「なんとか投資を始めて、働く以外の収入を得たい」

「資産形成を行って結婚や子育て、老後に備えたい」

会社員として働く中で、こうしたお悩みを抱える方は多くいらっしゃいます。そうしたお悩みをお持ちの方に最適なのが「iDeCo」「NISA」といった国が用意した税制優遇制度を活用することです。

特に2024年1月からは「新NISA」制度がスタートしたことで注目が高まり、新しく資産形成を始める方も増えています。

これらの制度を活用することで1000万円を超える資産を形成するだけでなく、100万円以上の節税効果を得ることも可能です。国が国民の投資を推奨するため、これらの制度で得る利益に対する税金を非課税にしているため、こうした節税効果を得ることができるのです。

この記事では

- iDeCoとNISA、つみたてNISA、新NISAの概要と違い

- あなたにオススメの優遇制度

- 実際に口座を開設する方法

についてご紹介します。

目次

1.iDeCoとNISAの違い

iDeCo、NISAはいずれも税制優遇のある投資制度ですが下記のような細かい条件が異なります。

簡単にそれぞれの特徴を表すと、

- iDeCo:行政の用意した年金に加えて、自分で運用し老後資金を準備する年金制度

- NISA・新NISA成長投資枠:「少額から投資を始めたい!」人を支援する制度

- つみたてNISA・新NISAつみたて投資枠:「さらに少額から、長く・コツコツ投資をしたい!」人を支援する制度

このようになります。なお、iDeCo・NISA・つみたてNISAを比較すると下記の通りになります。

NISA制度については、2024年1月に改正され「新NISA」がスタートしたため、2パターンの表をご用意しました。金融庁「新しいNISA」

(後ほどそれぞれ詳しく解説しますので、さらっと眺める程度で構いません)

〇2023年末までの制度を確認したい方はこちら

| iDeCo | NISA | つみたてNISA | |

|---|---|---|---|

| 利用できる方 | 日本に住む20~60歳の方 | 日本に住む18歳以上の方 | |

| 年間の投資上限額 |

職業や年金の種類により、14万4000円~81万6000円 |

120万円 | 40万円 |

| 運用商品 | 定期預金、投資信託、保険 | 株、投資信託、ETF、REITなど | 一部の投資信託とETF |

| 運用期間 | 加入から60歳になるまで(10年延長可能) | 5年 | 20年 |

| 途中引き出し | 60歳になるまで原則不可 | 可 | 可 |

| 口座開設手数料 | 2,829円(税込) | 無料 | 無料 |

| 口座管理手数料 | 年2,004円~7,000円程度 | 無料 | 無料 |

| 税制優遇①購入時 | 入金額(掛金)が所得控除になる | なし | なし |

| 税制優遇②運用益 | 非課税 | 非課税 | 非課税 |

| 税制優遇③売却して受け取る時 | 元本含め原則課税(退職所得控除や公的年金等控除の適用有) | 非課税 |

|

〇2024年1月から新NISAが開始!新制度を確認したい方はこちら

| iDeCo | 新NISA | ||

|---|---|---|---|

| 成長投資枠 | つみたて投資枠 | ||

| 利用できる方 | 日本に住む20~60歳の方 | 日本に住む18歳以上の方 | |

| 年間の投資上限額 |

職業や年金の種類により、14万4000円~81万6000円 |

240万円 | 120万円 |

| 運用商品 | 定期預金、投資信託、保険 | 株、投資信託、ETF、REITなど | 一部の投資信託とETF |

| 運用期間 | 加入から60歳になるまで(10年延長可能) | 無期限 | 無期限 |

| 途中引き出し | 60歳になるまで原則不可 | 可 | 可 |

| 口座開設手数料 | 2,829円(税込) | 無料 | 無料 |

| 口座管理手数料 | 年2,004円~7,000円程度 | 無料 | 無料 |

| 税制優遇①購入時 | 入金額(掛金)が所得控除になる | なし | なし |

| 税制優遇②運用益 | 非課税 | 非課税 | 非課税 |

| 税制優遇③売却して受け取る時 | 元本含め原則課税(退職所得控除や公的年金等控除の適用有) | 非課税 |

|

2.iDeCo

iDeCoは一言で言うと「行政の用意した年金に加えて、自分で運用し老後資金を準備する年金制度」です。個人型確定拠出年金(individual-type Defined Contribution pension plan)の略称で、iDeCoという愛称がつけられています。厚生労働省「iDeCoの概要」

少子高齢化が進み年金制度の維持が難しくなる中で、公的年金の制度だけでは老後の生活は立ち行かなくなってきています。その中で公的年金に加えて老後の生活を支える私的年金制度としてiDeCoが存在します。

2.1.iDeCoのメリット

iDeCoの口座を活用して投資を行うことで、3つの税制優遇を得ることができます。

- 購入時:掛金が全額所得控除に

- 運用時:運用益が非課税 →事例

- お金を受け取る時:控除により税金を抑えられる

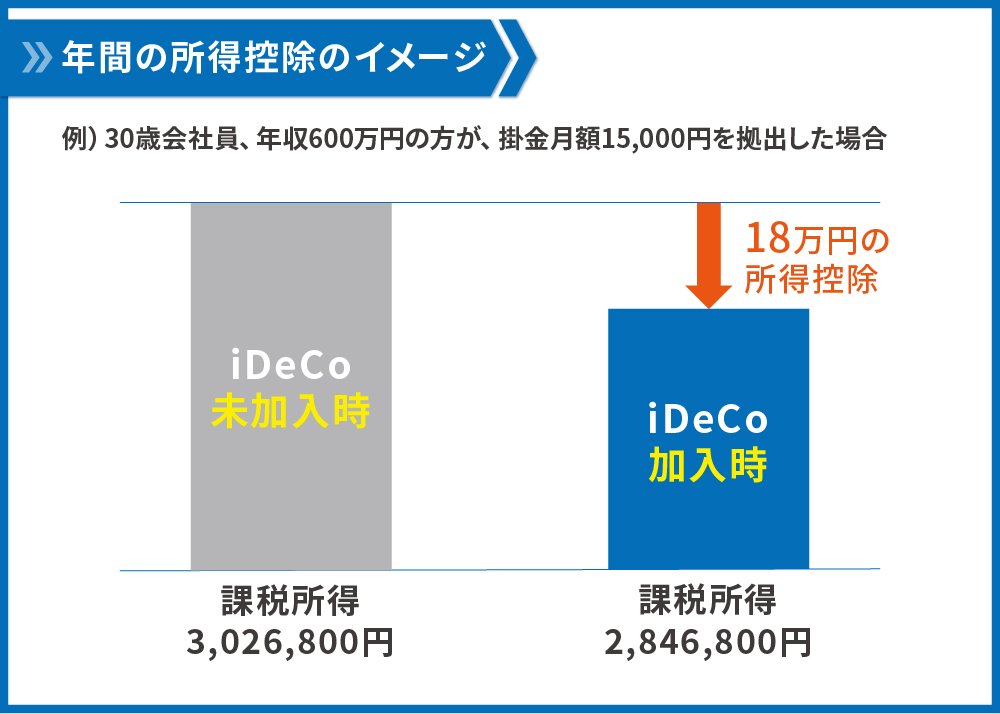

①購入時:掛金が全額所得控除に

iDeCoの掛金は全額所得控除の対象になります。課税所得が減ることにより所得税、住民税が軽減されます。

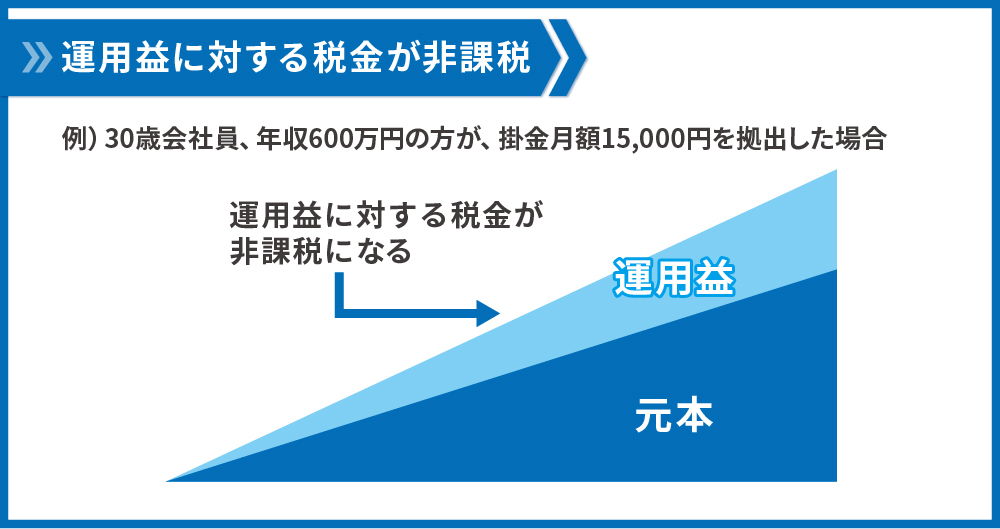

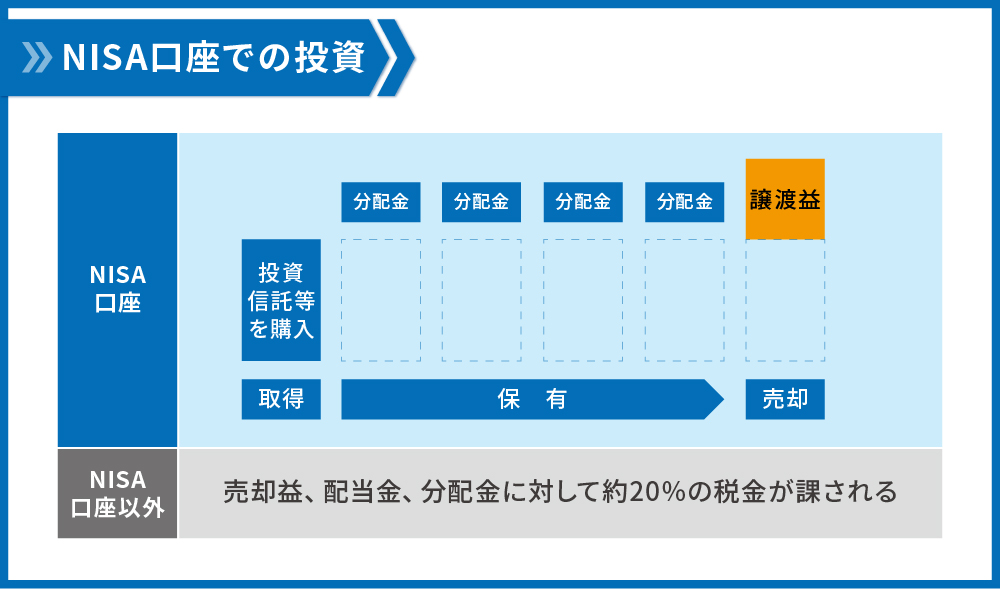

②運用時:運用益が非課税

通常、投資による運用益に約20%の税金が課税されます。一方、iDeCoであれば運用益に対して税金がかかりません。

例:投資信託に対する投資によって10万円の利益が出た場合

- 一般・特定口座:約20%の税金が課税される →約2万円が引かれ、手元に残るのは約8万円

- iDeCo口座 :運用益は非課税 →手元に入るのはまるまる10万円

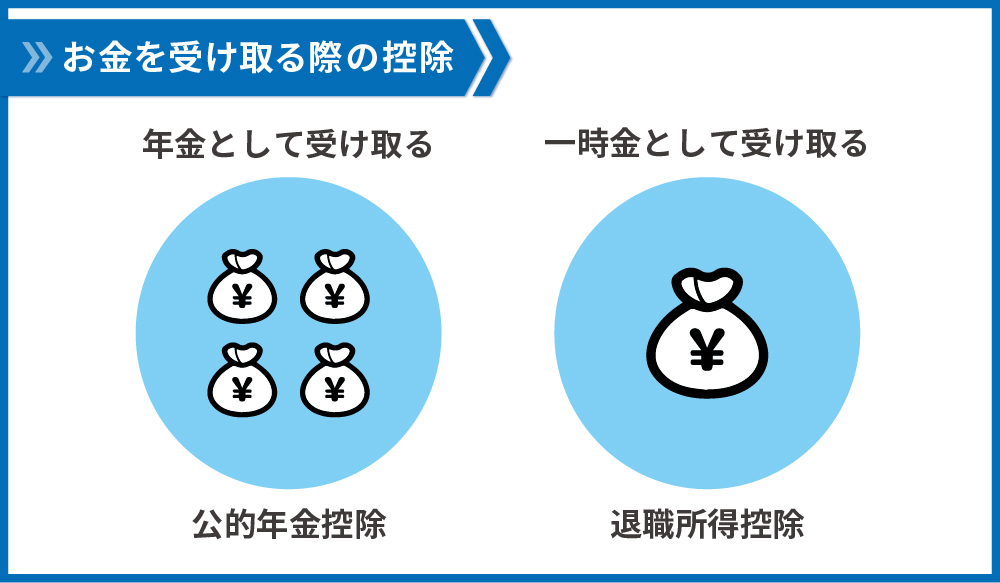

③お金を受け取る時:控除により税金を抑えられる。

iDeCoでは60歳になったのち、運用成果を一時金または年金で受け取ることができます。一時金の場合は「退職所得控除」、年金の場合は「公的年金等控除」が適用され、税金を抑えることができます。

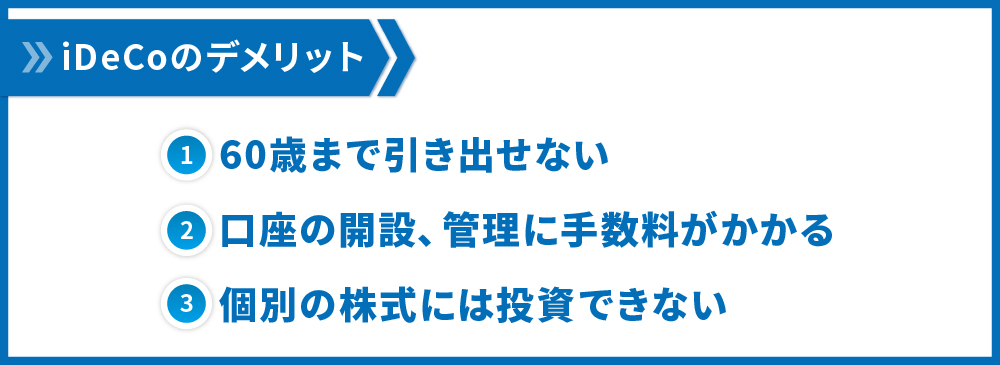

2.2.iDeCoのデメリット

一方、iDeCoにはデメリットも存在します。

①60歳まで引き出せない

iDeCoは老後資金の用意という側面があります。そのため、60歳になるまでは原則として投資した資金を引き出すことはできません。

②口座の開設、管理に手数料がかかる

口座の開設に2,829円(税込)の手数料、口座の管理に年2000円以上の手数料がかかります。

③個別の株式には投資できない

NISAと違い、iDeCoで投資できる投資先は定期預金、投資信託、保険に制限されており、個別の株式には投資することができません。

3.NISA(2024年1月から改正)

NISAは株式・投資信託の税金優遇制度で、NISAを活用することで株式や投資信託で得た運用益や売却益が非課税となります。

2024年1月から新しいNISAが導入されました。現行のNISA制度との違いを以下の表にまとめました。

| NISA制度(2023年末までの制度) | 新NISA制度(2024年1月からスタート) | |||

| 一般NISA | つみたてNISA | 成長投資枠 | つみたて投資枠 | |

| 制度の併用 | 不可 | 可能 | ||

| 口座開設・非課税期間 | 5年 | 20年 | 無期限(恒久化) | |

| 年間投資枠 | 120万円(一般NISAを選択した場合の最大投資枠) | 360万円(併用した場合の最大投資枠) | ||

| 120万円 | 40万円 | 240万円 | 120万円 | |

| 生涯非課税限度額 | 600万円 | 800万円 | 1,800万円 (成長投資枠は1,200万円まで保有可能) |

|

| 売却分の投資枠 | 売却時、投資枠は復活しない | 売却時は買付額分の投資枠が再利用可能 | ||

| 制度実施期間 | 2023年末まで | 2042年末まで (新規買付は2023年まで) |

2024年から | |

| 投資対象商品 | 株式・投資信託・ETF | 投資信託 | 株式・投資信託・ETF (一部除外商品あり) |

投資信託 |

| 対象年齢 | 18歳以上の成人 | 18歳以上の成人 | ||

| 買付方法 | 一括(スポット)・積立 | 積立 | 一括(スポット)・積立 | 積立 |

3.1.一般NISA(2023年末までの制度)

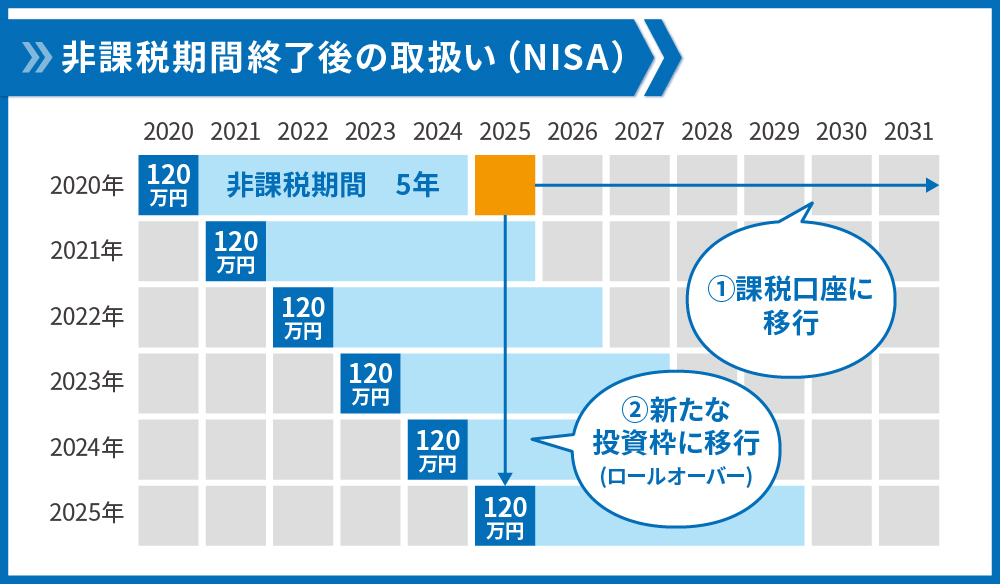

一般NISAの場合、投資信託や株式を購入すると、最長5年間の非課税期間を得ることができます。5年保有したのちは、売却をするか、5年後に与えられるNISA口座枠に移す(※)か、特定口座または一般口座に払い出し継続保有するかを選ぶことになります。

非課税期間はiDeCoが60歳になるまで、つみたてNISA(現行の制度)は20年間になるので、これらに比べるとNISAの非課税期間は短いです。そのため、iDeCoやつみたてNISAと比べてNISAは短期的に投資をする方(一括投資をしたい方)向けの制度になっています。

(※)ロールオーバーとは

NISAで5年間非課税期間を活用して運用を行ったのち、非課税期間が満了しても投資対象の商品を翌年のNISA非課税枠に移すことで、再度5年間非課税で運用することができます。この手続きを「ロールオーバー」といいます。より長い期間、非課税で運用を続けることができる点がメリットとなります。

3.2.成長投資枠(新NISA制度)

2024年1月からは、新しいNISAの制度が始まりました。一般NISAの後継として運用が開始される「成長投資枠」のポイントは以下の4つです。

・年間投資上限額が120万円→240万円へ

・非課税保有期間が最長5年間→無期限化へ

・非課税保有限度額が600万円→全体で1,800万円へ

・口座開設期間の恒久化

一般NISAでは、口座開設期間が2023年までと定められていますが、新NISAの成長投資枠では口座開設が可能な期限を設けず、「恒久化」となります。

・年間投資上限額の引き上げ

一般NISAでは、年間投資額上限額が120万円と定められていますが、新NISA制度の成長投資枠では上限額が240万円となります。また、つみたて投資枠との併用が可能になるため、合計で360万円が全体での上限となります。

・非課税保有期間の無期限化

一般NISAでは、最長5年間という非課税期間が定められているため、先ほどご説明したロールオーバーをする必要がありました。新NISA制度の成長投資枠では、非課税での期間が無期限になります。

・非課税保有限度額の拡大

一般NISAでは、非課税限度額は600万円(120万円×5年)と定められていますが、新NISA制度の成長投資枠では併用可能なつみたて投資枠と合わせて全体で1800万円となります。

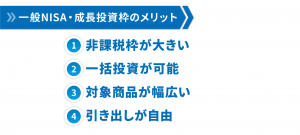

3.3.一般NISA・成長投資枠のメリット

.一般NISA・成長投資枠には、以下のようなメリットがあります。

①非課税枠が大きい

NISAの口座には年間に投資できる額の上限が設定されています。新NISA制度を見るとつみたて投資枠では年間120万円、成長投資枠であればその倍の年間240万円まで投資をすることができます。

短い期間により多くのお金を投入できるのが一般NISA・成長投資枠のメリットです。また、短期間に資金を多く投入できるため短期的な一括投資に向いています。

②一括投資が可能

つみたてNISA・つみたて投資枠では投資方法が積立投資しかありません。一方で、一般NISA・成長投資枠であれば積立のほか、一括での投資も行うことができます。ある程度お金に余裕があり、まとまったお金を投入して投資を行いたい方にとって大きなメリットになります。

③対象商品が幅広い

つみたてNISA・つみたて投資枠に比べて、一般NISA・成長投資枠では対象商品の幅が広いことが特徴です。つみたての場合は金融庁の選択した商品にのみ投資できますが、一般NISA・成長投資枠はそれよりも幅広く商品選択をすることが可能です。一般NISA・成長投資枠では個別企業の株式に投資をすることができます。つみたてNISA・つみたて投資枠で選択できる商品には個別株式は存在しないため、この点は大きな違いと言えるでしょう。

※一般NISAの後継となる新NISA制度の成長投資枠では、選択できなくなる商品も一部ありますので注意が必要です。

④引き出しが自由

iDeCoと違い、NISAでは運用している商品をいつでも引き出すことができます。急な事情でお金が必要になったときでも安心です。

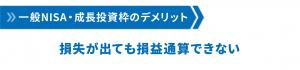

3.4.一般NISA・成長投資枠のデメリット

一方で、.一般NISA・成長投資枠には下記のようなデメリットも存在します。

通常であれば投資によって損失が生まれた場合、別の利益から損失を差し引くことで税金を減らすことができます(損益通算)。しかし、NISA口座で仮に損失が生じても、特定・一般口座とは損益通算をすることはできません。NISAの他に通常の口座でも投資を行っている方は、注意が必要です。

4.つみたてNISA(2024年1月から改正)

つみたてNISAは中長期的に投資を行いたい方向けの投資非課税制度です。つみたてNISAでは投資対象の商品が「手数料が低い」などの条件を満たしていると金融庁が判断したものに限られており、いわゆる「ぼったくり」の商品が除外されているので初心者の方でも安心して投資を行うことができます。

4.1.つみたてNISA(2023年末までの制度)

非課税期間が20年と長く、選択されている商品も積立・分散投資に向いたものとなっているので、中長期的に投資を行いたい方にとって最適な制度になっています。

簡単にNISAとつみたてNISAを比較すると次の通りになります。

| NISA | つみたてNISA | |

|---|---|---|

| 運用期間 | 5年 | 20年 |

| 購入方法 | 一括・積立 | 積立 |

| 投資可能額 | 年間120万円 | 年間40万円 |

| 対象の商品 | 個別株含め幅広い | 金融庁が認めたもの |

4.2.つみたて投資枠(新NISA制度)

一般NISA同様、つみたてNISAも新しい制度「つみたて投資枠」に移行します。ポイントは一般NISAと同様、以下の4つです。

・年間投資上限額が40万円→120万円へ

・非課税保有期間が最長20年間→無期限化へ

・非課税保有限度額が800万円→全体で1,800万円へ

・口座開設期間(投資可能期間)の恒久化

つみたてNISAでは、新規買付が2023年まで、投資可能期間が2042年までと定められていますが、新NISAのつみたて投資枠では期限を設けず、「恒久化」となります。

・年間投資上限額の引き上げ

つみたてNISAでは、年間投資額上限額が40万円と定められていますが、新NISA制度の成長投資枠では上限額が120万円となります。また、成長投資枠とつみたて投資枠の併用が可能になるため、合計で360万円が上限となります。

・非課税保有期間の無期限化

つみたてNISAでは、最長20年間という非課税期間が定められていますが、新NISA制度のつみたて投資枠では、非課税での期間が無期限になります。

・非課税保有限度額の拡大

つみたてNISAでは、非課税限度額は800万円(40万円×20年)と定められていますが、新NISA制度のつみたて投資枠では併用可能な成長投資枠と合わせて全体で1800万円となります。

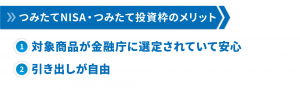

4.3.つみたてNISA・つみたて投資枠のメリット

つみたてNISA・つみたて投資枠には、以下のようなメリットが存在します。

①対象商品が金融庁により選定されていて安心

つみたて投資枠の対象商品は金融庁によって選定されています。販売手数料がゼロであること、信託報酬(手数料のようなもの)が一定水準以下などの条件を満たしたもののみを対象商品としているため、ぼったくりの商品を掴まなくて済む点がメリットです。

②引き出しが自由

成長投資枠の口座と同じく、投資した資金の引き出しは自由です。急な資金需要にも対応できる点がメリットです。

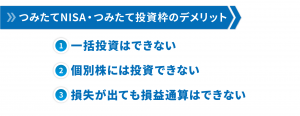

4.4.つみたてNISA・つみたて投資枠のデメリット

つみたてNISA・つみたて投資枠の場合、下記のようなデメリットが存在します。

①一括投資はできない

NISA口座と違い、つみたてNISA・つみたて投資枠では一括の投資をすることはできません。一括投資によって短期的に大きな利益を上げたい方はNISA口座の方が向いているでしょう。

②個別株には投資できない

つみたてNISA・つみたて投資枠では金融庁により投資の対象商品が選定されていますが、その中に個別の株式は含まれていません。こうした個別株に投資したい場合、NISA口座を選択することになります。

③損失が出ても損益通算はできない

つみたてNISA・つみたて投資枠はNISA口座同様、損失が出ても特定・一般口座の利益との損益通算をすることができません。

5.あなたに向いているのはどの投資?

ここまで、iDeCo、NISAそれぞれの特徴をお伝えしました。それぞれの制度が向いている方は次の通りです。

- 長期的に(老後のための)資産形成を行いたい →iDeCo

- 大きな額で投資をしたい →一般NISA・成長投資枠

- コツコツ資産形成をしたい →つみたてNISA・つみたて投資枠

ちなみに私は現在、2023年末までのNISA制度であるつみたてNISAで投資信託を運用中です。人生の様々なライフステージに備えるという目的、そして運用中でも資金を引き出せるという柔軟性からつみたてNISA口座を活用しています。生活資金に余裕がでてきたら老後資金準備のためiDeCo口座の開設も検討しようと思っています。

5.1.長期的に(老後のための)資産形成を行うならiDeCo

長期的に(老後のための)資産形成を行いたい方はiDeCoを始めることをオススメします。

おさらいですが、iDeCoには次のようなメリットがあります。

- 運用期間が長い(原則60歳まで)

- 掛金が全額所得控除になる

- 運用益が非課税

長い期間運用できる、長期にわたって運用中の税金を減らすことができるというこれらのメリットは「長期間にわたってお金を運用し、老後に備える」こととうまくマッチしています。

「老後2000万円問題を聞いて、将来に漠然と不安をもっている」

「公的な年金に加えて資金を運用し、老後の生活を豊かにしたい」

こうした方にオススメです。

以下の記事で「老後2000万円問題」について解説しています。あわせてご覧ください。

ただし、

・原則60歳になるまで引き出しができない

というデメリットもあるので、預貯金に余裕がない方、結婚や出産などのライフイベントの資金準備が十分でない方は無理にiDeCoに取り組むのはあまりお勧めしません。

5.2.短期的投資・株式投資を行うなら新NISAの成長投資枠

短期的に投資を行いたい方、株式投資をはじめ様々な商品を選択したい方は新NISAの成長投資枠がおすすめです。

- 非課税期間に制限がなく、1年で最大240万円まで投資を行うことができる

- つみたて投資枠やiDeCoと違い個別の株式やREITにも投資できる

NISAではこうした特徴があるために、短期的に投資を行いたい方や株式投資などの幅広い投資を行いたい方に向いています。

「手持ちの余裕資金で投資にチャレンジしたい」

「個別株の売買で利益を得たい」

「高配当株投資を行いたい」

「REITにも挑戦してみたい」

こうした要望をお持ちの方に最適です。

5.3.中長期的に投資を行いたいなら新NISAのつみたて投資枠

老後とまではいかないけれど中長期的に投資を行いたい方にとっては新NISAのつみたて投資枠が最適です。

つみたて投資枠は

- 非課税期間が20年と長く、長期投資に向いている

- 金融庁によって商品が選定されていて、ぼったくりの商品を掴まなくて済む

- 手数料のかかる商品は省かれていて、初心者も安心

こうしたメリットを持っています。

「資金は潤沢にはないけど、長い時間をかけてコツコツ増やしたい方」

「結婚や子育てなどのライフプランに向けて準備をしたい」

「初心者で不安だけど、とりあえず投資を経験してみたい」

こうした方にオススメです。

ただし投資の一種ですので、損をするリスクが存在することは認識する必要があります。

6.iDeCoとNISAの併用は可能?

iDeCo、NISAの併用の可否は次の通りです。

- iDeCoとNISA →〇

- iDeCoとつみたてNISA →〇

- NISA成長投資枠とつみたて投資枠 →〇

iDeCoは他の制度と併用できます。2023年末までのNISA制度だとNISAとつみたてNISA同士は併用することができませんが、新NISAでは成長投資枠とつみたて投資枠の併用が可能です。

iDeCoとNISAを併用することで節税の効果をより大きくすることができます。

iDeCoは60歳になるまで原則引き出しができません。また、掛金についても上限が存在します。60歳より前に資金を使いたい方やiDeCoの掛金だけでは投資として不十分に感じる方はNISAのつみたて投資枠の併用がおすすめです。

一方、短期間である程度まとまった運用をしたい場合は新NISAの成長投資枠がおすすめです。

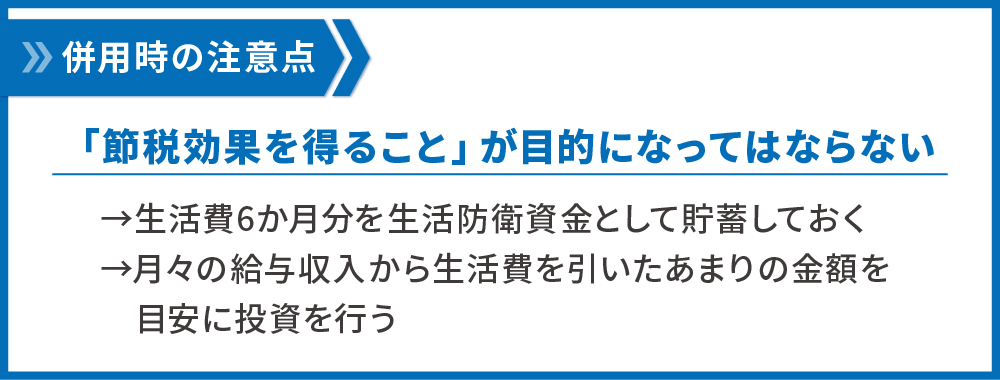

これらの制度を利用する際の注意点は、「節税効果を得ることが目的になってしまう」ことです。あくまでも資産形成の手段としてiDeCoやNISAは存在します。節税効果を得ようとするあまり無理にお金を投じてしまって生活が苦しくなれば本末転倒です。

- 生活費6か月分を生活防衛資金として貯蓄しておく

- 月々の給与収入から生活費を引いたあまりの金額を目安に投資を行う

これらの点を意識することが重要です。

7.iDeCo、NISAのシミュレーション

iDeCo、NISAを実際に行ってどの程度の節税効果を得られるのか、どのくらい資産を築くことができるのかシミュレーションができるサイトがあります。

オススメは、下記のシミュレーションサイトです。現行の制度でのシミュレーションになりますが、節税額や運用結果、さらにはiDeCoとNISAを併用した場合の結果も確認することができます。

〇iDeCo・NISAシミュレーション: 三井住友銀行

https://www.smbc.co.jp/kojin/special/ideco-simulation/tax/

また、下記のサイトでは、「資産が将来いくらになるか」「目標金額に〇年で到達するためには毎月いくら積み立てる必要があるか」「一定の積立額で目標金額に達するには何年かかるか」のシミュレーションが可能です。

〇資産運用シミュレーション : 金融庁

https://www.fsa.go.jp/policy/nisa2/moneyplan_sim/index.html

8.実際にiDeCo、NISAを始めるには?

iDeCoやNISAを実際に始める時には次のようなステップで口座を開設します。

8.1.iDeCoの口座開設

iDeCoの場合、紙の申込書を記入して申込を行います。

①申込書を請求する

まず初めに、各証券会社のWEBサイトや電話でiDeCoの申込書を請求します。

②申込書を返送する

郵送等で申込書が到着したら申込書に必要な事項を書き込み、書類を返送します。

③口座開設が完了する

加入資格の確認後、証券会社より書類が届き、手続きが完了となります。手続きの完了までには1~2か月ほどの期間がかかります。

8.2.NISAの口座開設

①WEBサイトで口座開設の申込

各証券会社のWEBサイトから、NISA口座の開設申込画面にアクセスします。

②本人確認を行う(郵送またはWEB)

オンラインまたは郵送書類のやり取りによって、本人確認と個人情報の入力を行います。

③確認後、翌営業日以降に審査が完了する

手続き、審査が完了すると口座開設が完了し、通知が届きます。WEBの場合は数日、郵送の場合は1週間程度で手続きが完了します。

9.おわりに

ここまで、iDeCoやNISAの違いやNISAの新しい制度、オススメの手法をご紹介しました。どれも国が用意したメリットの多い制度ですので、積極的に活用することで資産形成をの第一歩を踏み出すことができると思います。

以下の記事では、iDeCoやNISA以外の初心者におすすめの資産運用方法について紹介していますので、自分にとって最適な手法を検討してみてください。

コメント