不動産投資では、減価償却費を上手く活用して節税することができます。

ただし、減価償却費は物件の構造や築年数、建物価格によって異なるため、効果的に節税をしたいのであれば、それに適した物件を選ぶ必要があります。

そのためにこの記事では、以下の点について解説していきます。

・減価償却費とは何か

・減価償却費の計算方法

・減価償却費が節税に効果的な理由と注意点

・節税効果を大きくするためのポイントと節税に不向きな物件

目次

1.不動産投資における減価償却費

不動産投資では、減価償却費を上手く活用して節税をすることができます。

まずは、減価償却とは何かを理解しましょう。

1.1.減価償却とは

減価償却を簡単に説明すると、価格が大きく長期間にわたって使用できるモノについては、購入した年に全額を費用計上するのではなく、一定の期間にわたって分割して費用計上することです。

例えば、年間の利益が5000万円の会社が1億円の設備投資を行ったとして、購入費用の全額を購入した年に計上すると、いきなり5000万円の赤字が出てしまいます。

しかし、この設備は1年で使い切るものではなく、何年にもわたって使用し利益に貢献するものです。

このように一度に費用計上してしまうと、購入した年に大きな赤字が発生してしまうなど、毎年の利益を正確に把握することができなくなります。

こうした背景から、時間が経つにつれてその価値が減っていく資産については、法定耐用年数に応じて分割して費用計上するというのが減価償却の考え方です。

そして、減価償却によって計上される費用を「減価償却費」と呼びます。

不動産の減価償却については以下の記事でも解説しています。

1.2.不動産投資の減価償却費は、建物価格・法定耐用年数・築年数で決まる

先ほど、減価償却とは「資産の購入費用を何年かに分けて費用計上する」ものだと説明しました。

つまり、毎年の減価償却費は「購入費用」と「期間」によって決まるということがお分かりになると思います。

不動産投資で減価償却費を計算する際の購入費用とは、「建物および付帯設備の価格」を指します。

注意すべき点は、土地は減価償却の対象にはならないということです。

なぜなら、土地は経年によって価値が下がるものではないからです。

また、減価償却期間は、法定耐用年数と築年数(経過年数)から決まります。

耐用年数とは、「その資産を使用できる期間」として法的に定められているものです。

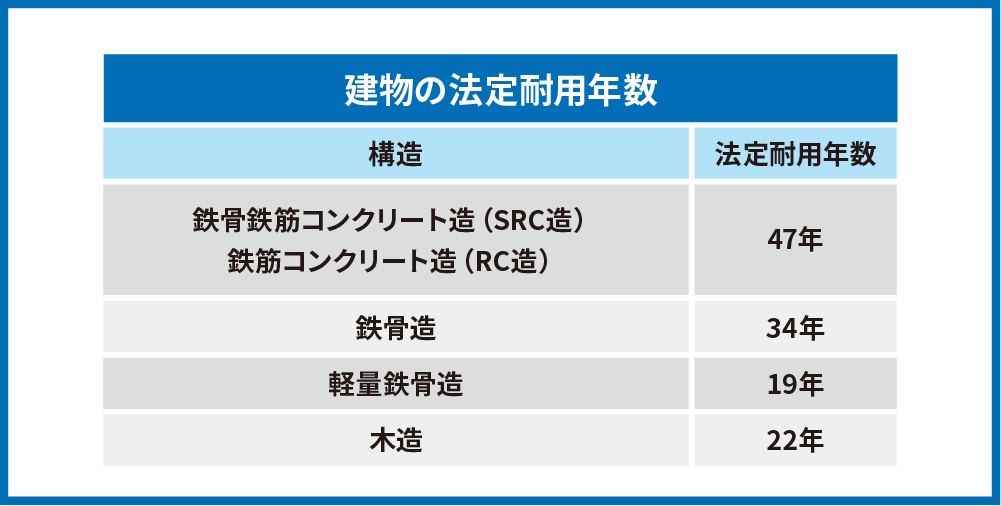

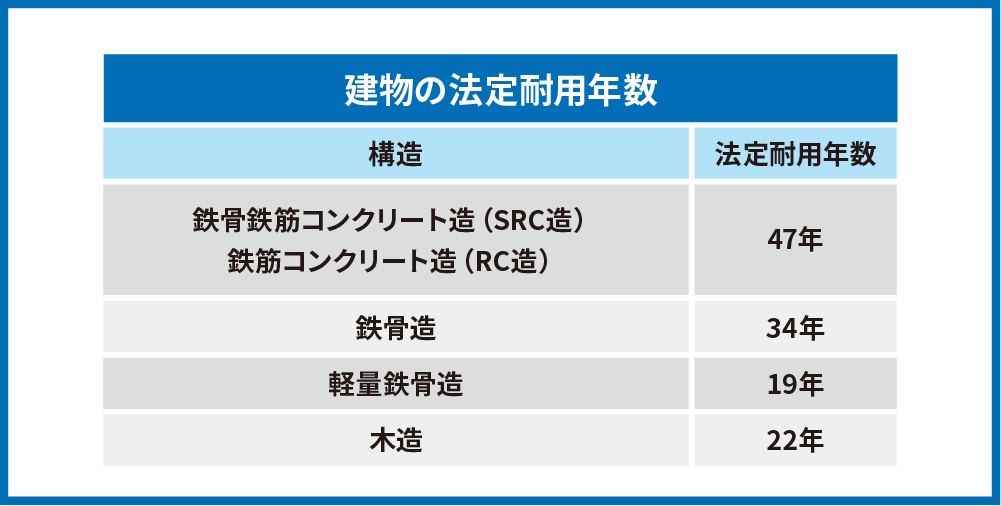

住宅は構造によって耐用年数が定められており、以下の表の通りです。

2.減価償却費の計算方法

不動産投資における減価償却費は、以下の式で計算できます。

この章では、建物価格と減価償却期間について詳しく説明していきます。

2.1.建物価格の決め方

1章でも説明しましたが、減価償却の対象となるのは建物価格(および付帯設備価格)で、土地価格は含まれません。

しかし、不動産を購入するときには「総額〇万円」というように話が進んでいくため、土地〇万円・建物〇万円といった内訳を意識しない人も多いでしょう。

建物価格の決め方は大きく2つあります。

① 当事者間で適切な価格割合を決める

② 固定資産税評価額の比率で按分する

当事者間で適切な価格割合を決める

土地・建物の価格(比率)は、常識の範囲内であれば、売買契約書に土地:建物の比率を明記することで当事者間で決めることができます。

ただし、実態の建物や土地の価値とかけ離れた価格割合に設定することはお勧めしません。

常識の範囲を超えた設定だとみなされると、税務署から指摘される可能性があるからです。

しかし、リノベーション工事によって建物の価値が上がっているなどの状況であれば、建物割合を大きく設定することが認められる場合があります。

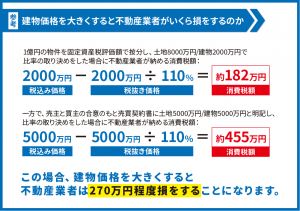

なお、多くの不動産業者は「固定資産税評価額で按分しましょう」と勧めてきます。

なぜなら、建物価格を大きくしてしまうと、その分売却時の消費税が多くかかってしまい、不動産業者にとっては損だからです。

後ほど説明しますが、不動産投資では建物価格をできるだけ高くした方が、節税効果は高まります。

売主と相談して常識の範囲内で適切に建物価格と土地価格の割合を決め、売買契約書に明記してもらいましょう。

固定資産税評価額の比率で按分する

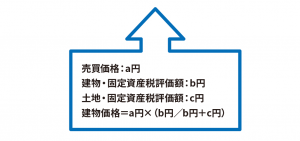

当事者間の話し合いで折り合いがつかなかった場合や売買契約書に建物価格を書き忘れた場合は、この方法で建物価格を決めることになります。

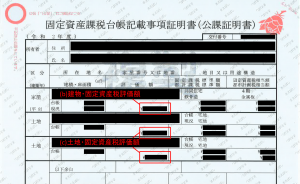

固定資産税評価額は「評価証明書」「公課証明書」などで確認することができます。

下記の赤枠部分をご覧ください。

この方法は分かりやすく建物価格を決めることができますが、建物価格は小さくなりがちですので、減価償却費が大きくとれず節税効果が薄まる可能性が高いです。

2.2.減価償却期間の算出方法

減価償却期間は、物件の構造によって定められている法定耐用年数と経過年数から求められます。

新築の場合の減価償却期間

対象の物件が新築の場合、耐用年数がそのまま減価償却期間となります。

例えば、新築でRC造のマンションを購入した場合、減価償却期間は47年です。

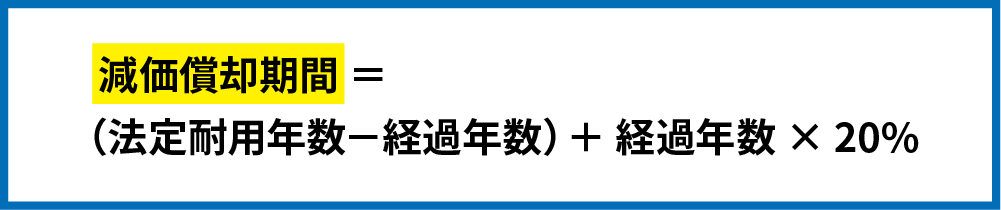

築年数が法定耐用年数の一部を経過している場合の減価償却期間

対象の物件の築年数が法定耐用年数の一部を経過している場合は、下記のように計算します。

例えば、築15年のRC物件を購入した場合、減価償却期間は、

(47年―15年)+15年×20%=35年 となります。

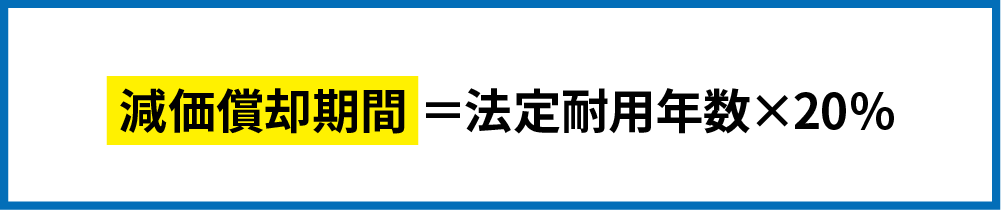

築年数が法定耐用年数を超えている場合の減価償却期間

対象の物件の築年数が法定耐用年数を上回っている場合は、下記のように計算します。

例えば、築25年の木造物件を購入した場合、減価償却期間は、

22年×20%=4年 となります。

2.3.実際に減価償却費を計算してみよう

実際に計算をしてみましょう。

築25年の鉄骨造の物件を1億円(土地5000万円、建物5000万円)で購入した場合の年間の減価償却費はいくらですか?

答え:

建物価格・・・5000万円

減価償却期間・・・(34年―25年)+25×20%=14年

5000万円÷14年=357万円/年

計算できましたか?

このように、減価償却費を計算する場合は、建物価格と減価償却期間がポイントになります。

3.不動産投資の減価償却費が節税に有効な理由

なぜ、不動産投資が節税に役立つのか。その理由を解説します。

3.1.減価償却費は実際の支出を伴わない経費

「減価償却費」は、経費計上はできるのに実際の支出は伴わない、とても便利な経費です。

経費を計上すると利益が減るので、利益にかかる税金は少なく済みます。

しかし、大多数の経費(接待交際費等)は実際の支出を伴っているため、トータルでみると手残りを増やせたとは言いづらいです。

ところが、減価償却費は会計上は費用計上できて利益・納税額を減らせるのに、実際の支出は伴わない費用であるため、正しく使えば手残りを増やすことができるのです。

3.2.損益通算で個人の所得を圧縮できる

損益通算とは、所得の赤字と黒字を相殺することをいいます。

不動産投資においては、不動産所得の赤字を個人の所得の黒字と相殺することが可能です。

例えば、あなたが年収1200万円のサラリーマンで、1億円のマンション(建物価格5,000万円、利回り9%、減価償却期間5年)を購入し、年間1,000万円の減価償却費を計上できるとします。

この場合、実際の不動産所得の手残りは100万円ですが、会計上は500万円の赤字です。

この会計上の赤字500万円とサラリーマン年収1200万円を損益通算すると、最終的な納税額は年収700万円の人と同程度でよい(所得の圧縮に成功)ということなります。

これが、不動産投資を利用した節税の仕組みです。

減価償却費が大きければ大きいほど会計上の赤字を大きくできるため、より多くの所得を圧縮することができ、節税効果が高まります。

損益通算については以下の記事で詳しく解説しています。

3.3.減価償却費の赤字を恐れる必要はない

- 年間1000万円もの費用を計上して赤字になるのはこわい!

- 不動産所得で赤字が出ていたら銀行に融資してもらえなくなりそうでこわい!

上記2つは、当社に相談にいらっしゃるお客様の中でも誤解されている方が多い点です。

以下でこの誤解を解いていきます。

年間1,000万円もの費用を計上したら利益が減ってしまい、赤字になるのでこわい!

減価償却は、あくまで会計上で費用を計上しているだけなので、実際の手残りに影響はありません。

不動産所得で赤字を出すと銀行に融資してもらえなくなりそうでこわい!

ここでいう「不動産所得の赤字」は減価償却後のことをいいますが、銀行が評価する利益は減価償却前のキャッシュフローです。

3.2.の図で見ると、銀行が評価するのは減価償却前のキャッシュフロー100万円です。

そのため、減価償却後に500万円の赤字が出ていても全く問題ありません。

4.減価償却を利用して節税する際の注意点

減価償却費は節税に有効ですが、注意すべき2つの点を解説します。

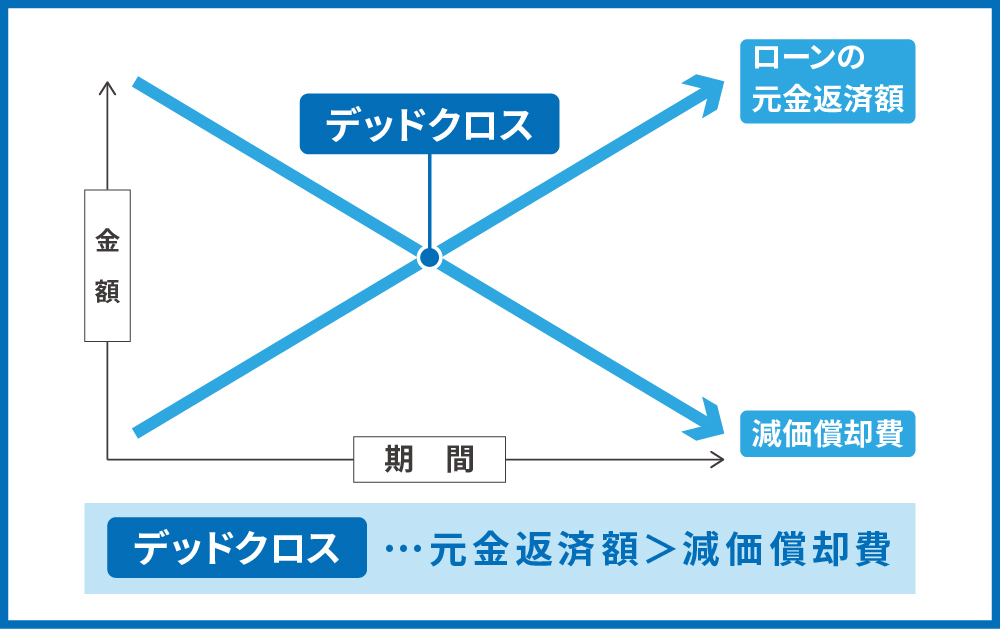

4.1.デッドクロスが起こりやすくなる

デッドクロスとは、「ローンの元金返済額が減価償却費を上回る状態」のことです。

この状態になると、帳簿上は利益が出ているのにもかかわらず、資金繰りが悪化します。

節税目的で不動産投資をした場合、築古の物件を買うことで初期に減価償却費を大きくとり、帳簿上の利益を圧縮します。

短期間で減価償却を終えるため、減価償却後は当然ながらデッドクロスに陥りやすくなります。

デッドクロスへの対処法はいくつかありますが、節税目的で投資をする場合であれば、減価償却期間が終了するタイミングで売却するという方法が考えられます。

デッドクロスについては以下の記事で詳しく解説していますので、ぜひご覧ください。

4.2.売却時にかかる譲渡税が大きくなる

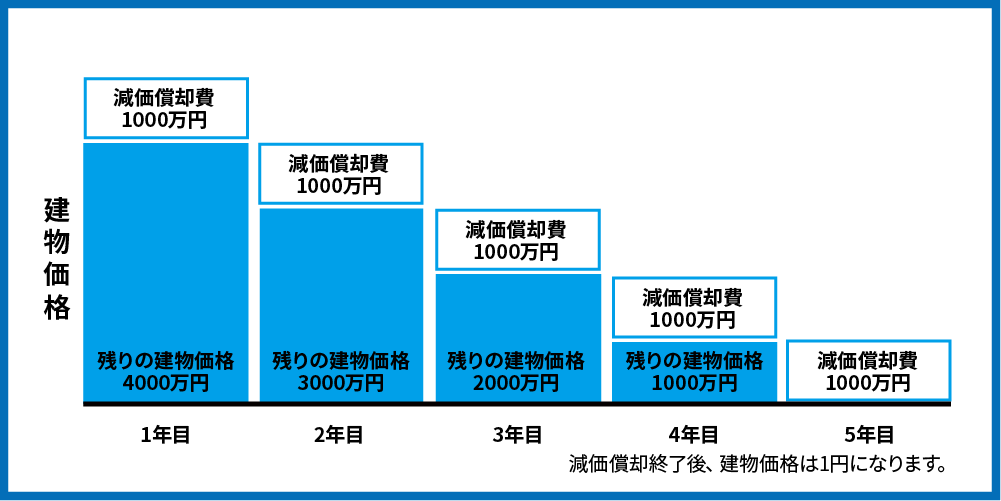

5000万円で購入した建物を6年後に5000万円で売却できたとします。

これだと売却益はゼロなので、譲渡税はかからないと思いますか?

答えはNOです。

減価償却をすると、建物の会計上の価値(=簿価)が減っていきます。

そして、売却価格と建物の最終的な簿価との差額が売却益と見なされ、その部分に譲渡税がかります。

例えば、上記の例と同じように5000万円の建物(耐用年数5年)が6年後に5000万円で売れ、土地も購入時と同じ価格で売れたとします。

1年目は1000万円減価償却するので、建物の会計上の価値は4000万円。

2年目はまた1000万円減価償却するので、建物の会計上の価値は3000万円。

・

・

5年目以降は建物の会計上の価値は1円 となります。

売却時の価格5000万円から会計上の価値1円を差し引くと、売却益は5000万円。

6年後に売却した場合の譲渡税率は20%なので、5000万円×20%=1000万円の譲渡税がかかることになります。

そのため、物件を売却するまでに1000万円以上の節税効果を得ていないと、無意味に多額の譲渡税を支払うことになるので要注意です。

短期譲渡:土地・建物を譲渡した年の1月1日現在で所有期間が5年以内であること。譲渡税率は39%。

長期譲渡:土地・建物を譲渡した年の1月1日現在で所有期間が5年を超えていること。譲渡税率は20%。

5.減価償却を利用して大きな節税効果を得るためのポイント

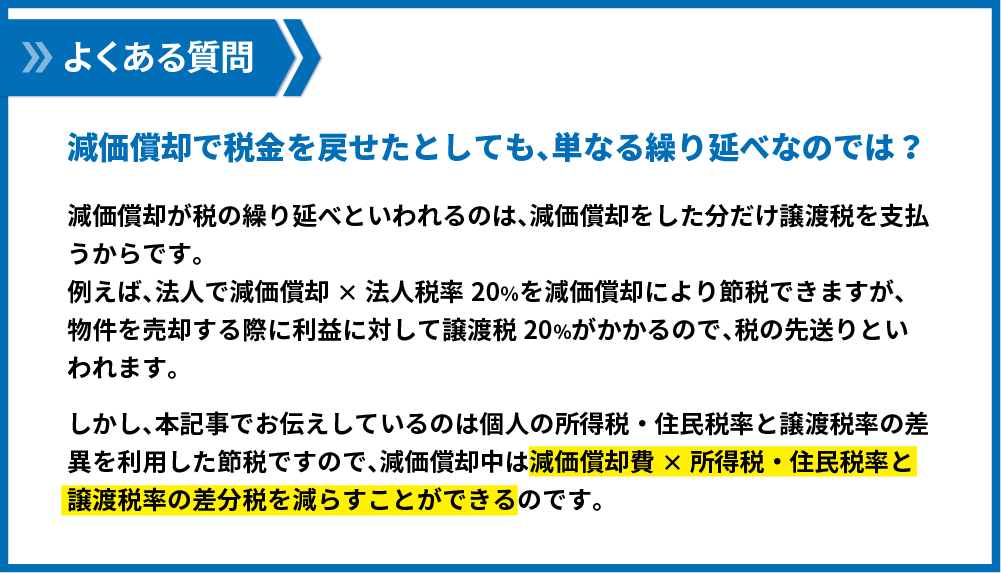

この組み合わせは減価償却費を大きくできて、かつ、所得税率・住民税率と譲渡税率の差が大きくなるため、特に高い節税効果を発揮します。

順番に詳しく説明していきます。

木造

木造の法定耐用年数は22年と、他の構造に比べて短い年数に定められています。

したがって、建物価格・築年数が同じ物件で比較すると、減価償却費を最も大きくできる構造です。

築年数が古い

2章で解説した計算方法の通り、築年数が古い物件ほど減価償却期間が短くなり、減価償却費を大きくすることができます。

特に、法定耐用年数を超えている物件の減価償却費は「法定耐用年数×20%」で、木造では最短4年で償却できます。

年収が高い

物件保有時の所得税・住民税率と物件売却時の譲渡税率の差を利用することで、所得税を単に繰り延べるのではなく、納税額を減らすことができます。

高収入であればあるほど所得税率・住民税率は高くなるので、節税効果が高まります。

長期譲渡

上記でもお伝えした通り、所得税・住民税率と物件売却時の譲渡税率の差によって節税ができます。

したがって、税率が低い長期譲渡の方が、短期譲渡よりも節税には効果的です。

ちなみに、税率差を利用した節税では、長期譲渡の譲渡税率20%を下回る所得税・住民税率だと効果はありませんので、その場合は節税効果ではなく収益性を重視しましょう。

なお、不動産投資の節税効果については以下の記事で詳しく解説しています。

6.新築区分マンションが節税に不向きな理由

価格帯が安い、融資がつきやすい等の理由から、サラリーマンが最初の不動産投資としてチャレンジするケースが多いのが新築区分マンション投資です。

しかし、節税目的であれば以下の理由から絶対におすすめしません。

6.1.耐用年数が長いため減価償却費を大きくしづらい

減価償却費を大きく計上すると節税に効果的であるとお伝えしていますが、新築区分マンションは耐用年数が長く減価償却費を大きくしづらいため、節税には向いていません。

「新築区分マンションで節税できる!」という営業トークを耳にしたことがあるかもしれませんが、恐らくそのような節税効果を感じられるのは初年度だけです。

なぜなら、初年度には購入時の登記費用や金融機関手数料等の諸費用(50万円~80万円)を計上できますが、それらは翌年度から計上できなくなるからです。

そのため、2年目からは「思ったより節税効果がないな…」と感じる日々が始まります。

節税効果が薄まって不動産所得が黒字になると、一転して納税義務が発生します。

そのため、元々給与所得のあるサラリーマンにとっては納税要因が増えてしまい、不動産投資を始める前よりむしろ手残りが減ってしまう場合もあるので要注意です。

他にも、節税とは別の観点となりますが、新築区分マンションは購入後に価格が3割目減りすると言われ、ローン残債を上回る価格での売却が難しくなることも多いという点を頭に入れておきましょう。

以下の記事では、新築区分マンション投資のリスクや失敗事例を紹介しています。

7.さいごに

いかがでしたでしょうか。

この記事を読んだ皆さんが不動産投資で節税ができる仕組みを理解し、節税効果の高い不動産投資を行えるよう願っています。

コメント