マンション経営は多くの方にとって始めやすく魅力的に映る投資手法ですが、失敗してしまえば悲惨な末路を迎えることになってしまいます。

- キャッシュフローの出ない物件を買ってしまい毎月自分の財布から補てんをすることになった

- マンション経営に節税効果を期待したが、思ったような効果は得られなかった

- マンション経営の失敗を一棟アパートで取り戻そうとしたが、すでに手遅れだった

こうした失敗はマンション経営自体の構造に起因する部分もあり、避けるのが難しいと言えます。

この記事では、マンション経営で失敗し悲惨な末路をあなたが迎えることにならないように、

- マンション経営の失敗事例5選

- 失敗事例から学ぶべき教訓

- マンション経営で失敗を避けるのが難しい理由と解決方法

これらについて解説します。この記事でマンション経営の失敗について理解を深め、失敗しない資産運用を行ってください。

1. マンション経営で失敗し悲惨な末路を迎えた事例5選

1章では、マンション経営で失敗し悲惨な末路を迎えた方の事例を5つ、ご紹介します。

1.1. 新築区分マンションを購入して毎月の収入を得るどころか出費が発生してしまったAさん

Aさんは資産形成や所得税の節税のため、不動産投資を検討していました。その際に新築の区分マンションをとりあつかう不動産業者と出会いました。

物件を実際に紹介され、業者から提示されたシミュレーションを確認すると、次のようなシミュレーションになっていました。

<物件価格2600万円、ローン総額2590万円で購入した新築区分マンションの収支>

| 項目(1年) | 金額 |

|---|---|

| 賃料 | 107万円 |

| ローン返済額 | -100万円 |

| 管理費等 | -10万円 |

| 管理手数料 | -6.5万円 |

| 手残り | -9.5万円 |

収支が赤字になっていることに気づき、業者に問い質したところ、

「ローン返済後は借金のない不動産が残り、黒字になる」

「赤字でも、最終的に購入時より高い価格で売れる。トータルではプラスになる」

こうした言葉を信じて、Aさんは購入を決意。新築区分マンションでのマンション経営を開始しました。

1件目の購入時に少ない自己資金で始められたこともあり、同じ業者に勧められるがままに追加で2戸、マンションを購入しました。

最初は月1万円ほどの赤字でしたが、業者の言う通りに黒字になる時を待っていました。

しかし、入退去が発生するたびに家賃が大きく下落してしまい赤字額は拡大。最終的に月20万円まで毎月の赤字額が拡大してしまいました。

赤字の負担がきつくなったAさんはマンション購入後の3年後に最初に購入した物件の売却を決意し、いくつかの不動産業者に相談をもちかけました。

しかし、どの不動産業者に相談しても購入時よりかなり低い価格でしか査定してもらえません。

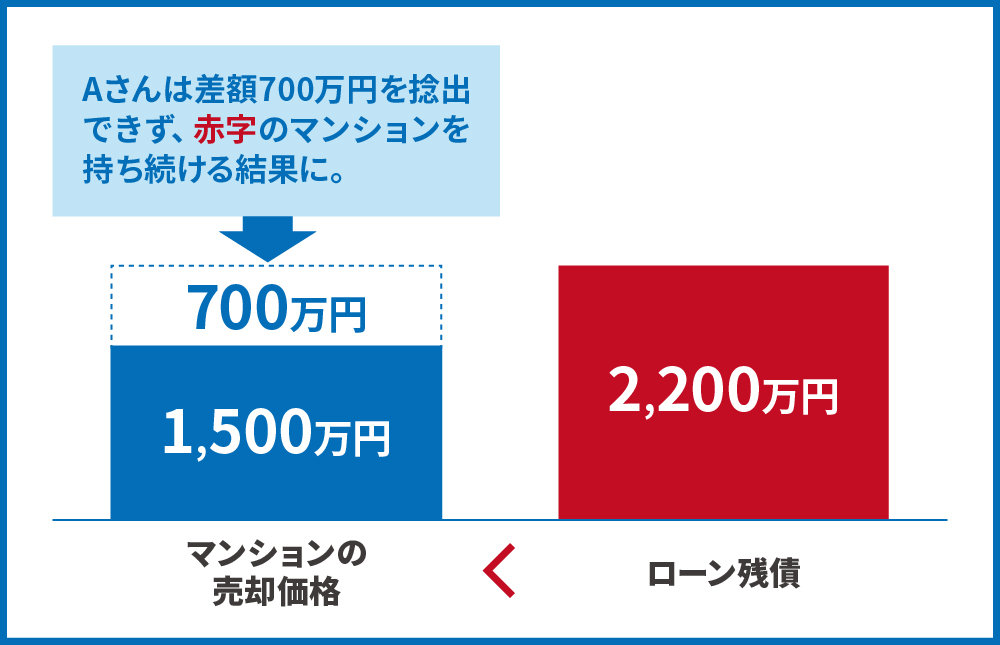

具体的には、2500万円で購入した物件を1500万円でしか売却できないことがわかりました。ローン残債はまだ約2200万円。ローン残債を返済することすらできない状況でした。

Aさんはローン残債から売却価格を引いた分の自己負担額約700万円を捻出することができず、赤字のマンションを持ち続けなくてはならない結果になってしまいました。

1.2. 区分マンションを購入したが思ったほどの節税効果を得られなかったBさん

Bさんは40代の会社員、年収は1500万円です。1300万円を超えたあたりから、年収が上がっても税金に多くとられ、手取りが増えないという感覚を抱きました。そこで、節税対策になると聞いていた不動産投資を検討し始めました。知人にたまたま紹介してもらった不動産会社から都内に築25年のワンルームマンションを購入しました。

購入時に提示されたシミュレーションを確認すると、物件購入初年度に15万円、その後は1年に2万円程度の節税効果を得られるとのことでした。営業マンからは「iDeCoなどよりも節税になる」と言われ、その不動産会社を信頼していたこともあり、Bさんは購入を決意しました。

| 1年目 | 2年目 | ||

|---|---|---|---|

| 収入 | 家賃収入 | 100万円 | 100万円 |

| 節税額 | 15万円 | 2万円 | |

| 支出 | 返済額 | 110万円 | 110万円 |

| 管理費 | 8万円 | 8万円 | |

| 固定資産税等 | 15万円 | 3万円 | |

| 購入諸費用 | 80万円 | 0円 | |

| 収支 | -98万円 | -19万円 |

しかし、Bさんは思っていたような節税効果を得ることはできませんでした。初年度には実際に15万円程度の節税はできていましたが、物件購入のために諸費用として80万円程度支払っており、節税をしたという感覚はあまりありませんでした。

2年目以降の節税額は2万円程度と微々たるもの。節税目的で不動産投資を始めたBさんは思うような節税効果を得ることができませんでした。

1.3. 区分マンションでの失敗を取り戻そうにもどうにもできないCさん

Cさんは

- 副収入効果が高い

- 節税にもなる

という理由で知人から不動産投資を進められ、情報収集を始めました。一棟ものは価格が大きく手が出ない上に、融資を受けるのも難しそうだと考えたため区分マンションの購入を検討、その後相談に訪れた不動産会社から新築の区分マンションを購入しました。

物件購入後も

「さらに別エリアの物件を購入すればリスク分散になる」

「あなたならまだ買える」

「より節税効果を大きくできる」

といった営業を受け、追加で5戸、計6戸の新築区分マンションを購入。

しかし、毎月のCFは赤字続きで、副収入を得るどころか自分の資産を切り崩しながらマンションのローンを返済する状況になってしまいました。不動産業者からは「ローンを返済すれば年金の代わりになる。」と言われていますが、Cさんとしては完済まで約30年も待っていられません。区分マンションを売って投資から身を引こうとしたCさんですが、Aさん同様残債を返済する資金がなく、売るに売れない状況です。

Cさんは一棟アパートなら区分マンションを違い大きなキャッシュフローを得られるという話を聞き、「区分マンションの赤字を一棟アパートで取り戻そう」と考えました。

そこで、Cさんは当社に相談にいらっしゃいました。しかし、当社としてCさんのお手伝いをすることはできませんでした。Cさんが新築区分マンションを購入して残ったローン額が大きく一棟アパートを購入するための融資が下りなかったのです。CさんもAさん同様赤字の区分マンションを保有し続けることになってしまいました。

1.4. サブリース契約を一方的に解約され、赤字に苦しむDさん

会社員のDさんは会社の先輩が不動産投資を始めたと聞いて、自身も不動産投資に興味を持ちました。本業の給与以外の収入源として、会社の先輩と同じ新築区分マンションを購入することを検討しました。

ウェブ上で見つけた不動産会社に問い合わせをし、実際に物件紹介を受けました。新築の区分マンションでしたが、あまり栄えているとは言えないエリアの立地で少しDさんは少し不安になりました。不動産業者に質問をすると、

「新築マンションだから、人気がある」

「サブリース契約を結べば、実際に入居しているかどうかに関係なく、賃料が入ってくる」

こうした説明を受け、Dさんは納得の上サブリース契約を結んで紹介された新築区分マンションを購入しました。

自己資金を多めに入れて購入したこともあり、新築区分マンションでも黒字で安定的に運用することができました。しかし、物件購入から6年が経過したとき、不動産業者から一方的にサブリースを解約する旨の通知が届きました。

サブリース解約後、Dさんは別の管理会社に入居付けを依頼しました。しかし、新築時に比べて賃料は大きく下落。以前サブリース契約をしていた時よりも賃料が下がってしまい、最終的にキャッシュフローは赤字になってしまいました。

1.5. 物件購入後に修繕積立金負担が増加し思い通りの収支を得られなかったEさん

Eさんは年収700万円の27歳会社員です。FIREという概念を最近知り、自分もFIREをしたいと思い不労所得のために不動産投資を検討し始めました。最初は一棟アパートを検討していましたが、年収の関係で融資が下りず、こちらは断念。その代わりにEさんが検討したのが中古区分マンションです。購入した物件はこちらです。

Eさんは業者から提示されたシミュレーションのほかに自分でもシミュレーションを行い、毎月1万円の手残りが得られることを確認。物件の購入に踏み切りました。

Eさんが物件を購入してから1年後、購入したマンションの管理組合で総会が開催され、今後の老朽化を見据えて修繕積立金の増額が決定されました。Eさんとしては修繕積立金の値上げには反対でしたが、ほかの所有者の賛成多数により積立金の値上げが決定。値上げ前の修繕積立金をもとにシミュレーションを行い月1万円の手残りが得られることを期待していたEさんでしたが、想定していたより手残りは低いものとなってしまいました。

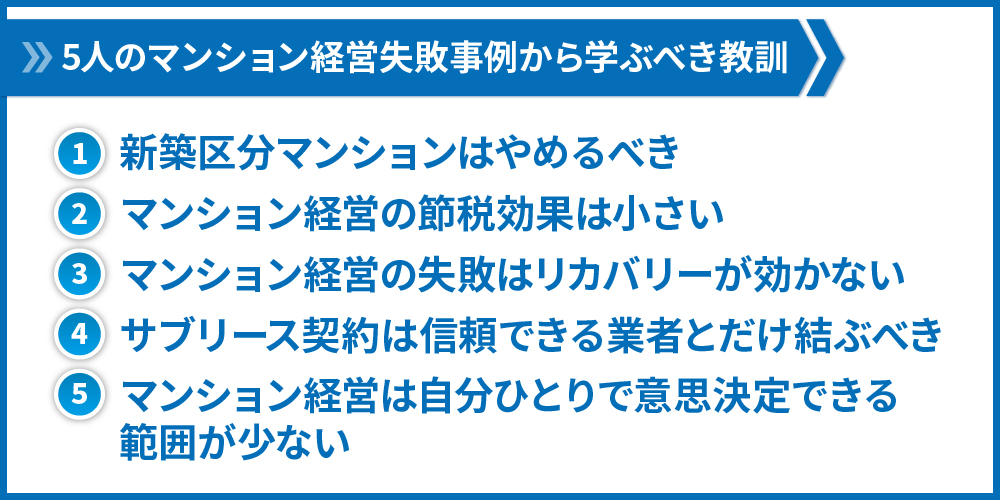

2. 5人のマンション経営失敗事例から学ぶべき教訓

1章では、マンション経営での失敗事例をお伝えしました。この章では、それぞれお伝えした事例から不動産投資を検討されている方が学ぶべき教訓をお伝えします。

2.1. 新築区分マンションはやめるべき

Aさんは新築区分マンションを購入したことにより、毎月赤字の物件を手にしてしまったほか、売ろうにもローンを完済する資金がなく売れない状況になってしまいました。

Aさんの事例からも言えますが、新築区分マンションへの投資はやめるべきです。理由は次の通りです。

- 賃料下落が大きく物件価格下落のスピードが早い

- 価格が割高な物件が多い

- 利回りが低くキャッシュフローが赤字になりやすい

賃料下落が大きく物件価格下落のスピードが早い

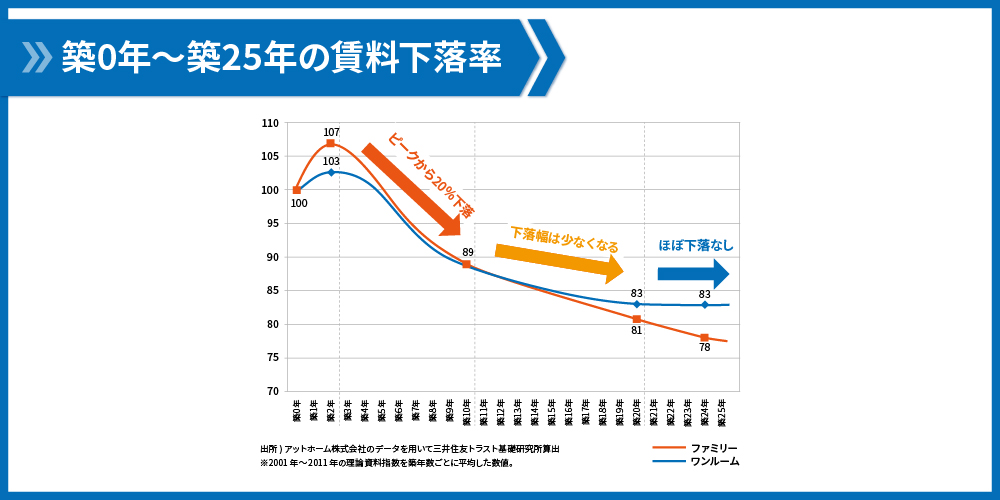

新築区分マンションは築年の経過に伴う賃料下落が大きく、物件価格の下落が早くなります。

物件価格は次のように計算します(収益還元法)。

この計算方法から、家賃が下がるほど物件価格が下がることがお分かりいただけるかと思います。

新築区分マンションの場合、下記の通り築10年で20%程度の家賃下落を経験します。そのため、物件価格が大きく下落します。

価格が割高な物件が多い

新築区分マンションは、割高な物件が多いです。1つは割高な賃料設定をもとに物件価格を算出していることが理由です。新築区分マンションは「新築プレミアム」を考慮した賃料設定、およびそれをもとにした価格の設定が行われています。

もう1つは広告費を上乗せしていることが理由です。ブランドイメージなどの付加価値をウリにしているためで、広告費は物件価格の3割ほどにものぼるといわれています。

利回りが低くキャッシュフローが赤字になりやすい

新築区分マンションは利回りが低い傾向にあります。特に東京23区の新築マンションは利回り3~5%と、低い数値になっています。家賃収入からローン返済や管理費などを除くと、キャッシュフローが赤字になることが多いです。

こうした点から、新築区分マンション投資は手を出さないのが賢明でしょう。

その他新築区分マンション投資の問題点についてはこちらの記事で解説しています。

2.2. マンション経営の節税効果は小さい

Bさんのようにマンション経営を通じて節税効果を得ようという方も多くいらっしゃいますが、マンション経営の節税効果は大きくありません。マンション経営で節税する方の多くが(あるいはその提案をする不動産会社自身も)、不動産投資での節税方法を理解していないからです。

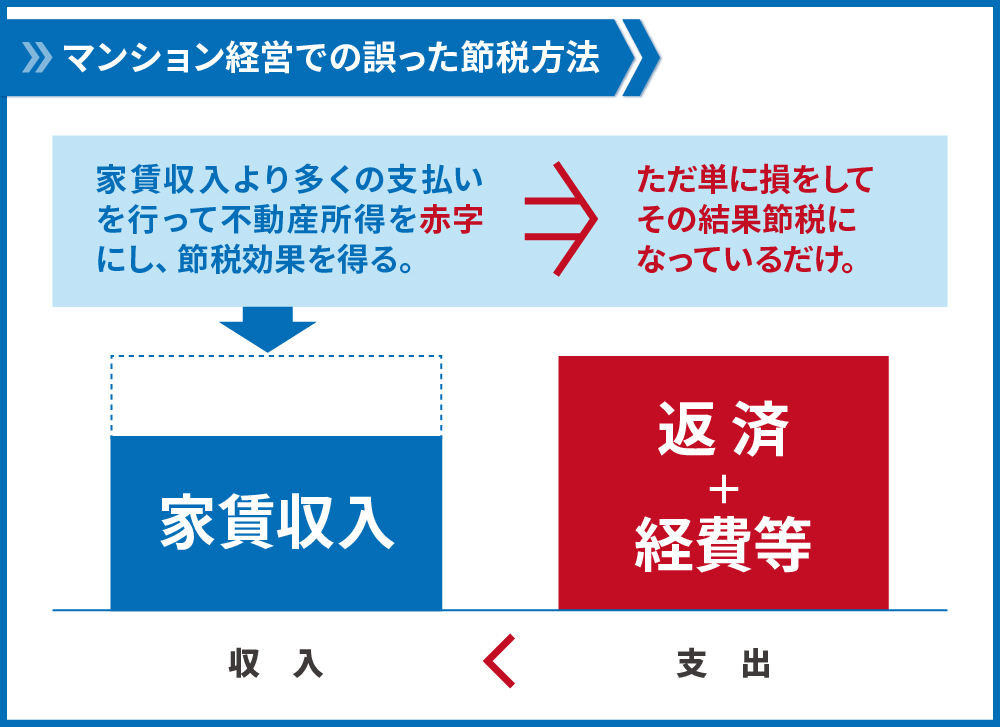

そうした方の節税についての考えは次の通りです。

つまり、まずマンション経営の家賃収入よりもローンの返済や税金などによる支出を大きくする。それによって不動産の所得を赤字にし、本業の給与所得と損益通算することで、税還付を受けて節税効果を得る。

こうした考えで節税効果を得ようとしているわけですが、この節税方法は本当の意味での節税ではありません。というのも、この方法では(家賃収入以上にローン返済などを行うことで)ただ単に損をして、それによって節税をしているだけだからです。

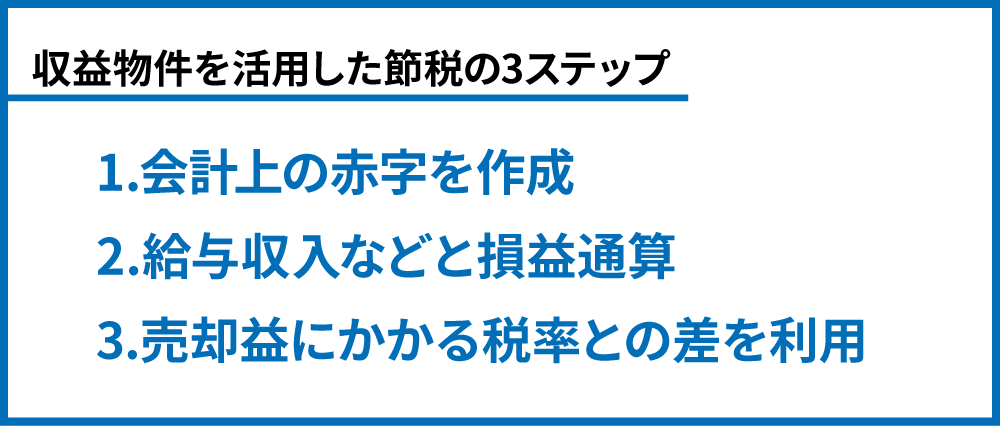

- 会計上の赤字を作成

- 給与収入などと損益通算

- 売却益にかかる税率との差を利用

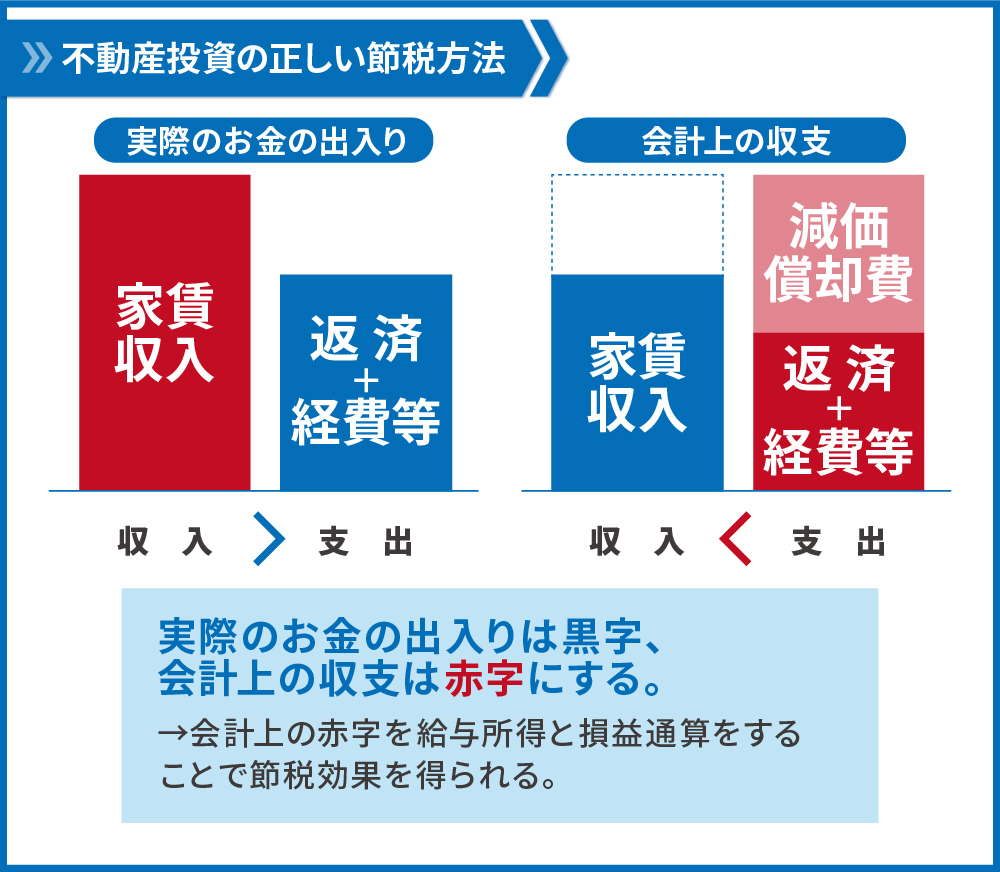

① 会計上の赤字を作成

まず、会計上の赤字を作成します。「会計上の」というのがポイントで、先ほどの節税方法とは違い、「実際のお金の出入りは黒字にしながら、会計上の(税金計算上の)所得はマイナスにする」ことになります。これを実現するのが減価償却費という費用です。

② 給与収入などと損益通算

次に、本業の給与収入と①で作成した会計上の赤字を足し合わせます(損益通算)。これにより、元の給与所得よりも合計の所得は低くなり、確定申告を行うことで給与所得に対して払いすぎた税金の還付を受けることができます。

③ 売却益にかかる税率との差を利用

最後に、節税を完了させるために、物件を売却します。

減価償却費を活用すると、売却時に減価償却の分だけ(会計上の)売却益が追加で出るため、本来なら追加で税金がかかってしまいます。ここで、税率の差を活用することで節税を完了します。つまり、長期譲渡になってから(≒物件を取得してから約6年経ってから)物件を売却することで売却益にかかる税率が約20%と低くなります。このタイミングで物件を売却することで、「保有時に節税した所得税・住民税の税率」と「売却益にかかる税率」との差が不動産投資での節税金額になります。

ちなみに、マンション経営で取り扱う物件は鉄筋コンクリート造になるため、以上で述べた1年あたりの減価償却費が小さく、その点からも節税効果が小さいといえます。

節税に関して、ここでは簡単にのみ説明しました。より詳細に節税方法を知りたい方は、こちらの記事も併せてご覧ください。

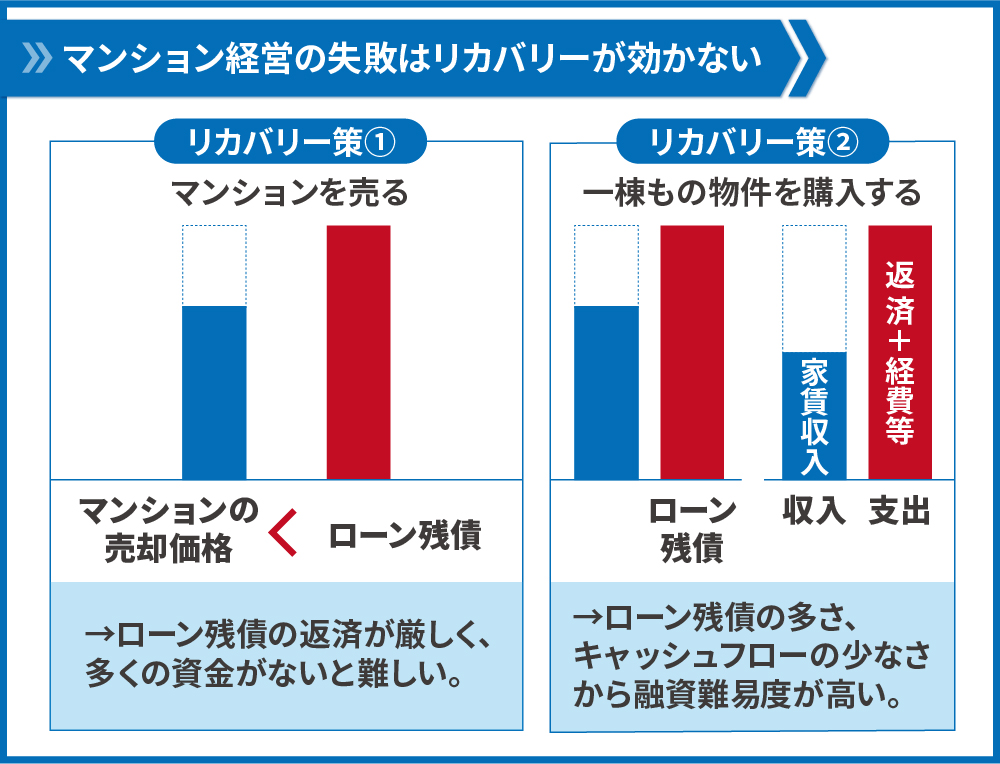

2.3. マンション経営の失敗はリカバリーが効かない

新築区分マンションを複数戸購入し赤字物件を持ち続けることになってしまったCさんのように、マンション経営では「失敗した」と感じてもリカバリーが難しいというデメリットがあります。

新築区分マンションは、2.1.でお伝えした通り、キャッシュフローが赤字になる場合が多いです。また、中古区分マンションについても利回りの低さからキャッシュフローがほぼ皆無またはマイナスになることが多くなります。

マンション経営でキャッシュフローが赤字になった場合、リカバリーをするには

- マンションを売ってマンション経営から手を引く

- 一棟もの物件を購入してキャッシュフローを黒字にする

この2つのどちらかの手段をとることになりますが、どちらの手段も結局進めるのは難しいです。

① の売却による方法については、AさんやCさんのようにローン残債の返済が難しいため、多くの資金がないと難しいです。

② のキャッシュフローを黒字にする方法についても、難易度が高いです。すでに区分マンションを購入したことによるローン残債の多さが、一棟物件を購入する上で大きなハードルになるからです。また、区分マンションでキャッシュフローを出せていないことも、融資検討の上でマイナスに見られてしまいます。

私たちは一棟ものの不動産を扱っていますが、マンション経営で失敗して②の手段でリカバリーを図る人を多く見てきました。しかし、その多くの人が実際に残債の多さから融資でつまずいてしまいました。

2.4. サブリース契約は信頼できる業者とだけ結ぶべき

Dさんはサブリースを活用して安定的な収益を得ていたものの、業者からの一方的な解約の後は苦しいマンション経営をすることになってしまいました。

サブリース契約は安定的な収益を得られるという魅力はありますが、信頼できる業者とだけ結ぶべきといえます。Dさんのようなトラブルをはじめ、サブリースに関するトラブルに巻き込まれる可能性があるためです。

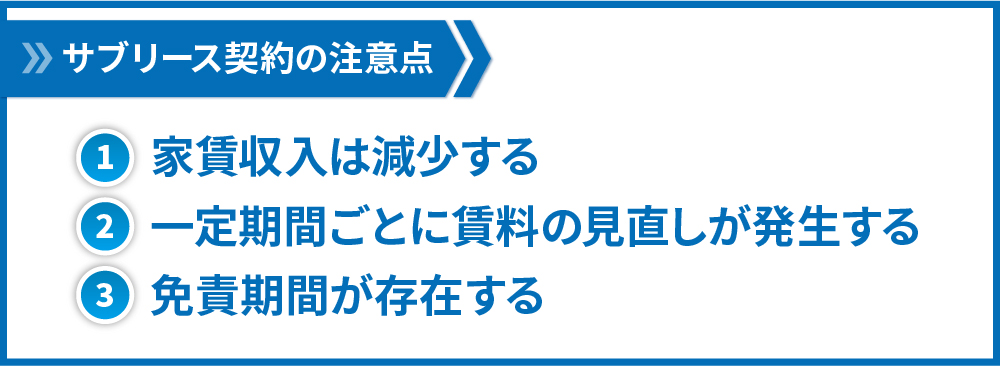

サブリース契約には次のような注意点が存在します。

- 家賃収入は減少する

- 一定期間ごとに賃料の見直しが発生する

- 免責期間が存在する

家賃収入は減少する

サブリース契約の場合、不動産業者がオーナーから部屋を借り上げ、それを入居者に又貸しするという形になります。そのため、入居者の支払う家賃がすべてオーナーの収入になるわけではありません。家賃保証率は80~90%程度が相場になります。

一定期間ごとに賃料の見直しが発生する

サブリースで保証される家賃はずっと一定ではありません。多くの場合、保証家賃の見直しが2年ごとに行われます。この見直しにより保証家賃が下がることを前提として収支を考える必要があります。

免責期間が存在する

サブリースにおいては新築後や入居者の退去が発生した後に免責期間が設けられる場合があります。この免責期間中は家賃保証が行われません。

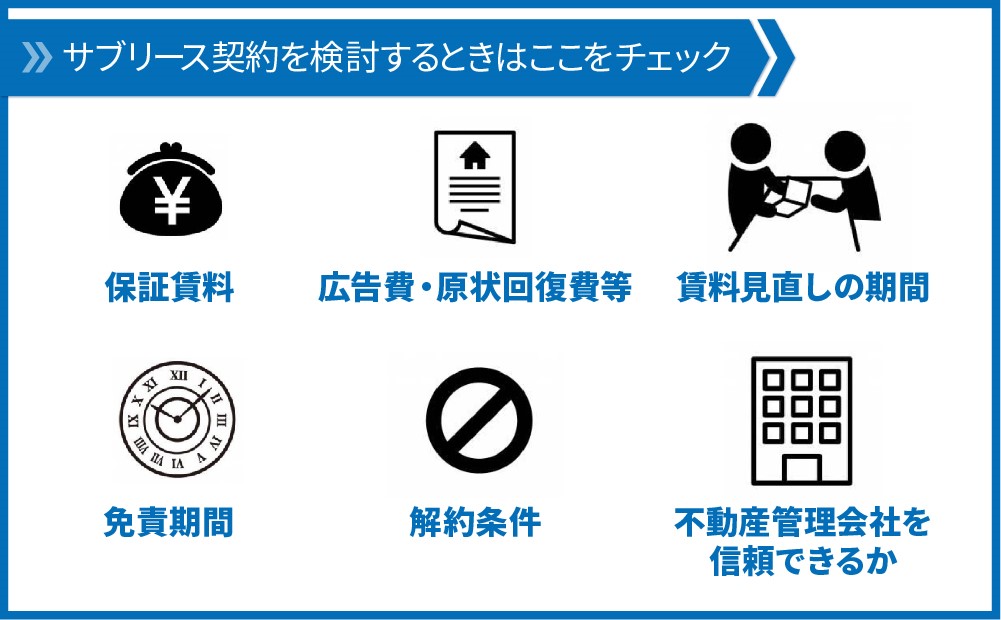

サブリース契約ではマンションのオーナー側が貸主、不動産会社が借主になります。法律上保護される立場にあるのは借主側であるため、借主である不動産会社側からの一方的な取り扱いがなされてしまう可能性があります。そうしたリスクを回避するには、下記のようなポイントを確認しましょう。

- 保証賃料が物件周辺の賃料相場などから適切か

- 広告費、原状回復などの諸費用をオーナー、不動産会社のどちらが負担するか確認

- 賃料見直しの期間を確認(何年後とか、固定期間はどれくらいかなど)

- 免責期間は何か月か確認

- 解約条件(どのくらいの期間解約できないか、何か月前に解約告知を行わなければならないかなど)

- 不動産会社を信頼できるか(エリアへの精通、シミュレーションが適切か、経営は安定しているかなど)

これらの点については、こちらの記事で詳しく解説しています。

2.5. マンション経営は自分ひとりで意思決定できる範囲が少ない

Eさんは思わぬ修繕積立金の値上げにより、当初想定していたほどの収益を得ることができませんでした。このように、マンション経営は一棟アパート経営と異なり、自分ひとりで意思決定できる範囲が少ないです。

区分マンション経営では一つのマンション内に多くの所有者が存在します。そのため、マンションの共用部分に関する次のような意思決定は管理組合の決議により行われます。

- 大規模修繕

- 修繕積立金の値上げ

- 清掃の仕様

管理組合の決議は原則過半数により行われるため、Eさんのように自分の希望と異なる決議がされることもあります。

3. マンション経営で失敗を避けるのが難しい理由と対策

マンション経営での失敗から学ぶ教訓について2章でお伝えしました。2章であげた5つの教訓を実際にマンション経営で避けるのは難しいのが実情です。

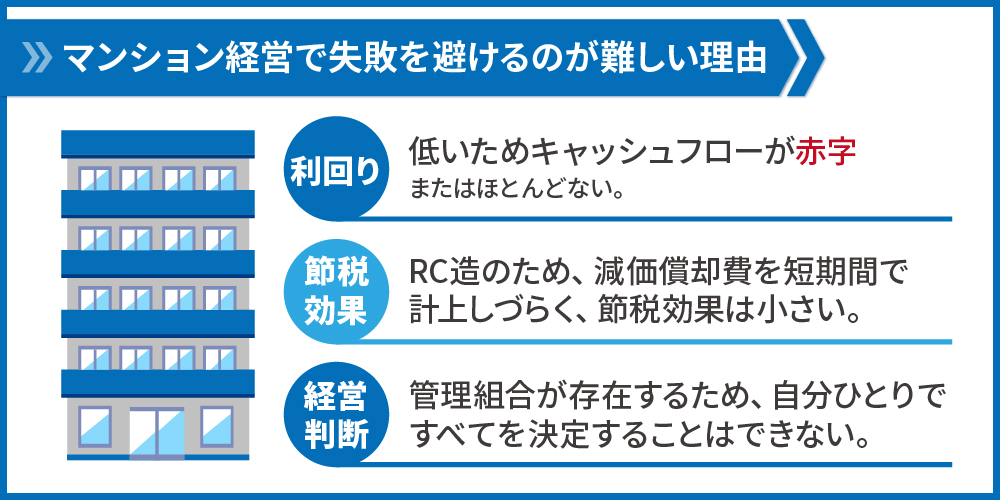

3.1. マンション経営で失敗を避けるのが難しい理由

マンション経営で失敗を避けるのが難しいのは、区分マンション経営の構造に起因するといえます。先ほど紹介した失敗事例のうち下記のようなものがその典型例です。

- 利回りが低いためキャッシュフローが赤字またはほとんど出ない

- 節税効果が小さい

- 自分ひとりで経営判断を行えない

それぞれ、下記の通りマンション経営の構造が要因になっています。

- キャッシュフロー →都心部にある物件がほとんどであるため、価格が高騰しやすく利回りは低くなりやすい

- 節税効果が小さい →構造が鉄筋コンクリート造のため減価償却費を短期間で計上しづらく、節税効果は小さい

- 経営判断 →マンションには必ず管理組合がある以上、自分ひとりですべてのことは決定できない

このように、マンション経営ではその構造上失敗を避けるのが難しいのです。

3.2. 不動産投資をするなら一棟アパートがおすすめの理由

これまでお伝えしたようなマンション経営での失敗を避け、不動産投資で成功するためには、一棟アパートがおすすめです。一棟アパートであれば、区分マンション経営の難しさをうまくカバーして不動産投資を行うことができます。

キャッシュフロー

・区分マンション

利回りが低く、キャッシュフローは赤字またはほとんどない。

・一棟アパート

区分マンションに比べると利回りが高いことが多く、また戸数が多いことから大きなキャッシュフローを得やすい。

節税効果

・区分マンション

鉄筋コンクリート造の物件がほとんどのため、1年あたりの減価償却費が小さく節税効果は小さい。

・一棟アパート

特に耐用年数切れの築古木造物件の場合、1年あたりに減価償却費を大きく計上でき、節税効果が大きい。

経営判断

・区分マンション

管理組合により経営判断が行われるため、自分の希望に合わない結果になることもある。

・一棟アパート

大規模修繕や清掃の仕様など、すべてに関して自分の経営判断を下せる。

その他、一棟アパート投資の魅力についてはこちらの記事で解説しています。

(参考)それでもマンション経営をしたい!という方は…

以上のようにマンション経営は難しく、一棟アパートの方が様々な観点からオススメできます。それらを踏まえてもマンション経営をしたい!という方については区分マンションの「バルク買い」をオススメします。

バルク買いとは、複数室のマンションをまとめて購入することを言います。まとめ買いによって通常よりお得に物件を購入でき、それにより比較的高い利回りを期待できます。

また、マンション内の過半数の住戸を取得すれば管理組合において経営判断に大きな影響力を及ぼし、自分の希望通りに進めることができます。

4.おわりに

ここまで、マンション経営の失敗事例についてお伝えしてきました。マンション経営ではいくつかの失敗パターンがありますが、その多くがマンション経営自体の構造に起因するもの、つまり努力により避けるのが難しいといえます。

そのため、私たちは一棟アパート投資をオススメしています。具体的なポイントについては先ほどご紹介した記事のほかにこちらの書籍から学ぶことができます。

コメント