「投資のポートフォリオってなんだろう?」

「投資のポートフォリオって何のためのもの?」

と、悩んでいませんか?

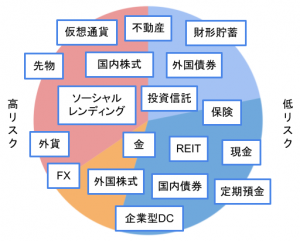

投資における「ポートフォリオ」とは、資産の組み合わせや、その比率のことを言い、持っている資産のリスクとリターンのバランスを見るために使います。

たとえば株式と債券ではリスクやリターンが変わりますが、資産を増やしたいからといって、ハイリスク資産ばかりを持つと、目標を達成するのにリスクが伴うことになり、最終的に目標が達成できないかもしれません。

目標を達成するには適切なリスク・リターンのバランスを保つ必要があるのです。

そこでこの記事では、ポートフォリオとは何か分かりやすく解説すると共に、ポートフォリオの作り方、見直し方のポイントなどについて、以下のように分けて解説します。

この記事を読めば、ポートフォリオとは何か理解でき、自分の目的にふさわしいポートフォリオを作ることができるようになりますよ。ぜひ最後まで読んで、現在のポートフォリオを確認していただきたいと思います。

目次

1. 投資におけるポートフォリオとは

最初に述べた通り、投資におけるポートフォリオとは、資産の組み合わせや、その比率、内容のことです。

これについてもっと詳しく解説するために、以下のような順で見ていきます。

ではさっそく解説しましょう。

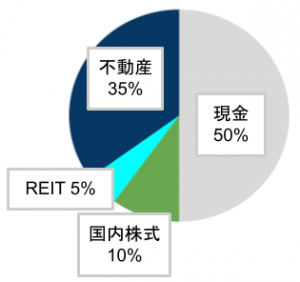

1.1. ポートフォリオの基本的な形

それではまず、基本的となるポートフォリオの形を紹介します。

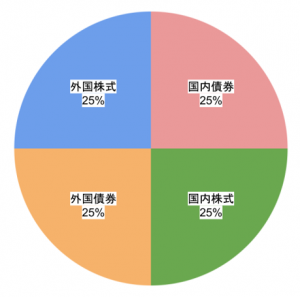

※参考:年金積立金管理運用独立行政法人(https://www.gpif.go.jp/operation/the-latest-results.html)

こちらは、私たちが将来受け取る年金を管理する、年金積立金管理運用独立行政法人(GPIF)のポートフォリオです。実際に年金資金はこのポートフォリオで運用されています。

この中では外国株式がもっともハイリスク・ハイリターンで、次いで国内株式、外国債券、国内債券の順にローリスク・ローリターンとなります。

性質の違う4種類の資産が同じ割合ずつ組み合わさっていることで、リスクを抑えながらリターンを追求できるポートフォリオになっているのが特徴です。

GPIFでは、このポートフォリオで実際に年間平均3.78%の運用利回りを出しています。(※過去20年間実績)

まずはこの形をポートフォリオの基本として頭に入れておきましょう。

1.2. 投資先を分散させることでリスク回避

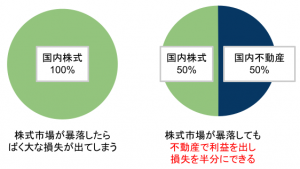

ポートフォリオを作る時は、投資先を分散させることで、リスクを回避できるように組み合わせる「分散投資」の考え方がとても重要です。

もし一つの資産に絞って投資をしていたら、損失が出た場合、損失がばく大になってしまうかもしれないからです。

これを避けるには、一つに絞らず、いくつかの資産に分散して投資をするのが良いとされています。

「卵は1つのカゴに盛るな」という格言がある通り、卵をたくさんのカゴに分けていれば、ひとつのカゴを落としてしまっても、他のカゴの卵は割れず、リターンを得ながら、リスクを分散することができます。

ポートフォリオを作る時は、資産の性質、期間、地域、通貨などが偏りないよう、投資先を分散して組み合わせることで、リスクを回避しながら、リターンを得ることができるのです。

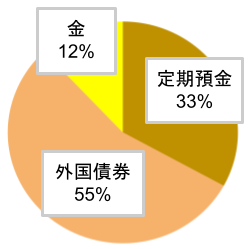

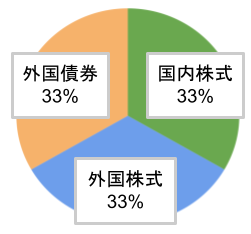

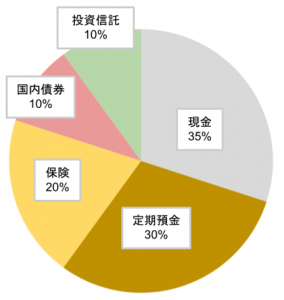

1.3. 実際のポートフォリオの例

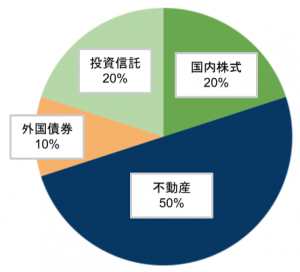

それでは、実際のポートフォリオの例をご紹介します。

| 実際のポートフォリオの例 | |

|---|---|

|

|

| 徹底的にリスクを避けたポートフォリオの例です。年間利回りは2%です。 | こちらは、ミドルリスク資産を積極的に取りながらも、資産の半分を現金とすることでリスクを回避しているポートフォリオです。 平均で3%の年間利回りになっています。 |

|

|

| こちらは、外国債券や金を組み合わせることで、リスクを抑えながらもリターンが大きくなるように配分したポートフォリオの例です。 平均で年率5%の利回りになっています。 |

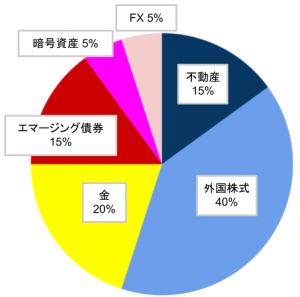

こちらのポートフォリオでは、平均利回りが年7%と、かなり優秀なポートフォリオになっています。 ただし積極的にハイリスク資産に投資しており、難しい舵取りが必要です。 |

このように、ポートフォリオは十人十色で、考え方や作り方も様々です。投資経験や知識によっても変わって来るでしょう。

ポートフォリオは人それぞれ違うものなので、一人ひとりに合わせた最適な形を作ることが大切です。

2. ポートフォリオの考え方

続いては、求めるリスク・リターンのバランスから、どんなポートフォリオが望ましいか、考え方を紹介します。

ここでは大きく3パターンに分けたポートフォリオを紹介します。

・ミドルリスク・ミドルリターンなポートフォリオ

・ハイリスク・ハイリターンなポートフォリオ

それではさっそく、解説しましょう。

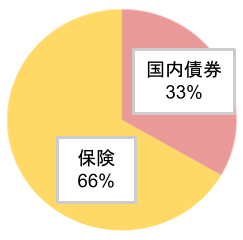

2.1. ローリスク・ローリターンなポートフォリオ

リスクを取りたくない、リターンも少なくて構わない、という方は、年率1~3%程度のローリスク・ローリターンなポートフォリオを作りましょう。

現金、定期預金、財形貯蓄、保険、国内債券をメインにポートフォリオを組むことで、年率1~2%程度のポートフォリオを作ることができます。

これに外国債券、投資信託、REIT、企業型DCなどを加えると、年率3%程度のポートフォリオにすることも可能です。

2.2. ミドルリスク・ミドルリターンなポートフォリオ

リスクを抑えながらリターンもある程度狙いたい、という方は、年率3~5%程度の運用利回りを目指すミドルリスク・ミドルリターンなポートフォリオがおすすめです。

国内株式や不動産を基本に、外国債券、投資信託、REITなどを組み合わせることで、年率3~5%程度のポートフォリオを作ることができます。

2.3. ハイリスク・ハイリターンなポートフォリオ

もっと大きなリターンを求める方は、年率5%以上の運用利回りを目指すハイリスク・ハイリターンなポートフォリオがいいでしょう。

外国株式や金などの資産をメインに構成し、エマージング債券、エマージング株式などを少量ずつ組み合わせることで、さらにリターンを追求することができます。

よりハイリスクにはなりますが、暗号資産、ソーシャルレンディング(クラウドファンディング)、先物取引、FX取引を活用すると、さらなるリターンを期待することができます。

逆にリスクを下げたい時は、国内株式や外国債券、不動産などを組み合わせましょう。

3. ポートフォリオを作る上で知っておくべきそれぞれの投資のリスク

次は、実際にポートフォリオに組み入れる資産について、それぞれのリスクやリターンの割合、性質や特徴について解説します。

解説する資産は次の14点です。

一番上にある現金がもっともローリスク・ローリターンで、下へ行くにつれハイリスク・ハイリターンな資産になっています。

3.1. 現金

現金はもっとも安全な資産ですが、リターンはゼロです。

ただし世界に目を向けてみると、円安が極度に進行した場合、円の価値が下がるリスクがあります。

また、長期的に見ると日本や世界の物価は少しずつ上昇しています。現金を持っているだけでは物価上昇に取り残される形になってしまいます。

つまり長期的視点から言うと、現金の価値は少しずつ目減りしており、リターンがゼロどころか、マイナスになっているのです。

現金は、ハイリスク資産と組み合わせると、全体のリスクを下げることができます。

もし現金を保有しているなら、ポートフォリオに記載し、全体のバランスを見るとよいでしょう。

3.2. 預貯金・財形貯蓄

定期預金などの預貯金や、企業の財形貯蓄制度などは、とてもローリスク・ローリターンな資産です。

現在のリターンは年率0.001~0.4%ほどとなっています。

万が一、預貯金を預けている金融機関が倒産した場合や、勤めている企業が倒産した場合も、預けている資金は1,000万円まで保証されるペイオフ制度の対象となっており、資金を引き出せなくなる心配はほぼありません。

3.3. 保険・企業型DC(確定拠出型年金)

保険や企業型DCは、年金の運用を参考にした運用を行っており、銀行預金よりも利回りが高いのが特徴です。

平均リターンは保険商品で年率1~2%、企業型DCで年率4~5%となっています。

ただし、目標利回りが商品によって幅があるので、加入時(購入時)に好きなものを選択するような形になります。

運用成績の良いものは10%以上となることもありますが、リターンが大きいものは、その分リスクも大きくなることを注意しましょう。

中には「元本確保型」と呼ばれる、投資した資金額が保証される商品もあります。

好みに合った柔軟な選択ができ、比較的安全性が高い点が、保険商品や企業型DCの良いところと言えるでしょう。

3.4. 国内債券

国内債券はローリスク・ローリターンの代表的な資産です。平均リターンは年率1.4%程度です。

利回りは低いものの、元本や利払いの安全性が高く、将来の特定の時期に資金が必要な場合に備えて投資することができます。

| 国内債券の特徴 |

|---|

| ・国債、地方債、社債、事業債など ・ローリスク・ローリターン ・利回りは低いが、元本の安全性、利払いの確実性が高い ・平均利回りは年率1.4% |

国内債券には、国が発行する国債のほか、地方自治体が発行する地方債、民間企業が発行する社債、事業債などがあります。

3.5. 不動産

不動産はミドルリスク・ミドルリターンの資産です。不動産を購入し、それを他人に貸すことで家賃収入を得るか、もしくは他者へ売却してその利益を得る投資手法です。

家賃収入のリターンは年率4~6%程となっています。

空き室率が高いと収入が低下するほか、家賃変動リスク、家賃滞納リスクなどが考えられます。

不動産が経年劣化したり、災害により破損した場合、修繕費用がコストとしてかかるでしょう

可能性は低いものの、地震や火災時には大きな損害が出てしまうことがあります。

一方で、節税効果を得られたり、毎月安定した収入が得られるなどのメリットがあり、人気の高い投資先でもあります。

3.6. 外国債券(先進国債券)

外国債券は外国資産の中でも最も安全性の高い資産です。平均リターンは年率4.4%程度です。

日本の銀行金利水準は世界でも最低クラスですが、海外では2%を超える利回りになるところも多くあります。

| 先進国債券の利率(2022年7月現在) | ||

|---|---|---|

| 米国債2年 利率3.00% |

英国債5年 利率1.25% |

オーストラリア国債10年 利率4.50% |

為替リスクが発生するため、国内債券よりもハイリスクとなりますが、欧米諸国など先進国の債券であれば、安全性は非常に高いと言えるでしょう。

3.7. エマージング債券

エマージング債券とは、後発国、新興国、発展途上国などで発行された債券を言います。平均リターンは年率7%程度です。

| エマージング債券の利率(2022年7月現在) | ||

|---|---|---|

| メキシコ国債 10年 利率 5.75% |

メキシコ国債 10年 利率 5.75% |

インド国債 4年 利率 4.40% |

国内債券や先進国債券と比較するとリスクが高く、最悪の場合には償還日を迎えても元本が戻らない危険性があります。その分リターンは大きくなっているのが特徴です。

また、政治や社会情勢により債券価格が大きく低下する可能性もあります。

加えて為替リスクが発生するため、組み入れ比率は低めに設定するのがよいでしょう。

3.8. 国内株式・投資信託・REIT

国内株式はミドルリスク・ミドルリターンの代表的な資産です。平均リターンは年率4.6%程度となっています。

値下がりリスクや、会社が倒産してしまうリスクがあるほか、不祥事などで上場廃止になった時に売却できなくなるリスクがあります。

そのため株式の銘柄を選ぶには一定以上の経験と知識が必要とされます。投資経験が浅い方は国内株式の投資信託を活用するのも良いでしょう。

投資信託(投信・ファンド)とは、投資家から集めたお金をひとまとめにし、専門家が投資・運用する商品です。

国内株式の投資信託をひとつ持っているだけで、複数の投資先へ分散投資しているのと同様の効果があります。

また、REIT(リート)とは、Real Estate Investment Trustの略で不動産投資信託を意味します。REITに限ると平均リターンは年率8.3%程度です。

投資家から集めた資金でオフィスビル、商業施設、マンションなどの不動産を購入し、その賃貸収入・売却益を投資家へ分配する仕組みです。

| 国内株式・投資信託・REITの特徴 | |

|---|---|

| 国内株式 | ・平均リターンは年率4.6%程度 ・投資先選びには一定の経験と知識が必要 ・値下がりリスク、倒産リスク、売却できなくなるリスクがある ・売買差益、配当金をリターンとして得られるほか、株主優待を実施していることがある |

| 投資信託 | ・株式の分散投資をしているのと同じ効果を得られる ・専門家が運用しているので銘柄選びや管理が不要 ・管理手数料がかかる |

|

REIT |

・平均リターンは年率8.3%程度 ・少額から投資できる ・株式のリスクに加えて、不動産と同様のリスクがある |

3.9. 金

金の積立や地金など金現物も資産の一つです。平均リターンは年率9.5%程度となっています。

金は、希少価値があり、近年需要が高騰していることから、価格が急上昇しています。

「安全資産」と言われる通り、株式相場の急変や戦争・テロなどが起こると価格が上昇しやすい資産です。

一方で経済や世界情勢が安定している時には価格が低迷します。実際に米長期金利の上昇時やドル高時には金価格が低下しています。

情勢に合わせてポートフォリオを柔軟に組み替えることができる方は、積極的に組み入れても良いでしょう。

3.10. 外国株式(先進国株式)

ニューヨークやロンドンなど先進国市場に上場している株式です。平均リターンは年率8.8%程度です。

1株から購入可能なことが多く、アップルやアマゾンなど、名だたる世界企業の株を手にすることができます。

国内株式と比較すると為替リスクがあるほか、市場が大きく、毎日の売買高(流通量)が多いことから、値動きも大きい傾向にあります。

国内企業と異なり、株主優待のようなものはありません。

日本企業は内部留保が多く、株主への還元が少ないと言われますが、反対に米国企業などは株主への還元意識が高いことで知られます。売買差益を得るよりも配当金目当てで長期保有する株主も多いです。

3.11. エマージング株式

エマージング株式とは、新興国企業の株式です。平均リターンは年率9.2%程度です。

リターンは大きいものの、エマージング債券と同様、最悪の場合には元本が戻らないこともあり、他の資産に比べてその可能性も高いです。

為替リスクに加え、先進国株式とは全く異なる動きをすることがあり、政治情勢にも注意が必要です。リスク管理が難しい資産なので、ポートフォリオに入れる時は割合を少なくするのがよいでしょう。

3.12. ソーシャルレンディング(クラウドファンディング)

ソーシャルレンディングとは、企業が不特定多数の出資者から資金を調達するシステムです。

「寄付型」「購入型」と言って、出資者が見返りを求めないタイプもある一方、ソーシャルレンディングは契約時に決められた利息を支払う必要があり、リターンが大きいことで知られます。

3~5%のリターンが一般的で、10%以上になることもあります。価格変動リスクもないことから、株式など相場商品に抵抗がある方に人気があります。

スタートアップ企業やベンチャー企業でも融資を募りやすい一方、銀行の審査を介さないため、貸し倒れリスクが高いと言えます。

このほか、投資期間中の解約が難しい、早期償還などのリスクもあります。

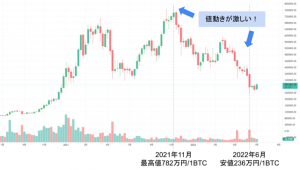

3.13. 暗号資産(仮想通貨)

暗号資産(仮想通貨)とは、ビットコイン(BTC)やイーサリアム(ETH)などを始めとするインターネット上の通貨を言います。

銀行を介さずに第三者とのやり取りができる点が注目を集め、価値が高騰しましたが、値動きが激しく、高リスク資産と言えるでしょう。

銀行を介さないため、管理は個人にゆだねられることになり、保有者の保証制度なども未確立です。

そのためにハッキングや盗難などのトラブル事例も報告されています。

値動きを追って機敏に売買できる方であれば、ポートフォリオに組み入れてもよいでしょう。

3.14. 先物取引、FX取引

先物取引やFX取引などは「証拠金取引」と言って、少ない資金にレバレッジをかけて何倍もの金額を動かすことができる取引です。

少額から始められる、売り(空売り)から始められる、などのメリットがある一方、損失が何倍にも膨れ上がってしまう可能性があり、かなりハイリスクな取引ということができます。

先物取引は期日が定められており、長期保有ができません。

期日が決まっていない株式取引にくらべると、期日を迎える時の価格を予想する必要があり、より高度な経験・技術を求められます。

このほか、含み損が出て、必要とされる証拠金よりも評価額の総額が下がってしまった場合は自動ロスカットのリスクもあります。

相場知識が豊富な方、経験の長い方は、挑戦してみても良いかもしれません。

4.自分にピッタリの投資のポートフォリオを作る3つのステップ

ポートフォリオや資産のリスクについて理解できたところで、次は、自分だけのポートフォリオを作ってみましょう。

ポートフォリオを作る時は、以下のようなステップをたどります。

| 自分にピッタリのポートフォリオを作る3つのステップ |

|---|

|

・ポートフォリオの運用方針を決める

・ポートフォリオの資産配分を考える

・投資先を決める

|

それぞれ詳しく解説します。

4.1. ポートフォリオの運用方針を決める

まずはポートフォリオの運用方針を決めましょう。その際は以下のポイントを意識してください。

まずゴールを設定し、それに向けて必要な投資金額を逆算しても構いません。

すでに資産をいくらか持っている方は、それを元に、改めて目標を考えてみましょう。

ポートフォリオを作る時は、老後の資金、退職後の生活資金などのように、長期間にわたって少しずつ使っていくお金もあります。貯まったお金を使うペースも合わせて考えてください。

運用方針を決める時には、積立利率を計算するツールを使うのが便利です。

※出典 金融庁 資産運用シミュレーション(https://www.fsa.go.jp/policy/nisa2/moneyplan_sim/index.html)

金融庁の資産運用シミュレーションを使うと、目標金額から毎月の積立金額や、投資期間を簡単に逆算することができます。

他にも、普段利用している運用会社でシミュレーションを提供していると思いますので、ぜひ活用してください。

4.2. ポートフォリオの資産配分を考える

続いて、ポートフォリオの資産配分を考えましょう。

先ほど目標や投資期間を設定した時に、必要となる利回りが見えてきたと思います。こちらに具体例を挙げますので、参考にしてください。

20年間で2,000万円貯めたい場合

たとえば、40歳の人が60歳までの20年間で2,000万円貯めたい場合を仮定します。

初期投資額が0円であれば、毎月6万円ずつ積立し、利回り3%で運用すると、20年3か月で目標の2,000万円が達成可能です。

この場合はローリスク資産を多めに組み込むポートフォリオが良いでしょう。

もし利回りが5%なら、毎月4.8万円の積立額で20年3か月かかります。ミドルリスク資産を中心に、ハイリスク資産をポートフォリオに組み入れましょう。

| 20年間で2,000万円貯めるためのポートフォリオ | |

|---|---|

| 条 件 | ポートフォリオの例 |

| ・初期投資0円 ・利回り3% ・毎月6万円積立 |

現金・定期預金・財形貯蓄を30~70% 保険・国内債券を10~30% 外国債券・投資信託・REIT、企業型DCを0~10% |

| ・初期投資0円 ・利回り5% ・毎月4.8万円積立 |

保険・不動産・投資信託・国内株式・外国債券・外国株式・金を50~70% エマージング債券・エマージング株式を20~30% 暗号資産・先物取引・FX取引を0~10% |

10年間で2,000万円貯めたい場合

続いて、期間が半分の10年間になった場合を考えてみましょう。

10年間で2,000万円の資産を作るには、利回り3%のローリスクなポートフォリオだと、毎月14万3,000円の積立が必要です。

もし、初期投資金額が500万円あれば、毎月の積立額は95,000円ほどが必要です。

| 10年間で2,000万円貯めるためのポートフォリオ | |

|---|---|

| 条件 | ポートフォリオの例 |

| ・初期投資0円 ・利回り3% ・毎月14万3,000円積立 |

現金・定期預金・財形貯蓄を30~70% 保険・国内債券を10~30% 外国債券・投資信託・REIT、企業型DCを0~10% |

| ・初期投資500万円 ・利回り3% ・毎月95,000円積立 |

|

| ・初期投資500万円 ・利回り5% ・毎月76,000円積立 |

保険・不動産・投資信託・国内株式・外国債券・外国株式・金を50~70% エマージング債券・エマージング株式を20~30% 暗号資産・先物取引・FX取引を0~10% |

| ・初期投資500万円 ・利回り7% ・毎月58,000円積立 |

不動産・国内株式・外国債券・外国株式・金を40~60% エマージング債券・エマージング株式を10~20% 暗号資産・先物取引・FX取引・ソーシャルレンディングを10~20% |

4.3. 投資先を決める

ポートフォリオの形が決まったら、実際に投資先を検討します。

ポートフォリオに不動産を入れるなら、どの不動産に投資するのか。国内株式を入れるなら、どの株式にするのか。など、具体的な投資先を選定していきましょう。

まず最初は身近な投資先を選ぶのがおすすめです。身近な投資先の方が情報が入りやすいからです。

よく行くショッピングセンターがあるなら、それに関連する不動産や株式などの投資先を調べてみましょう。

好んで食べるもの、飲むもの、趣味などから連想を広げていくのも良いですね。

最終的には地域的な分散も考えてください。

国内ばかりでなく、外国も投資先としているなら、すでに地域分散されていますが、国内不動産の投資先を見た時に、首都圏の不動産ばかりに投資していたら、地震や災害があった時に大きな被害を被るかもしれません。

国内の中でも地域分散を意識できるとさらに良いです。

同様に株式や債券も、同じ地域のものばかりに集中していないか、チェックしましょう。

5. ポートフォリオの見直しポイント

ポートフォリオが完成したら、その後は定期的に見直しを行いましょう。

ポートフォリオが完成したら、その後は定期的に見直しを行いましょう。

通常、株式の方が債券よりも値上がり幅が大きいので、自然とバランスが崩れてしまいます。そのため一年に一度はポートフォリオを見直すことをおすすめします。

ポートフォリオを見直す時は、以下のようなポイントを意識しましょう。

それぞれ詳しく解説します。

5.1. 目標通りの運用成績になっているか?

まずはポートフォリオが目標通りの運用成績になっているかどうか、定期的にチェックしましょう。

基本として、一年に一度の見直しがおすすめです。

短期的な視点と合わせて、ライフスタイルが変わったときなど長期的な視点でも見直すのが良いでしょう。こちらについて、詳しくは5.3. ライフスタイルにふさわしいか?で詳しく解説しています。

ポートフォリオをチェックするときには、専用のツールを使うのがおすすめです。

一つ一つの価格変動は分かっても、全体でどれくらいの利回りになっているのかを知るには、面倒な計算をしたり、手間がかかります。

その点、ポートフォリオのツールを活用すれば、一目で全体の運用成績が分かるからです。

ポートフォリオツールを見た時に、当初の目標と同じような利回りで動いていれば、投資先選びに問題はありません。

もし目標よりも成績が悪かった時は、ローリスク・ローリターン資産が多すぎたことを意味します。

ハイリスク・ハイリターン資産の配分を増やした方がいいかもしれません。

目標よりも成績が良かった場合、予定よりもハイリスク・ハイリターンな資産が多かったのかもしれません。たまたま今回はうまくいっただけで、次回も同じようになるとは限らないので、リスク・リターンのバランスを見直しましょう。

必要であれば、投資先の選び直しを検討します。

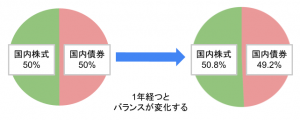

5.2. バランス配分は予定通りか?

次に、バランス配分を見直しましょう。

株式の方が債券よりも値上がり幅が大きいので、通常は株式の割合が大きくなるからです。

国内債券と国内株式で50%ずつ組んでいるポートフォリオをを例に挙げてみましょう。

国内債券の利回りが年率1.4%、国内株式の利回りが4.6%の時、1年後には国内債券が49.2%、国内株式が50.8%になります。

この程度であればさほど気にしなくても構いませんが、もっと年数が経つと、この変化は大きくなります。

外国株式などは利回りが8.8%なので、よりはっきりとポートフォリオの変化が見られるはずです。

必要であれば株式を売却して債券を買い増しする、追加資金を投入する、といった手直しを加えましょう。

5.3. ライフスタイルにふさわしいか?

次に、ご自身にライフスタイルの変化がないか、チェックしてみましょう。

これはライフスタイルによって、ふさわしいポートフォリオが異なるからです。

例えば独身の時と比べて、結婚した、子どもが生まれた、などのライフスタイル変化があると、リスクやリターンの考え方にも変化が生じるでしょう。

子どもの成長に合わせて、大学入学資金、留学資金など、特定の時期にまとまって必要となる資金を、前もって準備しておきたい、と考えるようになるかもしれません。

| ライフスタイル変化の例 |

|---|

| ・結婚 ・出産 ・子供の成長 ・新居購入 ・転職 ・年齢 |

また、年齢によってもポートフォリオの考え方は変わります。

たとえば、若い内はハイリスク・ハイリターンなポートフォリオだったとしても、60代を過ぎると徐々ににリスクを抑えたポートフォリオへ組み替えていくのが良いとされています。

なぜなら、高齢になるにつれ安定的な収入が減りやすいからです。

それぞれのライフスタイルには、ふさわしい形や考え方があります。

ライフイベントを経験する時や、一定の年齢になった時には、合わせてポートフォリオを見直しましょう。

5.4. 経済状況を考慮しているか?

最後に確認すべきポイントは、その時の経済状況を考慮しているかどうかです。

ポートフォリオを構成する資産は、世界経済の影響を受けており、経済によってリスク・リターンが変化するからです。

コロナ禍やロシアによるウクライナ侵攻などで、世界の金融市場には大きな動きがありました。

これまでにもたびたび、金融市場は大きな変動を経験しています。

金融市場に動きがあるたびにポートフォリオを大きく組み替える必要はありませんが、時には投資先の入れ替えをするなど、柔軟な対応が必要です。

| ポートフォリオを見直すべきタイミングの例 |

|---|

| ・為替が急激に変動した時 ・金利が急激に変動した時 ・戦争、テロがあった時 ・パンデミック、大震災など大きな災害があった時 ・バブル崩壊、恐慌が起こった時 |

この時注意して頂きたいのは、慌てずに冷静に対処するということです。

自分の投資資金が暴落すると、焦って投資先を入れ替えたくなってしまいます。しかし、暴落は一時的なものです。一定の時間が経てば、必ず価格は安定し、戻ってきます。

冷静さを欠くと、かえって損失が拡大してしまうことも多いです。

そもそもポートフォリオを組んで分散投資をしているので、そんなに心配する必要はありません。

金融市場に乱れがあっても、冷静にポートフォリオを見直す心構えを持ちましょう。

まとめ

この記事では、投資におけるポートフォリオについて初心者向けに分かりやすく解説してきました。

最後に記事の内容をおさらいしましょう。

まず初めに、投資におけるポートフォリオとはどんなものか、解説しました。

| 投資におけるポートフォリオとは |

|---|

| 試算の組み合わせや、その比率のこと。 持っている資産のリスクとリターンのバランスを見るために使う。 |

| 資産の性質、期間、地域、通貨など偏りがないよう、いくつかの資産に分散投資するのが良い。 リスクを回避しながらリターンを得ることができる。 |

| ポートフォリオは、投資経験・知識・考え方によって人それぞれ形が違う。 自分にぴったりのポートフォリオを作ることが大切。 |

続いて、リスクとリターンのバランスから、三通りのポートフォリオについて紹介しました。

| ポートフォリオとリスク・リターンの関係 | |

|---|---|

| ローリスク・ローリターン | 利回り年率1~3% 現金、定期預金、財形貯蓄、保険、国内債券がメイン 外国債券、投資信託、REIT、企業型DCなどを加えてバランスを取る |

| ミドルリスク・ミドルリターン | 利回り年率3~5% 国内株式、不動産をメインに、外国債券、投資信託、REITを組み合わせる |

| ハイリスク・ハイリターン | 利回り年率5%以上 外国株式、金をメインに、エマージング債券、エマージング株式などを組み合わせる 暗号資産、ソーシャルレンディング、先物取引、FX取引を活用すると、さらにリターンを狙うことができる |

次に、ポートフォリオに組み込む資産について、性質や特徴を解説しました。

| ポートフォリオに組み込む資産の性質・特徴 | ||

|---|---|---|

| ローリスク | 現金 | もっとも安全だが、円安が進行すると円の価値が目減りし、リターンがマイナスになってしまうことがある ハイリスク資産と組み合わせると、全体のリスクを下げることができる |

| 預貯金・財形貯蓄 | 利回り年率0.001~0.1% 1,000万円まで保証されるペイオフ制度の対象 |

|

| 保険・企業型DC | 平均利回りは保険商品で年率1~2%、企業型DCで年率4~5%だが、商品によって目標利回りに差がある 元本確保型商品もある |

|

| 国内債券 | 利回り年率1.4% 元本や利払いの安全性が高い 国債、地方債、社債、事業債など |

|

| ミドルリスク | 不動産 | 利回り年率4~6% 家賃収入もしくは売却差益を得る手法 節税効果や、毎月安定した収入を得られる 空き室リスク、家賃変動リスク、家賃滞納リスク、災害リスクがある |

| 外国債券(先進国) | 利回り年率4.4% 外国資産の中でも安全性が高い 為替リスクがある |

|

| エマージング債券 | 利回り年率7% 償還不能リスク、価格変動リスク、為替リスクがある |

|

| 国内株式・投資信託・REIT | 平均利回りは株式・投信が年率4.6%、REITが年率8.3% 値下がりリスク、会社倒産リスク、売却不能リスクがある 投信・REITには管理手数料がかかる |

|

| ハイリスク | 金 | 利回り年率9.5% 安全資産と呼ばれ、相場急変時、戦争・テロ時には価格が上昇しやすい 経済や世界情勢が安定しているときには価格が低迷する |

| 外国株式(先進国) | 利回り年率8.8% 名だたる世界企業の株主になれる 配当金が多い 為替リスク、値段変動リスクがある |

|

| エマージング株式 | 利回り年率9.2% 会社倒産リスク、為替リスク、政治的リスクがある |

|

| ソーシャルレンディング | 利回り年率3~5%(10%を超えることもある) 貸し倒れリスク、早期償還リスクがある 投資期間中の解約が難しい |

|

| 暗号資産(仮想通貨) | 値動きがとても激しい 管理は個人にゆだねられ、保有者の保証制度は未確立なのでハッキングや盗難などのトラブルも起こっている |

|

| 先物取引、FX取引 | 損失が何倍にも膨れ上がるリスクがある 期日が定められており、より高度な経験・技術を求められる 自動ロスカットのリスクがある |

|

そして、ここまでの情報をもとに、自分だけのポートフォリオを作るステップについて解説しました。

ポートフォリオを作るには、3つのステップをたどります。

| 自分だけのポートフォリオを作る3ステップ | |

|---|---|

| ①運用方針を決める | 初期投資金額・毎月の積立金額・目標・目的・ゴール・投資期間・お金を使うペースなどの要素から、運用方針を考える シミュレーションツールを使うと運用方針を決めやすい |

| ②資産配分を考える | 目標利回りを達成できるような資産配分を考える 各資産のリスク・リターンを参考に、割合を決める |

| ③投資先を決める | 具体的になにに投資するか考える 最終的には地域的な分散を意識する |

ポートフォリオができたら、後は実際に運用するだけですが、1年に1度は見直しをしましょう。

ポートフォリオを見直すポイントは4つあります。

| ポートフォリオの見直しポイント | |

|---|---|

| ①目標通りの運用成績になっているかどうか | 目標通りの利回りになっているかどうかチェックする 必要なら投資先を選び直す |

| ②バランス配分が崩れていないかどうか | 予定通りのバランスになっているかどうかチェックする 必要なら投資先の整理をしたり、追加資金を投入する |

| ③ライフスタイルの変化にふさわしいかどうか | ライフイベントを経験した際や、一定の年齢になった時に、ふさわしいポートフォリオになっているかどうかチェックする |

| ④経済状況にふさわしいかどうか | 恐慌や大災害などがあったときにポートフォリオを見直す 慌てずに冷静に対処するのが重要 |

この記事を読んでくださった方は、投資におけるポートフォリオの意味や、ポートフォリオに組み入れる資産の特徴、ポートフォリオの作り方・見直し方などが分かったと思います。

ぜひ自分だけのポートフォリオを作り、目標達成の一助にしていただけたらと思います。

コメント