「所得税が高すぎるけれど、世に知られている節税方法は節税額が少ないし、手続きが煩わしい、、、」

「運用に手間がかからなく、大きく節税をしたい]

そんなお悩みをお持ちではありませんか?

本記事では、サラリーマンのあなたがアパート経営によってカンタンに大きく節税できる方法をご紹介します。

また、過去に不動産投資で節税を成功させた不動産投資の先輩の実体験もご紹介しますので、是非参考にしてみてください。

1.サラリーマン大家が必ず知っておくべき4つの情報

サラリーマンとして会社にお勤めの方にとって、不動産投資で節税を行うことは非常に有効な手段と言えます。

それは、不動産投資は多くの時間を割く必要が無く、銀行からの融資も受けやすい、副業にならない等メリットを挙げればきりがありません。

この章ではサラリーマンのあなたが不動産投資をはじめる際に知っておくべきポイントをお伝えします。

1.1.サラリーマン大家で節税のメリットを享受できるのは課税所得900万円以上の場合

不動産投資において節税できる原理は以下の2通りあります。

不動産投資で給与所得がある人が節税をする時は①の方法を利用します。

①は「物件所有時の税率」ー「物件売却時の譲渡税率」の差分を利用するものです。

以下が課税所得と税率の対照表です。

節税用の物件を所有している期間のうち減価償却期間中は会計上の赤字を生み出すことができるため、損益通算(サラリーマンでの所得と不動産投資の赤字を合算すること)でサラリーマンでの所得を圧縮することができます。

物件を所有している間の節税に関しては言うまでもなく大きな額を節税できるのですが、物件を売却する際には譲渡税を支払うことになります。

この譲渡税は約20~40%となります。

このことから減価償却による節税は単なる税の先送りにしかならないという誤った認識を持たれてしまいがちですが、実際は不動産所有時と不動産投資の売却時にかかる税率との差によって、本来であれば払っていたはずの税額よりも低くなるので、実際に支払う税額は確実に少なくなっているのです。

この差額が生じるのが、課税所得900万円(年収1200万円)を超える年収なのです。

1.2.節税には青色申告がおすすめ

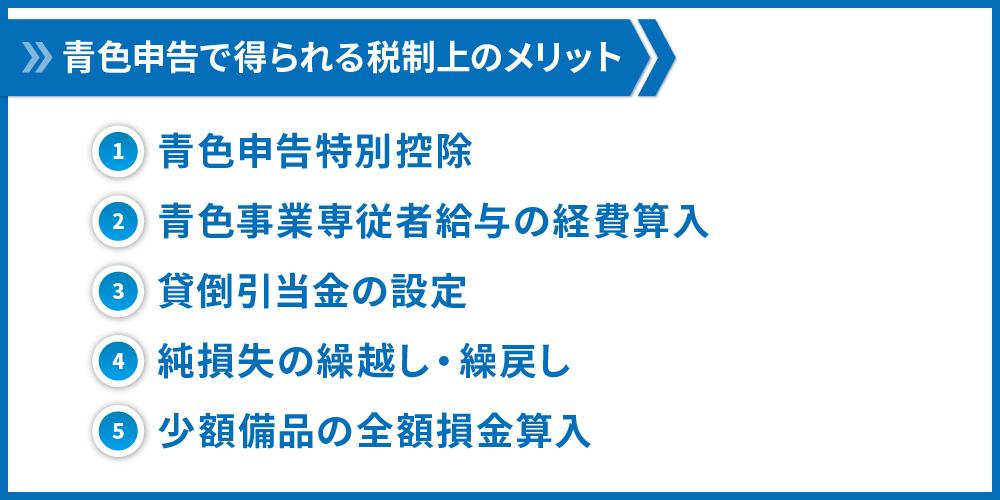

青色申告は手続きが煩わしいという印象をお持ちの方が多いと思いますが、それ以上にメリットが盛りだくさんです。

例えば、所得から最大65万円の控除が受けられたり、損失の繰り越し、繰り戻しが出来たりと、節税に大きく影響します。

この他にも、不動産の家賃滞納があった際にマイナス分や、親族への給与支払いを経費として計上できるなどメリットは盛りだくさんです。

青色申告の具体的な方法・詳しいメリットや白色申告との比較については以下の記事で紹介していますので青色申告について詳しく知りたい方は以下の記事をご参照ください。

1.3.法人化を検討すべきタイミングは不動産事業により会計上で黒字化した時

年収1200万円(課税所得が900万円)を超える方の税率は所得税と住民税合わせて43%です。一方で法人で所有している物件の収入にかかる税率は約15~23%となります。

税率の差を考えると、個人税率>法人税率となるので、法人化により税率が下がり、手取りが多くなると言えます。

しかしながら、法人化するには登録免許税などの初期費用だけでなく、ランニングコストも支払わなければなりませんので、法人化のメリットデメリットについて理解したうえで判断してください。

法人の設立については以下の記事で詳しく解説をしています。

1.4.周りの協力を得よう!

不動産投資は大きな出費や多額の融資を伴います。さらに、サラリーマンをしながらの不動産投資となると、物件の視察や契約、決済等を代理人に依頼する場面がでてくる可能性が高いです。

そこで必要になるのが、代理人として動いてくれるご家族やパートナーの理解です。これが無く不動産投資をはじめてしまうと、後々大きなトラブルを引き起こす可能性があります。

不動産を取得するにあたり金融機関から借入を受ける場合、法定相続人の連来補償が必要になります。

家族から了承を得られていない場合は融資をうけ、物件を購入することすら不可能になってしまいます。

不動産オーナーを始めるにあたって、周囲の協力を得ることは一番重要なポイントと言っても過言ではありません。

2.サラリーマンにとって、節税以外のメリットがおおくある

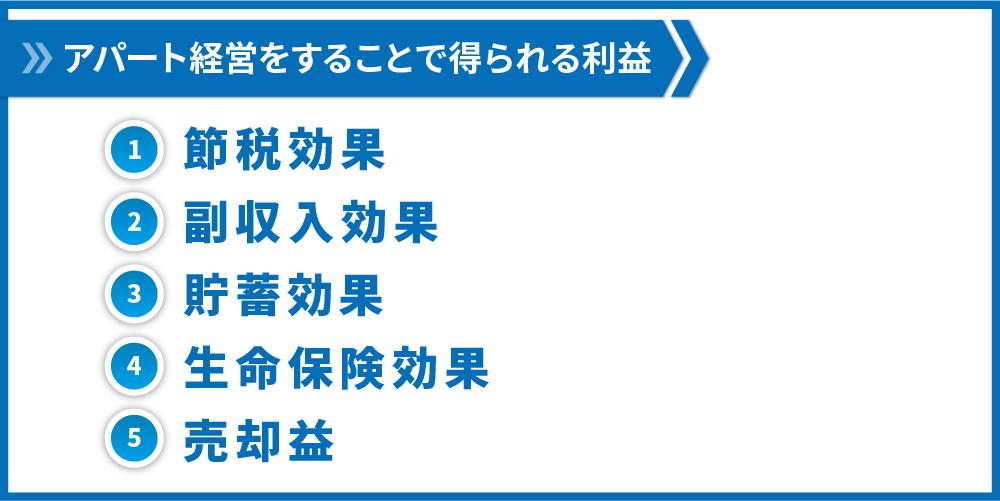

不動産投資は節税以外にも知られざる効果が多くあります。

この章では、②副収入効果、③貯蓄効果、④生命保険効果について説明します。

2.1.副収入効果

アパート事業は本業に力を注ぎつつも、自らの労働力を最小限にしながら「家賃収入」を手に入れることが出来る事業です。

将来への備えとして副業を始める際に、本業と並行して新たにビジネスを始めるのは容易ではありません。

例えば、会社員をしながら夜に飲食店を経営することも不可能ではありませんが時間的にも体力的にもつらいことは明らかです。

他にも多くの副業が考えられますが、不動産投資以上に労力を割く必要のない副業はほとんどありません。

会社勤めのサラリーマンであれば、会社で働いている間も、休日に家族とゆっくり過ごしている間も、家賃はきちんと入ってくるのです。

これがサラリーマンにとっての不動産投資を通した副収入的効果です。

2.2.貯蓄効果

アパート事業では資産を築くことも可能です。

アパートを購入した際の借入金はアパートからもたらされる家賃収入によって返済できます。さらに言えば、その借入金の金利の返済のみでは資産としてストックしていきませんが、元本も返済できるというところに資産形成の仕組みがあります。

借入金の元本を返済していくということは、自動的に貯金をしているのと同じことです。20年、30年と返済が進めば、最終的には借入がなくなり、アパートは自分の資産になります。

これがサラリーマンにとっての不動産投資を通した貯蓄効果です。

2.3.生命保険的効果

最後に不動産投資がもたらす生命保険的効果について説明します。

不動産購入で融資を組むと、自動的に「団体信用生命保険」(団信)に加入する仕組みになっています。

この保険は不動産ローンの返済期間中に契約者が死亡したり、障害を負ってしまったりと返済不能な状態となってしまった場合、住宅ローンの残債を返済する必要がなくなるのです。

これが不動産投資を通した保険的効果です。

3.サラリーマン大家の節税成功体験

この章ではサラリーマンとしての給料をもらいながら、不動産大家として成功した3名の方の実例をご紹介します。

3.1.年収2000万円、33歳勤務医の体験談

都内で勤務医をしており、年収もそこそこもらえているため、「税金が高いな、、、」と同僚に話していました。

すると同僚が、不動産投資で節税をしているよ、と教えてくれたのです。

最終的に私も8000万円ほどの築古一棟アパートを購入し、結果として年間300万円の節税に成功することが出来ました。

もちろん節税だけでなく、家賃収入も得られているので、結果として大満足しています。

3.2.年収1,500万円、メーカー営業職の体験談

メーカーでの営業をしており、年々年収が上がってきました。

年収が1000万円を超えた2年前から投資用不動産の勉強をはじめ、年収が1500万円を超したタイミングで初めての物件を購入しました。

勉強を始めたころはまずは区分マンションで手軽に投資をはじめようかと考えていましたが、勉強を進めるうちに区分マンションは新築が多く節税効果が低いということを知りました。そこからは減価償却が大きくとれる、中古の一棟アパートを探す方向にシフトし、自身の条件のもと一番合理的な物件を見つけることが出来ました。

結果として5000万円の物件を購入し、年間100万円の節税ができています。

3.3.年収3,500万円、外資系投資銀行員の体験談

外資系の投資銀行で働いており、年収は3,500万円、税金を引かれた後の手取りは2,000万円ほどですが不便はなかったため、iDeCoやふるさと納税以外の節税対策などはしていませんでした。

しかしながら、結婚を機に将来のためにできるだけお金に関する不安を払拭しようと、まずは節税に取り掛かることにしました。

節税を行っている同僚に話を聞いてみると、節税をしながら更に収入アップを見込める不動産投資が良いとの話を聞きました。また、節税には築古の不動産が良いとの話を聞いたので、早速不動産会社に相談したところ、物件だけでなく融資や事業性の説明を受け、非常に合理的に感じたので物件の購入にいたりました。

7000万円ほどの物件を購入し、年間約400万円の節税が達成できています。投資用不動産のスキームに満足しているため、現在持っている不動産の減価償却が切れたら買増しをしようと考えています。

4.最大限節税を達成するための方法

不動産投資において、節税を達成するためには、会計上の+を減らし、ーを増やす方法です。そうすることで、不動産投資における見かけ上の利益が減り、税を抑えることができます。

4.1.減価償却を大きくとる

減価償却とは、実際の支出は伴わないとても便利な経費です。

減価償却費を計上し、不動産収入とサラリーマンとしての収入を損益通算させることで、所得を圧縮することが出来るのです。

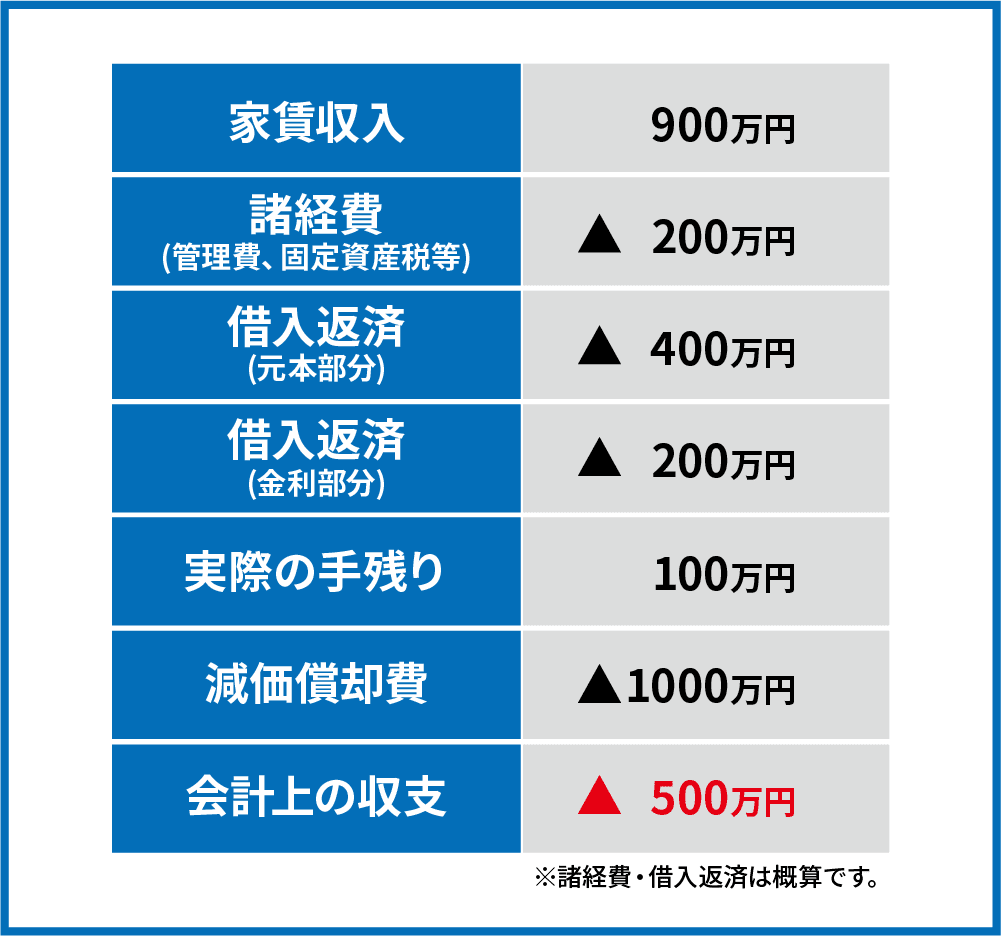

例えばあなたが年収1,200万円のサラリーマンで一億円のマンション(建物価格5,000万円、利回り9%、減価償却期間5年)を購入し、年間1,000万円の減価償却を計上できるとします。

すると、お金の動きは以下の表のようになり、実際の不動産所得の手残りは100万円ですが、会計上は500万円の赤字として計上できます。

この会計上の赤字500万円と年収の1,200万円を損益通算すると、課税所得は年収700万円の人と同程度でよくなります。

これが不動産投資を利用した節税の仕組みです。

(参考)節税向けの物件は木造築古アパート

減価償却費が大きければ大きいほど会計上の赤字を大きくできるため、圧縮できる所得の額を増やすことができ、節税効果を高めることができます。

大きな額を減価償却費とするには、減価償却期間を短くする方法が有効です。

減価償却は財産の価値の減少を費用として計上する会計の手続きであり、同じ資産価値のあるものでも、償却期間が短ければ大きな金額を経費計上することが可能です。

例えば、建物価格が4,400万円の物件の償却期間が22年のものと、5年のものだと、1年に計上できる金額は

22年のものは200万円、5年のものは880万円となります。

節税を目的に不動産を所有する場合は、償却期間が短いものが良いことは一目瞭然です。

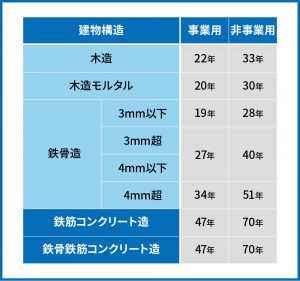

償却期間には、資産としての耐用年数がカギを握っており、不動産の耐用年数は物件の構造によって異なります。

木造の中古一棟アパートであれば、築22年を超えていれば4年間という短い期間で減価償却を取れることになるので、節税には木造の築古アパートがおすすめです。

4.2.経費の申請漏れをなくす

不動産投資において、減価償却以外の方法で節税を達成するためには、会計上のーを増やす必要があります。

不動産投資に掛かった支出を経費として計上することで利益を圧縮すれば、最大限の節税に繋がります。

逆に言うと、経費をうまく計上できなければ、手元にのこるお金が少なくなってしまうのです。

不動産経費における出費について経費として認められるものを以下一覧にまとめましたので、不動産を所有された際は漏れなく経費として申請が出来るように備えてください。

まとめ

副収入を得ながら節税ができる不動産投資は、サラリーマンのあなたにとって非常に質の高い資産運用であることがわかっていただけたかと思います。

以下の記事では、サラリーマンのあなたにできる不動産投資以外の節税方法について紹介していますので、併せてご覧ください。

コメント