「不動産投資を始めたいけど、今の自分の年収で始めていいのかわからない」とお悩みではありませんか?

不動産投資を始めるためには、年収1000万円以上が必要です。

なぜなら、年収が高いと金融機関からの融資を良い条件で受けられ、賃貸経営を行う上での突発的な支出に対応できるからです。

多くの場合、収益物件を購入する際は金融機関からの融資を受けることになり、融資を受けられる額は年収などの属性によって変わってきます。

年収が足りていないのに不動産投資を始めようとすると、そもそも融資が受けられない、物件を購入できたとしても保有中の工事などの突発的な支出に耐えられないといった事態に陥ってしまいます。

また、不動産投資を成功させるためには、ご自身の年収に合わせた物件を選ぶことが重要です。

年収や目的と照らし合わせて物件を選ぶことで、損をしない不動産投資が可能になります。

なぜ不動産投資を始めるには年収1000万円以上必要なのか? 年収に合わせてどのような物件を選ぶべきなのか?本記事を読んで、ポイントを掴んでいただければと思います。

目次

1.不動産投資を始めるためには、年収1000万円以上が必要!

不動産投資を始めるためには、1000万円以上の年収が必要です。

その理由は、以下の2つです。

②賃貸経営を行う上での突発的な支出に対応できるから

この章では、これらの2つの理由について解説していきます。

1.1.年収 1000万円以上だと、金融機関からの融資を良い条件で受けられるから

不動産投資を始める時点で年収1000万円以上が必要となる大きな理由は、良い条件で融資を出してくれる金融機関の選択肢が増え、購入できる物件の幅も広がるからです。

たとえば融資を出す方の条件を年収1000万円以上と定めている金融機関では、年収1000万円未満の方は利用できません。

実際に当社のお客様の平均年収は約2500万円ですが、融資を受ける際は本人の年収、金融資産などの属性と、物件の条件を勘案して融資額が決まります。そのため同じ物件を購入しようとする場合でも年収はより高い方が、利用できる金融機関が増え不動産投資を行いやすくなります。

ここでの「良い融資条件」とは、①低い金利、②長い融資期間、③大きい融資割合のことを指します。

①低い金利

不動産投資を成功に導くためには、物件の利回りと金融機関からの借入金利の差を大きくすることが重要です。どれだけ物件の利回りが高くても、金融機関からの借入金利が高ければ、不動産投資における利益を大きく出すことはできません。

低い金利で融資を受けることができれば、たとえ物件の利回りが低くても利益を大きく出すことが可能になります。

実際に当社のお客様で年収の高い方は、利用する金融機関の金利の基準が2.45%であるのに対し、それより0.47%低い1.98%の金利で融資を受けられたという事例があります。

現在、アパートローンの金利相場は平均で2.5%前後です。金融機関だけでなく、購入する物件や本人の属性によって金利が異なります。たとえばメガバンクと呼ばれる都市銀行なら1%程度、地方銀行なら1.5%~4.5%などと幅があります。

メガバンクのように金利を低く設定している金融機関は、年収や勤務先などの審査基準が厳しいという特徴があります。

年収が高く社会的信用がある人への融資は、返済に際してのリスクが小さいと判断されるため、そのような金融機関の審査に通りやすく低い金利での融資が受けられる可能性があります。

利回りと金利の差についてはこちらの記事を参考にしてください。

②長い融資期間

同じ借入額だとしても、融資期間を短く設定するより、長く設定した方が月々の返済額を抑えることができます。

同じ金額を返済するにしても融資期間が15年と30年では、金利も合わせると月々に返済する金額の差が2倍以上も異なります。このように、融資期間が長い方が余裕をもって賃貸経営を行うことができます。

長い期間での融資では、返済期間も長くなります。金融機関は、貸した人が将来にわたり安定して返済できるかを重視しているため、年収が高いほど長期での融資を受けられる可能性が高くなります。

融資期間は購入者の年齢や購入する物件の築年数を基準に決められることが多いですが、先ほど述べたように年収が高ければ利用できる金融機関も増えますので、より良い条件で融資を受けられる金融機関を選ぶことができます。

③大きい融資割合

不動産を購入する際には、物件価格の2~3割の自己資金を求められるケースが多くなっています。のちほど詳しく説明しますが、賃貸経営を行う上での突然の支出に対応するために、手元にある程度の資金を残しておく必要があります。融資割合を大きくする、つまり物件の価格に対する借入金額を大きくすることで、手元に多くの資金を残せます。

融資割合は年収のほか物件の立地や築年数が基準になることが多いですが、年収1000万円以上の方が8割での融資、年収2000万円以上の方が9割での融資を利用できると設定している金融機関もあります。

また当社では、年収2000万円だったことが起因して10割の融資を受けることができたお客様がいらっしゃいました。

融資割合が大きいと手元に多くの資金を残せるというメリットがありますが、それだけ返済する額も大きくなります。金融機関は貸したお金を返済できる能力がある人にしかお金を貸しませんので、借主にとって有利な融資であるほど年収の基準などの審査が厳しくなります。つまり、年収が高ければ返済能力が高いと判断されるため、このような条件での融資が可能になります。

年収が高いと良い条件で融資を受けられることを説明してきましたが、逆に年収が低いと良い条件で融資を受けられる金融機関が限られてしまいます。また融資を受けられる金融機関があったとしても、その場合は金利が低い、融資期間が短い、融資割合が小さいといった条件になる可能性が大きいです。

そうなるとキャッシュフローが圧迫され、手元の資金が十分に確保できないといった問題が起きてしまいます。また、不動産投資での収入を拡大していくために物件を2棟目、3棟目と購入しようとする際、キャッシュフローが圧迫されていると金融機関から安全な融資先として見てもらえず、次の融資を引けなくなってしまうというケースもあります。

金利や融資に関する詳しい情報を知りたい方はこちらの記事をご覧ください。

1.2.年収1000万円以上だと、賃貸経営を行う上での突発的な支出に対応できるから

不動産投資を始めるために年収1000万円以上が必要な理由の2つめは、賃貸経営を行う際に生じる突発的な支出に対応するためです。

不動産投資は、物件を購入して終わりではなく、購入後は賃貸経営を行うことになります。この際、予期せぬトラブルによる突然の支出が発生する可能性があります。たとえば、大雨による突然の雨漏りで、すぐに修繕しなければならないといったケースが考えられます。

この場合は、修繕に50~150万円ほどの費用がかかってしまうため、ある程度の年収と資金の蓄えがなければ、緊急のトラブルに対応することができません。すぐにトラブルに対応できなければ、入居者の方からのクレームや退去につながってしまうこともあります。

賃貸経営を行う上で想定される、修繕が必要になるケースや概算の費用の一例は以下の通りです。

これらの費用は毎年必要になるものではありません。しかし築古物件であれば、前の入居者が退去したタイミングで、時代に合わせたリフォームや設備の交換が必要になることがあります。安定した入居率および家賃収入を得るためには、建物や部屋を常に良い状態で維持することが大切です。

このような事例に対応するためにも、安定した高い年収が必須になるのです。

2.年収1000万以上のあなたにおすすめの物件は一棟アパート

年収1000万円以上の方におすすめの物件は、一棟アパートです。

一棟アパートは新築と中古のものに分類され、不動産投資の目的によってどちらを選ぶべきか変わってきます。

この章では、新築一棟アパートと中古一棟アパートの特徴を、目的別にご紹介します。

2.1.家賃収入目的なら新築一棟アパート

・・・新築一棟アパートがおすすめ

年収1000万円を超える方に新築一棟アパートをおすすめする理由は、副収入を得られるからです。

年収1000万円を超えて高所得層に分類されると、課される税金が高くなるだけでなく、児童手当などの公的補助が受けられなくなってしまいます。

このような制度によって、「年収は上がっているのに生活に余裕が出ない…。」という状態になり、使えるお金もさほど増えないのです。

特にお子さんを持つ世帯であれば、子育てや教育資金を不動産投資による資産運用で賄うことも一つの手段として考えられるでしょう。

年収1000万円を超えてからの対策については、こちらの記事も参考にしてみてください。

新築一棟アパート投資のメリットとして、次の点が挙げられます。

・耐用年数が残っていること、物件としても新しいことから好条件の融資を受けやすい

反対に、新築一棟アパートのデメリットとしては、次の点が挙げられます。

・価格が高くなるため、利回りは低くなる

・新築の物件は人気が高く、賃料が高くても入居者がつくが、一度退去が発生すれば賃料が大きく下落する

・中古物件に比べて耐用年数が長いため、単年の減価償却費が少なくなり、節税効果が薄くなる

このように新築一棟アパートは、入居者からの人気が高く、副収入源として活用することができます。逆に言うと、耐用年数が長く減価償却が大きく取れないため、節税目的の方にはおすすめできません。

2.2.節税目的なら中古一棟アパート

・・・中古一棟アパートがおすすめ

年収1000万円を超える方に中古一棟アパートをおすすめする理由は、節税効果が高いからです。

節税効果の高い不動産投資方法をおすすめするのには、年収1000万円を超えると支払わなければならない税負担額が大きくなるという背景があります。

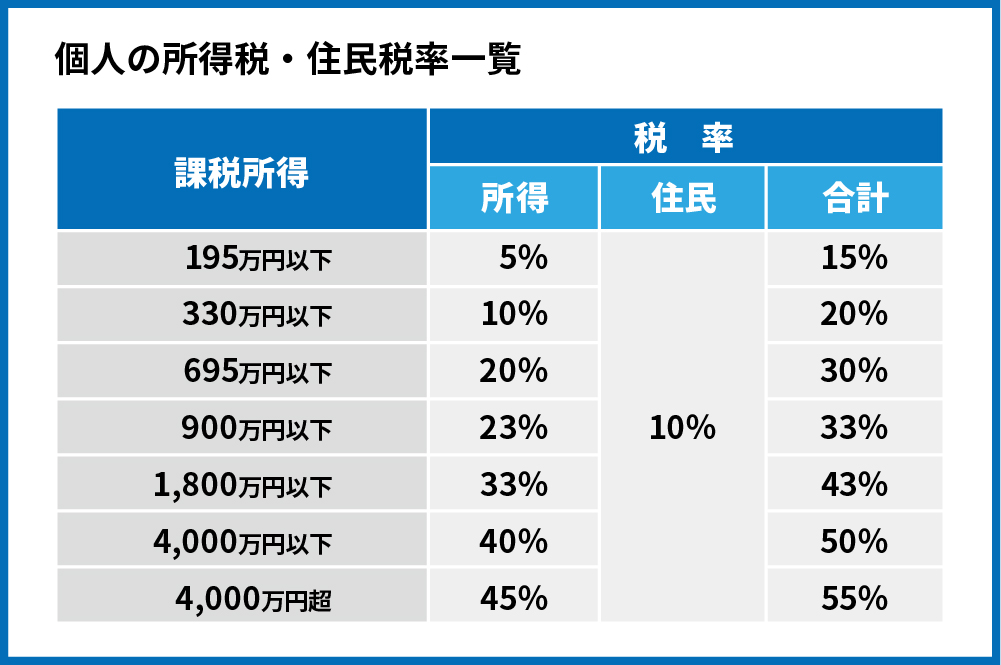

日本では、所得の高い人に多くの税金を課す「累進課税制度」を導入しているため、年収が高くなるほど負担する税額が増えていきます。たとえば年収1000万円を超える方であれば、収入から必要経費などを引いた課税所得が900万円を超えます。この課税所得が900万円を超えると、所得税と住民税を合わせて負担すべき税率は43%になります。

つまり、せっかく稼いだ給与の半分近くが税金として取られてしまうのです。

このような事態を回避するために行うべきなのが、「節税」です。

中古一棟アパート投資を行う上での大きなメリットとして、以下の2つが挙げられます。

・木造の築古アパートを購入することで、減価償却を計上し、節税効果を大きくすることができる

反対にデメリットとしては、以下の3つが挙げられます。

・新築時と比べて設備が古くなり、部屋の人気が下がり空室のリスクが大きくなる

・金融機関の融資条件が厳しくなるため、買手がつきづらく、売却時の難易度が上がる

中古物件は、修繕や空室などのリスクはありますが、減価償却を取ることによって節税効果が得られます。

このように、一棟アパートは大きく新築と中古に分けられ、家賃収入目的や節税目的など、不動産投資の目的に応じて物件を選ぶ必要があります。

不動産投資に一棟アパートが最適な理由について詳しく知りたい方は、こちらの記事をご覧ください。

3.区分所有マンション投資をおすすめできない理由

不動産投資と言っても、購入できる物件には様々な種類があります。不動産投資に用いられる物件の主な種類は、先ほど解説した一棟アパートに加え、一棟マンション、区分所有マンションです。

収益物件の種類と選び方についてはこちらの記事で解説しています。是非参考にしてみてください。

様々ある不動産投資の手法の中でも、区分所有マンション投資は、不動産投資に関する多くのウェブサイトの中で、少ない年収や自己資金で始められる手軽な不動産投資として紹介されています。しかし、この区分所有マンション投資には、おすすめできない理由があります。

新築区分マンション投資の場合、中古区分マンション投資に比べて修繕や空室のリスクは少ないです。しかし一方で、以下のようなデメリットがあります。

・利回りが低い

・買った瞬間から損をする

・売りたくても売れない

・資産拡大できない

・節税効果がない

また、中古区分マンション投資の場合は、融資が好条件で出やすい、立地条件が良く投資家からの人気が高い、賃料下落リスクが低いといったメリットがあります。しかし、以下のようなデメリットもあります。

・修繕リスクがある

・空室リスクがある

・節税効果が薄い

このように、区分マンション投資は、新築・中古ともに利益を出しにくく、節税効果も薄いという特性があるため、不動産投資にはおすすめできません。

区分マンション投資をおすすめできない詳しい理由については、こちらの記事をご覧ください。

4.年収1000万円未満のあなたが不動産投資を始めるためにすべきこと

年収1000万円未満のあなたが不動産投資を始めるためにすべきことは次の2つです。

これを言ってしまえば元も子もないですが、不動産投資を成功させるためには重要な条件です。

逆に、年収1000万円に満たない方は不動産投資を始めるべきではありません。

また、先ほど区分マンション投資をおすすめしない理由でもお話したように、年収が足りていないからといって手軽に始められそうな物件に投資するのもやめておいた方が賢明です。

不動産投資を始めるために行うべき2点について、解説していきます。

4.1.年収を上げる

1章で解説したように、ある程度の年収がなければ、物件の購入に欠かせない金融機関からの融資を良い条件で受けることが出来ません。

金融機関からの評価を高くし、より良い条件で融資を受けられるよう、年収を1000万円以上に上げてから金融機関に行くことをおすすめします。

4.2.金融資産を増やす

年収が高くても金融資産が少ないと、融資先としてのリスクが大きいと判断されてしまうため、金融機関からの融資を受けられない恐れがあります。

また、融資を出す条件として金融資産の下限を設けている金融機関もありますので、年収を上げると同時に、金融資産を拡大することも重要です。

金融資産とは、大きく分けて以下の種類があります。

・株式

・債権

・投資信託

・生命保険

・商品券や小切手

この中でも、掛け捨てタイプの生命保険など、金融資産に含まれないものもありますので注意が必要です。

金融資産については、こちらの記事で確認すると良いでしょう。

また、金融資産を増やすために必須となる資産形成の方法については、こちらの記事で学んでいきましょう。

こちらの記事では、「1000万円ほどの資産を形成しなければ株や不動産などほかの投資を行うことはできないか、できても大きな収益を上げることができない」としています。1000万円の資産形成を達成するために行うべき、積立投資などの手段をご紹介しています。

5.おわりに

いかがでしたでしょうか。不動産投資を始めるために必要な年収とその理由、選ぶべき物件の種類がご理解いただけたかと思います。

不動産投資を行うにあたって、はじめにどのような行動を取るべきか具体的に考える一歩にしていただけると幸いです。

コメント