アパートの相続で困っていませんか?

近年は相続税対策としてアパートを所有する人が増えています。それに伴って

「親が亡くなってアパートを相続することになったが何をすればいいかわからない」

「アパートの相続方法はどうすればいいの?」

といった悩みを抱える人も増えているはずです。

また、相続の手続きを終えた後も、アパートを管理運営あるいは売却することになるでしょう。

今まで賃貸経営の経験がない人や、遠方の物件を相続する人などからすれば不安な点が多いはずです。

この記事では、アパートを相続することになった方、今後相続する可能性がある方向けに

・アパート経営を引き継ぐべきか、売却するかの判断

・必要な手続き

・相続後の管理や売却

などについて解説します。

あなたのアパート相続の不安が解消し、円滑に相続できる手助けとなれば幸いです。

目次

1.相続したアパートの経営を引き継ぐか、売却するか

アパートは上手に運営すれば安定的に収益を生んでくれますが、逆に上手くいかないと、管理の手間や金銭面で大きな負担となってしまうこともあります。

そのため、アパートを相続した後に賃貸経営を続けるか、あるいは売却してしまうかといった判断が重要になります。なお一部の場合では、古いアパートを取り壊して、新たにアパートを建てて賃貸経営を続けるという選択肢もあるでしょう。

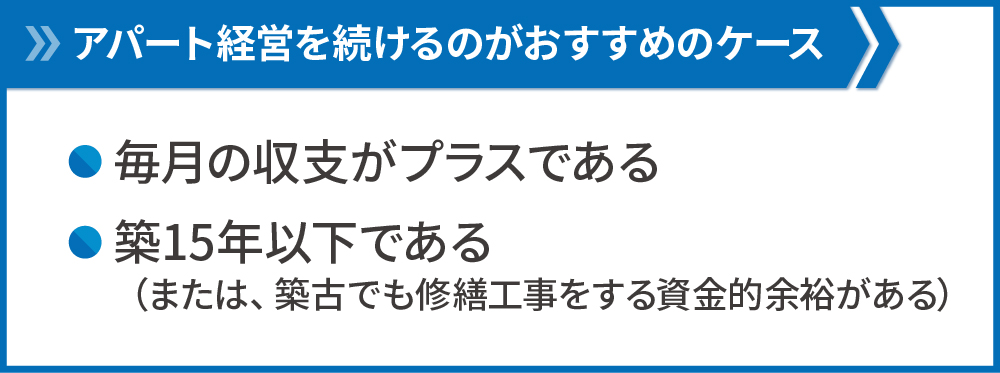

1.1.アパート経営を続けるのがおすすめのケース

相続したアパートをその後も順調に経営できる見込みがあれば、賃貸経営をそのまま引き継ぐのが良いでしょう。一般的に、以下のような状況であればアパート経営を続けるのがおすすめです。

毎月の収支がプラスである

アパートの賃料収入からローン返済や管理会社への委託費用などを引いた毎月の収支がプラスであれば、賃貸経営を続けることを前向きに検討できます。

入居率が高い(目安は90%以上)アパートや、ローン残債がない・少ないアパートは、収支がプラスになりやすいです。

逆に毎月の収支がマイナスになる場合は、よほど収益改善の見込みが立っている場合を除いて、売却を検討するのが良いでしょう。

築15年以下である(または、築古でも修繕工事をする資金的余裕がある)

築年数が古いアパートは、建物の劣化によって入居率の低下や家賃の下落が起こり、今後の収益性が悪化する恐れがあります。

また、一定の築年数が経過すると、大規模修繕工事が必要になり、多額の支出が見込まれます。

そのため、築古アパートの経営を引き継ぐべきかは慎重に判断する必要があります。

目安として、築20~25年で外壁塗装、屋根の防水、目地コーキングなどの大規模修繕を実施することになります。

アパートの規模によりますが、2階建てのような小規模な物件で約200万円、4階建てなど中規模以上だと500万円以上の工事費用が掛かる場合があります。

こうした修繕工事は、1度実施した後もおよそ15年おきくらいに同様の工事が必要になります。

したがって、築15年以下程度の比較的築浅のアパートであれば良いですが、築20年前後以上のアパートを相続する場合は、大規模修繕工事が迫っているため要注意です。

ただし、築古でも修繕工事をするための資金が用意できるのであれば、賃貸経営を続けることを前向きに検討して良いでしょう。

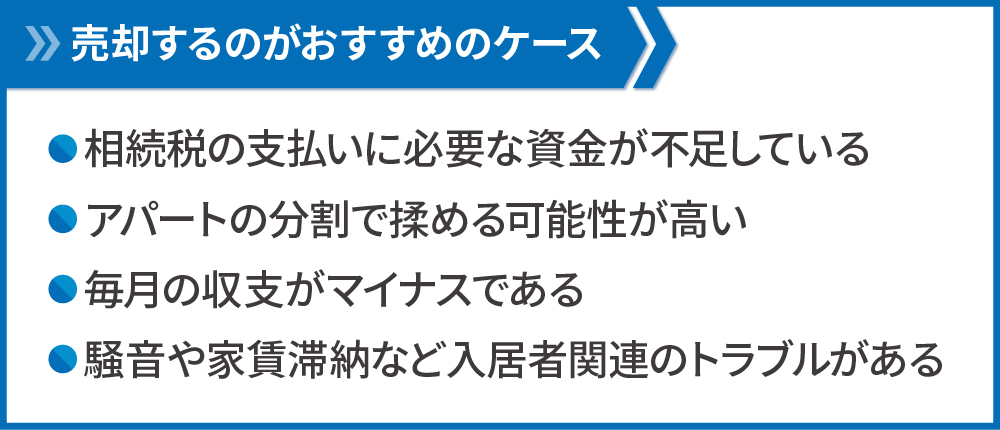

1.2.売却するのがおすすめのケース

以下のようなさまざまな理由で賃貸経営を続けるのが現実的でない場合は、売却するのが最善の選択となるでしょう。

相続税の支払いに必要な資金が不足している

相続税を支払う必要がある場合、被相続人が亡くなったことを知った日から10か月以内に申告・納税を行います。

しかし、相続税を支払うための十分な資金がないこともあります。

そのような場合には、相続したアパートを売却して現金化するという方法があります。

アパートの分割で揉める可能性が高い

兄弟が不仲である場合など、相続人の間でアパートの分割方法について揉める可能性がある場合には、売却して現金化するのがおすすめです。

2章でも触れますが、アパートを現物のまま複数人で分割し、共有名義とするのはおすすめしません。

毎月の収支がマイナスである

空室が多かったり、アパートローンの返済額が多かったりする場合、キャッシュフローがマイナスとなっている可能性があります。

そのようなアパートの賃貸経営を続けるのは非常に負担が大きいです。

今後の収益改善の見込がよほどある場合を除いて、売却するのが得策と言えます。

なお、減価償却費によって帳簿上で赤字となっている場合は、特に問題はありません。

むしろ、節税効果を得られるという点で良物件であるともいえますので、もちろん築年数等は考慮すべきですが、保有を前向きに検討して良いでしょう。

騒音や家賃滞納など入居者関連のトラブルがある

現状では一見すると収益性に問題がなさそうでも、悪質な入居者が住んでいる場合は、アパート経営を継続する上で大きな問題になってしまう可能性があります。

典型的なのは、騒音問題で入居者同士のトラブルがあるケースです。

騒音を発生させる入居者がいると、他の入居者が退去してしまったり、新規の入居が決まりづらかったりといった悪影響があり、現状の入居率は高くても今後空室が増加してしまうリスクがあるため注意が必要です。

また、家賃滞納を続ける入居者がいる場合、実際には強制退去をさせることは容易ではなく、収益性だけでなくオーナーの手間、精神的負担といった面でもマイナスになります。

相続した不動産を売却したい方は、ぜひ以下の記事も参考にしてください。

1.3.場合によっては相続しないという選択肢もある

ここまではアパートを相続するという前提で話を進めましたが、場合によっては相続しないという選択を取ることもできます。

被相続人の財産には、自宅やアパートなどの不動産以外にも現金・有価証券、動産(自動車や貴金属類など)、負債(住宅ローンや公租公課など)等が含まれます。

そして、それらの財産の一部だけを相続する・しないというのは認められず、プラスの財産もマイナスの財産もすべてまとめて相続、あるいは相続放棄しなければならないことになっています。

そのため、アパートを含めた全財産がトータルで見てマイナスになるなら、相続放棄をした方が得になる場合があります。

2.アパートの相続手続きにおける3つのアドバイス

アパートを相続した後のトラブルを避けるために、分割方法や名義変更手続きに関して注意しておきたい点を解説します。

2.1.共有名義は避けるべき

不動産の共有名義とは、複数の相続人がそれぞれの相続割合に応じた持ち分で不動産を共同所有することです。

一見すると公平な相続方法に思えるかもしれませんが、アパートを兄弟などで共有名義にすると、その後に名義人の間でトラブルに発展してしまうリスクが高まります。

不動産を共有分割すると、具体的には以下のようなリスクがあります。

共有者全員の同意がなければ売却や賃貸(3年超)ができない

共有者全員が同意しなければ、アパートを売却したり、長期間(3年超)の賃貸借契約を結んだりすることができません。

特に売却するか否かの判断は共有者の中でも意見が分かれる可能性が高いため、共有者全員の合意を得ることができず、売却活動を進められなくなってしまうリスクがあります。

改築にも共有者(持ち分)の過半数の同意が必要

現状維持を目的とする修繕であれば所有者のうちの1人の判断で実施することができますが、資産価値を向上させるリフォーム・リノベーションを行うには、共有持ち分のうち過半数の同意が必要です。

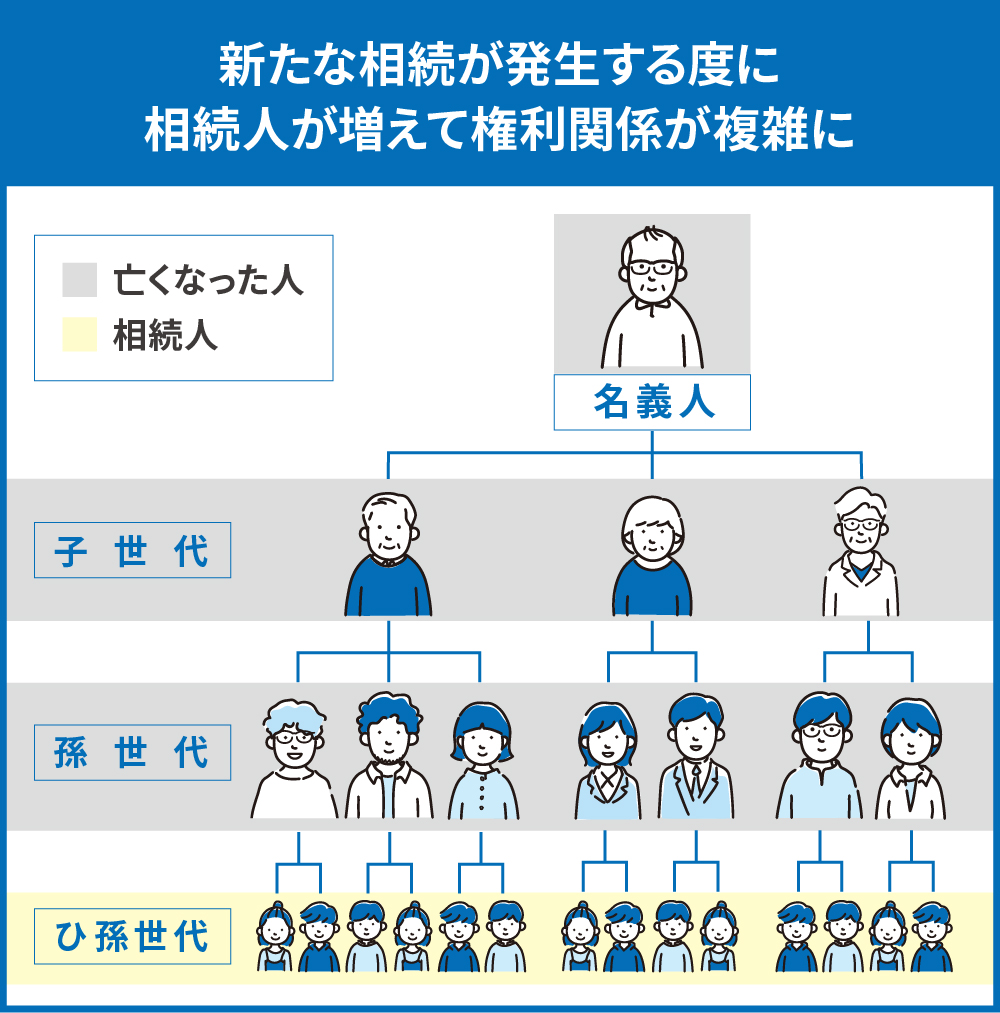

相続が発生する度に権利関係が複雑化する

共有者のうちの誰かが亡くなるごとに相続が発生し、さらに共有者が増えていく可能性があります。

共有者が増えれば増えるほど、売却や賃貸、リフォームの実施などの合意を得ることが難しくなります。

以上のような共有名義のデメリットを踏まえると、共有分割以外の方法がおすすめです。

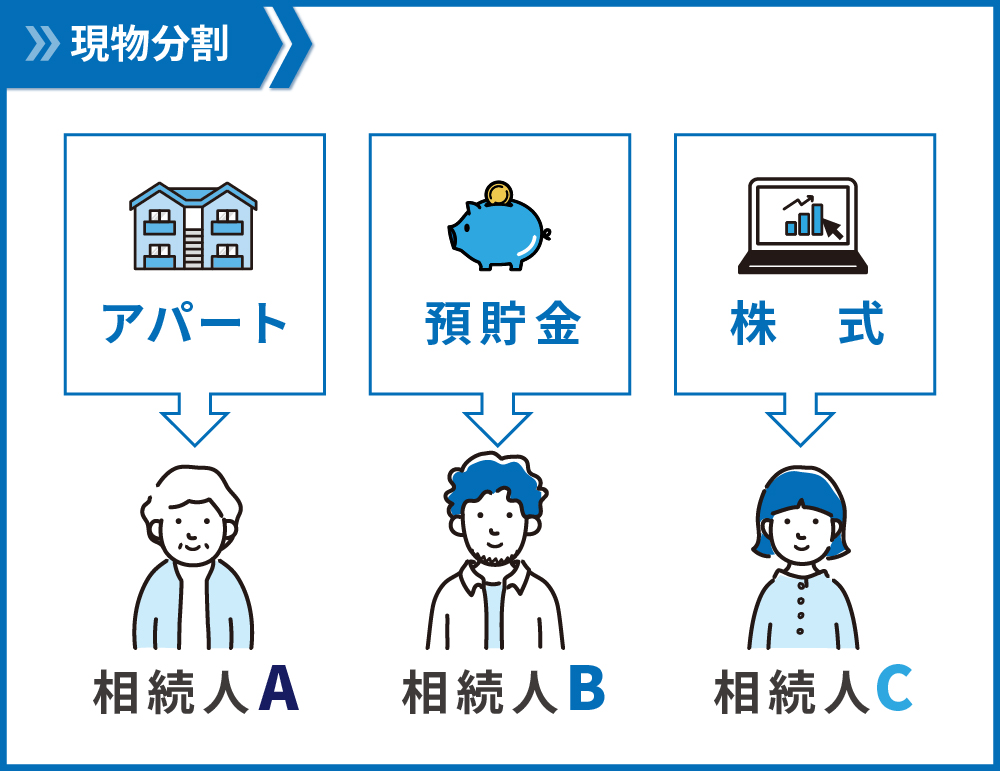

共有分割以外の分割方法としては、現物分割・代償分割・換価分割という3つの方法があります。

1つ目の現物分割とは、相続人の1人が不動産の現物を相続する方法です。

たとえば、相続人Aがアパートを相続し、相続人Bが預貯金や株などアパート以外の財産を相続する、というような分割方法です。

相続人によって金額のバランスが偏ることがありますが、その場合には代償金の支払いなどによって調整することができます。

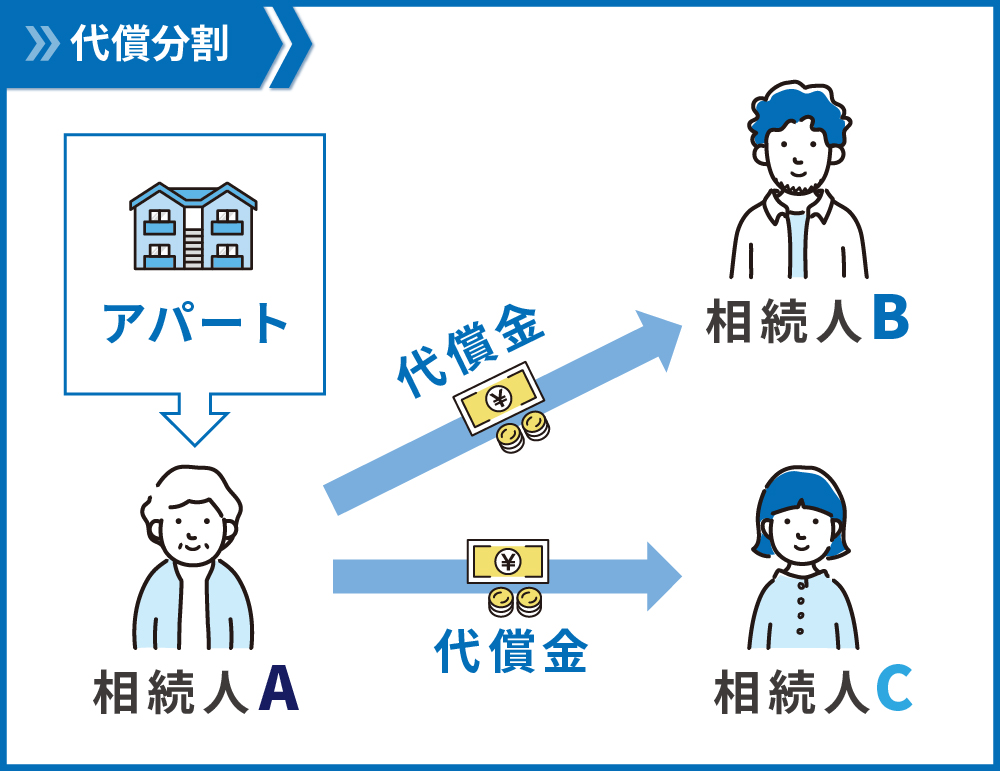

2つ目の代償分割とは、不動産などの現物を相続した人が、他の相続人に代償金を支払う方法です。

現物分割と少し似ていますが、相続財産が全体として少ない場合や、現物を相続した人が他の相続人に代償金を支払う十分な資金がある場合に適しています。

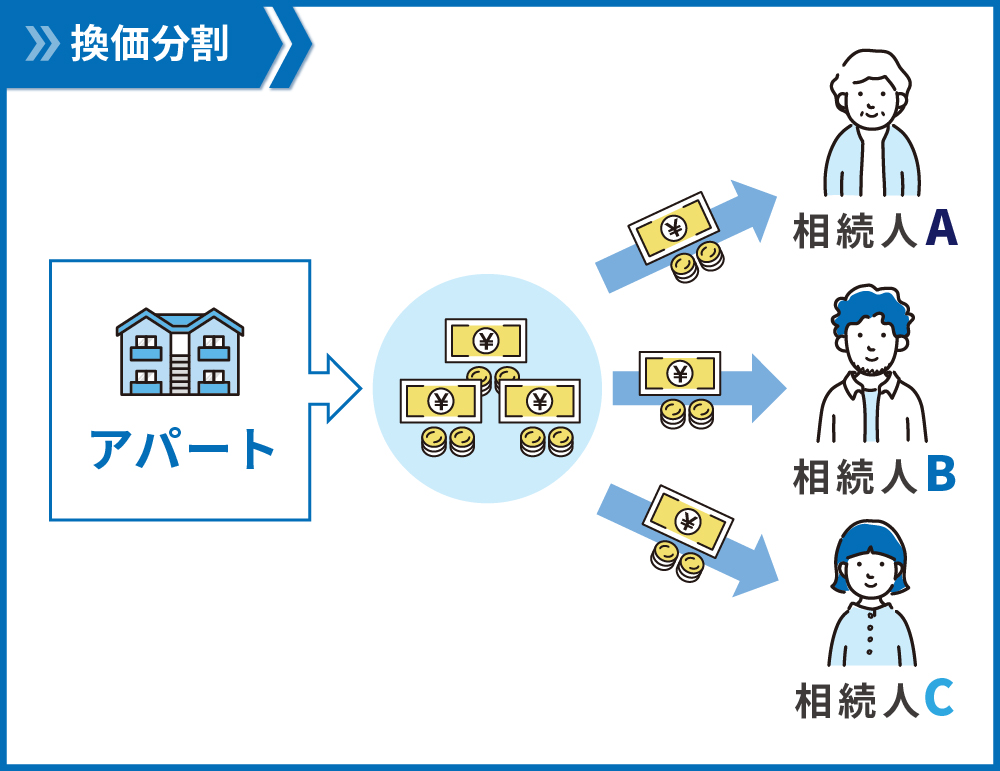

3つ目の換価分割とは、相続した不動産を現金化した後に、相続人の間で分割する方法です。

アパート経営を引き継ぐつもりがない場合や、他の方法では納得のいく分割ができない場合に適しています。

2.2.相続登記は必ず早めにしておくべき

アパートの相続が他の財産の相続と異なる点は、相続登記(名義変更)という手続きがあることです。

不動産登記簿の情報は、所有者が亡くなっても自動で変更されません。

そのため、アパートの名義を変更するためには登記の申請をする必要があります。

実は今のところは、相続登記には申請義務がなく、期限もありません。

しかし、法改正によって令和6年(2024年)4月1日からは相続登記が義務化され、相続で不動産取得を知った日から3年以内に登記・名義変更をしないと10万円以下の過料の対象となります。

まだ義務化されていない現段階においても、名義変更手続きをしないと以下のようなデメリットがあるため、できるだけ早めに手続きをすることをおすすめします。

不動産を売却できない・担保に設定できない

他人名義の不動産を売却したり、担保として設定したりすることはできません。

相続登記をしなければアパートは亡くなった人(被相続人)の名義のままですので、その状態では売却や担保設定ができなくなります。

代が進むにつれて相続人が増え、権利関係が複雑になる

アパートの名義を被相続人のまま放置していると、その不動産は相続人全員が共同で所有している状態になります。(2.1.で説明したような共有名義の状態です。)

この状態のままだと、代が進むにつれて相続人が増え、権利関係が複雑になってしまいます。

共有名義のデメリットは前述の通りで、売却などの際に所有者全員の同意を得るのが非常に難しくなります。

相続人が認知症などになると、遺産分割協議が困難になる

相続登記をしていないうちに相続人の誰かが認知症を発症した場合、遺産分割が進まなくなる可能性があります。

判断能力の無い相続人がいる場合、成年後見人を付けなければ遺産分割協議ができません。

しかし、成年後見人を立てるまでには1か月~半年程度の時間がかかります。

何らかの事情で早急に売却したくても、成年後見人が付くまでは話を進められない、といった問題が起きる可能性があります。

登記をしないまま時間が経過すると、手続きの難易度が上がる

相続登記を放置しているうちに代が進むと、相続人の数がどうしても増えてしまいます。

相続人が大勢になると、相続人同士で関係が疎遠になっていたり、面識がなかったりするケースも多いでしょう。

そのような場合、いざ名義変更の手続きをしようと思っても、必要書類を集めるのに苦労したり、相続人間で誰の名義にするかで揉めたりするなど、一筋縄ではいかなくなります。

司法書士に依頼する場合も、相続人が多い場合は、通常より報酬が高くなってしまいます。

2.3.相続登記は司法書士に任せるべき

登記申請は、法務局で相続人が自力で行うこともできます。

しかし、遺産分割協議書や登記申請書の自力での作成や、戸籍謄本などの必要書類を役所で請求することは、時間と手間がかかります。

そのため、普段の仕事が忙しい人や面倒な手続きは避けたいという人、こうした手続きに特に精通しているわけではない一般の人は、専門家である司法書士に依頼することをおすすめします。

司法書士の報酬相場は、一般的に7~15万円程度です。

遺産分割協議書の作成や戸籍謄本などの必要書類の取得、法務局への登記申請などをすべて代行してくれるほか、相続に関するアドバイスもしてもらえます。

なお、司法書士の中でも相続を専門としている司法書士を選ぶようにしましょう。

3.相続手続き以外に行うべき4ステップ

アパートを相続するにあたって、相続登記などの手続き以外にも対応しなければならないことを大まかな時系列に沿って解説します。

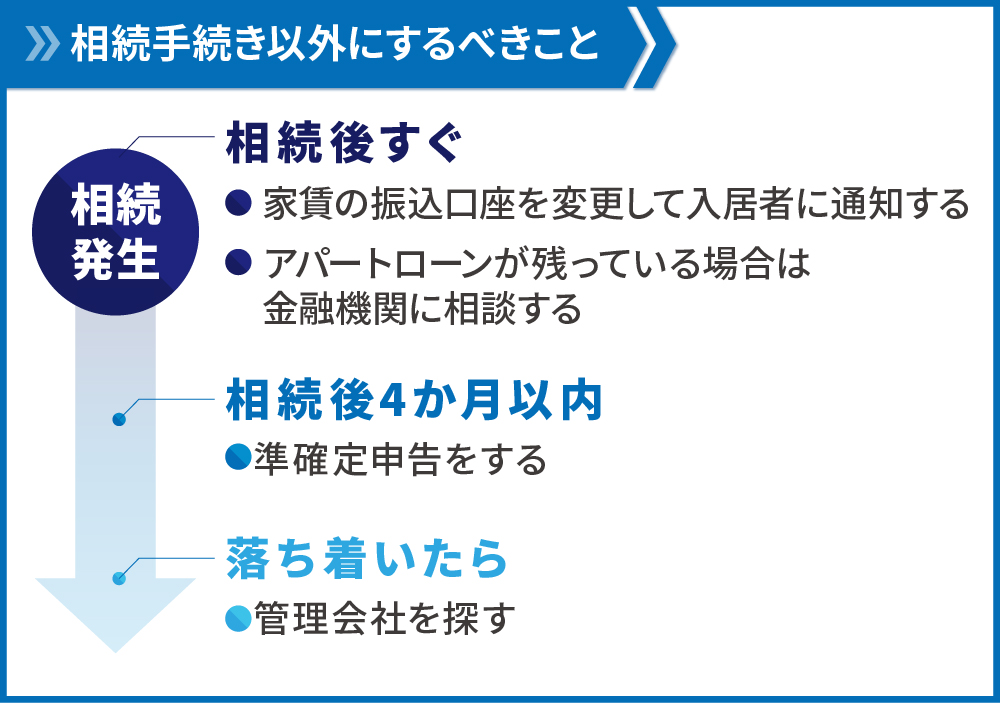

3.1.家賃の振込口座を変更して入居者に通知する

被相続人が亡くなったら、すぐに家賃の振込口座を変更し、その旨を入居者に連絡しましょう。

名義人が亡くなったことを金融機関が認識すると、銀行口座が凍結されて一切の取引ができなくなります。

そのため、振込口座の変更をしないと入居者は家賃を支払えず、相続人側も口座からの引き出しができなくなってしまう可能性があります。

したがって、相続確定前でも一旦は遺族名義の口座などに振込口座を変更し、入居者に速やかに通知しましょう。

管理会社に委託している場合には、管理会社を通して入居者へ通知してもらえます。

3.2.アパートローンが残っている場合は金融機関に相談する

アパートにローンが残っている場合は、その債務を相続人が引き継ぐことになります。

遺産分割協議によって誰がローンを相続するかを決めることができますが、その際に債権者である金融機関の承諾を得る必要があります。

金融機関の承諾を得ないままだと、相続人全員が法定相続分に応じて債務を負うことになってしまいます。

金融機関としてもローンを引き継ぐ人の返済能力を審査しなければいけないため、債務を引き継ぐ人が決まったら金融機関に相談し、債務引受の契約を結びましょう。

また、その際には抵当権の債務者変更登記も必要になります。

こちらも相続登記と同様に司法書士に依頼するのがおすすめです。

3.3.準確定申告をする

被相続人にアパートなどの家賃収入がある場合は、相続の開始があったことを知った日(死亡を知った日)の翌日から4か月以内に準確定申告をする必要があります。

準確定申告とは、亡くなった人の所得に対して行われる確定申告のことです。

通常は個人の所得税は1月1日から12月31日までの収入に対して課税されますが、被相続人が亡くなった場合は、1月1日から亡くなるまでの間に得た収入が所得税の課税対象となります。

原則としては、亡くなった日までに支払期日が到達している家賃収入が被相続人の収入となり、これが準確定申告が必要な所得となります。

相続税の申告が死亡を知った日から10か月以内であるのに対して、準確定申告は4か月以内という違いがある点に注意が必要です。

3.4.(特に自主管理の場合)管理会社を探す

アパート経営を継続することに決めた際は、現状の管理運営に問題があれば、管理会社への委託あるいは変更を検討するべきです。

管理会社を探したほうが良いケースとしては、以下のような例が挙げられます。

・被相続人が自主管理していたが、今後は自主管理が難しい

・空室が多い(入居率が低い)

・物件の清掃状況や担当者の対応など、全般的に管理サービスの質が低く感じられる

被相続人が、個人的に仲が良いなどの理由で業者に管理を任せていた場合、管理サービスの質(入居付けの実力など)があまり高くないといったことはよくあります。

付き合いが深くなると簡単に管理会社を変更しづらいといったことはあるかもしれませんが、今後の賃貸経営を考えれば、相続のタイミングが管理会社を変更する最適なタイミングであるといえます。

賃貸経営で成功するための管理会社の選び方は、以下の記事で詳しく解説しています。

4.さいごに

アパートの相続について解説しました。

もしアパートを相続することになったら、そのアパートの経営を続けていくか、売却するかの判断が必要になります。

賃貸経営を続けるのであれば、将来のトラブルを避けて安定した経営ができるように、適切な分割や速やかな名義変更手続きを行い、また管理会社を選ぶ必要があります。

この記事があなたのアパート相続に少しでもお役に立てれば幸いです。

コメント