「土地を遊ばせておくのはもったいないですよ」

「税金対策のためにアパートを建てませんか」

という営業マンからの誘いは、土地を持っている方であれば飽きる程聞いたことがあるでしょう。

他方で土地を持っていない人から見ても、建物を建てて貸すだけで収入が入ってくるアパート経営は、いわゆる不労所得の代表的なものとして、憧れたことがあるという方も多いはずです。

この記事では

- 土地を持っているが、自分の土地でアパート経営を行うか悩んでいる

- 土地を持っていないが、アパート経営をしてみたいと思っている

このような方に向けて、アパート経営に関わる知識をできるだけ詰め込みました。

メリットも、リスクも、失敗を回避する方法も、どんな会社を選べばいいかも、営業マンに騙されないためのポイントも、節税のメカニズムも、どんな建物を建てればよいかも書いてあります。

あなたがアパート経営を選択肢に入れてから、実際に検討し、アパートが実際に建つまで、何度も見返して、アパート経営の成功のために役立ててもらえればと思っています。

目次

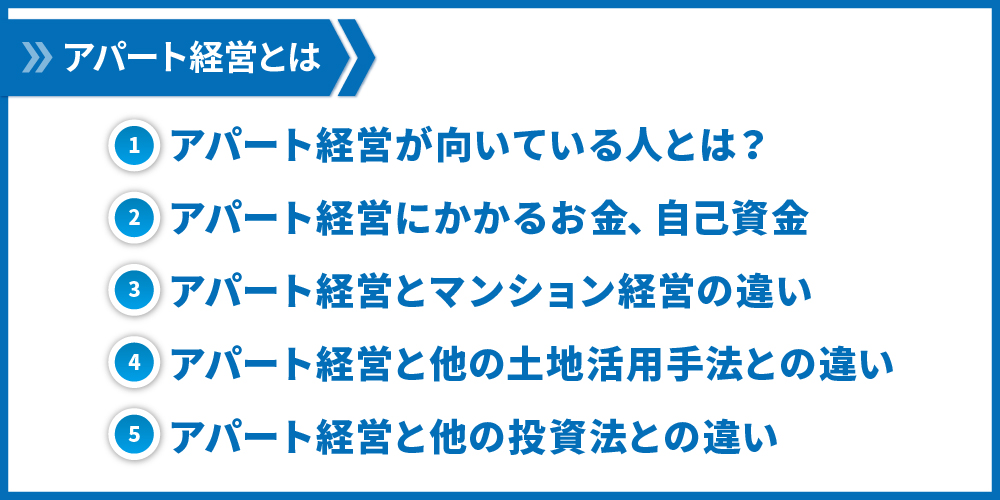

1.アパート経営とは

まずは「アパート経営の事を何も知らない」という方に向けて、アパート経営そのものを説明していきます。

アパート経営とは、賃貸向けの集合住宅を取得(もう建っている物を購入するか、新しく建築する)し、入居者に各部屋を貸し出して、賃料を得るという事業のことを指します。

投下した資金(建物代金、土地代金)に対して年間でどのくらいの割合の賃料収入を得られるかを「(表面)利回り」と表現します。

例えば5000万円で取得したアパートで、年間の賃料が500万円の場合、利回りは500万円÷5000万円=10%と言う風に計算します。

この%が高い方を「利回りが高い」と表現します。そしてこの指標だけを比べると利回りの高い方が効率の良い投資だと判断することができます。

アパートの取得資金は金融機関から融資をしてもらって調達することがほとんどで、入居者から得られる賃料で、借入返済を行なっていきます。保有している間は賃料収入を得られますし、売却する場合は、売却益を得られる可能性もあります。

1.1.アパート経営が向いている人とは?

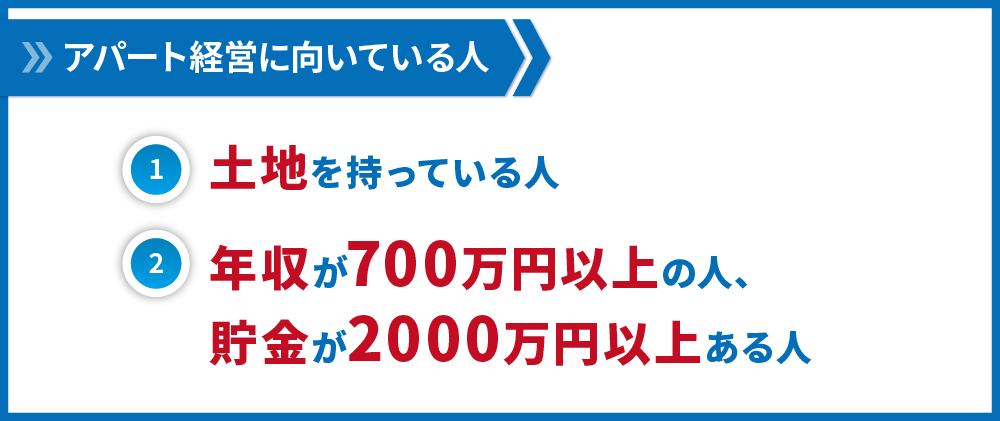

アパート経営は、アパートを取得できる人であれば、だれでも行える投資、土地活用手法です。特にアパート経営が向いている人はどんな人なのかを、見ていきましょう。ズバリ以下の2つのパターンです。

土地を持っている人

当たり前かもしれませんが、既に土地を持っている人はアパート経営をとても有利に進めることができるので、アパート経営に向いていると言えます。

同じような条件の土地であれば、土地を持っていない投資家が土地+建物の費用を投入してアパート経営を始めるのに対し、土地を持っている人は土地代金が必要ないためです。そのため賃料が同じであれば利回りが高くなり、アパート経営の自由度、安定性が増すこととなります。

ただ、自分が持っている土地がアパート経営に向かない可能性もあります。

- 賃貸需要がない土地

- 建物が建てられない土地

このような土地は、アパート経営に向いていません。

特に賃貸需要のない土地に無理やりアパートを建ててしまうと、思っていたように賃料が入らずに資金繰りに困る危険性があるので、

「土地があるから」

「節税になるから」

と言って安易にアパート経営に乗り出すのではなく、入居者が入ってくれるような立地なのかどうかを事前に検証しましょう。

年収が700万円以上の人、貯金が2000万円以上ある人

アパート経営においては、

- 入居者が退去したときの原状回復工事(他の人に貸すにあたって部屋をきれいにし、壊れている箇所を直す事)

- 入居者募集

- 定期的に発生する大規模修繕工事

など、まとまったお金が出ていく場面が発生します。

このような時にお金がないと、適切な費用をかけられないことにより入居者満足度や入居率の低下につながり、賃料収入を十分に得られず、それがまた資金繰りを厳しくする…という悪循環に陥ってしまいます。

こちらで設定した年収700万円以上というのは、金融機関がお金を貸す際の目安にしている金額です。なおかつアパート経営について発生する費用を、日常生活に支障のない範囲で賄える最低限のラインと考えることができます。

年収については、例えば1500万円以上の方向けに金利の低いアパートローンを展開している金融機関があるなど、アパート経営をより容易にするという点では、高いに越したことはありません。

またアパート経営に踏み出すにあたって、金融機関から調達せずに自分で用意する必要のあるお金(初期費用、自己資金)があります。それを無理なく用意できるという観点から、貯金が2000万円以上、というのを目安に挙げました。

あくまで目安となるラインですので、このライン以上でなければアパート経営を行う事ができないというわけではありません。

しかし、資金繰りに行き詰まる不安を抱えながらアパート経営を行うというのは精神的にも厳しいものがありますので、当社ではある程度資金的な余裕を持った方に限ってアパート経営のご提案を行うようにしています。

1.2.アパート経営にかかるお金、自己資金

「アパート経営にはどのくらいのお金がかかるのか」についてみていきます。自己資金はケースバイケースですが、既に持っている土地を担保に入れて建てる場合は、建築費用の3%ほどを見込んでおけば十分でしょう。

土地代金

既に持っている土地に建てる場合は別として、土地を持っていない方がアパート経営をする場合は、

- 土地を自分で購入し、アパート建築会社を探す

- 土地の売買契約とアパート建築の請負契約を同一業者で結ぶ

- 既存の土地+アパートを購入する

の3つのパターンがあります。

下2つのパターンは土地とアパートを一体で見て利回りを検討すればよいですが、土地を自分で購入する場合、本当にその土地に思うようなアパートが建つかを検討すると同時に、想定の利回りを検討して、低すぎるようであれば価格を交渉するなど、工夫することが大切です。

当社にご相談にいらっしゃる方でも、先に購入した土地の代金が高すぎるという方がいらっしゃいました。アパートの利回りを十分に上げられる見込みがなく、それを理由に金融機関からの融資が出ずに泣く泣くアパート経営をあきらめるようなケースがあります。

土地の値段は後から変えられない要素なので、気を付けて調達するようにしましょう。

建物建築費

建物の建築費は大まかには建築単価×建築面積で出すことになります。建築単価は、もちろん業者やグレードによっても異なりますが、建物構造によってある程度の幅が決まっています。

- 木造…坪単価50万円~80万円程度

- 鉄骨造…坪単価70万円~100万円程度

- 鉄筋コンクリート造(RC造)…坪単価90万円~120万円程度

と目安で考えておくと良いでしょう。

(外構工事費用などを含まない金額の目安です)

建物以外の建築費

基本的な建物以外の建築にかかる費用として、主に以下の物が挙げられます。

- 既存の建物の解体費…木造なら坪4万円~5万円

- 現地測量費…30万円程度

- 地盤調査費用…3万円程度

- 地盤改良費用…100万円~300万円程度(延床面積200㎡程度の場合)

- オートロックなど、特殊な設備

- 擁壁工事

- 塀やフェンス、門扉・門柱等の外構工事

- 水道分担金(地域による)…戸当たり10万円~25万円程度

- 狭小地、高低差のある土地に建てる際の運搬費用

どのくらいかかるかは案件によりまちまちなので、必ず確認するようにしましょう。

入居者募集に関わる経費

建物が建つと、入居者を入れて家賃が入るようにしなければなりません。入居者募集時には

- 仲介手数料(仲介会社に対して)

- 広告料(依頼に基づいて特別に宣伝活動をしてくれた仲介会社に対して)

- 契約事務手数料(管理会社に対して)

- 鍵交換費用(貸主負担の場合)

等がかかります。契約によっては、かからない項目もあります。

金額はまちまちですが、例えば当社で建築したアパートの場合は、一部屋を入居させるのに家賃の1~2カ月分がオーナー様負担の金額になることが多いです。

部屋数が多い場合には全ての部屋に入居者を入れるための金額も多額に上りますので、事前に認識をしておくことが大切です。

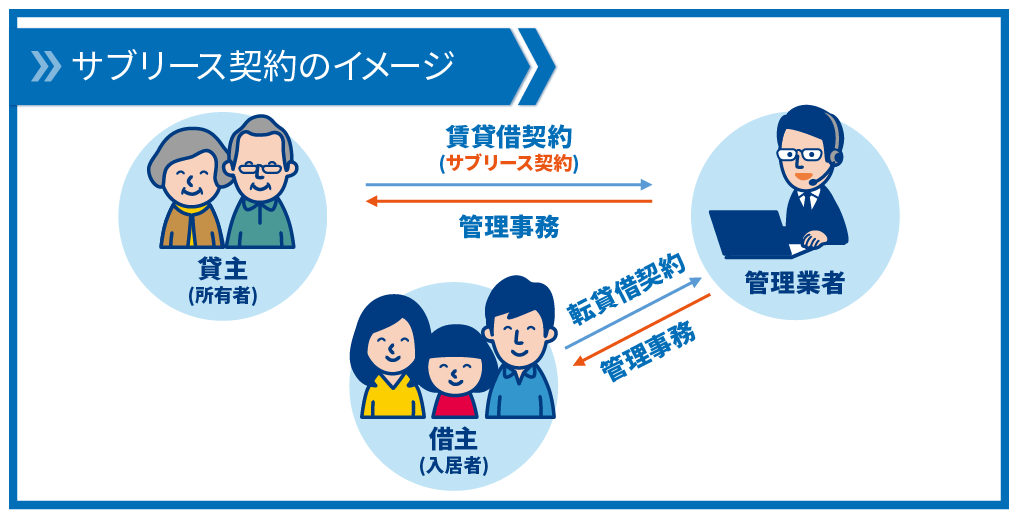

特にサブリース契約の場合は、業者にもよりますが、入居者募集に関わる費用はほとんどサブリース業者が負担することが一般的です。

建物管理、修繕に関わる運営費用

アパート経営をする中では、多くの運営費用が掛かります。大まかには、家賃収入の30%くらいはランニングの経費でお金が出ていくと認識しておきましょう。

確定申告の際に、税金計算上の経費に計上できるか、出来ないかを含めて、こちらの記事にまとめてありますので、参考にしてください。

税金

例えば既に保有している土地に建てる場合、アパート建築時には以下のような税金がかかります。

例:

建築費5000万円(消費税別)

固定資産税評価額3000万円(建築費の60%が目安)

1K25㎡×10戸

の木造アパートを建てた場合

- 新築建物登録免許税…12万円(固定資産税評価額の0.4%)

- 不動産取得税…120万円(固定資産税評価額の4%)

- 印紙代…6万円

- 消費税…500万円(建築費の10%)

特例の控除などもありますので、ケースによってまちまちですが、例えばこのような形となります。

保有中の税金も、多くの種類がかかります。こちらの記事にまとめてありますので、詳細に把握しておきたい方は一度ご覧いただくと良いでしょう。

1.3.アパート経営とマンション経営の違い

ここまでアパート経営についての基礎知識をまとめてきました。ただ、アパート経営は土地活用や資産運用の手段の一つでしかありません。

ここまで紹介してきたアパート経営が、他の土地活用手法や、他の投資法と比べてどんな違いがあるのかを、簡単にご紹介します。まずはマンション経営との違いです。

実は、アパートとマンションに明確な線引きはありません。

一般的に、大まかな区分けとして

- 木造、軽量鉄骨造などで2~3階建てまでの物→アパート

- 重量鉄骨造、鉄筋コンクリート造、鉄骨鉄筋コンクリート造などで3,4階建て以上の物→マンション

と呼んでいます。

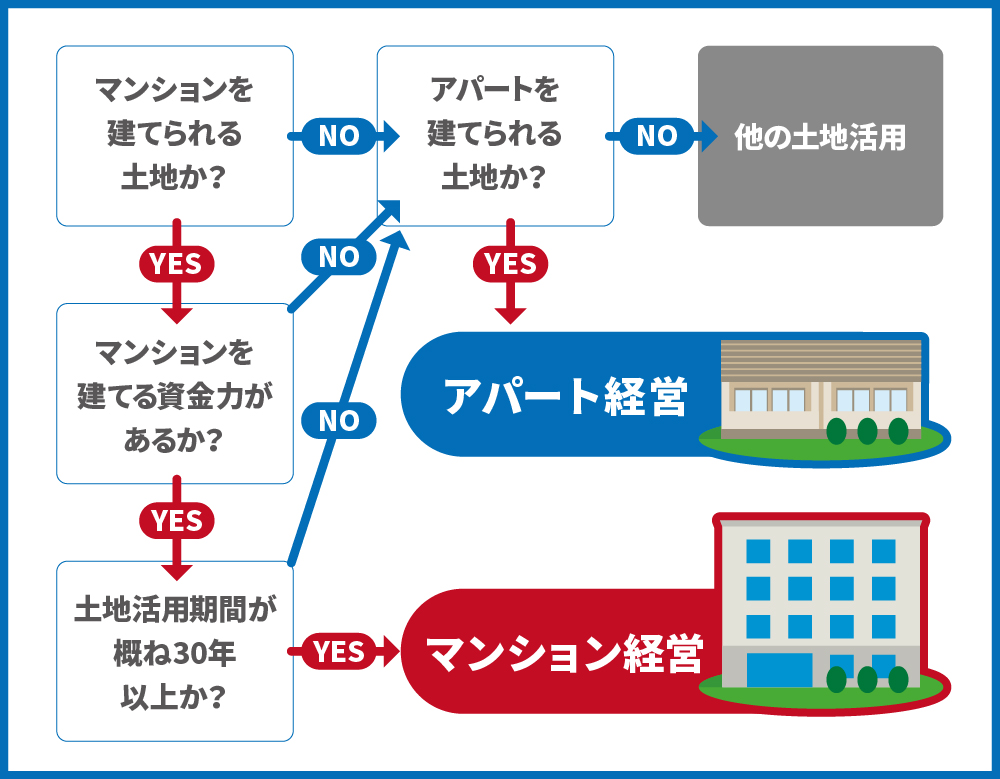

土地を既に持っている人の場合、

「自分の土地に建てるのはアパート、マンションどちらがいいのか?」

と悩む必要のある人は、実はあまり多くありません。

詳しくは5章に記載しますが、その土地の用途地域や高さ制限などの法令上の制限を調べてみると、マンションかアパートか、どちらかしか選択肢がない場合も多くあるからです。

またマンションもアパートも建てられる土地であった場合も、資金的にあまり大きなマンションは資金的に建てられない、という方がほとんどでしょう。

同じ土地に建てるのであれば、マンションの方が

- 高く貸せる

- 建物寿命が長い

- 戸数が多くなる

などの特徴があるため総合的なリターンは大きくなりますが、対してアパートの方は

- 建築コストや運営コストが安い

- 投資回収期間が短く手軽に始めやすい

などのメリットがあります。

しかし建物を建て、入居者に貸して賃料収入を得るという基本的な流れは変わりありませんので、本質的には同じと考えてよいものです。

もし、アパート、マンションどちらでも建てられる土地を持っており、資金的な観点からも、どちらも建てることができるという方は、業者に相談して検討するのが良いでしょう。目安ですが、このような図に従って判断することも可能です。

- 土地に何が建てられるのか

- 自分が調達できる資金で何が建てられるのか

- 土地活用の期間はどれほどを見込んでいるか

の三点から、アパートかマンションか、という選択を考えましょう。

1.4.アパート経営と他の土地活用手法との違い

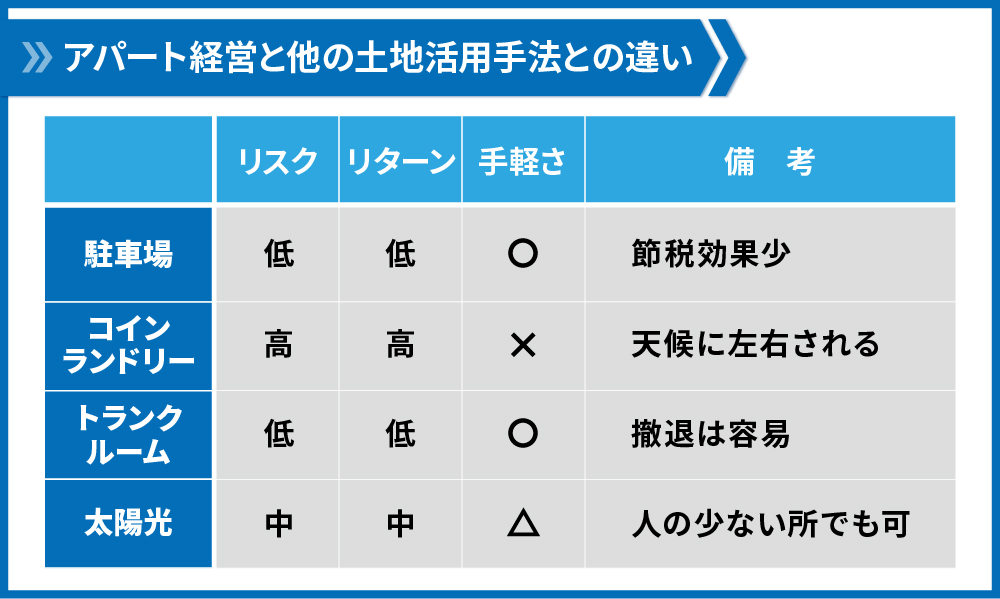

アパート経営とマンション経営は本質的に同じであるとお伝えしました。土地活用の手段は他にもあるので、簡単に紹介します。

駐車場経営

平置きの駐車場の場合はアパート経営に比べて

- 工事コストや管理コストが少なくて済む

- 転用や売却がしやすい

という特徴があるため、アパート経営に比べてリスクが少ない土地活用法であると言えます。

対して、

- 駐車場需要がある土地でなければならない

- リターンもアパートの方が安定的で大きい事が一般的

です。アパート経営をするほどのリスクを取りたくない方にお勧めの手法です。

また、アパート経営に比べて税金の優遇措置が少なく、固定資産税、都市計画税の節税には向きません。

コインランドリー経営

- 人件費が不要で事業ができる

- 需要を掴むことができれば同じ立地でアパート経営をするよりも高利回りを期待できる

ことがコインランドリー経営のメリットです。他方で、アパート経営とは違って

- 収入が天候に左右されやすいこと

- 固定客をつかむには時間がかかること、

- 高額な機械設備が必要なので、その点では初期費用が高額なこと

に気を付ける必要があります。デメリットが多く、当社ではあまりおすすめしていない土地活用手法です。

都心部の土地活用で、需要の見極めなどに自信がある方向けの手法です。

トランクルーム経営

トランクルームを設置して業者に運営を委託し、賃料を得る方法です。駐車場経営と似ており、アパート経営に比べると参入や撤退がかなり簡単であることがメリットで、収益性が低いのがデメリットです。

アパート経営よりも短期の土地活用(5年~10年)を計画している方や、アパート経営程のリスクを取りたくない方に向いている手法です。

太陽光発電

土地に太陽光発電システムを設置して、売電収入を得る方法です。自治体によって補助金制度があったり、一定期間の買取価格が決まっていたりすることがメリットです。

- アパート経営ができないような賃貸需要の無い土地

- 駐車場経営に向かない、駐車需要の無い田舎の土地

などでも行う事ができます。

しかし売電価格については下落傾向があり、アパート経営における賃料収入ほど安定的であるとは言えず、長期的な見通しが立ちづらいというのが難点です。

1.5.アパート経営と他の投資法との違い

土地を持っていない方にとっては、アパート経営以外の投資法との比較を行なって、アパート経営に踏み出すかどうか判断したいという方がほとんどでしょう。

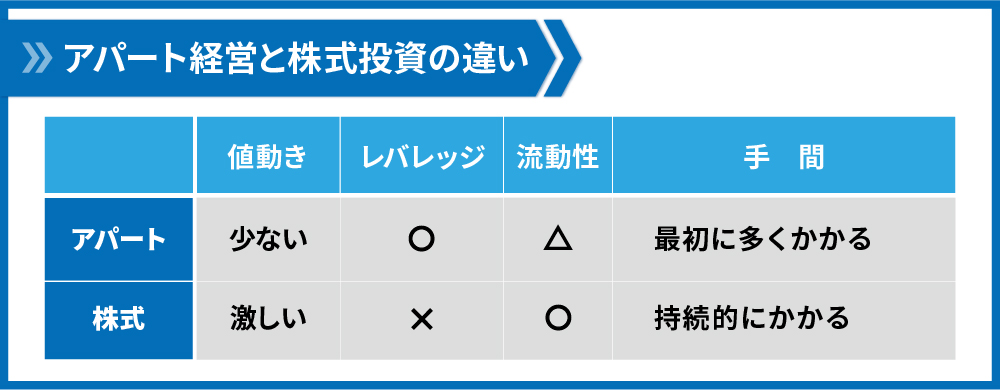

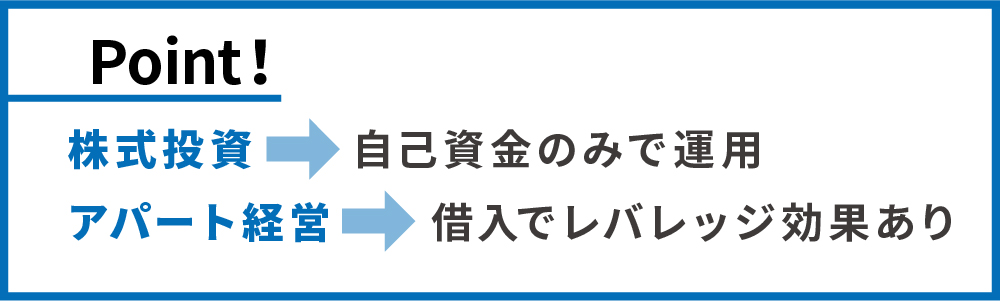

他の投資法で代表的なものが株式投資です。

株式投資とアパート経営の最も大きな差は値動きの安定性で、株式投資の場合は、投資した株式の値段が一日で倍になったり、一週間で半分になったりと短期間で大幅に上下することがあります。

対してアパート経営の場合は、土地+アパートの価値は賃料によって決まることが多く、短期間に上下することが少ないのが特徴です。短期の値動きに気をもみたくないという方は、アパート経営の方が適しています。

アパートの価格の決まり方を把握しておきたい方は、以下の記事をご覧ください。

投資の手間という面では、アパート経営と株式投資で、手間がかかる段階に違いがあると考えるのが良いでしょう。

アパート経営の場合は土地購入や建築、資金調達など初期での手間が大きい一方で、一度建ててみると日々の運営は管理会社が行ったり、一括でサブリースしたりする場合がほとんどで、運営中の手間がかかりにくいのが特徴です。

一方で株式投資は、購入するまでの手間はそれほどかかりませんが、前述の通り値動きが短期間に繰り返されるので、売却益を狙い、株価暴落による損失を避けるためには株価や市況のチェックを頻繁に行う必要があります。

どの段階での手間が自分にとって一番負担に感じるのかを考えて選択すると良いでしょう。

また、株式投資では相続税の節税メリットがほとんどありませんが、アパート経営では相続税の節税メリットがあります。最後に、アパート経営では金融機関に資金を借りて行う事ができるため、レバレッジ効果を得られることも、株式投資と比べた際の利点です。このあたりの事は3章で解説します。

2.アパート経営のリスクと対処法

アパート経営に乗り出す方のほとんど全員が、リスクについて考えると思います。

特にアパート経営は大きな金額が動き、金融機関から借り入れも行うため、他の投資法に比べてリスクが大きいと考えている方も多いでしょう。

ただ、他の投資法に比べてとりわけアパート経営がリスクが大きいというわけではありません。またアパート経営に潜むリスクの多くは、自分で対策が取れるもの、コントロールができるものです。

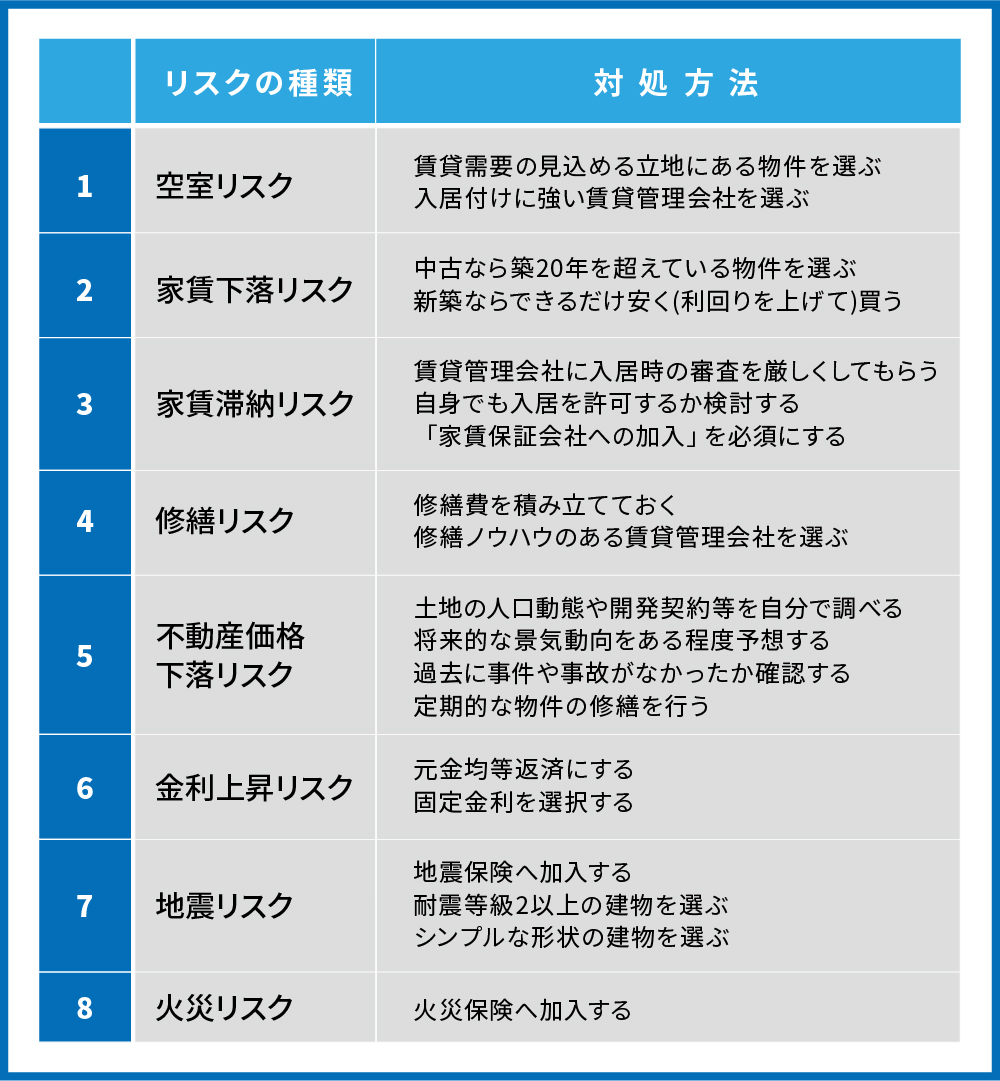

この章では、アパート経営のリスクと対処法について触れていきます。まず全体概要をお見せすると、以下の通りです。

各リスクについて、以下では「こんなリスクがあるんだ」という事をとりあえず把握してもらう程度に述べていきます。

いざアパート経営を本格的に始める段階になったら、こちらの記事にリスクと対策方法についてより詳細に述べていますので、必ず一度は読んでおくと良いでしょう。

2.1.空室リスク

アパート経営の収入は入居者からの賃料によるところが大部分であるので、代表的なリスクが空室です。空室により賃料が入らないと、金融機関への借入返済も滞る可能性がありますので、対策は必須です。

対策は

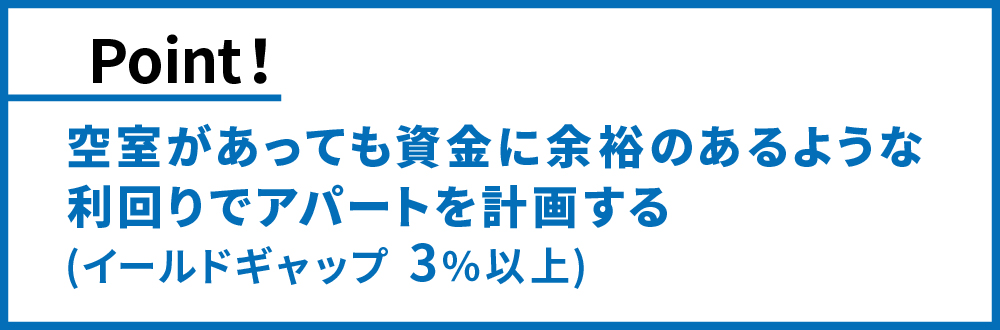

- アパート経営の計画段階…空室があっても資金に余裕のあるような利回りで計画

- 土地の選択段階…入居候補者がいるような土地か、事前にポータルサイトなどを使って調査

- 建物の計画、取得段階…入居需要がある間取り、設備か、事前にポータルサイトなどを使って調査

- アパートの管理段階…空室対策力の強い管理会社への管理委託、サブリース

等が挙げられます。

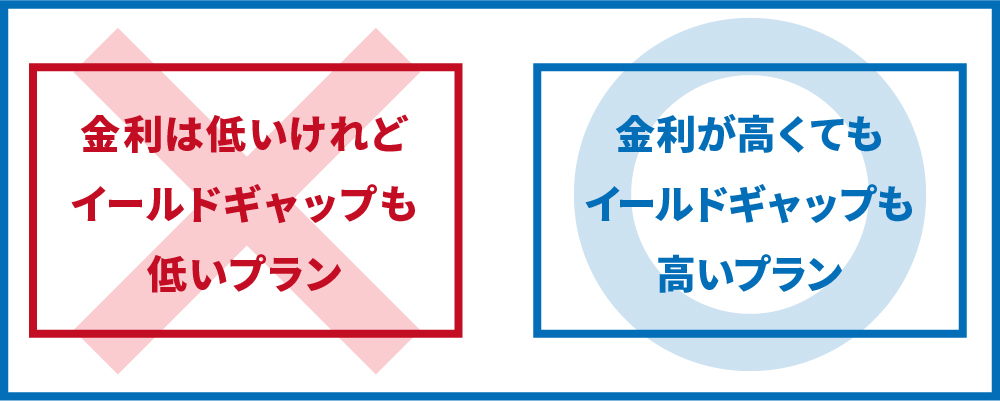

「空室があっても資金に余裕のあるような利回りで計画」の目安は、立地によっても大きく異なる部分がありますが、アパートの「実質利回り」と「金利」の差である「イールドギャップ」が少なくとも3%以上であることが最低限のラインです。

「イールドギャップ」については、実際にアパート経営の計画を立てる際にこちらの記事を読んで理解し、検討するようにしてください。

2.2.家賃下落リスク

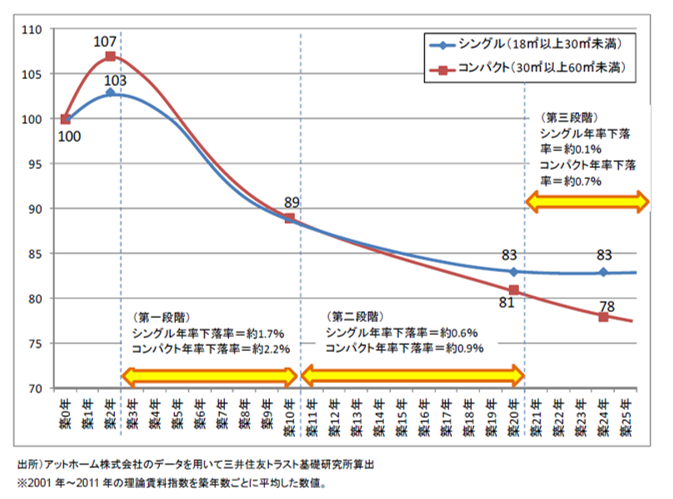

アパート経営において、長期的な家賃下落は避けられません。特に新築アパートを取得する場合は、取得後平均で20%家賃下落するというデータもあるため、必ず家賃下落リスクを織り込んだアパート経営をする必要があります。

空室を埋めるために家賃を下げることとなってしまう流れが一般的なので、対策方法は空室リスクに対するものほぼ同じです。

対策を再掲すると

- アパート経営の計画段階…空室があっても資金に余裕のあるような利回りで計画

- 土地の選択段階…入居候補者がいるような土地か、事前にポータルサイトなどを使って調査

- 建物の計画、取得段階…入居需要がある間取り、設備か、事前にポータルサイトなどを使って調査

- アパートの管理段階…空室対策力の強い管理会社への管理委託、サブリース、適時の適切なリフォーム等の空室対策

となります。

先ほどお伝えした通り、空室リスクと家賃下落リスクは一体として対策すべきものとなります。実際にアパートを取得し、管理する段階になったら、こちらの記事を読んで空室対策を行うようにしてください。

また、このほかに家賃が下がる原因として、室内での入居者の死亡などが挙げられます。これについては、管理会社に見回りをお願いして孤独死やその発見の遅れのリスクを無くすことや、入居者が亡くなったときのための大家向け保険がありますので、そちらを活用することで対策できます。

2.3.家賃滞納リスク

こちらは管理段階でのリスクです。入居者がいても、滞納されると家賃が入ってきませんので、こちらも資金繰りに関わるリスクとして重大なものです。

賃貸住宅について、2カ月以上家賃を滞納している住戸の割合が全国で1.1%であるというデータがあります。(日本賃貸住宅管理協会:市場データ(日管協短観)2019年度下期データより)

これを多いとみるか少ないとみるかは人それぞれですが、滞納されると、督促してもなかなか払ってもらえなかったり、退去させようとしても居座られたりするため非常に困るケースも多く、対策が必要です。最も効果的なのは入居時の対策で

- 家賃保証会社へ加入してもらう

- 家賃を支払ってもらえそうな人かどうか、審査を入念に行う

事が重要となります。

2.4.修繕リスク

アパートは劣化するため、設備故障や修繕のリスクにきちんと向き合う必要があります。

建物本体や設備に関わる修繕の周期を把握したうえで、建物修繕計画を立て、適時に修繕工事が行えるように資金を積み立てておくことが欠かせません。

また中古物件を購入する際は、建物に問題がないかどうかを、一級建築士等に購入前に調査してもらう事が、修繕リスクを把握するために有効です。

この他、入居者が退去した際には、次の入居者に貸し出せるようにするために原状回復工事をしなければなりません。すべての工事費用を入居者に負担させることは難しいため、入退去のサイクルを考え、こちらにも資金の準備をしておくようにしましょう。目安ですが

- 1R、1Kなど単身世帯…1~2年での退去が多い

- それ以外のファミリー世帯…3~4年以上など、単身世帯よりも長く住むことが多い

このような傾向を把握しておきましょう。

2.5.不動産価格下落リスク

売却価格が下がるリスクです。売却を考えている方にとっては、目を背けることのできないリスクです。

もちろん、建築時から建物に関わる時価は長期的に見て下がっていく事が大半ですが、それ以外にアパートの価格が下がる理由としては、主に以下が挙げられます。

- 家賃が下がる

- 土地価格が下がる

- 建物が大幅に劣化する

どの理由についても、空室対策を行なって家賃が下がることを防ぎ、建物管理や定期修繕を適切に行なって建物の劣化を防ぐことでリスクを最小限に抑えられます。

賃貸需要に問題の無い物件を選び、日々の管理、運営をきちんと行う事が大切です。

2.6.金利上昇リスク

現在は低金利と言われていますが、これから金利が上昇する可能性は十分にあります。

月々の返済額に影響が出るため、資金繰りにとっては重要なリスクです。

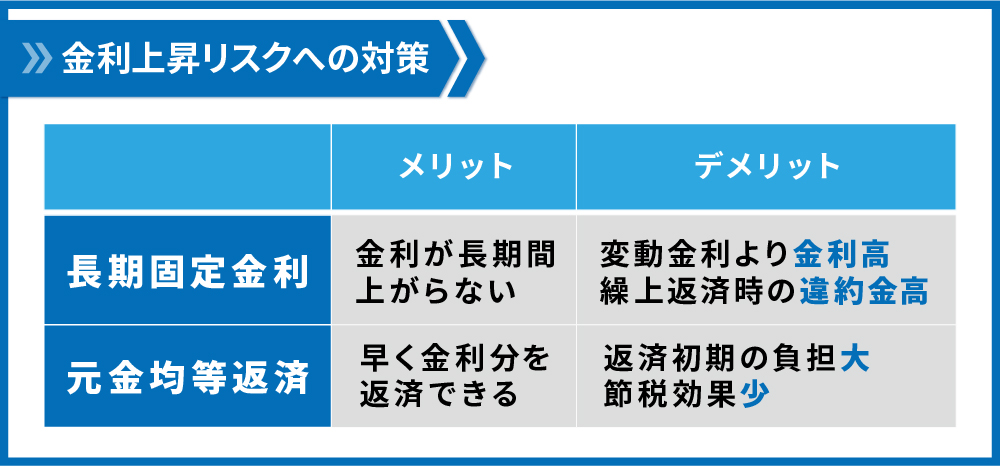

金利上昇リスクをおさえる、と言う観点では

- 長期の固定金利で融資を引く

- 返済方法を元金均等返済にする

という方法がありますが、それぞれにデメリットもありますので、金融機関の方と相談しながら、最適な金利方式や返済方法を選択しましょう。

2.7.地震リスク

日本は地震の多い国と言われていますので、こちらも気になる方が多いのではないでしょうか。

実際に建物が倒壊するケースもあり、そうなった場合は賃貸経営に支障をきたしてしまいます。

こちらは、保険で対処することが可能です。

火災保険に付帯して地震保険に加入することで、建物が最大で5000万円、家財が最大で1000万円まで補償を受けることができます。

2.8.火災リスク

こちらも主には損害保険によって対処します。補償内容は保険商品によってさまざまですが、アパート経営をするのであれば必須の対策と言えるでしょう。

また、アパート経営をするにあたっては原則として、消防点検や火災報知器、消火設備の設置などが義務付けられています。こちらの対応を日々しっかりと行なっておくことも、リスクを軽減するためには重要です。

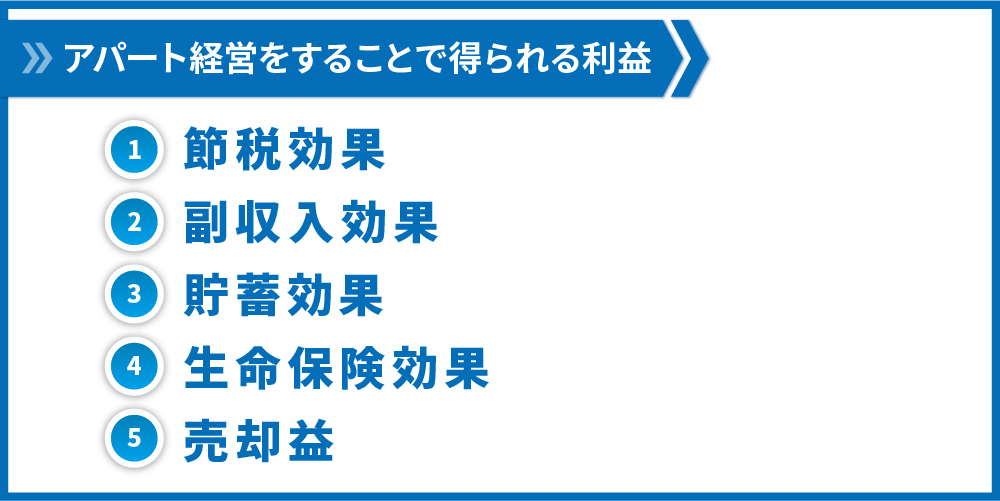

3.アパート経営をすることで得られる利益

一口にアパート経営の利益と言っても、実はたくさんの種類の利益があります。これらを考慮したうえでアパート経営を検討、開始しないと、取れたはずの利益が取れないなど、もったいない結果につながりかねません。

利益の種類を認識しておきましょう。

3.1.節税効果

土地を既に持っている方がアパート経営に興味を持つ理由のほとんどが節税効果であると思います。

実際にどんな税金に節税の可能性があるのか、どのような仕組みなのかを見てみましょう。

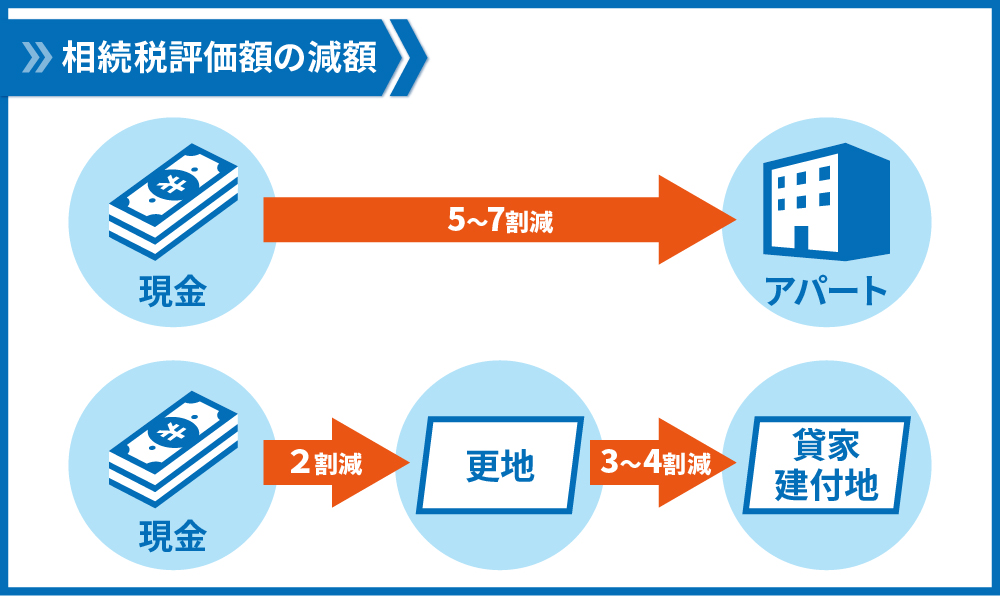

相続税

現預金を土地やアパートに変えることによって、相続税の額を減らすことが可能です。また、更地を既に持っている場合は、アパートを建て、人に貸すことによって土地の相続税評価額を少なくし、相続税の額を減らすことができます。

- 現預金…評価額は100%(持っている金額のまま)

- 現預金で更地を購入する…更地は路線価をもとに相続税評価額が決まり、時価の概ね2割減となる。

- 現預金でアパートを建てる…固定資産税評価額をもとに建物の相続税評価額が決まり、建築費の概ね3~5割減となる上、賃貸している場合はその額から3割減となる。

- 更地にアパートを建てて貸す…更地は貸家建付地となり、相続税評価額は「自用地としての価額×(1-借地権割合×借家権割合×賃貸割合)」で計算される。概ね3~4割減となる。

説明するとこのようなメカニズムです。少し分かりづらいので、事例で見てみましょう。

<例:1億円の相続税評価額の土地と現金1億円が資産だった場合>

このまま相続が発生した場合は、資産に対する相続税評価額は2億円です。

この土地に、1億円の建築費でアパートを建てて賃貸した場合(諸費用などは考慮しません)、土地(貸家建付地)の相続税評価額は1億円×60%=6000万円(4.より)、建物の相続税評価額は3500万円(3.より)

これらを足すと、合計で9500万円の評価と、半分以下に相続税評価額を下げられています。

これが例えば配偶者一人、成人の子ども一人の相続人がいて相続が発生したケースを考えると、対策をしない場合は概算で約1700万円の相続税額であるのに対し、アパート新築で相続税対策をした場合は相続税額が約350万円と、1000万円以上も税額を減らすことが可能です。

以上、簡単な解説でしたが、相続税のインパクトに対してどのくらいの影響があるのか、理解していただけたのではないでしょうか。

固定資産税、都市計画税

アパート・賃貸マンションなどの敷地として利用されている土地(住宅用地)について、以下のような固定資産税、都市計画税の軽減措置が儲けられています。

対象の土地のうち、アパートの戸数×200㎡までの部分が小規模住宅用地、残りの部分が一般住宅用地となります。

戸数にもよりますが、アパート経営を行う事で、ケースによっては固定資産税を8割程度、都市計画税を6割程度軽減することも可能です。

所得税、住民税

サラリーマンや経営者など、アパート経営とは別の本業で収入がある場合は、アパート経営を行う事で発生する「減価償却費」という経費を用いて所得税、住民税を行う事ができる可能性があります。

ただ、節税となるためには

- 年収が1200万円以上であること

- 新築ではなく、中古物件を購入すること

- RC造のマンションではなく、木造や鉄骨造のアパートを購入すること

といった条件があります。ここでは節税のメカニズムについての詳細な説明は行いませんが、気になる方はこちらの記事で解説していますので、ぜひご覧ください。

3.2.副収入効果

アパート経営では入居者に部屋を貸し出すので、毎月賃料収入が発生することとなります。このほかにも礼金や更新料などの収入は発生しますが、収入の大部分はこの賃料収入です。

銀行から融資を引いてアパート経営をする場合は、毎月返済をしていく必要がありますので、賃料収入から各種の経費や税金を引いて、返済額を引いて手元に残った金額(これをキャッシュフローと呼びます)を副収入と考えると良いでしょう。

同条件でアパート経営を行う場合、土地を既に持っている人は、持っていない人よりも融資で調達する金額が少なくて済み、結果として副収入も得やすくなります。このことも、土地を持っている人がアパート経営に向いている理由の一つです。

実際にどれくらいのアパートでどのくらいの賃料収入が得られるのかは、こちらの記事にまとめていますので、興味のある方はご覧ください。

この記事では、モデルケースとして銀行返済を行った上での手残り収入を年間400万円にするために、2億円の物件に投資することを例示しています。

土地を持っていないサラリーマンの方向けに書いてありますので、土地を既に持っている場合は、この記事で出てくるケースよりも多くの副収入を得られると考えてよいでしょう。

副収入効果として、株式投資と比べたアパート経営のメリットはレバレッジ効果があることです。

例えば1000万円を元手に投資する際、株式投資をして5%の利益を出しても50万円ですが、アパート経営では借り入れを行なう事によって1億円のアパートを建てることも可能で、この場合は実質利回りが3%だったとしても300万円の利益を出すことができます。1章でも述べましたが、このレバレッジ効果が株式投資と比べた際のアパート経営の大きな利点です。

3.3.貯蓄効果

土地を持っている方は建物を、土地を持っていない方は土地+建物を、それぞれ一定程度の融資を引いて購入し、毎月銀行に返済していく事となります。

返済については、ただ銀行に支払っているというわけではなく、元本を返済した分だけ土地や建物を自分の物にしていっている、と言うと貯蓄効果の意味が分かりやすいでしょう。

例えば1億円を金利1%、30年ローンで借りると、毎月の元本返済額は当初23万円ほどとなりますが、これは毎月23万円を貯蓄しているのと同じ、という事です。

最終的に全部の借入を返済し終わると、物件は全て自分のものとなり、売却によって現金を手にすることもできます。

このように、銀行への返済が貯蓄効果を生み出しているというのも、アパート経営で得られる利益の一つです。また、その貯蓄の原資が、入居者から得られる賃料であるという事も魅力的なポイントです。

3.4.生命保険効果

アパートを建てる際、団体信用生命保険という保険に入ることで生命保険の代わりの効果を得ることができます。融資を引いてアパートを建てる際に、団体信用生命保険に入れば、死亡時などに借り入れが免除されることとなります。一般の生命保険との違いはこのようなイメージです。

| 一般の保険 | 団体信用生命保険 | |

|---|---|---|

| 保険の内容 | 保険金 | 借入免除された不動産 +賃料収入 |

| 保険料の支払い | 手持ちの現金から | 家賃収入から |

| 保障対象 | 死亡(高度障害やがんなども対応するものあり) | 死亡(高度障害やがんなども対応するものあり) |

借り入れが免除されたアパートを相続できれば、売却してまとまった現金を得ることも、持ち続けて賃料収入を得ることも可能です。

保険料は金利に上乗せする形となります。金融機関や条件にもよりますが、0.2~0.3%程金利が高くなるケースが一般的です。

注意点は、団体信用生命保険を利用してアパートを建てると、相続税対策の効果は薄くなることです。また、法人で物件を所有する場合はこの保険に加入できません。

3.5.売却益

アパート経営に際し、土地+建物の取得に費やしたお金以上の金額で売却ができれば、売却益を得ることができます。

アパートが値上がりする要因は

- エリアの人口や居住需要が増えて地価が上がる

- 高い賃料で入居者を入れることができている

- 融資情勢などの影響で不動産取引が活発になる

などがありますが、もともと何らかの事情で取得費がかなり安く済んだ場合を除き、現在の日本において売却益を確実に出すアパート経営は個人には困難と言えます。

特に新築アパートを取得する際は、売却益は基本的には出ないものであり、むしろどれだけ値下がりを避けるかが重要だという認識でいると良いでしょう。

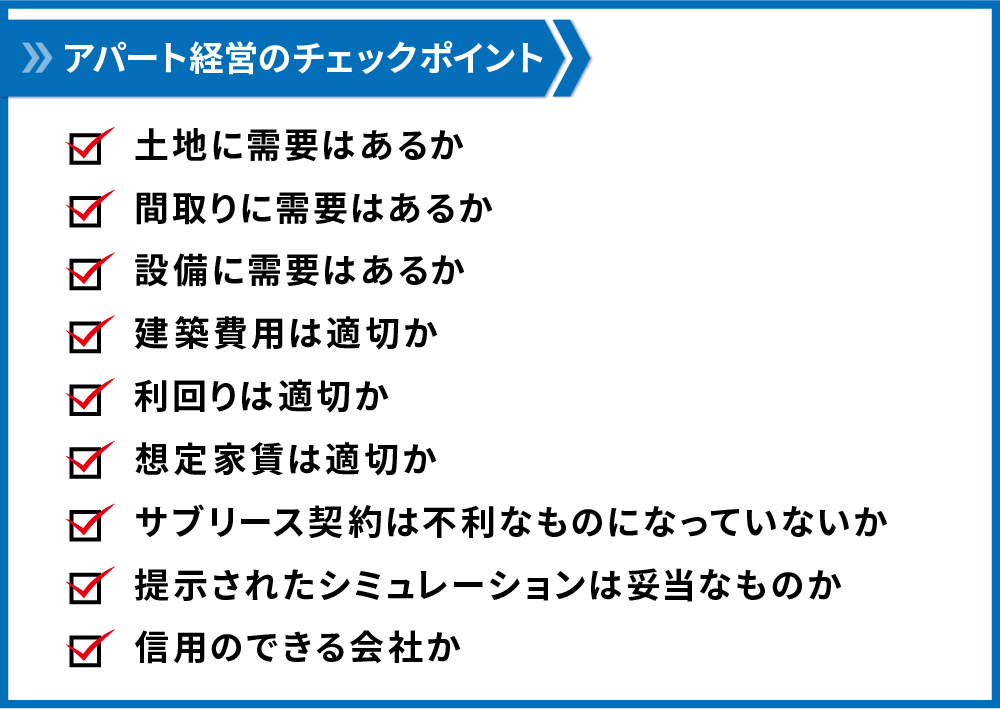

4.アパート経営に踏み出す際のチェックポイント

土地を持っている方は、今まで紹介したアパート経営のメリット、デメリットも紹介されながら、「お持ちの土地にアパートを建てませんか」と勧誘された経験が何度もあると思います。

アパート経営には、失敗につながるポイントもたくさんあり、そのすべてを検討してから始めないと後悔につながります。

アパート経営に実際に乗り出すことを決める前に気にすべきポイントをまとめましたので、こちらを読んでから、自分が実際にアパート経営を始めても良いのかどうかを判断してください。

4.1.土地に需要はあるか

既に土地を持っている方は、資金調達面、利回りの面でアパート経営に有利だとお伝えしました。

しかし、実際にその立地に入居したいと思う人がそもそもいなければ、利回りも絵に描いた餅です。入居需要の無い土地で賃貸経営を行うのは避けた方が良いでしょう。

自分の土地や、アパート経営を始めようとしている土地に入居需要があるかどうかは、

- 周辺の賃貸仲介会社を訪問し、ヒアリングする

- ネットで調べる

の主に2通りの方法があります。前者は次の4.2.で解説します。

後者のネットで調べる方法で、分かりやすいのは以下のサイトでしょう。

参考:【ホームズ】見える!賃貸経営はマンション経営・アパート経営する不動産投資家、賃貸オーナー、大家さんを応援

こちらのサイトで、土地の所在を確認すれば、賃貸入居希望者がよく閲覧する物件の場所が地図上に色分け表示してあります。もちろん物件自体の魅力も反映されるため目安ではありますが、濃い青や紫の場所は、物件があってもあまり閲覧されないという事なのでやめておいた方が良いエリアだと言えます。

4.2.間取りに需要はあるか

こちらも4.1.でお伝えした2通りで調べましょう。例えば、ファミリーにとって住みにくいような地域で3LDKのアパートを建てる、というような間違いを防ぐために役立ちます。

ネットの場合は、SUUMOやホームズといったポータルサイトで立地、間取りの条件を入力して、競合物件の家賃を調べます。調べた結果、自分の計画する部屋の家賃が高かったり、競合物件が多すぎたりする場合などは参入を見送った方が良いでしょう。

また、アパート経営を始めるにあたっては、そのエリアにある賃貸仲介会社が入居需要に精通していますので、必ず建築業者に作ってもらったプランを持って訪問し、「こんな物件があれば入居希望者は十分に現れるか」をヒアリングしましょう。今後も、その賃貸仲介会社は自分の物件に入居者をつけてくれる大切な取引先となりますので、必ず挨拶して関係を作っておくことが大事です。

4.3.設備に需要はあるか

こちらも、4.1.や4.2.でお伝えしたような方法で、

- どんな設備がその立地、間取りの物件に必要なのか

- どんな設備を入れれば他の競合物件と差別化できるのか

を調べます。アパート経営は大きな投資なので、たとえサブリースを提案されていたとしても、入居需要を自分の手、足を使って確認するステップを飛ばしてはいけません。

また、入居需要を掴むための設備は何を導入すればよいか、に対してはこちらのデータが参考になりますので、ここ数年のトレンドを掴んでおきましょう。特にインターネット設備や宅配ボックスは外さない方が良い事が見えてきます。

参考:これからの賃貸繁忙期に この設備があれば家賃が高くても入居が決まる!?全国賃貸住宅新聞社調べ『入居者に人気の設備ランキング2019』 – 一般財団法人ハトマーク支援機構

4.4.建築費用は適切か

専門家でなければ、建築費用の妥当性は分からない、と言う方がほとんどだと思います。不当に高額な建築費用で契約をすることが無いように、複数の業者に見積もりをしてもらう事は必須の手段です。

相見積もりの際は、本当に請負契約の金額が決まるまで、複数の業者との交渉を続けることがポイントです。最初に安い値段で提示し、競合他社を排除した後から

「調査の結果追加で必要な費用が判明した」

「設備を追加で入れた方が良いが、これはオプションだ」

と金額を釣りあげていくのはよくあるパターンです。結果として、最初に排除した会社の方が安く、誠実な見積もりを提示していたこともよくあります。

また、見積もりの内容も素人では分かりづらい事が多いです。

- 外構工事の費用は入っているか

- 地盤改良の費用は入っているか

- 設備はどんな違いがあるか

など、詳細に複数社の見積の内容の違いを確認し、本当に事業性がある提案、コストパフォーマンスが高い提案を見極めましょう。

4.5.利回りは適切か

「相続税対策のために建てるのだから、利回りは気にしない」という地主の方もいらっしゃいますが、必ず利回りは気にして建てるようにしましょう。

高い利回りを確保できないと、アパートを相続した親族が将来キャッシュフローに困ることになりかねないからです。親が相続税対策で建てた利回りの低いアパートのせいで、むしろ生活が苦しくなっている、と言う2代目オーナーの方を当社でも多く見てきました。

利回りが適切かどうかは、楽待や健美家と言ったポータルサイトで相場を調べるほか、イールドギャップでキャッシュフローの安全性を確認する方法があります。イールドギャップについては5.5.2.で解説しますが、表面利回りが6%未満、もしくはイールドギャップが3%未満というアパート経営計画は、都心5区の駅近などよほど好条件の立地で行う場合以外はやめておく方が無難です。

4.6.想定家賃は適切か

シミュレーションの軸となるのは、「その部屋にいくらの賃料で入居者がつくか」です。サブリースの場合も、想定の賃料で入居者がつかない場合はサブリース賃料が減額されていく要因となりますので、建築会社、サブリース会社の計算を鵜呑みにするのではなく、自分で確認します。

確認方法はこれまでに述べてきたように、ネット調査と賃貸仲介会社へのヒアリングです。調べていけばいくほど成功確率は上がりますので、ここのステップには時間を使いましょう。

4.7.サブリース契約は不利なものになっていないか

「賃料固定で30年借り上げと言われていたのに、よくよく契約書を見返してみたら違った」

「賃料減額が続き、解約したいのに『一方的な解約はできない』と契約書に書いてあって、解約ができない」

当社に相談にいらっしゃるオーナー様のサブリース関係のお悩みは、このようなものが多いです。

サブリースとは、アパートの部屋を不動産会社が借り上げ、入居者がいるかどうかに関わらず家賃がオーナーに入ってくる契約の事です。一般の管理委託の形態との違いを図に表すと、以下のようなものになります。

入居者がいるかどうかに関わらず賃料収入が発生するのはメリットですが、トラブルも多い契約です。近年はサブリースが社会問題として取り上げられることも多く、その契約の注意点や失敗事例も知れ渡っていますが、今一度注意点を確認しておきましょう。トラブルとなることが多いのは

- 賃料が想定以上に減額される

- 想定していなかった費用が発生する

- 解約できない

の3点です。こちらの項目は契約書を確認しておきましょう。なお、サブリース契約の注意点はこちらの記事にまとめてあります。

4.8.提示されたシミュレーションは妥当なものか

こちらも、業者から提出してもらった資料を鵜呑みにせず、自分で読み込み、裏付けを取っておく必要があります。新築の場合は、原状回復費や広告費などが中古に比べてほとんど必要ないケースもあるため、シミュレーションに入っていないこともありますが、念のため確認しておきましょう。

賃料は一般的に築年数と共に下落していきます。特に新築時から築20年にかけての賃料下落は下図の通り大きなものです。

SUUMOやホームズを使って、同じような立地、間取りの部屋が、築10年、20年となったときにどのくらいの募集賃料になっているのかも確認しましょう。あまりにシミュレーションと乖離している場合は、条件を伝えて計算し直してもらいましょう。

また、大規模修繕の計画も把握しておく必要があります。入れている設備にもよりますが、国土交通省が目安を提示していますので、確認しておきましょう。業者が提示する計画に入っていない項目は問い合わせ、すり合わせておく必要があります。

参考:計画修繕 ガイドブック – 国土交通省

4.9.信用のできる会社か

建築費については、基本的に大手は高く、中小零細は安いという図式が成り立ちます。大手は広告宣伝費や人件費が大きいので、同じ建物を建てるのに中小零細の倍近くかかる、と言うのもよくある話です。

一方で中小零細の場合は

- アパートが完工しないまま会社がつぶれてしまい、計画が暗礁に乗り上げる

- 賃貸管理の知見が無いため、需要の無い建物を作ってしまう

という危険性があります。見極めるポイントとしては

- 10,000世帯以上のアパート管理を行なっている

- 設立されてから10年以上

- 資本金が1億円以上

- お客様の声を公開している(顔、名前などもあればなおよし)

くらいを確認しておきましょう。もちろん、ネットで会社名を検索した際に、評判を確かめておくことも大事です。「〇〇社の建築したアパートは生活音が丸聞こえだ」など、ネットでの評判が入居者の意識に与える影響は大きいものです。必ず確認しておきましょう。

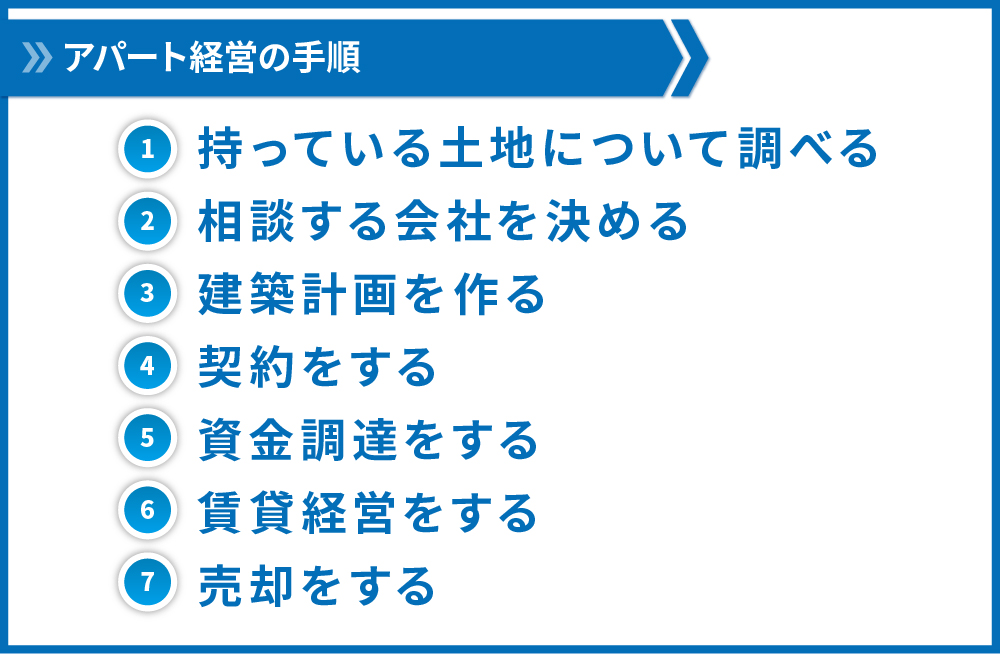

5.アパート経営の手順

実際にアパート経営を行う事を考え始めてからの具体的な道のりを紹介します。ここまでに記載した内容と重複しているものもありますが、一度おさらいしておきましょう。

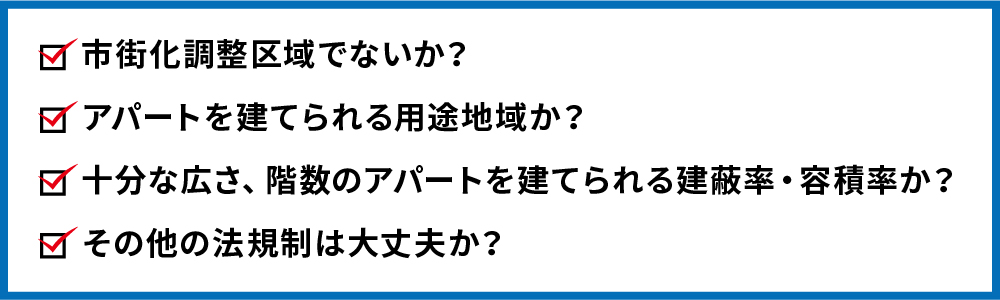

5.1.持っている土地について調べる

持っている土地、購入しようとしている土地でアパート経営ができるのかを検討します。検討対象の土地に入居需要があるのかを調べる方法は、4.1.~4.3.の中でお伝えしていますが、ここでは主に建築関連の法規制からアパート経営を検討します。

地方自治体の都市計画課に行けば、自分で調査することも可能です。しかし実際にはアパート建築の業者にお願いすれば、以下に挙げるような法規制は専門的に調査してもらえますので、自分で行うよりも時間の節約になりますし、確実性も高いです。用語の把握はしておきつつも、実際の調査はお任せすることをお勧めします。

市街化調整区域だと建物を建てられない事がある

市街化調整区域を簡単に説明すると、「住宅や施設などを積極的に作らず、市街化、活性化を行わない地域」の事です。周辺で日常的に建物建築が行われているようであればあまり考えなくても良いのですが、田舎の土地などで、ここに該当するとアパートを原則建てることができないので、確認しておきましょう。

地方自治体の都市計画課に行けば特定の土地が市街化調整区域なのかどうかを教えてくれます。市街化調整区域であった場合も、一定の条件を満たせばアパートを建てられる可能性がありますので、ここは自分で確認しておきましょう。

用途地域によっては共同住宅を建てられない事がある

市街化区域(市街化を活性化させる方向性の地域)では、おおざっぱに言うと「このエリアはどんな用途に使う事を原則とします」と、大まかに用途を定める用途地域というものが定められています。この中の工業専用地域では住宅が建てられないので、アパート経営もできません。

建蔽率、容積率などの決まりで建物の高さや建築面積、延床面積が決まる

用途地域や、前面道路への接道条件によって、建物の高さ、建蔽率、容積率が決まります。あまりにも小さいアパートしか建てられないようだと、採算が合わない可能性があります。

防火地域など、その他の法規制

詳細は割愛しますが、その他にも建築の法規制は多くあり、防火地域の指定によって建材や構造が指定されることなど、制限が多く発生します。これらを把握しないまま「どんな建物を建てて、いくらで貸そうか」を考えてもあまり意味がありませんので、まずは業者に相談しましょう。

また、建築ノウハウに乏しい業者では、いざ建築するときに、建てようと思っていたものが違法建築であると分かるなどのケースもあり得ますので、複数の業者からプランを取り寄せ、法規制関連で食い違いがある場合は重点的に確認を行いましょう。

5.2.相談する会社を決める

こちらは、4.9.を参考に決めましょう。記載の通り、大手は安心感があるものの建築費用が高く、中小零細は安く建てられるものの持続性やノウハウに不安が残ります。

ただ、どの規模の業者でも言えることとして、賃貸管理やサブリースを行なっている業者から選ぶことは、外さないようにしましょう。建築だけを行う場合、入居が決まらなかったときに責任を負う必要がないため、提案が他人ごとになりがちだからです。

複数業者に問い合わせる場合は、大手~中小零細まで満遍なく資料を取り寄せることが重要です。大手ばかり、中小零細ばかりを取り寄せても同じような内容が並び、交渉材料になりにくいからです。大手企業に対し中小零細の見積を見せて「同じ建築内容で、もっと安くできないか」と言ってみたり、中小零細の企業に対し大手のプランを見せて「今の見積もりで、これくらいグレードアップできないか」と言ってみたりすることが大切です。

また、先にも記載しましたが、プランを最初に取り寄せた段階で1社に決めるのではなく、最後に金額と建築内容が確定するまでは少なくとも2社との交渉を行いましょう。

5.3.建築計画を作る

どの会社に頼むかを検討する中で、並行してどんな建物を作るのかを考えていきます。

需要のある建物を作る

基本的な考え方として「自分が住む物件を建てるのではない」という事が重要です。

自宅であれば自分が好きな設備、デザイン、間取りを突き詰めていけばよいですが、アパート経営はそうではありません。あくまでも投資として考えることが重要です。

間取り、広さなど、立地に合った物件を想定し、建築会社とも相談しながら進めます。前述した通り、ネットでの調査や仲介業者へのヒアリング結果が重要なことは言うまでもありません。

間取りと広さが決まれば、賃料もある程度の範囲内で確定します。あくまで自分ではなく「このエリアにこの家賃で住む人はどんなお部屋がいいのか?」を突き詰めながら、建物を考えていきます。

運営費のかかりにくい建物を作る

入居需要を喚起できるのと同じくらい、運営費がかかりにくい建物を作ることも重要です。

人が生活するため、経年劣化は避けられませんが、使用する部材をきちんと選定したり、シンプルな間取りにしたりすることによって主に原状回復費用の面や、大規模修繕の面でのコストを大幅に抑えることが可能です。

こちらは賃貸経営の専門家がいないと正確に実行することは難しい施策です。必ずプロに相談するようにしましょう。

住宅性能評価をとれるような建物を作る

品質の維持、資産価値の維持を担保することは、長期で保有するアパート経営においては重要な視点です。客観的に品質を評価するための制度が、住宅性能評価です。品確法という法律に基づいています。

例えば当社では、自社で建築するアパートについて、以下の住宅性能評価を取得しています。

・劣化対策等級→3級(通常想定される自然条件および維持管理の条件の下で3世代(概ね75~90年)まで、大規模な改修工事を必要とするまでの期間を伸長するため必要な対策が講じられている)

・耐震等級→2級(数百年に1度発生する地震力の1.25倍の力に対して倒壊、崩壊しない程度。(建築基準法の1.25倍の建物強度))

・断熱等性能等級→4級(熱損失等の大きな削減のための対策が講じられている。(平成25年の省エネルギー基準レベル))

実際に品質の担保となるため、資産の劣化を防ぐという実益がある他、もし売却することとなったときも、品質の客観的な評価として活用することが可能です。活用しない手はないでしょう。

5.4.契約をする

プランがまとまったら、契約をします。土地を既に持っている場合は建築の請負契約を、土地の購入から始める場合は売買契約と建築の請負契約を行います。

5.5.資金調達をする

地主の方であれば、既に付き合いのある銀行で融資を引くケースが多いですが、そうでない場合は、業者の紹介で銀行から融資を受けるのが一般的です。なお、契約前に融資打診するケースもあります。

土地や建築プランなど、アパート経営に関する情報と、金融資産や年収など、個人属性に関する情報を金融機関に提出して、審査を受けることとなります。

審査の結果、融資が出るかどうか、出る場合は融資条件が出されますので、条件を検討する流れとなります。複数の金融機関に融資打診している場合や、複数社からのプランを同時に融資打診していて、融資条件で比べる場合は以下の事を参考にします。

考慮する要素は金利、融資期間、融資割合

主に

- 金利→金融機関に返済する総額

- 融資期間→キャッシュフローの余裕

- 融資割合→自己資金の額

に影響します。もちろん金利や融資割合もキャッシュフローの余裕に影響しますし、融資期間も融資割合も総額に影響を及ぼすのですが、おおざっぱに言えば上記のような理解で大丈夫です。

- 金利…交渉次第だが、もちろん低い方が良い

- 融資期間…長い方がキャッシュフローには余裕が出るが、早く返済したいなら短くするのも一手

- 融資割合…できるだけ入れた方が賃貸経営は安定するが、安心できるほどのお金は手元に残しておく

上記のように考えて、それぞれの融資条件を検討すると良いでしょう。

イールドギャップとキャッシュフローで比較する

業者のプラン×金融機関の組み合わせで比較検討する際は、イールドギャップとキャッシュフローで考えます。

複数の業者からプランの提案を受ける際、

「A社のプランは〇〇銀行が1.3%の金利で貸すと言っているが、B社のプランだと××銀行が0.8%の金利で貸すと言っている」

というような場合があります。

先ほど、金利は低い方が良いと言いましたが、これだけで決めてはいけません。

特に経営者や地主の方などは、金利の低さをステータスだと思っている方が多く、金利が低いがために収益性の低いプランでアパート経営をする方もいらっしゃいます。しかしアパート経営は見栄で行うものではないため、収益性と生活の安定性を考慮して投資を行いましょう。

イールドギャップは実質利回りと金利の差です。金利が低くても、実質利回りの低い建物を建てては投資としては成り立ちません。逆に金利が高くても、実質利回りがその影響以上に高ければ投資としては高効率で、成功する確率も上がります。繰り返しとなりますが、複数社のプランを比較するときに、金利だけで決めないことが大事です。

キャッシュフローは、先ほど述べた通り融資期間で大きく変わります。融資期間が延びると、返済総額が大きくなる、長く借金を抱えることになるなどのデメリットはあるのですが、アパート経営が生活を圧迫することの無いように、キャッシュフローが大きい方のプランを選ぶことが重要です。

5.6.賃貸経営をする

資金調達をして契約し、無事にアパートが建つと、賃貸経営が始まります。退去に伴って空室対策に悩むことがあったり、大規模修繕がやってきたりしますので、アパート経営で出た利益を全て使ってしまうことなく、一定程度はアパート経営のためのお金として積み立てておくことが欠かせません。

どのくらい積み立てるのが良いかは、4.8.で紹介したようにシミュレーションを作成して把握しておくことが重要です。

そして空室に悩むことなく、安定したアパート経営をするためには、よい管理会社とのパートナーシップを築くことが大事になってきます。先にも紹介しましたが、こちらの記事を参考に、空室対策を考えましょう。

また、アパート所有者として収入が入ってくるようになると、確定申告の必要性が生じてきます。税理士に任せることで確実性を上げることもできますが、自分でやってみたいという方には、こちらの記事が参考になります。

5.7.売却をする

将来的に、土地や建物を手放しても良いと考えている方は、売却という選択肢もあります。売却の実務については本記事では割愛しますが、売却を考えている方は、特に賃料が下がらないように、空室対策をきちんと行い、建物の価値を維持していく必要があります。

また、先祖代々土地を相続している場合など、売却が選択肢にないという方は、アパート経営の出口は建て替えや他の土地活用となります。

6.アパート経営のQ&A

ここでは、今までの記載でまとめられなかったアパート経営に関する疑問と答えを紹介していきます。

6.1.アパートの完成にはどれくらいの時間がかかるの?

構造や大きさによって異なりますが、更地から建てる期間の目安は

- 木造2~3階建て(10戸前後)…5カ月

- RC造4~5階建て(20戸前後)…8カ月

くらいで捉えておくと良いでしょう。鉄骨造だとこの間くらいです。解体は、上記の規模で木造だと2週間程度、RC造では1~2カ月かかると考えておきましょう。

解体・建築以外にもプラン作成や資金調達の期間があります。意思決定のはやさにもよりますが、最短でも2カ月ほどは見ておくと良いと思います。

6.2.アパートはどれくらいもつの?

建築のクオリティと管理状況にもよりますが、木造アパートで築50年を越えて、まだ住めるもの、流通しているものもあります。

税務上の耐用年数というものを国税庁が定めていますが、あくまで減価償却費を計算するために便宜上の数値を定めているに過ぎないので、耐用年数=アパートがもつ年数という認識は正しくありません。

ただ、施工の品質が悪かったり、適切な管理運営を怠ったりすると、アパートの寿命を早めることとなります。定期的な点検や修繕を欠かさずに行いましょう。

6.3.持っている間に自分が死んだらどうなるの?

アパートの所有者が死亡した場合は、相続財産として相続人にアパートが相続されます。金融機関からの借入残高が残っている場合には、団体信用生命保険をかけている場合以外はアパートの相続人に借り入れも引き継がれます。

6.4.アパート経営に必要な資格、持つべき資格はある?

アパートの売買を業として繰り返し行う場合には宅建業の免許が必要となりますが、個人でアパート経営を行う分には、特に免許や資格は必要ありません。

6.5.保証人は必要?

金融機関から借り入れを行なう場合は、融資条件として連帯保証人を求められることがあります。必要ない場合もありますので、金融機関に確認を行いましょう。

6.6.賃貸併用住宅と普通のアパートだとどっちがいい?

上記2つの比較では、基本的には、我々は普通のアパートを勧めています。

今まで賃貸住まいだった方が土地を相続した場合などは、賃貸併用住宅を建てることも選択肢の一つとなります。賃貸併用住宅を建てる際は、アパートローンとは違い住宅ローンを使えるケースがあり、審査基準が低かったり、金利が安かったりすることが賃貸併用住宅のメリットです。

しかし、入居者からのクレームにさらされやすい、売却がしにくい、賃貸経営がうまく行かない場合は自宅ごと失ってしまうなどのデメリットがあるため、基本的にはお勧めしていません。

6.7.複数のアパートを持てる?

もちろん資金力によりますが、複数のアパートを保有することは可能です。アパート経営を健全に行い、毎年利益を出して返済の実績を積むことで、金融機関からの印象もよくなり、より多くの融資を引くことも長期的には可能です。

6.8.アパート経営はどのくらい忙しい?

アパート経営に関わる作業は、自分の選択によってコントロールが可能です。一括でサブリースする場合などは、アパート経営にかける時間はほとんどいらないと言っても良いでしょう。確定申告も税理士に任せてしまえば、大規模修繕などの経営判断くらいしか時間のかかる作業はなくなります。会社経営者など、忙しい人がアパート経営に向いている理由の一つでもあります。

しかし時間や手間と相談しながら、自分で行う作業を増やすことで収益をより上げることが可能です。

例えばサブリースではなく通常の管理委託にすれば、満室の場合はより多くの賃料収入を得られますが、その分退去に伴う募集条件のすり合わせなどの作業が発生します。また、自主管理にしてしまえば、家賃収入の3~8%程度が相場と言われる管理費用を浮かすことができますが、清掃やクレーム対応などを自分で行う必要があります。

キャッシュフローに余裕がある範囲内で、アパート経営にかかる作業はプロに任せるのが、管理の質を上げるという面からも、取るべきスタンスだと言えるでしょう。

6.9.災害が起こったらどうすればいいの?

基本的には火災保険や地震保険など、損害保険の活用が災害対策には有効です。アパート経営にあたっては必ず損害保険の内容を把握し、適切な保険に入るようにしましょう。

実際に災害が起こった際は、管理委託を業者に任せている場合は保険会社とのやり取りも管理会社がしてくれるケースが多いです。

6.10.家賃収入だけで暮らせるようになる?

以下の記事に詳細に記載してありますが、かなり大規模にアパート経営をしない限りは、一定程度の収入を家賃収入だけで確保することは難しいです。

相続などで借り入れの無い土地を既に持っている場合などは、家賃収入だけで暮らしていけるために必要なアパートへの投資額は、比較的少なくて済みますが、そうでない場合は、上記の記事で言及しているように、家賃収入だけで暮らしていく事はそれなりの時間を要すると考えておきましょう。

7.武蔵コーポレーションが提供する高利回り新築アパート『MQuarto』

これまでアパート経営についてご紹介してきましたが、我々武蔵コーポレーションも、地主の方や、土地から購入してアパート経営をしたいという方向けに、『MQuarto』(エムクォート)というブランド名で新築アパートの提供を行なっています。※関東地方のみでのご提供となります。

この記事で紹介したようなポイントをきちんとおさえて皆様にご提供していますので、もしこの記事を読んで「アパート経営に踏み出したい」と思った方は、これから紹介する我々の強みをご覧いただいて、建築会社の候補の一つに加えていただけたら幸いです。

参考:MQuarto公式ページ(武蔵コンストラクション)

※武蔵コンストラクションは武蔵コーポレーションのグループ会社です。

7.1.強み①:直接施工のため、建築費が抑えられて高利回り

- 自社施工による分離発注

- CMなどの広告宣伝費をカット

- 最少人数で営業を実施し、訪問営業なし

という体制で行っているため、かなりコストが抑えられます。規模にもよりますが、見積もりを取ってもらうと「同じグレードでも、大手メーカーの半分くらいの金額だな」と感想をいただくことがほとんどです。

建築費の安さは、利回りの高さに跳ね返ってきます。記事でもお伝えした通り、高い利回りでイールドギャップを確保し、キャッシュフローの余裕を長期に実現することが、アパート経営の基本です。その基本を忠実に我々は実現しています。

7.2.強み②:住宅性能評価で客観的に評価される、ハイクオリティな施工

低価格が強みとお伝えしましたが、「安いなら、大手と比べて品質は悪いんでしょ」と普通は思われると思います。

当社が提供する施工のクオリティが高い事は、住宅性能評価によって客観的に示されています。

再掲となりますが、

・劣化対策等級→3級(通常想定される自然条件および維持管理の条件の下で3世代(概ね75~90年)まで、大規模な改修工事を必要とするまでの期間を伸長するため必要な対策が講じられている)

・耐震等級→2級(数百年に1度発生する地震力の1.25倍の力に対して倒壊、崩壊しない程度。(建築基準法の1.25倍の建物強度))

・断熱等性能等級→4級(熱損失等の大きな削減のための対策が講じられている。(平成25年の省エネルギー基準レベル))

このように質の担保をしておりますので、長期の資産形成においても安心していただくことが可能です。

7.3.強み③:建築から管理までワンストップでサービス提供

関東で17,000世帯(令和2年11月現在)を管理しており、アパート経営のノウハウを積み上げてきています。入居率も継続して97%と、入居付けには自信があります。

「どんなアパートが、入居者から選ばれるのか?」

「コストパフォーマンスの高い設備は何か?」

「メンテナンス費用が掛かりづらい仕様は何か?」

を、実際の賃貸経営のデータから導き出していますので、管理をしない建築単独の会社に建築を任せるよりも、根拠のあるプラン提示が可能です。建てて終わりではなく、その後の賃貸経営までしっかりとサポートさせて頂きます。

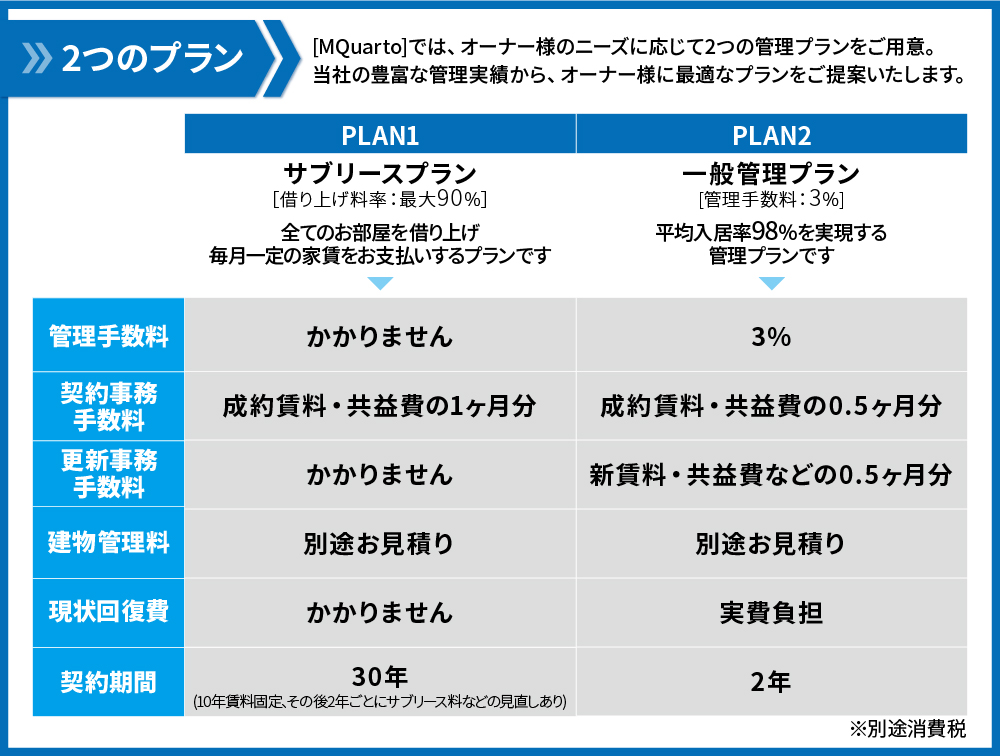

7.4.管理プランは2つから選択が可能

一般管理プランとサブリースプランから選ぶことができます。

入居付けには自信があるので、一般管理プランでも空室対策は大丈夫だとお伝えしていますが、より安心したいという方はサブリースプランでも良いでしょう。

お見積もり、ご相談は無料ですので、お気軽にお問い合わせください。

無料相談お問合せフォーム

8.さいごに

アパート経営について、お伝えできるノウハウをなるべく簡潔にまとめさせていただいたつもりです。

それぞれの章について、お伝えしきれていない細かなノウハウもたくさんあるので、この記事を何度も見返しながら、詳細については専門家の方とご相談されながら進めることをお勧めします。

皆様のアパート経営の成功を祈っています。

コメント