「老後の生活で困窮したくない!」

「本業に影響なく、収入を増やしたい!」

上記のように考え、マンション経営をされる方は多く見かけられます。

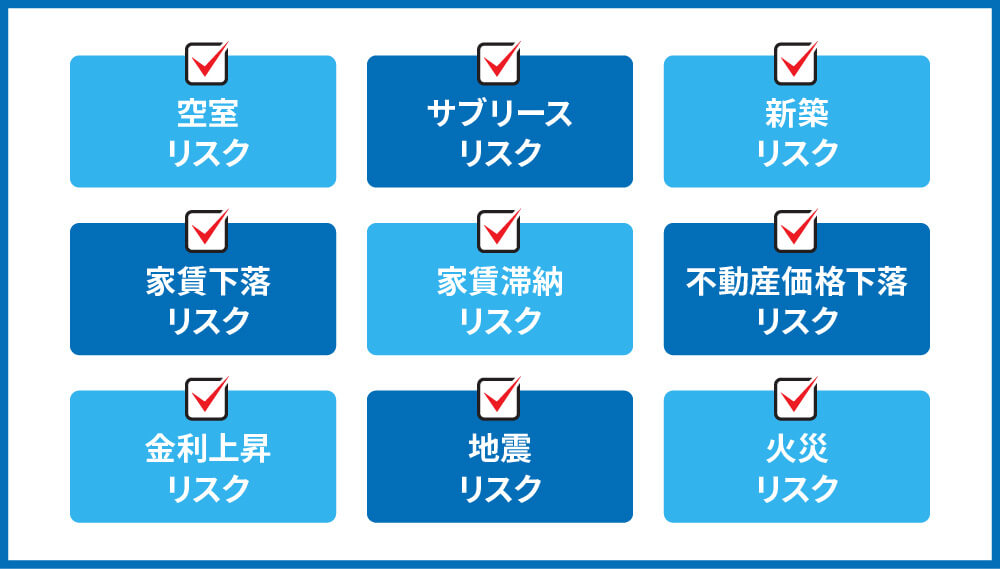

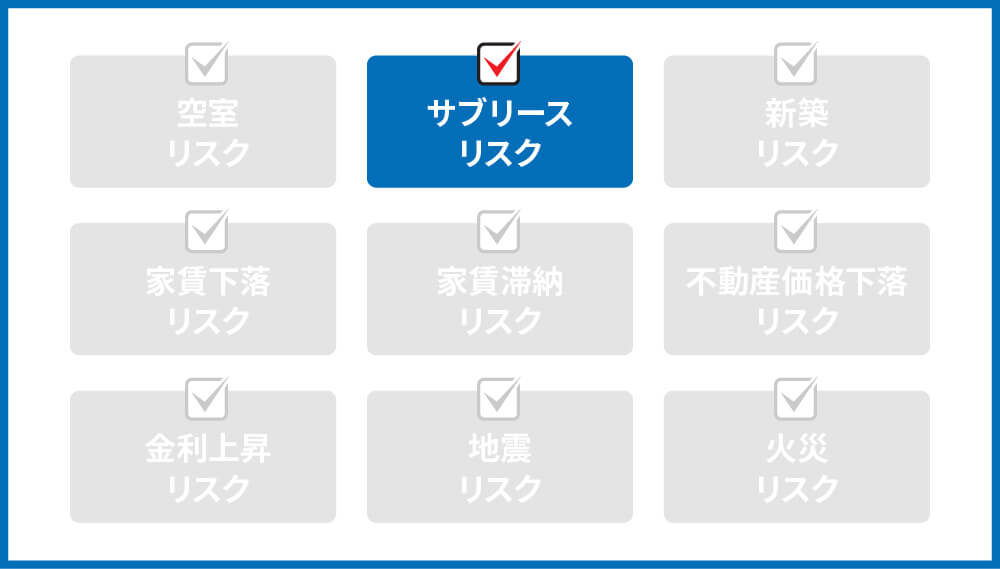

どんなことにもリスクは付き物で、マンション経営には9つのリスクがあります。

それぞれのリスクに対して、適切な対策を取ることで、安定した資産形成を行うことができ、老後の資金作りや本業に専念して生活を豊かにできます。

まずは、物件購入前にリスクを知るところから始めましょう。

目次

1.マンション経営をするうえで知っておくべき9コのリスクと対策

マンション経営、ひいては不動産経営には、多くのリスクがあります。しかし、それぞれのリスクについて事前に理解し、対策をすることである程度回避することが可能です。

リスクが高いものから順に紹介しますので、ぜひご一読ください。

1.1.空室リスク

一番気をつけなければならないリスクは、空室リスクです。

なぜなら、空室となってしまうと、空室期間中は家賃収入が0となってしまい、あなたの毎月のマンション経営の収支が赤字となってしまうからです。

上記の式より、ローン返済分と各種費用分を本業の給与もしくは貯金から支払わなければなりません。

これでは、不動産投資のメリットを享受できているとは言えませんので、必ず対策をする必要があります。

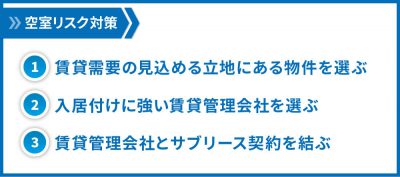

対策

一度借りた賃貸物件に永住するという方はあまりいませんので、住んでいる方が引っ越しをされると空室となってしまいますが、その空室期間をどれだけ短くできるかが重要となってきます。

空室リスクへの対策は、次の3つです。

①賃貸需要の見込める立地にある物件を選ぶ

賃貸需要、つまり多くの人が「住みたい」と思う立地に物件があるかどうかを確認しましょう。

例えば、現在も人口が増えているさいたま市や札幌市などを選ぶとよいと言えます。我が国では人口減少が進んでおり、今後は人が減っていく地域と増えていく地域が明確に分かれていくことが予想されます。

東京・名古屋・大阪の三大都市と政令指定都市を中心としたエリアは人口が減少する可能性は低いといえます。

さいたま市に決めた場合、次はどの地域にするかという問題が生じます。人口が減らないエリアでも、細かく見れば良い場所悪い場所の差があります。

例えば、大学があって学生の賃貸需要は見込めるけれど、逆に言うと学生以外の賃貸需要は期待できないなどです。不動産は個別性が非常に強いものなので、人口が減らない地域の中でも入居者が常に見込めるような流動性が高い地域にある物件を選びましょう。

流動性が高い地域の代表的な選定方法を下記に記載しますので、参考にしてみてください。

- 首都圏、関西圏、中京圏、地方であれば人口100万人以上の都市かどうか。

- 駅から遠い場合、バス便が充実しているか。バス便は15分に1本以上あるところがよい。

- 物件の周囲に大きな工場や学校等の賃貸需要の見込める施設があるか。ただし、ひとつの施設に依存すると危険。

②入居付けに強い賃貸管理会社を選ぶ

引っ越しなどで空室となる場合に、賃貸管理会社がすぐに動き出して次の入居者を見つけてきてくれるかどうかも大切です。

賃貸管理会社の実績、つまり、「入居率」を確認し、高い入居率を実現している賃貸管理会社を選んでください。

関東の場合、入居率は、都心等好立地の物件を多く取り扱っている管理会社は入居率98%以上(空室率2%以下)を、都心だけでなく郊外も手掛けている場合は入居率95%以上(空室率5%以下)を目安にしましょう。

入居率の良し悪しは地域によって異なりますので、購入予定の物件のエリアの空室率を下記サイトより確認し、その数値よりも良い入居率を実現している管理会社を選ぶとよいでしょう。

また、賃貸管理会社が入居付けの際に幅広い募集方法を実施しているかどうかもポイントとなります。幅広い募集をしているかどうかは、その管理会社の管理形態によります。

こちらの記事で解説していますので、ぜひお読みください。

③賃貸管理会社とサブリース契約を結ぶ

最後に、賃貸管理会社とサブリース契約を結ぶことも空室対策となります。

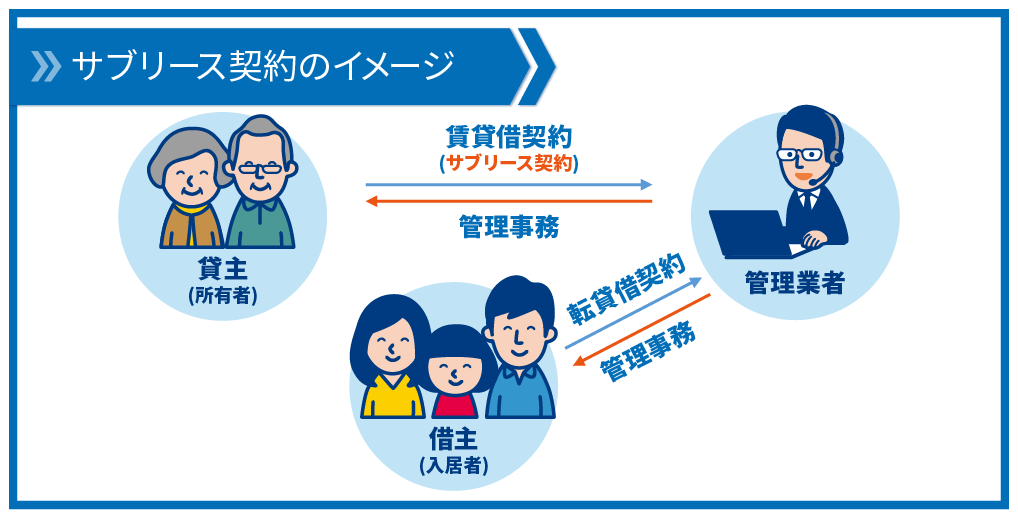

サブリース契約とは、お部屋を業者が借り上げて、入居者にまた貸しするもので、所有者からすると、実際にそのお部屋に入居者が入っているかどうかにかかわらず一定額の賃料が入ってきます。

一見すると、空室となったとしても家賃収入が入ってくるので、サブリース契約をしておけば問題ないのではないかと思うかもしれませんが、見逃すと大変な危険が潜んでいることがあります。

詳しくは、1.2.サブリースリスクでお話しします。

1.2.サブリースリスク

空室対策として、サブリース契約を結べばいいのではないかと思うかもしれません。しかし、安心かと思われるサブリース契約を結んで、痛い目を見ている人も多くいます。もちろん、毎月一定額の家賃収入がもらえるというメリットもあるので、よく理解してから契約しましょう。

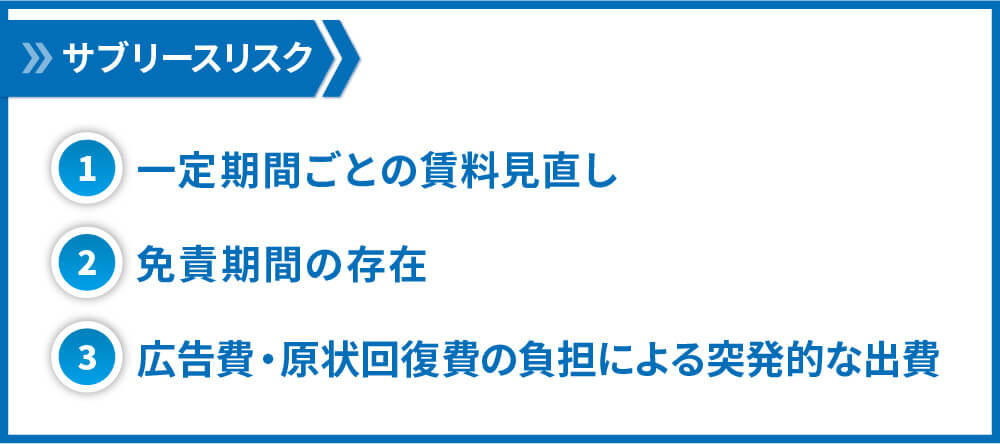

主にリスクとして以下の3つが挙げられます。

①一定期間ごとの賃料見直し

安定して家賃収入を得ることができるサブリースですが、同額の家賃保証がずっと続くわけではありません。多くの場合、保証家賃の見直しが2年ごとに行われます。この見直しによって賃料が下がることがほとんどです。

この賃料見直しによってトラブルが発生し、問題視されています。過去にあった事例では、サブリース会社が「10年間家賃を下げない」としながらその会社の経営悪化を理由にオーナーに賃料減額を求めたことで訴訟にまで発展しました。

②免責期間の存在

サブリース契約においては、新築後や入居者の退去後に免責期間が設けられていることがあります。この免責期間の間は、入居付けを行うための期間として、不動産管理会社は家賃保証を行ってくれません。

通常、この期間は1か月~半年程度で設定されています。この間はサブリース契約でも家賃収入を得ることができないので注意する必要があります。

③広告費・原状回復費の負担による突発的な出費

入居付けの際の広告費や退去後の原状回復費は、おおむねサブリース会社が負担しますが、すべての契約でそうなっているわけではなく、思わぬ負担が発生してしまうことがあります。

負担分を考慮すると、毎月の収支がマイナスとなってしまうこともありますので、ご注意ください。

対策

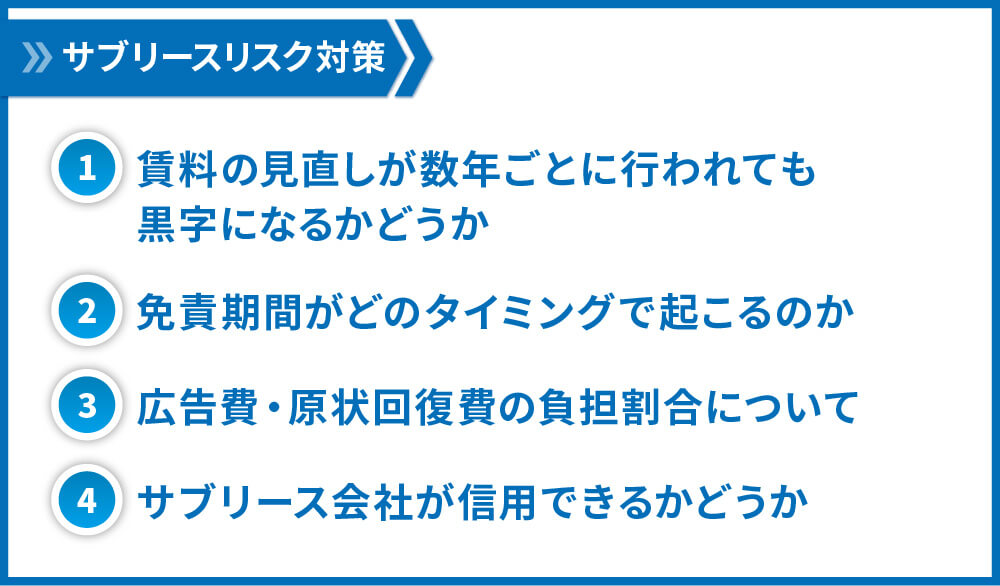

サブリース契約はサブリース会社に任せておけば、勝手に毎月お金が入ってくるという夢のシステムではありません。安心した資産形成を行っていく上で、サブリース契約を結ぼうと思っているなら、以下の4点に注意してください。

サブリース契約のリスクの面を理解し、あなたの資産形成に合う形で利用できれば、安定した資産形成を行うことが可能です。

そのためには、あなたがサブリースの契約内容について理解し、さらには信用できる管理会社と契約をすることが大切になってきます。

サブリースについて、詳しく知りたい場合は、こちらの記事をお読みください。

1.3.新築リスク

意外に思うかもしれませんが、新築であることもリスクとなってしまう場合があります。

特に「これから不動産投資を始めてみよう」という方には新築マンション投資はオススメできません。

その理由は、失敗する確率が高いからです。失敗の要因はいくつもありますが、その中でも特に注意するべきリスクを紹介します。

①賃料下落率が大きい

新築マンションは、いわゆる「新築プレミアム価格」で割高な家賃を設定していることが多く、ひとたび入退去が発生すると途端に家賃が「中古価格」になってしまうため、家賃下落のリスクが大きいと言えます。

詳しくは、1.4.家賃下落リスクにてお話しします。

②利回りが低く、キャッシュフローが赤字になる可能性が高い

人気の都内23区の新築マンションの利回りの相場は3~5%です。ここから、ローン返済や管理費等を除くと、キャッシュフローはほとんどトントンか、赤字になる場合が多いです。

新築マンションの収益性の低さを心配する客へのセールストークとして、次のようなものがあります。

「月々の収支が多少赤字でも将来保険代わりになるので、保険料を払っていると思えばいい」

このような内容が多く使われますが、賃貸経営においてキャッシュフローが赤字というのは論外です。賃貸経営において月々の収支が赤字というのは、賃貸経営そのものがうまくいってないということだからです。自身で赤字をまかなえているからいいという問題ではないのです。

このような状況が続くと、投資戦略のため新しく物件を購入したくなっても金融機関から融資が受けられなくなってしまいます。

対策

資産形成としてマンション経営をしていくなら、新築マンションを選ぶべきではありません。人の心理として、「新築のほうがかっこよくて好き」などと思ってしまうこともあると思いますが、資産形成には向いていません。

それでも、買いたいと思う方は、一度、新築マンション投資の失敗事例の記事を読んでから検討してください。

1.4.家賃下落リスク

悲しいことに、家賃が上がるのは修繕やリフォームなどお金をかけて、部屋の価値を向上させた場合のみで、家賃は何もしなかったなら下がり続けてしまいます。

家賃が下がってしまうことにより、あなたの理想の資産形成とかけ離れてしまう可能性がありますので、家賃下落についても目を背けずに理解していきましょう。

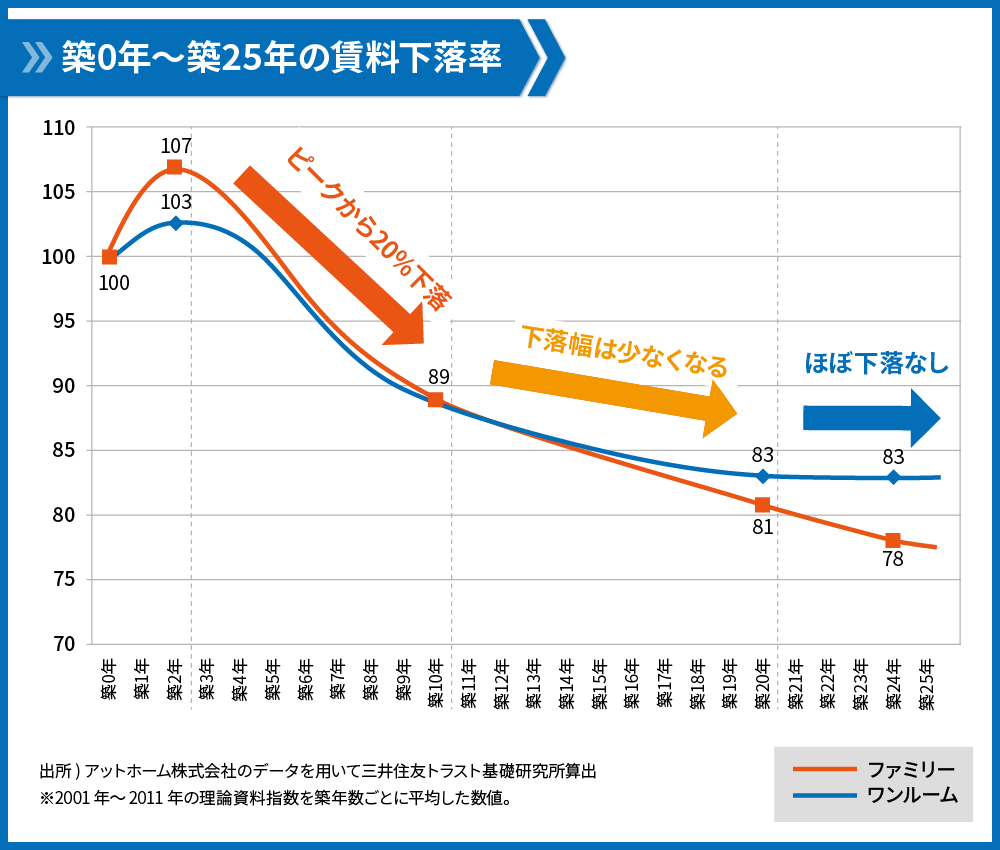

建物は経年劣化するにつれて家賃が下落していきます。2013年に三井住友トラスト基礎研究所が発表した、「経年劣化が住宅賃料に与える影響とその理由」というレポートで、築浅物件と築古物件における経年劣化の家賃下落のデータが公開されています。下記の図をご覧ください。

上記の図から見て取れるように、新築から10年間で、ピーク時から20%近くも家賃が下がっています。

家賃が下落すると月々の家賃収入が減るだけでなく、利回りも低くなってしまいます。例えば、新築10万円で貸していた部屋が10年後には8万円となってしまう恐れがあります。

対策

家賃下落リスクの対策方法として、中古物件を選ぶことが挙げられます。

上記の図では築20年を過ぎると家賃の下落幅が緩やかになっていることが分かります。家賃下落幅の小さな中古物件を選ぶことで、物件運用の見通しが立てやすくなります。

中でも築20年以上の物件は家賃下落がほぼないので、家賃下落リスクを抑えられる物件としてオススメです。

1.5.家賃滞納リスク

「家賃滞納する人なんていないでしょ」と思っていませんか?

悲しいことに世の中には家賃を滞納してしまう人たちがいます。家賃が支払われないと、当然家賃収入が0となってしまうので、気を付けなければいけません。

家賃をうっかり払い忘れただけならまだマシですが、払う気があってもお金がない場合や、そもそも払う気がない滞納者がいる場合には対応に頭を悩ませることになるでしょう。

立ち退き訴訟を起こすにも退去させる口実(例えば、3か月以上の滞納実績など)がなければならないことが多く、訴訟を起こして強制退去させることができた場合でも10か月ほどはかかってしまいます。

その結果、本来得られるはずだった家賃が回収できないうえに、訴訟費用・強制執行代が30~40万円ほどかかるので一人の滞納者を退去させるために合計100万円近くの費用を負担しなければならない場合もあります。

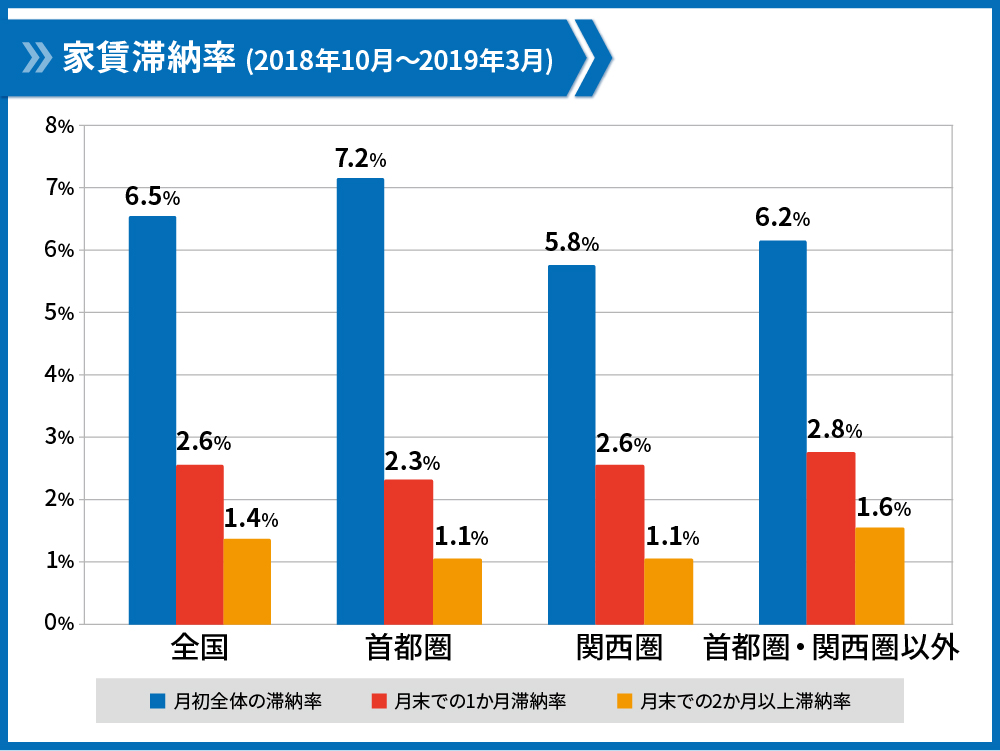

公益財団法人日本賃貸住宅管理協会が出している賃貸住宅市場景況感調査によると、家賃自動引き落とし口座の残高調整ミス等うっかり滞納した可能性のある月初の滞納率が全国で6.5%、首都圏で7.2%、関西圏で5.8%、それ以外で6.2%でした(2018年下半期)。

うっかり滞納した可能性のある月初全体の滞納率(青色)を除くと、継続的な資金不足や意図的な滞納の可能性のある月末での1か月滞納率(赤色)・月末での2か月以上滞納率(赤色)は比較的低くなっているとはいえ、見逃せないリスクです。

対策

家賃滞納リスクの対策方法としては、以下の2つが挙げられます。

①賃貸管理会社に入居前の審査を厳しくしてもらう、自身でも入居を許可するか検討する

家賃滞納しそうな人を入居させないよう、賃貸管理会社に入居前審査の基準を厳格にしてもらいましょう。また、管理会社から入居申込があった旨の連絡がきた場合は、家賃滞納しそうな人ではないかを自身でも検討し、不安であれば断るという選択をしましょう。

下記に入居前審査で見るべき代表的な3つのポイントを記載しますので参考にしてください。

- 入居申込書に嘘はないか

- 支払い能力が低すぎないか

- 転居前の住居の居住期間が不自然に短くないか

あまり厳しくしすぎてしまうと空室期間が長くなってしまいますので、注意しましょう。

②入居条件として「家賃保証会社への加入」を必須にする

入居条件として「家賃保証会社への加入」を必須にすることは非常に有効な手段といえます。

家賃保証会社は家賃滞納が生じた場合、オーナーに家賃保証をしてくれます。家賃保証会社を利用する際には、入居者がその手数料を支払いますので、オーナーの負担がないのが魅力です。

また、家賃保証会社は入居者からの家賃の支払いに滞りが生じた際に支払いの立て替えと入居者への取り立てを代行もしてくれます。

これならあなたが目を光らせて審査をしなくても安心ですね。家賃保証会社は、大家さんの負担なく、賃貸経営をスムーズにしてくれるパートナーといえるでしょう。

1.6.不動産価格下落リスク

不動産投資は出口戦略をうまく迎えられて初めてうまくいったといえます。しかし、不動産価格は人口減少などによる土地価格の下落や不景気、物件での事件や事故、建物の老朽化などによる物件価格の下落等により購入時より価値が落ちてしまう可能性もあります。

そのため、価値下落についてのリスクを抑えておきましょう。

①人口減少などによる土地価格の下落

人口減少などによる土地価格の下落は、価格変動リスクの最たる要因となります。人口が減少するとその土地に対する需要も減少するため、土地価格が下落します。また、人口減少以外にも、利便性の悪い場所(駅から遠い・スーパーが遠いなど)も、価格変動リスク(土地価格の下落)の要因となり得ます。

②不景気

不景気だと、不動産に回せるお金が全国的に減少するため、地価や住宅価格が下がってしまいます。実際、過去のバブル崩壊時やリーマンショック時には不景気により物件を買える人が少なくなったことや融資に制限がかかったことにより不動産価格は大幅に下落しました。

③物件での事件や事故

人の命が失われるような事件や事故が起きると、入居付けに苦戦したり、家賃を下げざるを得なくなったりと利回りが下がってしまい、不動産価格が下落してしまいます。

④建物の老朽化などによる物件価格の下落

時間の経過とともに建物が老朽化すると、物件の価格は必然的に下落していきます。また、物件の一部が破損などした場合でも、物件価格の下落に至ります。

対策

情勢や人の動きなどの影響が大きいので、対策を講じることが難しいですが、リスクを理解し、あまり下落が起こらない地域の物件を購入しましょう。

特に事前の調査や予測が大切になってきます。チェックするべきポイントは以下の3つです。

①土地の人口動態や開発計画などを事前に調べる

大きな金額を投資しても、見返りが少ないと投資の効果が薄れてしまいますので、面倒くさがらずに調査をすることが大切です。

現在人口が増加傾向にあれば、今後も人口が増加すると予想されるため、価格変動リスクは相対的に小さいと言えます。また、今後街の再開発が予定されている場合には、利便性の高まりに伴って人口が増加する可能性が高いでしょう。

なお人口動態調査は下記サイトを利用してください。

街の再開発計画調査は、「〇〇(市区町村名) 再開発(または開発計画)」などと調べることで、土地ごとの開発計画を知ることができます。

②将来的な景気動向をある程度予測する

バブル期のように不動産価格が異常に高騰しているタイミングで始めると、今後景気の悪化により不動産価格が暴落するリスクがあります。

価格変動リスクを軽減したい場合には、将来的に好景気となることが予想されるタイミングをある程度予測するとよいでしょう。とはいえ、常日頃から不動産市況を見ていないかぎり不動産価格変動の予測が難しい場合がほとんどで、不動産会社でさえも予測をすることが難しいです。

相談する業者を選定する際は、取引実績や業歴、口コミなどから判断するのが無難です。

③中古物件の場合、過去に事故や事件がなかったかチェックする

あなたが保有した部屋で事故や事件が起こってしまうと、次の入居付けが難しくなったり、家賃が下がったりしてしまいます。購入後の事故や事件は防ぎようがありませんが、過去にあった事件や事故を把握し、対策を講じることはできます。

周囲に事故や事件が認知されている場合は、すでに不動産価格が下落しているケースが多く、購入後の価格変動リスクはあまり高くありませんが、広く知られていない場合は、今後消費者に事件や事故が知られることで、不動産価格が下落するリスクがあります。

思いもよらない価格変動リスクに対処するためにも、あらかじめ事件や事故の有無は必ず確認しましょう。

確認方法としては、不動産業者に聞く、または「大島てる」というサイトで調べるとよいでしょう。

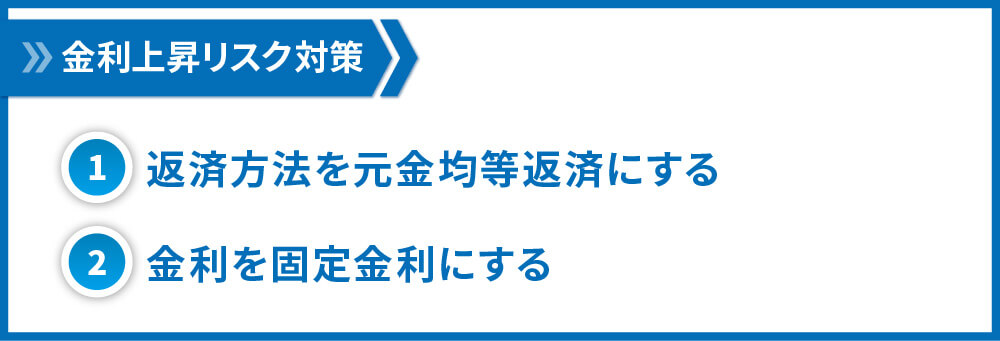

1.7.金利上昇リスク

現在は、日本政府からゼロ金利政策が打ち出されているので、超低金利でローンを組むことができます。しかし、ゼロ金利政策が未来永劫続いていくことは考えにくいので、中長期的にみると金利の上昇は避けられないと思ってよいでしょう。

金利上昇が起きると、毎月のローン返済額が大きくなることもあります。そうなると、家賃収入額よりもローン返済額のほうが大きくなってしまうことも考えられますので、しっかり対策しましょう。

対策

金利が上昇しても、返済額が大きくならないようにするための施策は主に2つあります。

①返済方法を元金均等返済にする

返済方法を元利均等返済ではなく元金均等返済にし、元金返済を低金利のうちに早期に進め金利上昇の影響を少なくする方法も対策の一つです。

- 元金均等返済:毎月一定の元金(借入金)を返済していく方法です。ただし、初期段階では利息支払いが多く返済開始当初の返済額が最も高くなることがデメリットです。返済が進むにつれて返済額が少なくなっていくので、将来の負担額を抑えたい方向けの返済方法といえます。

- 元利均等返済:金利に変化がなければ、毎月の返済は同じです。ただし、初期段階では利息支払いが多くなり、元金(借入金)の返済が進みにくいのがデメリットです。返済額が一定で計画が立てやすいので、初期段階からキャッシュフローを求める方向けの返済方法といえます。

②金利を固定金利にする

金利には「変動金利」「固定金利」の2種類があります。固定金利は金融機関にもよりますが、変動金利と比べると金利水準は固定期間によって 0.5 ~ 1.2%程度高くなります。

金利上昇リスクを考えると10 年間固定金利型を選択することが正しいと思えますが、そうとも言い切れません。なぜなら、出口戦略、つまり売却する時期を考える必要があるからです。

固定金利を選択すると、その期間内に一括返済をするとペナルティが発生します。

一般論として、収益物件は5~8年間保有したのちに売却すると、投資効率として良い結果が出やすい傾向があります。保有する物件をどのタイミングで売却するのかという出口戦略も考慮に入れ、期間特約の付いた固定金利を選択することが金利変動リスク対策の基本といえるでしょう。

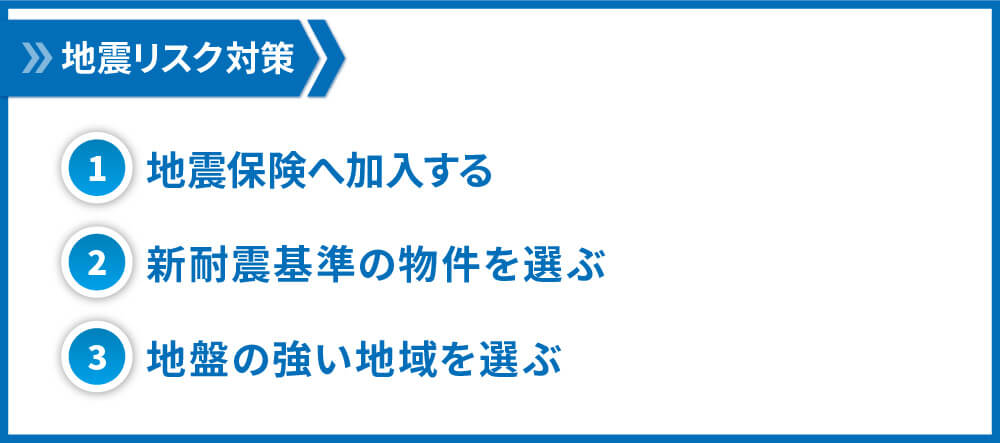

1.8.地震リスク

「地震で建物が倒壊した・・・」

などという事態になったとしてもおかしくはありません。

地震により建物が倒壊すると、賃料収入が得られないばかりか、建物を復旧するためのコストが発生します。

地震は、いつどこで起きるかまったく予想がつかないため、この地震によるリスクは、日本の、どのエリアに不動産を保有している場合であっても同じレベルであると考えてよいでしょう。そのため、地震が起こったとしても資産形成の計画が狂わないように対策をすることが大切となってきます。

対策

以下の3つの対策をオススメします。

①地震保険へ加入する

地震保険は火災保険に入らないと加入できません。地震・噴火またはこれらにより発生した津波による損害なども地震保険が保証してくれます。

②新耐震基準の物件を選ぶ

新耐震基準とは、1981年に作成された耐震基準で、それより前の旧耐震基準と区別されて使われています。旧耐震基準では震度5に耐えることを想定していましたが、震度6以上の地震も珍しくないため、新耐震では震度6強・7に耐えることを想定して作られました。

新耐震基準に基づいて建造されたマンションは阪神淡路大震災や東日本大震災のときにも倒壊が確認されませんでした。

③地盤の強い地域を選ぶ

地震はいつ起きるかわかりませんが、地盤の弱い地域を避けるのは地震リスクを避けるのに役立つでしょう。

地盤の弱い地域は、朝日新聞が2015年に出した、揺れやすい地盤というサイトから確認してください。

1.9.火災リスク

保有している部屋が焼失することは地震同様、致命的なダメージを受けます。もし、ローンを活用して賃料収入で返済する計画を立てていた場合、ローンを返済することすらできなくなり、借金だけが残ってしまうことになってしまいます。

対策

火災リスクの対策方法として、火災保険への加入が挙げられます。

火災保険で補償されるのは大きく分けて「自然災害」と「日常で起こる災害」に分かれます。自然災害は失火による火災や落雷、台風等よる強風による災害、大雨による浸水被害などがあげられます。日常で起こる際以外では、放火、タバコの火の不始末、コンロ・ストーブ・電気機器などによる出火などです。ただし、保険契約によって補償される範囲は異なりますので、契約をする前に、災害でどの程度被害を受けたら保険金が支払われるかもしっかりと確認しておく必要があります。

2.マンション経営と一棟アパート経営のリスクの比較

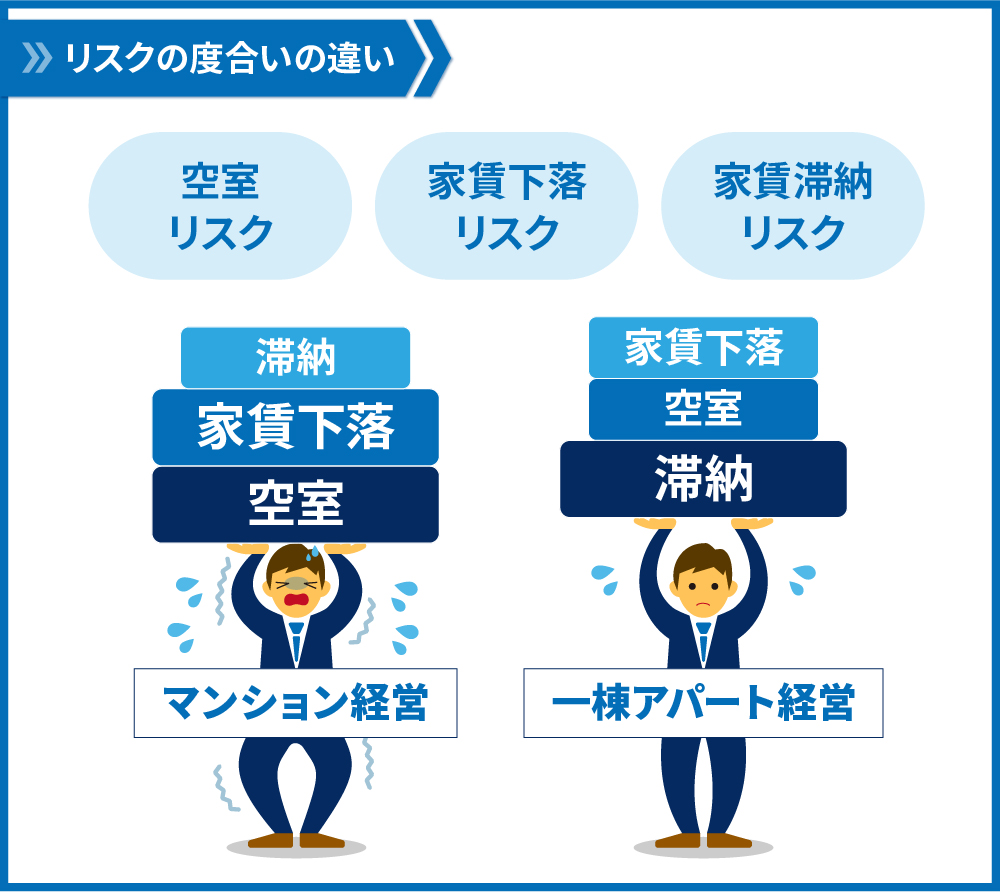

1章でマンション経営のリスクについて紹介してきましたが、実は不動産投資全般のリスクとほとんど同じリスクとなっています。しかし、マンションの場合と一棟アパートの場合では、気を付けるべきリスクの度合いが変わるものもあります。

1章で紹介したリスクを比較して、マンションと一棟アパートで度合いが同じもの、違うものを説明します。

2.1.リスクの度合いが同じもの6つ

以下の6つは基本的にリスクの度合いは変わりません。なぜなら、これらのリスクはマンションでもアパートでも起こってしまい、どちらを保有してもきちんと対策をする必要があります。

サブリースリスク

マンションでも一棟アパートでも、サブリース会社が悪徳であるリスクは変わりません。最悪の場合、解約できないなどもありますので、十分に注意しましょう。サブリースに対して理解し、悪徳ではないかと疑い深く検討してください。

新築リスク

新築マンション・アパートは収益用不動産を購入する場合にはオススメできません。賃料下落率が大きく、低利回りでキャッシュフローが赤字になる可能性が高いからです。新築投資は、資産形成にはあまり適していませんのでご注意ください。

不動産価格下落リスク

不動産の価格は人口減少などによる土地価格の下落や不景気、物件での事件や事故、建物の老朽化などによる物件価格の下落等によって、価値が落ちてしまう可能性もあります。価格の下落はどの不動産にも当てはまりますので、事前の調査が重要となってきます。購入時は高利回りでも、下落してしまうと元も子もありませんのでご注意ください。

金利上昇リスク

日本政府のゼロ金利政策がいつ打ち切りとなってしまうか分からない世の中ですので、どんな不動産を購入するにしてもきちんと対策をしましょう。

地震リスク

日本は、いつどこで地震が起こっても不思議ではありません。したがって、マンションだろうが、アパートだろうが、倒壊するリスクは常にあります。きちんと保険に入っておきましょう。

火災リスク

火災も地震同様、侮ることが出来ないリスクです。自然火災や人為的な火災はいつ起こるかわかりません。全焼して全額負担となってしまうと、資産形成どころの話ではなくなってしまいます。地震同様、保険に入っておきましょう。

2.2.リスクの度合いが違うもの3つ

以下の3つのリスクは、生じたときのダメージがマンションとアパートで大きく違ってきます。

それぞれのリスクに対して、どの程度ダメージがあり、どうすれば少しでも軽減できるかを理解しておきましょう。

以下では、マンション1室を保有した場合と、10戸の一棟アパートを保有した場合を比べます。

空室リスク

一棟アパートに比べてマンションのほうが、空室リスクが高くなります。

マンションの場合、入居状況は「空室」か「満室」かの2段階しかありません。適切に管理会社を選び、周知をしてもらっても、入居が決まらない場合もあり、そのとき家賃収入は得られませんので、銀行への返済や諸費用を手出ししなければなりません。

一方で、一棟アパートの場合、入居率が0%~100%まで、11段階あります。全てが空室となってしまうと、一棟アパートのほうが返済や諸費用で膨大な手出しが発生してしまいますが、お付き合いすることになる管理会社を適切に選ぶことで、満室稼働か、あったとしても1,2部屋の空室で済み、手出しが発生しなくなるケースが多いです。

よって、マンションのほうが一棟アパートよりも空室リスクに注意する度合いは高くなります。

万が一アパート経営をしていて、入居率が低い場合は、管理を変更することやサブリース契約をすることも対策の一つとなります。

家賃下落リスク

同様に、マンションのほうが家賃下落リスクは高くなります。

通常、家賃の変動は入居付けをする際に起こります。保有している物件のある地域で、現在募集中の物件と内装や利便性などを比較しながら家賃を決定します。よって、マンションも一棟アパートも、入居付けをするたびに得られる家賃収入が減ってしまう可能性だってあり得ます。

しかし、10戸満室の一棟アパートの場合、10戸同時に退去することは現実的にはあまり考えられませんので、マンションよりも家賃収入の低下率は低いといえます。

例えば、マンション1室も一棟アパートの各部屋も家賃が10万円だったとし、それぞれ退去が起こり、新たに入居付けして、家賃が8万円となるとします。

マンション1室は、10万円が8万円になると、家賃収入の低下率は20%です。

一方、一棟アパートで2戸、新たに入居付けをしたとすると、新しい全体の家賃収入は以下の式で求められます。

10(万円)×8(戸)+8(万円)×2(戸)=96(万円)

前の全体家賃収入が10(万円)×10(戸)で100万円ですので、低下率は4%です。

このように、一棟アパートのほうが家賃下落リスクの注意度合いは低いといえます。

さらに、一棟アパートを保有した場合、マンション経営と違い自由に修繕やリフォームなどを行うことができ、入居者様のニーズに応えることで、家賃の下落を抑えることや賃料上昇の見込みもあります。

家賃滞納リスク

マンションのほうが、家賃滞納リスクは低くなります。家賃滞納が起こってしまうと、その月のあなたの家賃収入が減ってしまいます。

マンション1室に比べて、10戸の一棟アパートは、単純計算で10倍もの家賃滞納リスクがありますので、リスクの度合いとしては、一棟アパートのほうがリスクは高いです。

ただ、実際そんなに家賃滞納をされる入居者様はいませんし、入居の際に入居者様は保証会社へ加入が必須だとすれば安定した家賃を得ることができます。

3.資産形成をする場合マンション経営より、一棟アパート経営をオススメしている理由

2章のリスクの比較を踏まえたうえで、我々はマンション経営で1部屋を所有して資産形成をするよりも、一棟アパート経営をして複数部屋で資産形成することをオススメしています。

不動産投資による資産形成では圧倒的に一棟アパート経営のほうが優れていると言えます。理由としては、まずマンション経営は規模が小さすぎるということが挙げられます。

資産形成を行う上でマンション経営を検討する場合、比較的利回りの高いワンルームが候補となります。価格は安いもので数百万円から、高くても2000~3000万円となります。規模の拡大を狙い、戸数を十戸、百戸と増やしていくこともできますが、手間を考えると効率的ではありません。

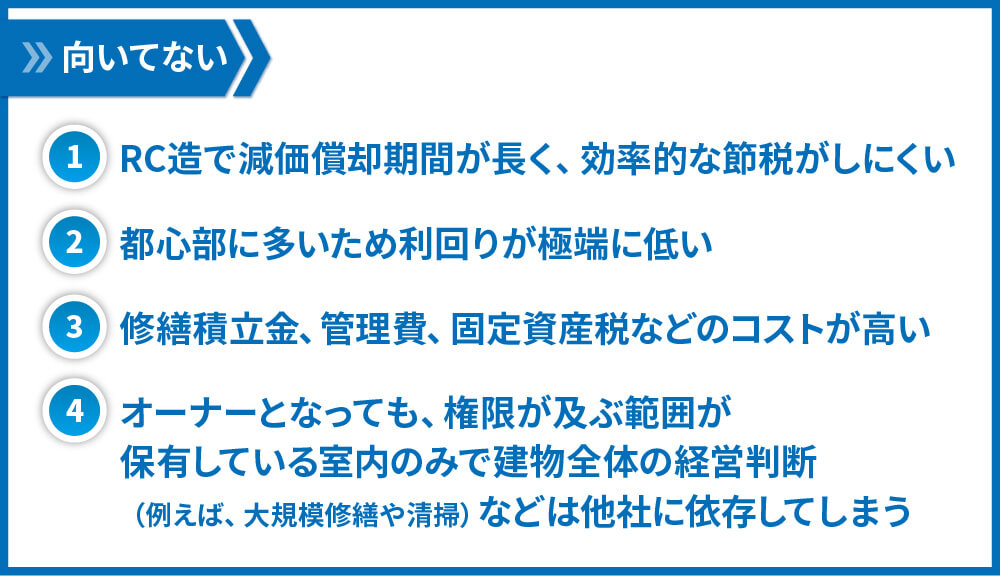

また、マンション経営は規模が小さいことだけではなく、以下の4点でも資産形成に向いていません。

マンション経営は、経営的側面が少なく、気軽に投資したい方向けとなりますが、本格的に資産形成をする場合は向いていません。むしろ、一棟アパート経営では上記の4点がすべてカバーできることが多く、あなたに合った資産形成をすることが可能です。

一棟アパート経営でもマンション経営と同じリスクがありますが、それぞれのリスクに対してきちんと対策をしていくなら、効率的な資産形成を行える一棟アパート経営がオススメです。

マンション経営で大きな痛手を受けてしまった方々の体験をまとめていますので、併せてお読みください。

まとめ

マンション経営、ひいては不動産投資には、他の投資にはないリスクが多くあります。しかし、リスクを理解し対策をすることで、安定した資産形成を行えることが魅力の1つです。

不動産投資について、より知りたい場合は以下の記事もお読みください。

コメント