「アパートを売却したいけど、どのくらい税金がかかるの?」

「アパート売却時の税金をできるだけ安くしたい」

と考える方へ、アパートを売却する際に意外と大きな出費になるのが「税金」です。

思っていた以上に高額になり、最終的に想定していた金額より手元に残るお金が少なくなってしまうこともあります。専門用語も多く億劫になりがちですが、そうならないためにも事前に把握しておきたいものです。

結論から言うと、アパートを売る時には4種類の税金が課せられます。

たとえば、購入時に築15年の木造アパートを6年間保有して4,000万円で売却した場合、約400万円の税金がかかります。

本記事では、税金初心者でも大まかな税額を把握できるように、用語の説明や計算方法の説明はもちろん、税金対策のために知っておくべき特例や金額シミュレーションも併せて紹介します。

目次

1.印紙税

アパートの売却時に作成される不動産売買契約書には印紙税が課されます。契約書には契約金額に基づいて所定の収入印紙を貼付します。通常、売主と買主はそれぞれ1通ずつ契約書を所有し、印紙代を負担します。ただし、仲介会社と締結する媒介契約書では印紙は不要です。

1.1.印紙税の算出例

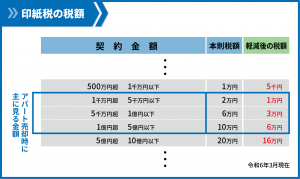

令和6年3月31日までに作成される土地や建物の売買契約書に関連する印紙税は、軽減措置が適用されており、以下の表に示された金額を支払うことになります。

たとえば、令和6年3月に売買契約書を発行し、物件の価格が6,500万円の場合、印紙税は上表より3万円となります。また、令和6年5月に売買契約書を発行し、売却価格が1億2,000万円の場合は10万円の印紙税が課せられます。

印紙税は物件の価格に応じて比較的簡単に計算できます。

1.2.印紙税を安くする方法

印紙税を安くするためには、以下の3つの方法があります。

・消費税別の金額を売買契約書に記載する…税額区分が変わる場合は効果あり

・印紙を金券ショップで購入する…額面より安く購入できる可能性がある

・契約書を1通にして、自身のものをコピーにする…コピーには印紙不要だが、裁判などではコピーのほうが効力が弱くなる可能性があるので注意

2.登録免許税

登録免許税は、登記内容を変更する際に課される税金であり、以下の計算式で求めます。

固定資産税評価額は売却価格とは異なり、役所が固定資産税を課税する場合に基礎(固定資産課税台帳)とする評価額をもとにして計算します。

税率は、登記原因によって以下のように定められています。

相続、合併・・・0.4%

遺贈、贈与・・・2%

つまりアパートを売却する際には固定資産評価額に2%をかけた登録免許税が課せられます。

また、ローンが残っているアパートを売却する場合は、物件の引き渡し前にローンを完済して抵当権を外さなければいけません。

抵当権抹消登記にかかる登録免許税の税額は、不動産一つあたり1,000円と定められています。土地と建物は別々の不動産として数えられるので、土地と建物それぞれに1,000円ずつ課税されます。

2.1.登録免許税の算出例

売買による登録免許税

たとえば固定資産評価額が6,000万円のアパートを売却する際には、6,000万円×2%=120万円の登録免許税が課せられます。

抵当権抹消登記にかかる登録免許税

たとえば、アパート1棟と土地1筆を売却する場合、登録免許税は2,000円になります。同様に、アパート1棟と土地2筆を売却する場合、登録免許税は3,000円になります。

抵当権抹消手続きは重要な手続きのため、司法書士に依頼することが一般的です。自身で手続きを行うことができない場合は、仲介会社を通じて司法書士を紹介してもらうのも良いでしょう。報酬は司法書士によって異なりますが、5,000円から3万円程度が相場とされています。

2.2.登録免許税を安くする方法

登録免許税の金額自体を削減することはできませんが、抹消手続きに関する費用を抑える方法としては、司法書士に依頼せずに自分で手続きを行うことが考えられます。ただし前述の通り、これは非常に重要な手続きであるため、できれば専門家に依頼することが望ましいです。

3.手数料にかかる消費税

アパートを売却する時には主に以下の3つの手数料がかかり、その手数料に対して消費税を支払う必要があります。

3.1.仲介手数料にかかる消費税の算出例

一般的に、アパートを売却する際は不動産業者に仲介を依頼することになります。仲介を依頼すると不動産業者が買主を探し、手続きや書類面も代行してくれます。

仲介手数料は一般的に売却価格の3%+6万円です。

たとえば、売却する物件の価格が7,000万円だった場合、仲介手数料は、7,000万円×3%+6万円=216万円となります。

この仲介手数料に消費税率10%を掛け合わせると、216万円×10%となり、仲介手数料にかかる消費税額は21万6,000円となります。

3.2.仲介手数料を安くする方法

結論から言うと、仲介手数料の値引きをすることのメリットよりもデメリットが上回る可能性が高いため、むやみな仲介手数料の値引きはおすすめしません。

なぜなら仲介手数料を値引いた分、仲介業者が価格交渉を怠るなどして値引いた分売買価格を上乗せされてしまう場合があるからです。

仲介手数料の金額や安くする方法については下記の記事で詳しく述べているので参考にしてください。

3.3.司法書士への手数料にかかる消費税額の算出例

2章で述べたように、司法書士に抵当権抹消手続きなどの手続きを依頼する際には、5,000円から3万円程度の手数料に消費税がかかります。

たとえば、不動産の売却手続きを司法書士に依頼して手数料が1万円だった場合、その手数料にかかる消費税は1万円×10%=1,000円となります。

また、抵当権抹消登記の際には登録免許税がかかりますが、これは税金のため消費税はかかりません。司法書士に依頼する場合、司法書士への報酬は課税対象となりますが、登録免許税は非課税です。

3.4.司法書士への手数料を安くする方法

自分で手続きをすれば登録免許税など実費しかかかりませんが、重要な手続きですのでやはり専門家へ依頼することをおすすめします。

3.5.ローン返済手数料にかかる消費税額の算出例

物件がローン残高を抱えている場合はその残高を一括返済する必要があり、この一括返済には手数料がかかります。

たとえば、ローン残高を一括返済する際には、借入額(7,000万円)の1%が手数料として設定されている場合、ローン返済手数料は7,000万円×1%=70万円となります。

そして、このローン返済手数料に10%の消費税を乗じると、70万円×10%となり、ローン返済手数料にかかる消費税額は7万円となります。

3.6.ローン返済手数料を安くする方法

金融機関と交渉し手数料を削減することも不可能ではありませんが、交渉の余地は少ないと考えておいた方が無難でしょう。手続きをオンラインですると安くなる場合がありますので、金融機関に問い合わせて確認しましょう。

4.譲渡所得税・住民税

アパートを売却した際に利益(売却益)が出ると、その利益が「譲渡所得」として所得税・住民税課税の対象になります。譲渡所得税・住民税の算出方法は以下の通りです。

4.1.譲渡所得金額

ここで注意したいのが、売却益=売却金額(売った金額)そのものではないということです。譲渡所得はあくまで利益なので、その不動産を手に入れたり売ったりした際の費用を売却金額から差し引く必要があります。

譲渡所得を計算式で表すと以下のようになります。

収入金額

収入金額は、通常土地や建物を売ったことによって買主から受け取る金銭の額です。

取得費

取得費は資産を買った時の金額とその時にかかった費用のことです。

譲渡費用

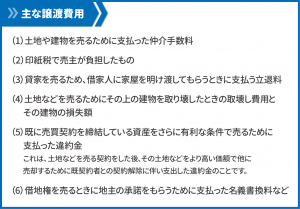

譲渡費用とは土地や建物を売るために直接かかった費用ので、主なものは次のとおりです。

特別控除額

収益用のアパートを売却する際、一定の条件を満たすと特別控除を受けることができます。

それが、平成21年及び平成22年に取得した国内にある土地を譲渡した場合の1,000万円の特別控除です。

国税庁のHPに特例の要件が記載されていますので、該当する方は積極的に利用しましょう。

国税庁 平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円の特別控除

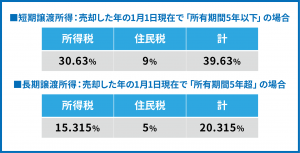

4.2.譲渡税率

譲渡税率は物件を保有した期間により短期譲渡・長期譲渡に分けられ、課せられる税率も異なります。

4.3.譲渡所得税の算出例

本章ではアパート売却時にかかる譲渡所得税を、下記条件をもとに算出式に当てはめて計算をしていきます。

・築15年の木造アパート

・平成25年に取得し、令和2年に売却

・購入額:4,000万円(建物2,000万円、土地2,000万円)

・売却額:4,000万円

・その他取得費:なし

・譲渡費用:100万円

まずは譲渡所得税算出のもととなる譲渡所得金額を算出します。

譲渡所得金額=収入金額–(取得費+譲渡費用)–特別控除額

収入金額

条件より売却価格が4,000万円なので、収入金額=4,000万円です。

取得費

アパートのような非居住用不動産の場合、建物については使用により価値が減っていますので、建物の購入代金などの合計額から所有期間中の減価償却費相当額を差し引く必要があります。

本パターンでは、減価償却費は1,000万円相当です。そのため、取得費は土地の購入金額2,000万円+(建物の購入金額2,000万円-1,000万円)=3,000万円となり、その他取得費はなしなので、取得費=3,000万円です。

減価償却相当額の算出方法については、国税庁の下記ページを参考にしてください。

国税庁 建物の取得費の計算

減価償却費について、詳しくはこちらをご覧ください。

譲渡費用

条件より譲渡費用は100万円なので、譲渡費用=100万円です。

特別控除額

本ケースは特別控除には当てはまらないので、特別控除額=0円です。

以上より、本パターンの譲渡所得金額は、収入金額4,000万円-(取得費3,000万円+譲渡費用100万円)-特別控除額0円=900万円となります。

長期譲渡(物件の所有期間が5年超)のため、譲渡税率は20.315%なので譲渡所得税は900万円×20.315%=約182万円となります。

4.3.譲渡所得税を安くする方法

これまでにお伝えした通り、譲渡税率は物件の保有期間が5年を超えると長期譲渡となり、短期譲渡に比べると税率が約20%低くなります。そのため所有期間が5年を超えてから売却すると、譲渡所得税を抑えることができます。

また一定の条件を満たせば控除の特例を利用できるので、自分が特例に当てはまらないか確認をすることで譲渡所得を抑えることができる可能性があります。

さいごに

アパート売却における譲渡所得税と住民税は、他の所得と区分して課される税金である「分離課税」です。分離課税となるアパートの譲渡による損益は一定の場合を除き、他の所得と通算(相殺)することはできません。

給与所得者の場合でも、アパートの譲渡により売却益が出て税金が発生した場合、会社の年末調整とは別に確定申告をする必要があります。

アパートを売却した翌年の3月15日までに、必ず済ませるようにしましょう。

コメント