資産管理会社を作ると

「自由に経費が使えるようになって、税金が減る」

「相続税対策になる」

と、聞いたことのある方もいらっしゃると思います。

資産管理会社をつくってその法人に資産を持たせる方が、個人で資産を管理するよりも主に税金面でのメリットを得られます。

日本でも多くの富裕層が資産管理会社を持っていますが、資産運用や副業を行うサラリーマンや多額の相続税が発生することが予想される資産家も資産管理会社を設立するようになっています。

この記事では、資産管理会社が「資産運用」「資産継承」に役立つ仕組み、設立の手順をお伝えします。

資産管理会社のオーナーとなり、今まで取られていた多くの税金を節税し、自身の収入、資産から得られる果実を最大限に享受する具体的なイメージを描けるはずです。

目次

1.資産管理会社とは

資産管理会社は、自らの資産の管理を目的として設立される会社です。自分自身で設立し、自分自身のために業務がなされるため、プライベートカンパニーと呼ばれることもあります。

形式的には「合同会社」「株式会社」といった形態をとることが多く、社名だけだと普通の会社との差はありません。しかしその実態は、資産家のための会社として存在し、資産管理以外の事業活動を行いません。

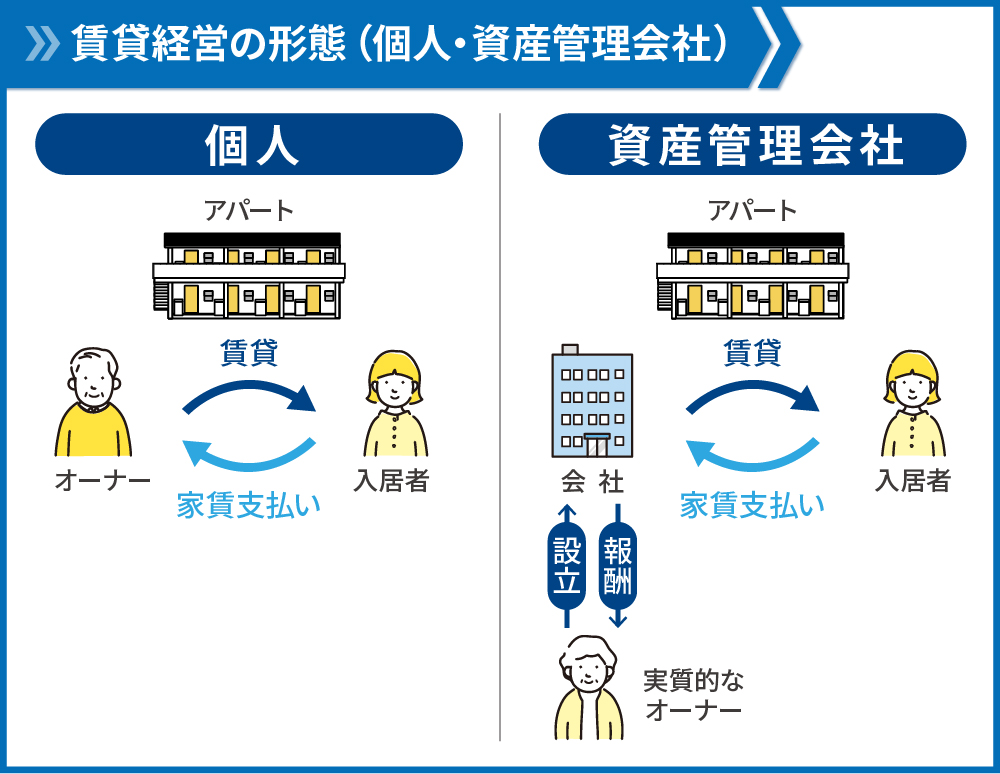

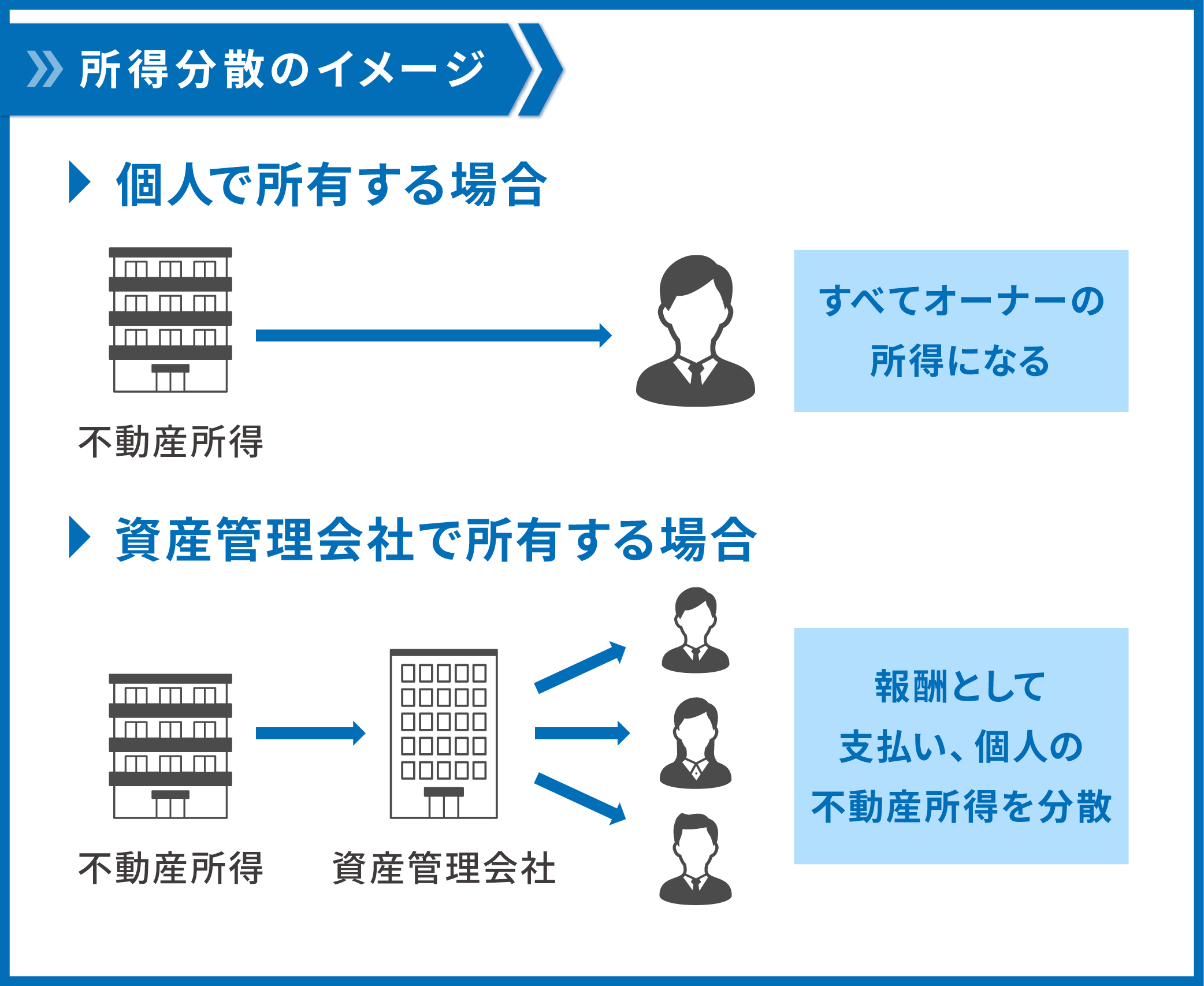

通常の賃貸経営であれば入居者から支払われた家賃が直接オーナーに振り込まれます。一方で資産管理会社を設立した場合、賃貸経営で得た収入を資産管理会社で受け入れた後、役員報酬という形でオーナーに配分します。

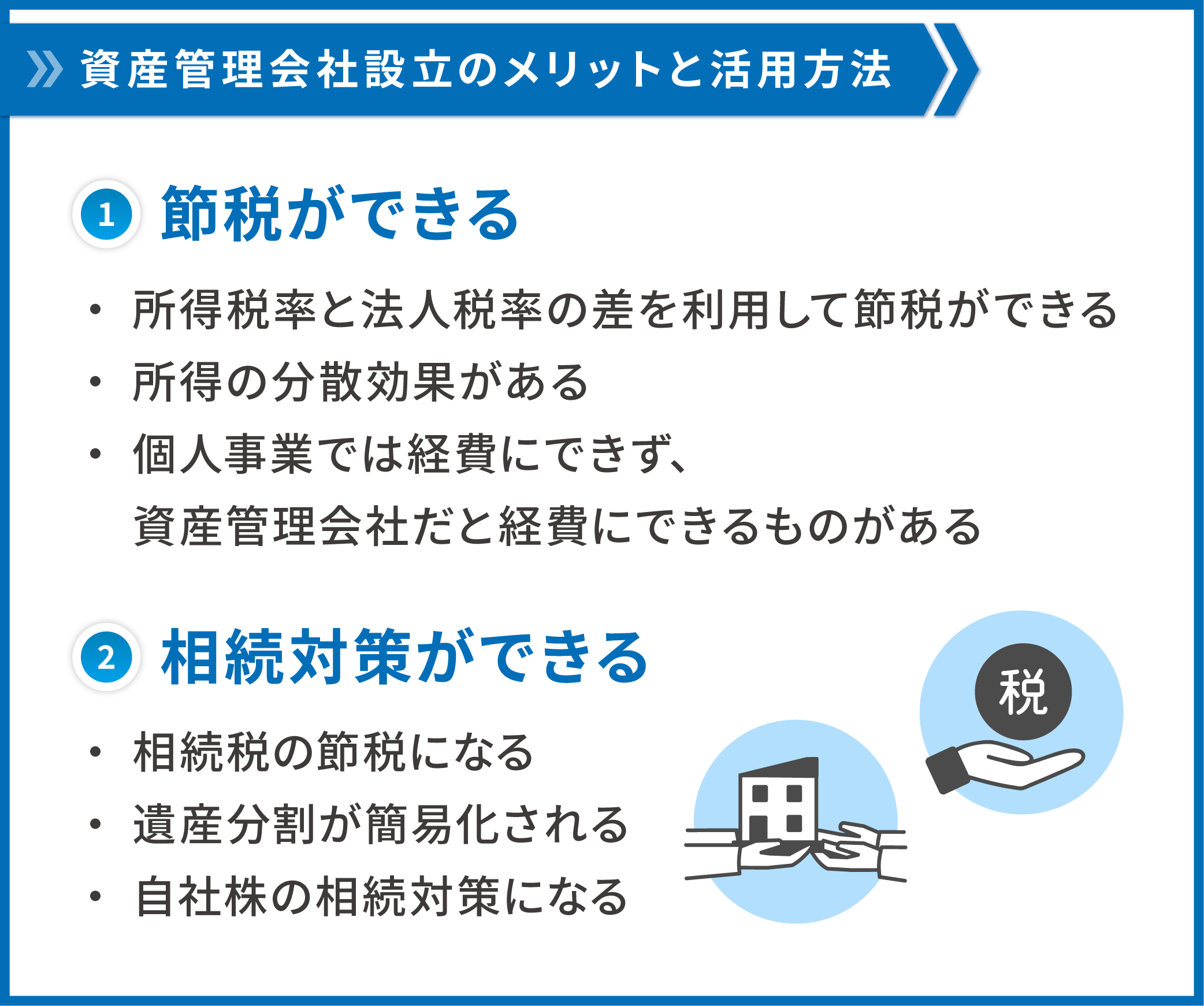

2.資産管理会社を設立する2つのメリット

資産管理会社設立には、「節税ができること」「相続対策ができること」という2つのメリットがあります。

2.1.節税ができる

資産管理会社のメリット1つ目は、節税ができることです。その理由となる活用方法は3つあります。

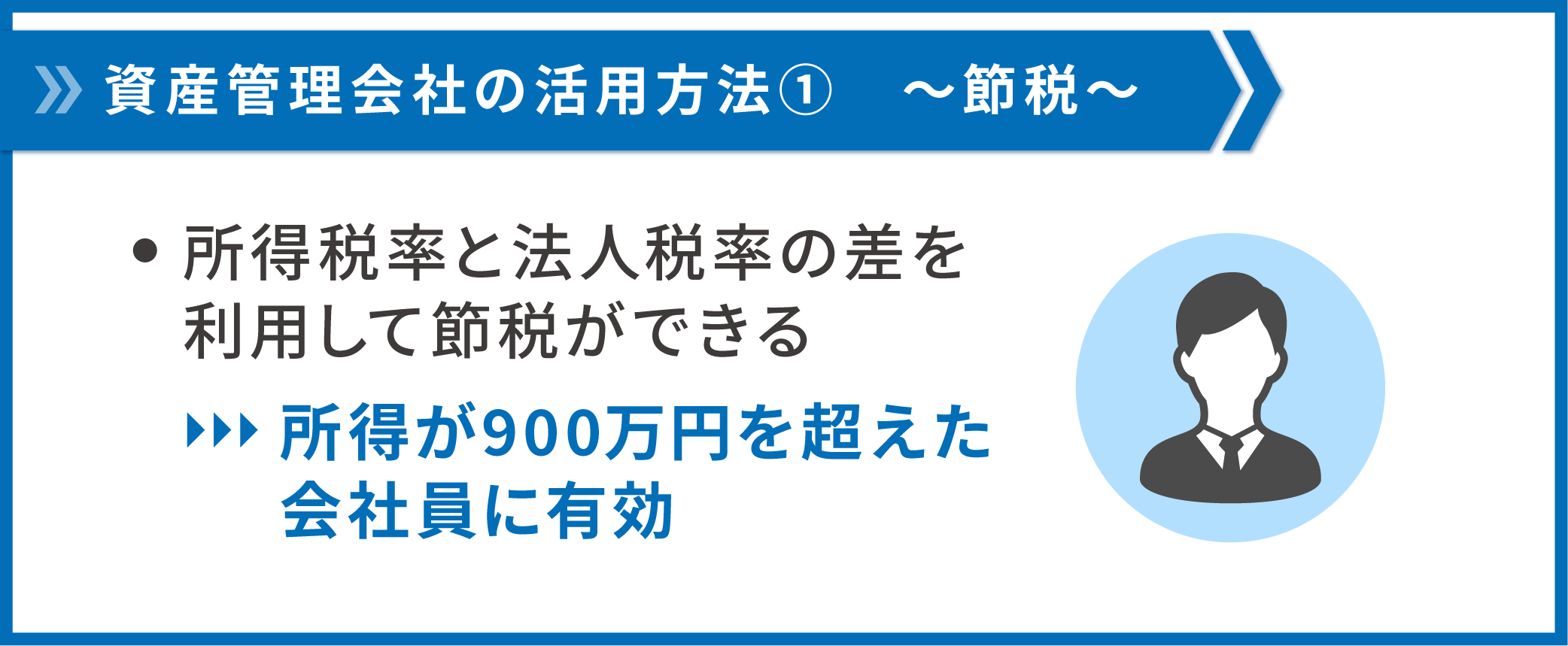

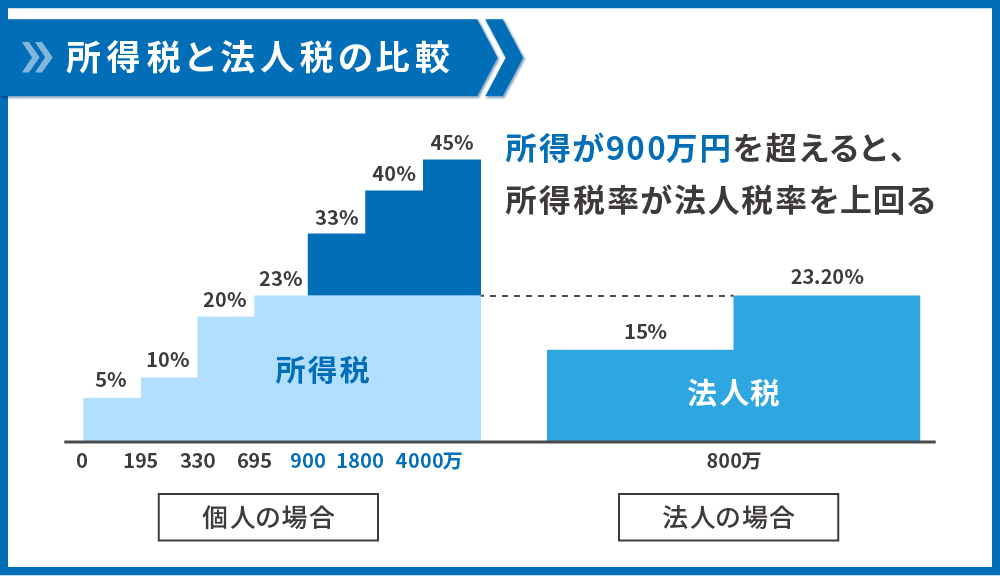

所得税率と法人税率の差を利用して節税ができる

個人の所得税は高収入であるほど税負担が重くなります。住民税の負担も含めると、個人の所得からは最大で約55%もの税金が差し引かれます。個人事業として不動産投資などの資産運用や副業を行う場合には、そこで得た所得に対しても高率の税金がかかるのが悩みどころです。

しかし、資産管理会社の実効税率はほとんどの場合約23%と、高収入のサラリーマンの所得税・住民税の負担よりも少ないのがメリットです。具体的には、課税所得が900万円を超えているようなサラリーマンの人が資産運用や副業を行う場合には、法人を設立して事業を行なった方が税率を低くできるので、支払う税金が少なくなります。

※高収入の方々が所得税・住民税の節税を行う目的で、法人ではなく個人で収益不動産を取得し、減価償却費を計上して現在の所得と損益通算して税金を減らすというスキームもあります。詳しくはこちらの記事で解説しています。

所得の分散効果がある

法人から家族にも給与を支払うと、自分が全ての所得を得る場合と比べて全体の税額は少なくなります。これを所得の分散と表現することがあります。

たとえば配偶者が無収入・低収入の場合、既に高収入の自分が追加で給与をもらうよりも、配偶者に同じ額の給与を支払った方が、家族全体で見た税金は少なくて済み、手残り現金も増えるので、メリットがあります。

しかし、支払う給与には妥当性が必要です。たとえばアパート投資などを行なっているサラリーマンが資産管理会社を設立し、奥様に給与を支払う場合、その給与の妥当性は、奥様の賃貸経営の業務量や能力、経験値によって判断されます。

賃貸経営の経験がない奥様に給与を支払っていて、賃貸経営は実質的には管理会社が行なっていたケースでは、最高裁の判例で年間100万円の給与でも妥当ではないとされたこともあります。

他方で、個人で不動産投資を行う場合でも、配偶者への給与の支払いは可能です。白色申告の場合でも、配偶者へ年間86万円まで給与を支払うことができます。よって「専業主婦である奥様にも、とりあえず何もしなくていいから給与だけ支払いたい」という程度では、わざわざ資産管理会社を設立するメリットはありません。

もちろん、配偶者が実際に相応の業務を行う場合には、資産管理会社を設立して妥当な範囲で給与を支払うことで、個人事業の場合よりも所得の分散効果が享受できます。税理士や配偶者と相談しながら、業務範囲と給与を決めると良いでしょう。

個人事業では経費にできず、資産管理会社だと経費にできるものがある

個人事業として資産運用や副業を行うよりも、資産管理会社を設立した方が、経費の自由度は上昇します。

しかし、法人を活用するからといって「何でもかんでも経費にできるわけではない」ことを覚えておきましょう。具体的に個人と法人で差が出てくるのは、先述した給与の他には主に以下の3つです。

・生命保険

・社宅

・日当

生命保険

法人で、役員の生命保険を契約することが可能です。個人でも生命保険などの保険に加入すれば生命保険料控除という形で上限12万円までを所得から控除することができます。一方、法人で生命保険を契約する場合には、基本的に支払額がそのまま経費となります。

ただし、解約返戻金率の高い生命保険は、保険料の損金算入に制限がかかるように、税制の改正が2019年に行われました。節税目的で生命保険を活用する場合は、以下の情報などを参照にしながら、本当に必要な保険なのかどうかを確認して契約するようにしましょう。

社宅

資産管理会社の役員の自宅を法人名義で借りれば、家賃のうち一定の割合を経費にすることができます。個人事業主の場合も、自宅を事業用でも使用しているケースでは、事業用に使っている部分のみを按分して経費にすることができます。

資産管理会社(法人)の場合は、完全にプライベートな居住用の住宅でも、社宅の形で借りれば一定割合で経費にできるのが、個人との違いでありメリットです。

日当

サラリーマンであれば、自社の旅費規定を見たことがあるという方も多いと思います。出張の際にかかる経費の補填や、慰労の意味で支給するお金のことを日当と呼びます。

個人事業主の場合は、自分が出張したとしても日当の支払いを自分自身にすることは認められていません。よって経費にもなりません。

しかし、資産管理会社において旅費規程を作成しておけば、その規定に従って自分自身(法人の役員)に支払う日当については経費にできます。

また、日当は実費補填の意味合いがあるので、妥当な範囲内であれば、日当に対しての個人への課税がありません。この点もメリットなので、たとえば不動産投資を行なっている場合の、現地訪問の際に活用すると良いでしょう。

なお、不動産投資における経費については、こちらでも解説しています。併せてご覧ください。

2.2.相続対策ができる

資産管理会社のメリット2つ目は、相続対策ができることです。その理由となる活用方法は3つあります。

相続税の節税になる

先述した通り、資産管理会社を設立し、そこから給与を親族に支払うことによって、本来自分のものになるはずだったお金が親族に支払われることとなります。

所得税・住民税の節税という意味でも有効ですが、資産も自分から親族へ移転する、という意味では相続税対策にもなっています。

個人の所有財産を生前に贈与する際は、最高で55%の税率が課される可能性がありますが、資産管理会社からの報酬という形で親族にお金を支払うと、低い税率の所得税・住民税のみの課税とすることが可能です。

ここで親族に移転した資産は、相続税の納税資金ともなるため、相続時に大事な家や不動産を物納して手放さなければいけなくなるような事態を避けるためにも役立ちます。また、親族への報酬も資産管理会社の経費として計上できるため、資産管理会社の法人税を安く抑えることもできます。

ただ、親族を資産管理会社の役員として報酬を支払う場合、たとえば子どもや孫に現金を渡してしまうと気軽に使われてしまう、という心配も出てくるかと思います。そのような場合には、資産管理会社の株式を持たせるようにすれば、資産の承継を、税金を抑えながら行うことができます。

遺産分割が簡易化される

自社株の相続が大きな悩みの種になっている、というオーナー社長も多いでしょう。自社株を生前に親族に贈与して相続税の節税を図れるということは、オーナー社長の方であればイメージができると思います。

しかし、生前に自社株を親族に贈与する行為は、経営権の確保に影響が出るのが難点です。

・自社株を贈与した子供と意見が対立する場合

・上場後に株が他人に売却されてしまう場合

上記の要因のほかにも、自身より先に子供が亡くなってしまい、子供の配偶者に自社株がわたってしまう場合など、株式の分散が経営に悪影響を与えるリスクを考慮する必要があります。

一方で、自社株を自身で設立した資産管理会社に移し、資産管理会社の株を贈与するケースでは、株を贈与された親族も自社株を容易に換金することはできません。

相続が発生した場合でも、対象となる資産(相続財産)はあくまで資産管理会社の株式なので、自社株が社外に流出することもありません。

このように、資産管理会社を設立することで、経営権を安定的に確保しながら自社株の相続税対策を進めることができるのです。

3.資産管理会社の利用形態

一口に「資産管理会社」と言っても、いろいろな利用形態があります。それぞれ難易度や税効果が異なります。

3.1.所有方式(難易度:★★★、税効果:★★★)

設立した資産管理会社名義で金融機関からお金を借りてアパートを購入・経営していきます。

報酬は役員報酬という形で、本人もしくは配偶者の、本業所得の少ないほうが取得するか、会社の利益(内部留保)としてそのままプールしていきます。

上記のような形態をとるため税効果は高い一方で、金融機関の中には法人名義への融資を認めない金融機関もあるため、取り組み難易度が高いのが難点です。

3.2.サブリース方式(難易度:★★☆、税効果:★★☆)

個人が取得したアパートを、設立した資産管理会社に一括貸しをし、その賃貸料を個人が受け取るという方式です。アパートの名義は個人になるため、①に比べて手軽に取り組めます。

入居者からの賃料は一度資産管理会社に入ります。そこから再び賃貸料として個人に払われるので「サブリース方式」と呼ばれています。

3.3.管理会社方式(難易度:★☆☆、税効果:★☆☆)

設立した法人にアパートの管理を委託する形式です。管理の委託という形のため、②よりもさらに簡単に取り組めるメリットがあります。

この場合には、設立した会社がきちんと管理業務を行っていることが条件となります。形式だけの場合は、税務署から否認される可能性があります。

資産管理会社に移転できる利益は3つの形態の中で最も少なく、税効果も低くなります。

4.資産管理会社を活用する上での注意点:法人特有のコストがかかる

資産管理会社を設立し、維持していくには当然の事ながらコストがかかります。もし、これらのコストを上回る効果を上げられないようであれば、資産管理会社は設立しない方がよいでしょう。

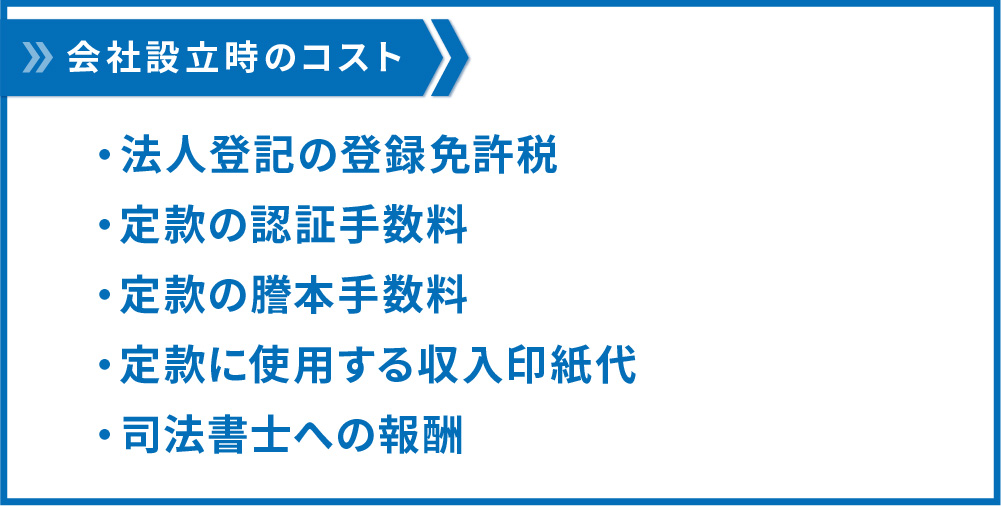

4.1.設立コスト

設立時のコストには、以下のようなものがあります。

設立する資産管理会社の資本金の額にもよりますが、合同会社だと15万円程度、株式会社だと30万円程度をコストとして計画しておくと良いでしょう。

4.2.維持コスト

資産管理会社を維持するコストとして主に挙げられるのは税金と税理士への報酬の2つです。

4.3.資産移転コスト

資産管理会社が保有するお金を、設立した本人(資産管理会社のオーナー)が自由に使うことはできません。

趣味など個人的な目的のために、オーナーが資産管理会社のお金を使いたい場合は、資産管理会社から個人へお金を移す必要があります。

この時、役員報酬や配当という形で支払われますが、総合課税として扱われて最高で約55%の税金が発生します。これが資産移転コストで、これでは、税金を減らすという意味での節税にはならないので注意が必要です。

5.資産管理会社設立の流れ

実際に、資産管理会社を設立する、という結論になったら、次の手続きで進めていきましょう。手続きの面倒さや、時間がかかることが嫌であれば、司法書士に頼むと全て任せることができます。

5.1.会社設立にあたって決めておくこと

社名、本店所在地、出資者、資本金の額、決算月を決めます。

社名

「株式会社」「合同会社」という名称を入れる必要があるなど、いくつかのルールがあります。こちらの記事にまとめられているので、参考にしてみてください。

会社名で使えない言葉とは? – 会社設立完全ガイド

当社のお客様が設立している会社名だと、好きな言葉や自分のイニシャル、名前にちなんだものが多いです。

本店所在地

自宅にされる方が多いようです。信用金庫や信用組合、地方銀行などは、営業エリアに資産管理会社の本店所在地が入っているかどうかを、融資基準として考慮している場合がありますので、それを考えて本店所在地を決めるのも良いでしょう。

出資者

自分だけにする場合もあれば、家族や親族から出資を募ってもいいでしょう。報酬を支払う家族は、必ずしも出資者である必要はありません。

資本金の額

1円からでも設立が可能です。事業会社ですと、免許が必要な事業をするに際し、一定程度の資本金の額が必要であったり、取引の信用を担保したりするために資本金の額が影響しますが、あまり外部と取引のない資産管理会社については、資本金の額はあまり問題ではないので、少なくして設立しても良いでしょう。

決算月

何月にしなければいけないという決まりはありません。しかし、1月~3月を決算月にすると、個人の確定申告や多くの会社の決算と被るため、公認会計士や税理士の繁忙期と被り、対応してもらいづらい可能性があります。特に事情がない限りは、こちらは避けた方がよいでしょう。

5.2.会社設立に必要なものの準備

代表者印、社印、銀行印、定款、登記書類、開業届、就任承諾書の作成を行います。また出資金と会社設立費用を準備します。

代表者印、社印、銀行印の作成

法人を設立する際にはこの3種類の印鑑が必要です。ネットでも3点セットで作成、送付してくれますので、費用や時間を抑えたい場合にはそちらを利用しましょう。実際に形状や触り心地を確かめたい場合は実店舗で作成してもらうと良いでしょう。相場はそれぞれ2万円程度ですが、形状や素材によっても大きく異なります。

定款

ネットからひな形をダウンロードするのが手軽ですが、心配な場合は司法書士に依頼しましょう。数万円で請け負ってくれるところが多いです。会社の基本的なルールを定めるものが定款です。不動産を扱う場合は不動産経営を事業内容に入れましょう。また最後に「前各号に付帯する一切の事業」という文言を入れるのがおすすめです。そうすることで業務の幅が広がります。

登記書類

法務局に提出する、資産管理会社の設立登記のための書類です。こちらも、司法書士に依頼するのが良いでしょう。

開業届

税務署へ提出するものです。合わせて青色申告承認申請書を提出することで、「欠損金の繰越控除」を受けられます。法人設立の初年度は経費がかさみ赤字になるケースが多いので、利用すると良いでしょう。

就任承諾書

役員になる家族、親族など、一人一人から集める必要があります。「〇〇(資産管理会社)の設立時取締役に選任されたので、その就任を承諾します」という文言と日付、本人の住所と名前があればOKです。

資本金、会社設立費用

資本金は、法人の銀行口座を作成してそこに振込み、通帳のコピーを法務局に提出する必要があります。設立費用も、予め準備しておきましょう。

5.3.役所への届け出

法務局に登記書類を、税務署に開業届、青色申告承認申請書を届け出ます。

6.さいごに

資産管理会社のメリットと活用方法をお伝えさせていただきました。もし、今のご状況が当てはまる、という方がいらっしゃれば、専門家のアドバイスを受けながら進めていきましょう。

不動産投資を進める中で法人を設立すべきか否か、という点についてはこちらの記事で解説していますので、併せてご覧ください。

コメント