不動産投資を行えば、10年後、20年後も安定した収入を得て人生の安定を実現することができます。しかし、不動産投資を始めれば誰でも人生の安定をつかむことができるわけではありません。

不動産投資の成功のためには、他の投資にはない多くのハードルを乗り越えなければなりません。怪しい不動産業者、とても投資の対象にはならないような物件、投資効率を大幅に下げてしまうような融資…。リスクは様々な場面におよんで存在します。

- 何から始めたらいいか分からない

- 悪質な不動産業者に騙されないか不安

そうした想いを抱える初心者の方も多くいることでしょう。

私は年間1600人以上の投資家の方を見ています。その中には、それまでの不動産投資で失敗してしまっている方もいます。また、「この人は失敗するだろうな」と感じる人も多くいます。

そういう方は大体同じような理由で失敗をしてしまっています。そして、その多くは知っているだけで簡単に防ぐことができるような要因なのです。

「人生の安定をつかむための不動産投資が、人生の足かせになってはいけない」

その想いを胸に、「知らないが故に失敗してしまう人」を一人でも防ぐためにこの記事を執筆しました。

失敗しないために持っておくべきリテラシーをぜひ学んでください。

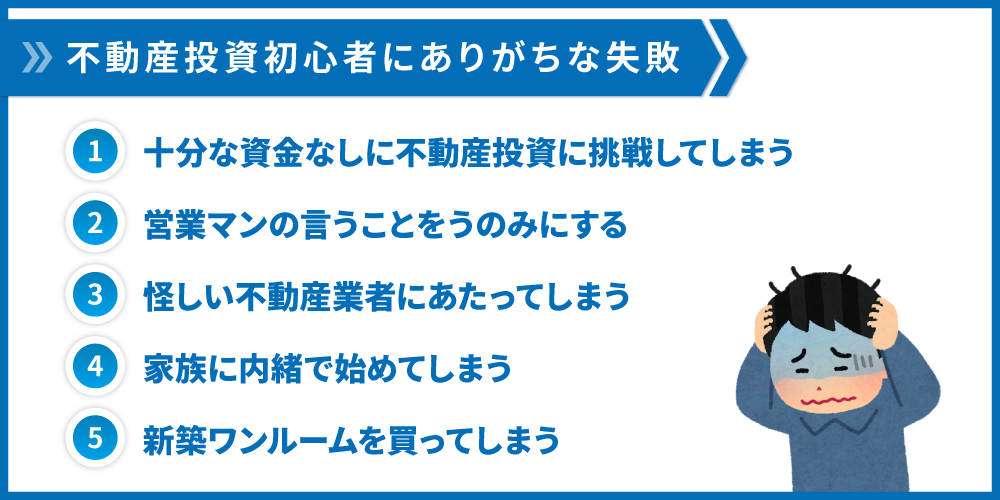

1.不動産投資初心者にありがちな失敗5選

不動産投資で失敗する方の特徴はいくつかありますが、その中で代表的なものは下記の5つです。

- 十分な資金なしに不動産投資に挑戦してしまう

- 営業マンの言うことを鵜呑みにする

- 怪しい不動産業者にあたってしまう

- 家族に内緒で始めてしまう

- 新築ワンルームを買ってしまう

本章では、ありがちな失敗についてお伝えします。

1.1.十分な資金なしに不動産投資に挑戦してしまう

年収400万円、貯金ゼロ。そのような状況の人がすべきことは何でしょうか?残念ながら、不動産投資ではありません。

不動産を購入するには、多くの資金が必要です。不動産投資では金融機関からお金を借りることで初期費用を抑えて投資を始めることができますが、その場合でもいくらかの資金が必要になります。その理由は以下の通りです。

物件の値段以外にも、登記費用や仲介手数料などの出費が存在する

実際に物件を購入する際は物件の費用以外の出費が存在します。例えば、登記費用です。物件を購入して自分が所有者であることを世の中に示すため、登記というものを行うのですが、その際に登録免許税等を納める必要があります。

また、不動産業者が自身で所有していない物件(一般個人など、他の売主を紹介してもらう場合)を購入する際は、不動産業者に仲介手数料というものを支払わなければなりません。

このように、実際の物件価格以外にも多くの出費が存在するのです。

フルローン(物件価格と同額の融資)は現状難しい

不動産投資においてはフルローンで物件の費用全額を金融機関から借入することも可能です。しかし、このような条件の良いローンが可能なのは物件の銀行評価が高く、かつ地元の信金等すでに付き合いが深い金融機関がある人くらいです。多くの場合、融資を活用しても物件価格の1~3割ほどは自己資金として、最初に投入する必要があります。

このように、不動産投資を始める上では手元資金が必要になります。その資金は

- 自身の給与収入から貯金する

- ほかの投資で不動産投資を始めるための元手を作る

ことで生み出すことになります。

十分な資金なしに不動産投資を始めようとすれば、そもそも物件が買えない可能性があります。また、買えたとしても手元資金が少なくなり、突発的な修繕があった際など費用が払えなくなってしまうといったことも起こりえます。もしそうなったら、不動産投資どころではありません。

1.2.営業マンの言うことを鵜呑みにする

不動産投資においては、多くの情報を入手し、購入を検討している物件について空室リスクがないか、建物リスクがないかなどを自分自身で判断しなくてはなりません。

- 相場より高い家賃での入居者がいたので物件を購入したが、その入居者が退去してしまって次の入居の際には大幅に家賃が下落してしまった

- 工場勤務者の需要が見込めるエリアに物件を購入したが、その工場が閉鎖してしまった

など、これらのハプニングは不動産投資において致命的なものとなります。だからこそ初心者であってもそうでなくても、自分の疑問や不安や必ず解消しておく必要があります。

1.3.怪しい不動産業者にあたってしまう

残念ながら、不動産業界ではまだまだ悪い行いが横行しています。

毎年のように不動産業界では不祥事が明らかになっています。過去にとある会社は「10年間同じ額の家賃保証をする」という契約をしながら途中で家賃減額を求めたことで、訴訟に発展したこともあります。そのような不動産業者にあたってしまうと、不動産投資で利益を上げるどころか融資の返済に追われることとなってしまいます。

1.4.家族に内緒で始めてしまう

意外に多い失敗がこれです。不動産投資においては、家族、特に配偶者の理解・協力が必須です。日々の物件の収支管理や物件状況の確認、さらには年に一度の確定申告など、多くの作業が発生します。そのすべてをあなた一人で行うのは、専業の大家でないと難しいでしょう。

まして、それを家族に隠しながら行うのは不可能といっても過言ではありません。また、不動産を買うこと自体大きな買い物になります。配偶者の理解がなければ、そもそも購入も難しいでしょう。

実際、当社のお客様でも不動産を買いたいし買えるけど、どうしても配偶者の理解を得られず断念した、というお客様もいらっしゃいます。

1.5.新築ワンルームを買ってしまう

不動産を購入する際、新築ワンルームだけはやめておきましょう。不動産投資のメリットである、副収入や節税効果を新築ワンルームでは得ることが難しくなります。

副収入を得ることが難しい

不動産投資においては、毎月の副収入を得ることができます。

副収入= 家賃収入 -経費 -借入返済

副収入の額はこれにより決定されます。新築ワンルーム投資の場合、価格が高いため月々の返済額が膨らみ、毎月赤字、つまり手出しが発生してしまいます。副収入を得るがために不動産投資を始めるのに、毎月手出しが発生していたら、意味がないですよね。

もちろん、すべての新築ワンルーム投資がこうなるわけではありませんが、ほとんどの場合手出しが発生します。

節税効果が見込めない

不動産投資においては、減価償却費を計上することで実際には経費が発生していないのに会計上の経費を計上することで、所得税・住民税を抑えることができます。

減価償却については、下記の記事で詳細を記載しています。

減価償却費を計上することができるのは、新築ワンルームマンションの投資でも同じです。しかし、新築ワンルーム投資では計上できる減価償却費は少なくなります。減価償却の詳しい説明は本記事では控えますが、だいたい下記のような数値になります。

例)2,000万円(建物価格1,000万円)の新築ワンルームマンション(RC造)を購入した場合

毎年の減価償却費 = 1,000万円 ÷ 47年 = 約21万円

つまり、新築ワンルーム投資には、会計上の収入を約21万下げるだけの効果しかないのです。このように、新築ワンルーム投資では減価償却費による所得税・住民税の圧縮効果は期待できません。

新築ワンルーム投資の難しさについては、こちらの記事でも解説しています。

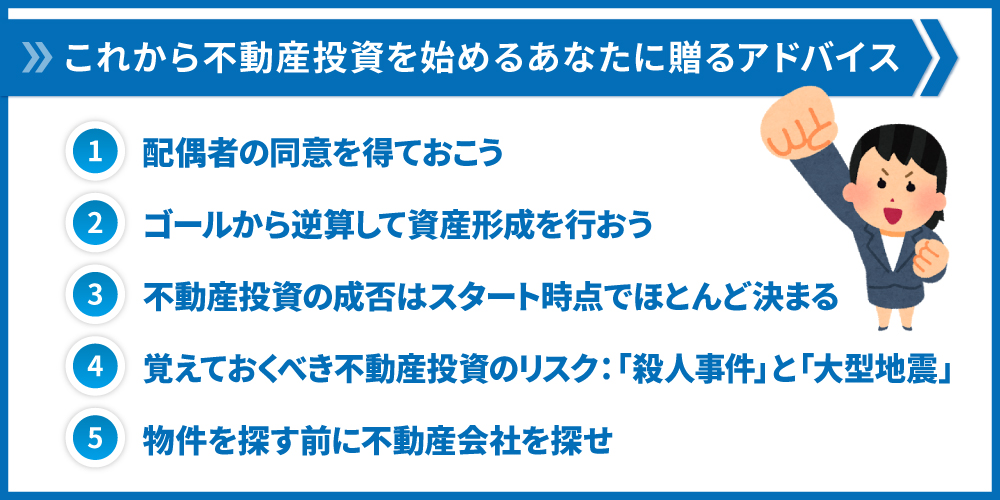

2.これから不動産投資を始めるあなたに贈るアドバイス

ここまで、不動産投資でありがちな失敗をお伝えしてきました。ここからは不動産投資初心者の方に向けて、押さえておくべきポイントをお伝えします。

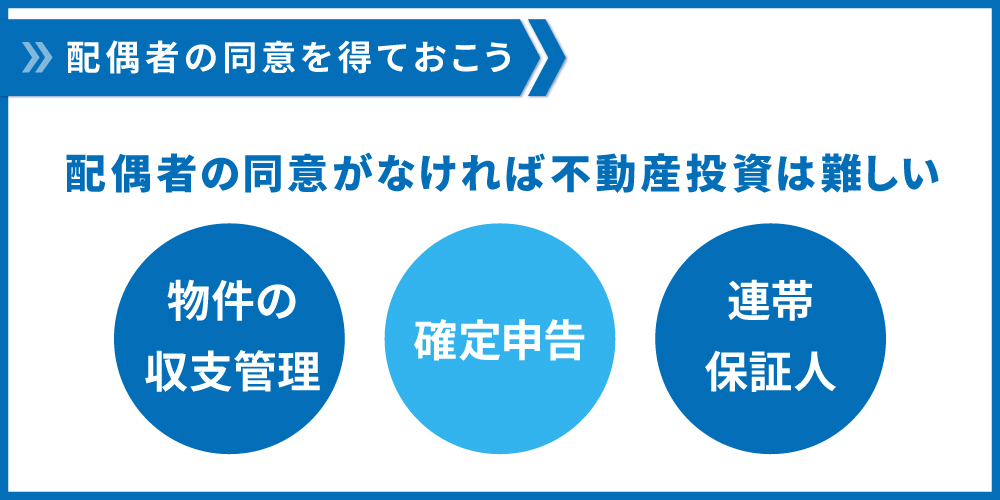

2.1.配偶者の同意を得ておこう

先述した通り、不動産投資を行う上では特に配偶者の協力がないと進められないことが多くあります。日々の物件の収支管理や物件状況の確認、さらには年に一度の確定申告など作業は多岐にわたります。

それ以前の物件購入の段階でも配偶者の協力は不可欠です。物件購入のための融資を依頼する際には連帯保証人を求められることがあります。そして、連帯保証人はほとんどの場合配偶者になっていただくことになります。連帯保証人は借入を行う本人と同じだけの責任を担いますので、配偶者の理解がなければ連帯保証人を立てることもできません。

つまり、不動産投資を行う上では配偶者の同意・協力は不可欠です。これがなければ物件購入は不可能であると言っても過言ではありません。

2.2.ゴールから逆算して資産形成を行おう

不動産投資のゴールを設定しよう

不動産投資においては、まずは「本業収入の半分のキャッシュフロー」を目指しましょう。キャッシュフローとは、家賃収入から経費や借入金を引いた残りのものです。これを本業の年収の半分まで生み出すことを目標に、不動産投資を始めましょう。

なぜなら、本業収入の半分のキャッシュフローを得ることで、万が一のことで本業年収が途絶えてしまってもある程度精神的に余裕をもって過ごすことができるからです。

キャッシュフロー額から逆算して目標の資産額を設定する

また、キャッシュフローの額が決まればそこからどの程度の資産を築けばいいのかがわかってきます。物件の条件や融資条件によっても変わりますが、表面利回り10%の物件を通常に長期で取得したと考えるとキャッシュフローは資産額の3%ほどとなります。

例えば、年収900万円の方が本業の年収の半分(450万円)のキャッシュフローを得ようとすると、

450万円 ÷ 3% = 1億5,000万円

資金調達の戦略を作る

そして、この規模の資産を形成するために

- どの金融機関で借入を行い

- どの程度自己資金を投入するのか

などといった要素を逆算して不動産投資を始めます。

実際にこの規模のアパートを取得することを考えると、1.5億円の物件1棟で資産を形成するのは難しいでしょう。なぜなら、年収から鑑みてこの規模の融資を一発で引くことが困難だからです。

そこで、7,500万円ほどの物件を2棟購入するか、5,000万円程度の小ぶりな物件を3棟購入することになります。

最も重要なのは「いかに物件取得のための資金を調達するか」です。先述の通り、年収900万円の方が1.5億円規模の融資を引くのは困難です。

そこで、それぞれ別の金融機関での融資を検討します。2棟なら2つの金融機関、3棟なら3つの金融機関といった具合です。そして、金融機関ごとに

- どの程度自己資金が必要か

- 既存の借入がどれくらいあってもいいか

- 共同担保(すでに保有している不動産を担保に入れること)は必要か

- 物件の築年数・構造はどういう状況か

などといった融資条件が変化します。そこから逆算して、どの程度の自己資金を用意しなければならないかが分かります。

物件取得の方法を決定する

また、資金調達の方法が決定した後は、取得方法を検討します。不動産投資を始めるあなた自身で取得するのか、資産管理法人を設立するのか、配偶者名義取得するのか、それぞれのメリット・デメリットがあります。

参考:

重要なのは、あくまでもゴールから逆算して不動産投資を開始することです。そのために、上に述べた資金調達戦術のほか、物件を取得する順番も重要になります。

例えば、最初に利回りの低いアパートを購入してしまったがためにキャッシュフローを生みだせず、次の物件を取得できないというケースは多々存在します。そこで、最初は利回りの高いアパートを購入することが必要となります。

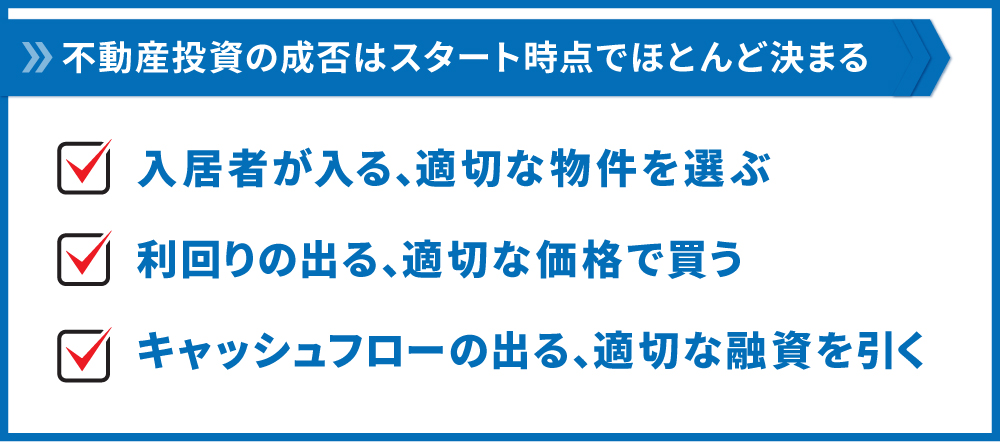

2.3.不動産投資の成否はスタート時点でほとんど決まる

不動産投資は入居者から家賃を得て行う事業です。最初にある程度適切な仕組みを作ってしまえば、不動産投資の成功はある程度固いものとなります。逆に初期設定を間違えてしまい、先ほども述べた通りのような利回りが低いアパートを購入してしまうと、2棟目、3棟目へと踏み出すことができません。

初期設定で重要なのは、次の3つです。

入居者が入る、適切な物件を選ぶ

不動産投資は入居者から家賃を得て行う投資です。当然ですが、入居者が入らないアパートでは不動産投資を行うことは不可能です。

利回りの出る、適切な価格で買う

いくら入居付けに困らない人気物件でも、高い価格で買ってしまっては利回りが低くなります。一度物件を購入した後に賃料を上げようとするのは困難です。上げようとすると大幅な費用(リフォーム費用や広告料など)を支払う必要が発生し、結果として採算が合わなくなるからです。

また、物件を一度購入した後に物件購入価格は変化しません。最初にいかに適切な価格で買うかが重要になります。その購入価格で利回りは出るのか、キャッシュフローが出るのかを確認しましょう。

キャッシュフローの出る、適切な融資を引く

適切な物件を適切な価格で購入しても、毎月の返済額が多ければキャッシュフローが生まれません。返済額を決めるのは、次の3つの要素です。

- 借入額

- 借入期間

- 金利

借入額は物件選びや用意する必要のある自己資金によって、ある程度固定されます。一方で、借入期間や金利はある程度金融機関選びでコントロールすることができます。借入期間はできるだけ長く、金利はできるだけ低くすることが重要です。

具体的には、融資期間については35年が理想です。実際には20年以上で引ければいいでしょう。一部金融機関は15年の短期で融資を行うところもあります。その場合は、最初の自己資金を多めに投入することになります。

また、金利についてはイールドギャップである程度適正金利か判定できます。

イールドギャップ(%)=実質利回り(%) - 金利(%)

で表すことのできる収益性の指標の1つです。これ3%以上というラインを目指して金利を判断することになります。

参考:

その他、不動産投資における融資に関しては、こちらの記事も参照してください。

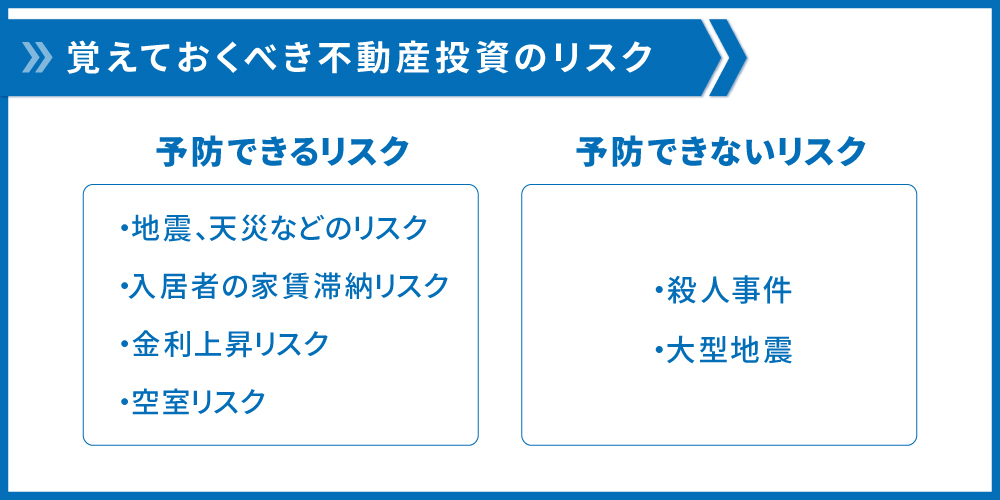

2.4.覚えておくべき不動産投資のリスク:[殺人事件]と[大型地震]

不動産投資においても、リスクは存在します。その中でも予防できるリスク、予防できないリスクが存在します。

【予防できるリスク】

①地震、火災などの天災リスク

地震や火災などの天災については保険でカバーすることができます。ただし、地震保険は通常50%までしか保証されないので注意が必要です。天災の起こる確率は低いですが、東日本大震災のようなケースもあります。必ず、費用対効果を確認しながら地震・火災保険は入っておきましょう。

参考:

②入居者の家賃滞納リスク

入居者が家賃を支払わないことで、入るはずの家賃収入を得られないというリスクも存在します。しかし、最近では家賃保証会社による家賃保証サービスが存在しますので、こちらに加入することで滞納リスクを回避することができます。

参考:

③金利上昇リスク

変動金利によって融資を受けている場合、金利の上昇により投資効率が悪くなるというリスクが存在します。これを見越して、ある程度金利が上昇してもキャッシュフローが回る初期設定を行うか、長期の固定金利で融資を引くことでリスクを回避できます。

④空室リスク

不動産投資におけるメジャーなリスクの1つが空室リスクです。空室を防ぐためには2つのポイントが存在します。

(1)賃貸需要のある物件を選択すること

初期設定の項目でもお伝えしましたが、賃貸需要のない、入居付けのできない物件を選んでしまうと空室が発生してしまいます。不動産は移動できないので、最初の物件選びが重要です。

(2)きちんとした管理を行うこと

賃貸需要のある物件を購入できたとしても、一定の割合で退去・空室は発生します。空室が発生した際に、いかに部屋をキレイな状態にして再度入居者募集をかけられるかが重要となります。

参考:

【予防できないリスク】

①殺人事件

避けられないリスクの1つが、殺人事件です。どのようなエリアでも、殺人事件が起こる確率は低いですがゼロとは言えません。

殺人事件が一度起こってしまえば、他の入居者は一斉に退去してしまう可能性があります。実際、あるアパートでは殺人事件が起きたのち他の入居者がすべて退去してしまい、約2年間全空室状態が続いたそうです。その後入居者はついたものの、家賃は2割引きだったそうです。

入居者がいない間、当然家賃はゼロですが、その間にも経費支払やローン返済は続きます。

対策として、(殺人リスクに限った話ではありませんが)突発的な出費に対するお金の備えを常に行いましょう。

②大型地震

大型地震も避けられないリスクの1つです。大型地震が発生し、入居者が亡くなった場合には遺族から損害賠償を請求される可能性があります。裁判でアパートの構造等に問題があると判断された場合は、損害賠償をしなければなりません。

実際、阪神淡路大震災の際にはマンションの倒壊により死傷者が発生した事例において、マンション所有者に損害賠償義務があると判断された裁判例があります。物件を購入する際は中古物件であれば構造計算書を手に入れておきたいものです。ただ、構造計算書がないことも多々ありますので、その場合は築年数や施工会社から良し悪しを判断する必要があります。

過去の地震の発生履歴やハザードマップ、物件の耐震性能を確認することで、できるだけの対策を行いましょう。

参考:

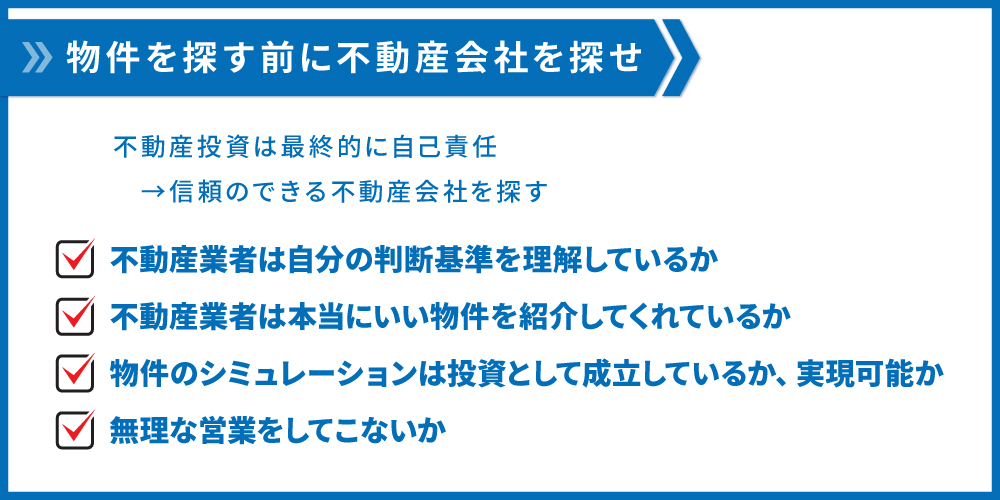

2.5.物件を探す前に不動産会社を探せ

不動産投資は、最終的には自己責任です。自分自身で物件を見て、リスクとリターンを判断し不動産投資を進める必要があります。

しかし、それ以上に大事なことは信頼のできる不動産会社を探すことです。悪徳な不動産業者は、実際に多く存在します。そのような業者にひどい物件をつかまされる事例は後を絶ちません。そこで、自分自身の判断基準や背景を理解して物件探しや不動産投資の提案を行ってくれるパートナーを探すことが重要になります。

そのために、まずは複数の不動産業者を回ってみましょう。その中で自分の判断基準を伝え、自分に親身になって物件を探してくれる業者を探します。また、営業マンの言ったことが正しいかどうかを別の不動産業者で確認することも重要でしょう。

- 不動産業者は自分の判断基準を理解しているか

- 不動産業者は本当にいい物件を紹介してくれているか

- 物件のシミュレーションは投資として成立しているか、実現可能か

- 無理な営業をしてこないか

これらの点を確認しましょう。

〇関連記事

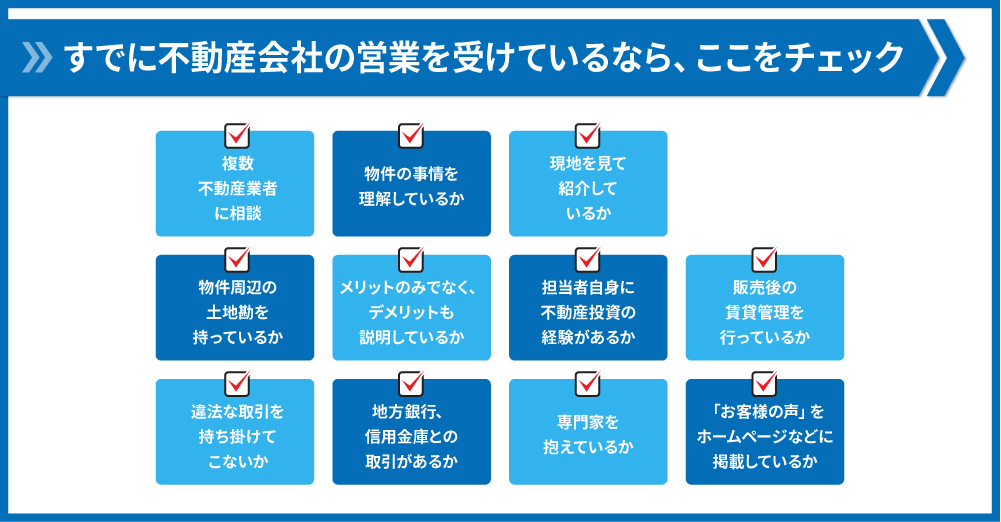

3.すでに不動産会社の営業を受けているなら、ここをチェック

この記事をご覧の方の中には、すでに不動産業者に物件購入の相談をしている方もいらっしゃるでしょう。もしそうであれば、下記の11のポイントを確認しましょう。

3.1.複数の不動産業者に相談しよう

先ほどもお伝えした通り、もしあなたがまだ1社の不動産業者にしか相談していないのであれば、他の不動産業者にも相談してみましょう。営業マンの言っていることが正しいかどうか、自分の判断基準を理解してくれるかどうかを見極める必要があります。

- 中古ものを扱う不動産業者なら新築の業者

- 区分マンションを扱う業者なら一棟ものを扱う業者

などを回ってみましょう。当社でも実際、物件購入の相談に来られた方にはさまざまな業者を回るようアドバイスすることがあります。

〇関連記事

3.2.物件の事情を理解しているか

不動産業者の担当者がその物件の事情を把握しているかを確認しましょう。「なぜその物件が売りに出ているのか」という点が主に確認するポイントとなります。相続された不動産が売りに出たのか、資金を捻出するために売りに出たのかなどを知っているかどうか確認しましょう。

一般的に、不動産を仲介する業者よりも自社で保有している不動産業者の方が物件について詳しいと言えます。物件のことを知らずに販売しようとする業者は、あまりいい業者とは言えないでしょう。

3.3.現地を見て紹介しているか

担当者が現地を見た上で物件を紹介しているかも重要なポイントになります。不動産は個別性の強いものです。物件の外観や駅からの距離はもちろんですが、エリアの雰囲気(治安が悪そうなど)や入居者の雰囲気(ゴミの出し方が悪い、ものを置きっぱなしにしているなど)は実際に物件を見てみないとわからない部分も多くあります。

現地を見ている担当者は物件の真のメリット・デメリットを語ることができます。現地を見た上で物件を紹介してくれる担当者が望ましいでしょう。

3.4.物件周辺の土地勘を持っているか

1つ前のポイントとも共通する点になりますが、担当者または不動産業者が物件周辺の土地勘に精通しているかどうかも重要です。不動産は個別性の高いものです。先述の物件周辺のエリアの雰囲気はもちろん、エリアの賃料相場や災害リスクを把握していれば、その不動産業者はあなたに最適な提案をできるでしょう。

- 不動産の売買・仲介だけではなく、賃貸管理も行っている不動産業者

- 地場の不動産会社

これらの不動産業者は土地勘を持っていると言えます。

3.5.メリットのみでなく、デメリット(リスク)も説明しているか

不動産投資において、100点満点非の打ち所がない物件というのは存在しません。新築・中古、一棟・区分といった種別に関わらず同じです。どんな物件でもデメリットやリスクを抱えています。

その中には空室リスクや、賃料下落の可能性、修繕リスク、等々さまざまなものがあります。そうした物件でも、営業の場では当然

「いい物件ですよ」

と紹介されます。基本的には、担当者の仕事は物件を売ることであり、どんな物件にも何かしらの強みがあるからです。そうした強みやメリットだけなく、デメリットやリスクについてもしっかりあなたに説明してくれるかどうかは、不動産業者を判断する重要なポイントになります。

3.6.担当者自身に不動産投資の経験があるか

不動産投資はやっていなければわからない点も多くあります。物件の良し悪しの判断や修繕するかどうかの費用対効果判断など、経験によって鍛えられる部分があるからです。

そこで、可能であれば担当者自身が不動産投資を行っていることが望ましいでしょう。先述の経験値によって鍛えられる部分を、そうした担当者は持っています。先ほどメリットだけでなくデメリットについても教えてくれるかが重要だと述べましたが、メリット・デメリット共に不動産投資経験者でなければ分からない部分が多くあります。そうした担当者であれば、深みのある話をしてくれます。

なお、不動産投資経験者のほかに、金融機関での勤務経験があるかどうかもポイントになります。不動産投資において避けられない融資の部分に精通しているからです。

3.7.販売後の賃貸管理を行っているか

不動産を購入した後にその賃貸管理を行ってくれるかも重要なポイントになります。不動産投資は買うところがゴールではありません。むしろ、スタート地点といってよいでしょう。管理運営中のキャッシュフローこそが基本的な儲けのもとになるからです。重要な管理運営まで責任をもって行ってくれるかどうかが重要なポイントの1つになります。

逆に、売買・仲介だけの業者の中には「売って終わり」と考えている業者も存在します。そうした業者の巧みな言葉に乗せられて、キャッシュフローを生まない物件を買ってしまったら再起不能です。

できれば、賃貸管理も行っている会社から購入するのがいいでしょう。売買・仲介だけを行っている場合は特にその会社を信頼できるかを重要視しなくてはなりません。

〇関連記事

3.8.違法な取引(二重契約など)を持ち掛けてこないか

違法な取引を持ち掛けてくる不動産業者とは、当然取引をしないよう気を付けなければなりません。いわゆる二重売買契約がその典型になります。

二重売買契約とは、金額の異なる2種類の契約書を作ることで、虚偽に多額の融資を引き出すことです。金融機関は「物件価格の○割」という形で融資を出すため、金額の大きい方の契約書を金融機関に対して提出することで、より多くの融資を引き出すものです。

これに乗ってしまい、万が一金融機関がそれを知った場合、融資の一括返済を求められることになります。その場合、もし購入した物件を残債以上の額で売れなければ、自己破産につながってしまいます。

その他、自分の銀行残高を改ざんして金融機関に提出する業者も存在しました。違法な取引を持ち掛けるような業者とは絶対に付き合ってはいけません。

3.9.地方銀行、信用金庫との取引(自社借入)があるか

金融機関、特に地方の銀行や信用金庫との取引があるかどうかは1つの信頼の指標になります。地域密着型の金融機関と取引をしていることは、その地域において一定の信頼をその不動産業者が得ていることを示します。

会社ホームページなどに取引金融機関が掲載されていることが多いですので、自分が相談をしている不動産業者がどんな金融機関と取引しているのか、確認してみるといいでしょう。

3.10.専門家(税理士、弁護士、建築士)を抱えているか

不動産投資において、欠かすことができないのが専門家の存在です。

不動産投資においては様々な経費や課税対象(また非対象)の収入が発生します。それらの収支をまとめ確定申告を行うのは簡単なことではありません。青色申告による控除(税優遇)を受けようとすれば、なおさら自分ひとりでこなすのは難しくなります。

そこで必要になるのが税理士の存在です。不動産業者が税理士と提携をしていれば、自分で税理士を探すことなく、不動産投資の最大のハードルである税金関係をクリアすることができます。

その他、滞納問題や立ち退きなど、法律的な問題が発生した際は弁護士がいれば心強いでしょう。

また、建築士を抱えている不動産業者であれば投資的観点だけでなく、建築的観点からもアドバイスを受けることができます。例えば、建築士から傾いているなど「買ってはいけない物件」の見分け方を教わることができます。それらの建築的観点は、他の不動産業者の話を聞きに行くときも役に立つことでしょう。

3.11.「お客様の声」をホームページなどに掲載しているか

最後に、その不動産業者が「お客様の声」をホームページに掲載しているかがポイントとなります。

ある程度お客様から信頼を集めている不動産業者でなければ、お客様の声を掲載することはできません。「売って終わり」と思っている不動産業者ならなおさらです。また、載っていたとしても件数が少なければ、そもそも取引数が少ない可能性もあります。おおよそ300件ほどあれば、十分に集まっていると言えます。

4.おわりに

ここまで、「知らないが故に失敗してしまう人」が一人でもいなくなればと思い、不動産投資初心者に向けたポイント解説を行ってきました。

冒頭でもお伝えしましたが、不動産投資によって10年後、20年後も安定した収入を得て人生の安定を実現することができます。そして、それはこの記事に書かれたポイントを抑えることで誰にでも実現可能です。

「不動産投資はなんだか怖い」、そう思う必要などないのです。

この記事のポイントを踏まえつつ、不動産投資の第一歩を踏み出してくださいね。

コメント