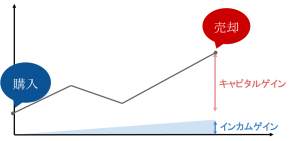

キャピタルゲインとインカムゲインは、どちらも資産運用で得られるリターン(利益)のことです。簡単にいうと、キャピタルゲインは保有していた資産を売却することによって得られる売却益を指し、インカムゲインは株の配当金や不動産の家賃収入など継続的に受け取れる収益を指します。

|

|

キャピタルゲイン |

インカムゲイン |

|---|---|---|

|

リスクと |

ハイリスク・ハイリターン |

ローリスク・ローリターン |

|

収益率 |

数倍以上も狙えるが、大きな損失を被ることもある |

株式投資・不動産投資の場合は、数%~高くても8%程度 |

|

メリット |

・上手くいけば短期間で大きな利益を手に入れられる |

・安定的・継続的に利益が出る |

|

デメリット |

・元本割れリスクが高い |

・キャピタルゲインより収益率が低め |

|

向いている人 |

大きな利益を狙いたい人 |

手堅く安定的に資産運用したい人 |

この記事では、キャピタルゲインとインカムゲインをより深く理解するために、以下の内容を解説していきます。

- キャピタルゲインの意味とインカムゲインの意味

- 投資の種類ごとにキャピタルゲインとインカムゲインを解説

・株式投資➡キャピタルゲインとインカムゲイン両方がある

・投資信託➡キャピタルゲインとインカムゲイン両方がある

・預金➡インカムゲインのみ

・不動産投資➡株式投資にはキャピタルゲインとインカムゲイン両方がある

・ソーシャルレンディング➡インカムゲインのみ

・暗号資産(仮想通貨)➡原則キャピタルゲインのみ

・FX取引➡メインはキャピタルゲイン - キャピタルゲインとインカムゲインのどちらを狙うべきか

・大きな利益を狙うならキャピタルゲイン

・手堅く安定的に資産運用したいならインカムゲイン

・2つのバランスが大事

この記事を読めば、株式投資や不動産投資においてキャピタルゲインとインカムゲインのどちらを狙うべきかを決めることができるはずです。ぜひ最後まで読んで投資方針の参考にしてみてください。

1.キャピタルゲインとインカムゲインとは?

キャピタルゲインとインカムゲインは、どちらも投資によって得られる利益を指す言葉です。ただし、どのように受け取る利益なのか、その特徴に違いがあります。

1.1.キャピタルゲインは値上がり益のこと

キャピタルゲイン(capital gain)とは、保有していた資産を売却することによって得られる売買差益を指します。

【例】1株あたり1万円の株を100株購入し、株価が2倍になった時に全部売却した場合

100万円で購入した株を200万円で売却したことになるため、利益は100万円です。この利益をキャピタルゲインといいます。

株式投資の例が分かりやすいですが、そのほかにも土地、建物、債券などの有価証券、絵画、貴金属、ゴルフ会員権など、価格が変動するものならば何でもキャピタルゲインが発生します。

一般的には、値上がりしそうな対象に投資し、購入価格よりも値段が上がった時に売却することでキャピタルゲインを得ます。ただし株式投資やFXの場合には、信用取引の仕組みを使ってカラ売りを行い、高く売って安く買い戻すことで利益を得ることもできます。こうした利益も、広い意味ではキャピタルゲインに含まれます。

一方で、当初の思惑とは反対に値下がりしてしまったことで発生した損失を「キャピタルロス」と呼びます。

キャピタルゲインを確定させるための売却、すなわち出口戦略については以下の記事で詳しく解説しています。

1.2.インカムゲインは資産を保有中に得られる収益のこと

インカムゲイン(income gain)とは、資産を保有することで安定的・継続的に受け取れる利益のことを指します。

株式投資で受け取る配当金や不動産投資の家賃収入、銀行預金や利付債券の受取利息、投資信託の収益分配金などがインカムゲインに該当します。

前述した通りキャピタルゲインにはキャピタルロス(損失)も存在しますが、インカムゲインは継続的に入ってくる収益を指すため「インカムロス」という概念はありません。

なお、インカムゲインを安定的に稼ぐための方法は以下の記事で解説しています。

2.投資の種類ごとのキャピタルゲインとインカムゲイン

キャピタルゲインとインカムゲインの意味が分かったところで、投資の種類ごとにどのようなキャピタルゲイン・インカムゲインがあるかを解説していきます。

2.1.株式投資

株式投資の場合、キャピタルゲインとインカムゲインの両方があります。

|

キャピタルゲイン |

株価が値上がりしたことによる売却益 |

|---|---|

|

インカムゲイン |

配当金 |

株式投資のキャピタルゲインは、株価が値上がりしたことによって得られる売却益です。急激に成長している企業の場合、「10倍株」といわれるように大きく利益を生み出すこともあります。

ただし株価は、会社の業績はもちろん社会全体の景気や出来事によっても大きく変動します。キャピタルゲインによる大きな利益を得られる可能性は十分にありますが、反対に大きなキャピタルロスを出してしまうリスクもあることに注意が必要です。

株式投資のインカムゲインに該当するものは、会社が得た利益を株主に還元する「配当金」です。配当金の平均利回りは2%前後で、年1回または2回、指定口座に振り込まれるのが一般的です。

2.2.投資信託

投資信託は、運用会社が投資家から集めたお金を運用し、運用益を投資家に分配する金融商品です。つまり、「インカムゲイン型」の投資商品といえます。

ただし保有途中で売買するケースもあり、売却によって得た利益はキャピタルゲインに該当します。

|

キャピタルゲイン |

投資信託の銘柄が値上がりしたことによる売却益 |

|---|---|

|

インカムゲイン |

年1回または毎月分配される「分配金」 |

本来は長期投資が前提となる商品なので、株式投資のようにキャピタルゲインを狙った投資手法はあまり使われません。

2.3.預金

普通預金や定期預金も立派な金融商品のひとつです。預金の場合は、お金の価値が上がったり下がったりはしないため、キャピタルゲインに該当する利益はありません。預けている金額に応じて得られる「受取利息」がインカムゲインに該当します。

|

キャピタルゲイン |

なし |

|---|---|

|

インカムゲイン |

預金額に応じて得られる受取利息 |

ただし、ゼロ金利時代といわれる現代では、預けているだけで得られるインカムゲインは微々たるものです。

2.4.不動産投資

不動産投資とは、土地・建物・マンションなどの不動産を購入することで利益を得る投資手法のことです。不動産投資の場合は、キャピタルゲインとインカムゲイン両方とも大きな収益の柱となるもので、どちらを狙うかによって戦略が変わります。

|

キャピタルゲイン |

不動産を売買して得る利益(売却益) |

|---|---|

|

インカムゲイン |

家賃収入 |

不動産投資におけるキャピタルゲインとは、不動産を売買して得る利益のことをいいます。例えば1億円で購入した賃貸物件が1億3,000万円で売れれば、単純計算で3,000万円の利益となります。

一方、不動産投資のインカムゲインとは「家賃収入」のことです。例えば、10戸所有している家賃8万円の部屋が全て満室なら、毎月80万円のインカムゲインを得ることができます。

不動産投資においてはキャピタルゲインとインカムゲインのバランスがとても大切です。どちらかがマイナスでも、もう一方がそれを上回るプラスになれば投資は成功となります。例えばキャピタルゲイン(売却益)が1,500万円マイナスだったとしても、所有している期間に1,500万円以上のインカムゲイン(家賃収入)が出ていればトータルで利益がでていることになります。

ただし、安定した資産運用という観点から言えば、インカムゲインを軽視してキャピタルゲインの獲得に重点を置いた不動産投資はおすすめしません。

キャピタルゲイン狙いの不動産投資は上手くいけば大きな利益を得られますが、不動産価格の上昇を予測するのは容易ではありません。反対に大幅に下落してしまう可能性もあるため、ハイリスク・ハイリターンの投資であると言えます。

不動産投資で失敗するリスクを抑えるためには、まずはインカムゲインを安定して得られるような物件を選ぶことが重要です。

インカムゲインを軽視して空室リスクが高い物件を購入してしまうと、保有期間中のローン返済等に苦しむことになりかねません。

キャピタルゲイン(価格上昇による売却益)に対してインカムゲイン(家賃収入)は比較的コントロールしやすいため、まずは適切な空室対策でインカムゲインを安定的に獲得することを目指し、その上でできるだけ価格が下がりにくいような物件を選んでおくのがベストです。

2.5.ソーシャルレンディング

ソーシャルレンディングとは、お金を借りたい企業や団体(借り手)とお金を運用して増やしたい人(貸し手)をつなげるマッチングサービスです。最低投資額が1万円から投資できるサービスもあり、小額投資で高い利回りを期待できる投資手法として人気です。ただし、貸し倒れが発生するリスクがあります。

ソーシャルレンディングの場合、途中解約や売却は原則としてできないためキャピタルゲインに該当する利益はありません。ソーシャルレンディングで得られるインカムゲインは、投資した商品から毎月得られる普通分配金です。

|

キャピタルゲイン |

なし |

|---|---|

|

インカムゲイン |

運用収益に応じて受け取れる普通分配金 |

貸し倒れが発生すると投資した金額を回収できないリスクがありますが、名目利回り2.5%~10%(※)といった高い利率が大きな魅力です。

※SBIソーシャルレンディングの場合

2.6.暗号資産(仮想通貨)

ビットコインを始めとする暗号資産(仮想通貨)は、売買益であるキャピタルゲインを狙う投資手法がメインです。

暗号資産の場合はインカムゲインは存在しないというのが定説でしたが、2020年に入ってからインカムゲインを得られる「ステーキング」というサービスがCoinchekで始まっています。

|

キャピタルゲイン |

暗号資産が値上がりしたことによる売却益 |

|---|---|

|

インカムゲイン |

ステーキングによる報酬 |

暗号資産のキャピタルゲインは、価格が安い時に購入し、値上がりした時に売却することで得られる売却益のことです。例えば、ビットコインの価格が1BTC100万円の時に1BTCを購入し、120万円の時に売却した場合は、20万円の売却益を手にすることができます。逆に損失が出た場合はキャピタルロスが発生します。

暗号資産も株式投資と同様に空売り(ショート)が可能です。実際には持っていない暗号資産を空売りしてから買い戻すことができ、空売りで得た利益もキャピタルゲインに該当します。

暗号資産でインカムゲインに該当する報酬というものは存在しなかったのですが、暗号資産を自由に動けない状態にする「ステーキング」をすることでインカムゲインを得られる仕組みが登場しました。

暗号資産取引所であるCoincheckが2020年1月から世界初の試みとして始めたもので、暗号通貨の「リスク(Lisk)を一定量保有しておくことで報酬を受け取れます。報酬の付与額は決まっていませんが、保有しているだけでコツコツ報酬を得られるメリットがあります。

2.7.FX取引(外国為替証拠金取引)

FXとは、為替レートが上がるか下がるかを予想して利益を狙う投資手法です。FXは価格変動による為替差益が利益となるため、キャピタルゲインによる利益がメインとなります。

|

キャピタルゲイン |

価格変動による為替差益 |

|---|---|

|

インカムゲイン |

金利差により得られるスワップポイント |

FX取引におけるキャピタルゲインとは、価格変動による為替差益を指します。例えば1ドル=100円のときに1万ドルを購入し、1ドル110円になった時に売却すれば、10万円の利益が出ます。

低金利の通貨を売った時に付与されるスワップポイントはインカムゲインに該当します。例えば、日本の金利が0.1%で豪ドルの金利が1.5%の時、日本円を売って豪ドルを買うと、1.4%の金利差を保有している間、毎日受け取れます。

ここまで解説したように、キャピタルゲインとインカムゲインのどちらを得ることができるかは、投資手法によってかなり違うということが分かったのではないでしょうか。

なお、これから投資による資産運用を始めたいという方には、以下の記事がおすすめです。

3.キャピタルゲインとインカムゲインどちらを狙うべきなのか

投資の種類によって、キャピタルゲインだけを狙えるもの、インカムゲインだけを狙えるもの、両方狙えるものがあることが分かったと思います。それでは、キャピタルゲインとインカムゲインはどちらを狙うべきなのでしょうか。

3.1.キャピタルゲインとインカムゲインの比較

キャピタルゲインとインカムゲインは、キャピタルゲインはハイリスク・ハイリターンであり、インカムゲインはローリスク・ローリターンであるという大きな違いがあります。その他の違いも含めて、比較表を以下にまとめました。

|

|

キャピタルゲイン |

インカムゲイン |

|---|---|---|

|

リスクと |

ハイリスク・ハイリターン |

ローリスク・ローリターン |

|

収益率 |

数倍以上も狙えるが、大きな損失を被ることもある |

株式投資・不動産投資の場合は、数%~高くても8%程度

|

|

メリット |

・上手くいけば短期間で大きな利益を手に入れられる

|

・安定的・継続的に利益が出る |

|

デメリット |

・元本割れリスクが高い |

・キャピタルゲインより収益率が低め |

|

向いている人 |

大きな利益を狙いたい人 |

手堅く安定的に資産運用したい人 |

こうした違いを念頭に置いた上で、キャピタルゲインを狙うべき人とインカムゲインを狙うべき人について解説していきます。

3.2.大きな利益を得たいならキャピタルゲインを狙うべき

キャピタルゲインを狙うべき人は、ズバリ、大きな利益を獲得したい人です。

例えば株式投資の場合、テンバガーと呼ばれる10倍株を見つけることができれば投資した金額を10倍に増やすこともできます。一方でインカムゲイン(配当金)は高くても利回り5~10%程度で、短期間で資産が倍になることは到底ありません。

また不動産投資の場合は一度に動かす金額も大きくなるため、必然的にキャピタルゲインの利益額も大きくなります。

ただし大きな利益を得られるということは、大きな損失が発生するリスクもあるということです。資産運用の初心者は、無理してキャピタルゲインばかり狙うのではなく、安定して収益を得られるインカムゲインから狙った方が良いでしょう。

3.3.手堅く安定的に運用したいならインカムゲインを狙うべき

インカムゲインを狙うべき人は、手堅く安定的に資産を運用したい人、そして長期投資をしたい人です。

キャピタルゲインは上手くいけば収益性の高い投資ですが、思惑が外れてキャピタルロス(損失)を出してしまう危険性もあります。しかしインカムゲインは安定的に継続的に手に入れられる利益であり、価格変動の影響が少ない方法といえます。

株式投資の例でいうと、減配・無配の可能性はゼロではないものの、インカムゲインである配当金は保有している間ずっと継続して安定的に受け取ることができます。保有しているだけで利益が出るメリットがあるため、長期投資をしたい方に向いています。

ただし不動産投資の場合は、保有しているだけで必ずインカムゲインをもらえる訳ではありません。空室の部屋からは利益は生まれないため、入居率を上げる戦略が必要です。安定して家賃収入を得られるようになれば、不動産投資の場合はキャピタルゲインよりも利益を生み出し続ける収益の柱にすることができるでしょう。

3.4.キャピタルゲインとインカムゲインのバランスが重要

投資ではよく「分散することが大切」と言われますが、キャピタルゲインとインカムゲインについても上手くバランスを取って狙っていくことが重要です。キャピタルゲインだけを狙うのはリスクが高すぎますし、インカムゲインだけを狙うのは期待収益が小さすぎます。

ただし、結局はどちらを狙っていくかは、投資家のスタイルに合った方法を見つけるのが一番です。例えば株式投資の場合、初心者や平日仕事をしている人などは株式市場にかかりっきりにはなれないため、株の値動きにあまり左右されないインカムゲイン(配当金)狙いの割合を上げた方が安全です。一方で、リスクを取ってでも大きな利益を狙いたい方は、キャピタルゲイン狙いの銘柄に多く投資すると良いでしょう。

不動産投資の場合はひとつの物件でキャピタルゲイン(売却益)とインカムゲイン(家賃収入)を同時に得ることができるわけですが、そのバランスが良い物件を選んで投資するのか、タイプを分けて複数棟取得するのか、自分に合った投資方法を確立していくと良いでしょう。

4.まとめ

この記事では、キャピタルゲインとインカムゲインの違いや、投資の種類ごとの解説、そしてどちらの収益を狙うべきなのかということを解説してきました。

キャピタルゲインは大きな収益を狙える反面、大きな損失を被る可能性もあります。一方でインカムゲインは継続的に収益を見込めるため、長期投資で安定して収益を得たい人に向いています。

株式投資や不動産投資の場合は、キャピタルゲインもインカムゲインも両方存在するため、どちらを狙うのかしっかり戦略を立てた上で投資することが大切です。バランスも考えながら、将来を見据えた投資を行っていきましょう。

コメント