FIREを達成して、時間やお金に縛られない自由な生き方をしたいと思いませんか?

あなたがいまサラリーマンとして生活する中で、「毎日会社と自宅を往復しているだけだ」「このまま働いていても生活に余裕が出ない」と感じているならば、FIREを目指すことをオススメします。

FIREとは経済的自立と早期退職を意味するものです。英語では「Financial Independence, Retire Early」と表し、いわゆるアーリーリタイアに近い概念です。

そして、FIRE達成のためには道のりが存在します。それは、次の3つのステップです。

- 目標の資産額を決める

- 支出の最適化などを通じて入金力を上げる

- 目標に向けて資産運用を行う

さらに、資産運用を行う段階ではオススメの投資法が確かに存在します。このステップを踏むことで、あなたの人生は今よりも自由なものになるはずです。

今回は、上記3つのうち、3番目の「目標に向けて資産運用を行う」という部分に焦点を当てて解説します。

ぜひこの記事をもとに資産運用を実践して、自由な人生をつかみ取ってください。

目次

1. FIRE達成のための投資目標

FIRE達成のための投資方法をお伝えする前に、その前提となるポイントについてお伝えします。FIRE達成のためには、「年間支出の25倍の資産」が必要とされています。

毎月の支出に応じて、次のような額の資産を築く必要があります。

| 毎月の支出 | 年間の支出 | FIREに必要な資産額 |

|---|---|---|

| 10万円 | 120万円 | 3000万円 |

| 15万円 | 180万円 | 4500万円 |

| 20万円 | 240万円 | 6000万円 |

| 25万円 | 300万円 | 7500万円 |

| 30万円 | 360万円 | 9000万円 |

この金額を見て、もしFIREが難しいと感じたならば、サイドFIRE(早期退職後も副業などで一定の収入を得るFIREの形)を目指すのもいいでしょう。

上の表では完全FIREする場合、月20万円の支出があるならば6000万円が必要でした。しかし、早期退職後も副業で月5万円を得ることができればFIREに必要な額を4500万円まで抑えることができます。

具体的な投資法を知る前に、まずは自身がFIRE(あるいはサイドFIRE)をするときに必要な資産額を計算してみてください。

2. FIREに向けて投資を始める前に「入金力」を上げる

具体的な投資法を知る前に、もう1つ把握しておくべきポイントがあります。それは、「入金力」を上げることです。目標資産額に向けて投資を行う上では、毎月の収入からいくらを投資に回せるかが重要になります。毎月の収入のうち、投資に回せるお金を増やす(=入金力を上げる)ことで、資産形成が確実なものになっていきます。

まずは、目標資産額に対して毎月いくらを投資に回せばいいのか、次のサイトを参考に計算してみましょう。

https://www.rakuten-sec.co.jp/web/fund/saving/simulation/

例えば6000万円を目標とする場合、期間25年・年利5%で運用するのであれば毎月約10万円を入金する必要があります。

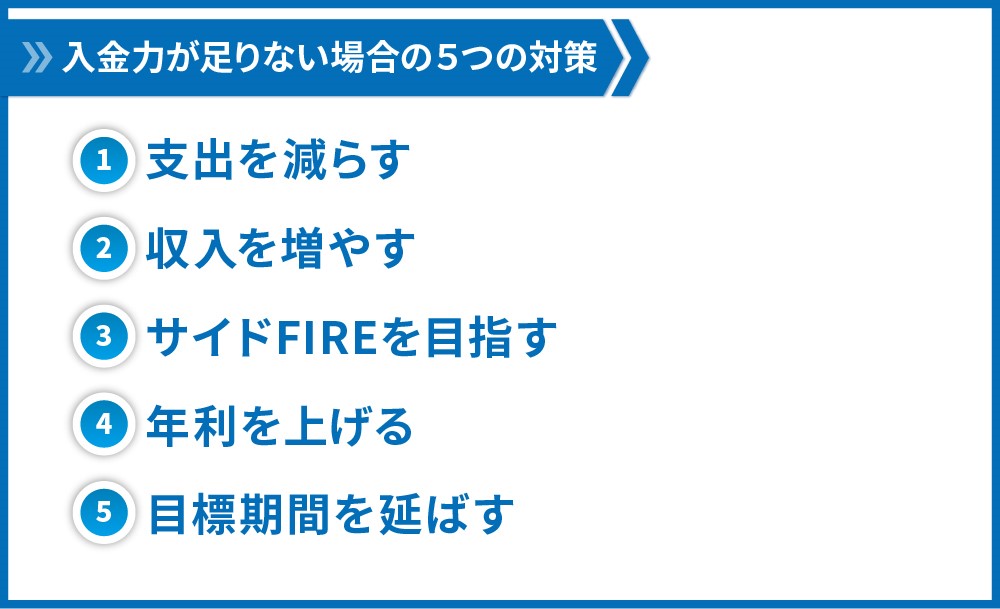

毎月の入金額を確保するのが難しい場合は、次の5つを考えてみましょう。

① 支出を減らす

月々の支出を減らすことで、毎月の入金額を増やせます。格安SIMに乗り換えて携帯料金を減らす、使っていないサブスクリプションサービスを解約するなど、毎月一定額がかかる固定費から見直してみましょう。

② 収入を増やす

支出を減らしたら、収入を増やすことも考えましょう。例えば、今の仕事で昇進する、転職する、副業するといったことが考えられます。

③ サイドFIREを目指す

1章でもお伝えしましたが、サイドFIREを目指すことで目標資産額を少なくすることができます。

④ 年利を上げる

年利を上げる、つまり毎年のリターンをより高めることで、少ない入金力でも同じ目標を達成できます。例えば、FXやレバレッジ型投資信託などで資産形成を行うことです。

ただし、高いリターンを狙える代わりに、発生しうる損失額も大きくなることに注意が必要です。

⑤ 目標期間を延ばす

目標期間を延ばすことで、毎月の入金は少なくしながら同じ目標を達成できます。年利5%・期間25年で6000万円を築くには毎月約10万円の入金が必要です。一方で、年利5%・期間30年で同じ6000万円を築く場合、毎月の入金は7万円強で済みます。

3. FIRE達成のためのオススメ投資法 ①投資信託

ここからは、FIRE達成のために役に立つ投資法をお伝えします。FIREを達成するためには、「資産を築く」ことと、「毎月収入を得られる仕組みを作る」ことの2つが必要です。

これから4つの投資法をお伝えしますが、前半2つは「資産を築く」、後半2つは「毎月収入を得られる仕組みを作る」ことに焦点をあてています。

- 投資信託

- 個別株

- 高配当株・高配当ETF・REIT

- 不動産投資

まずは前半2つの投資を進め、資産がたまったら後半2つの投資にチャレンジするのがいいでしょう。

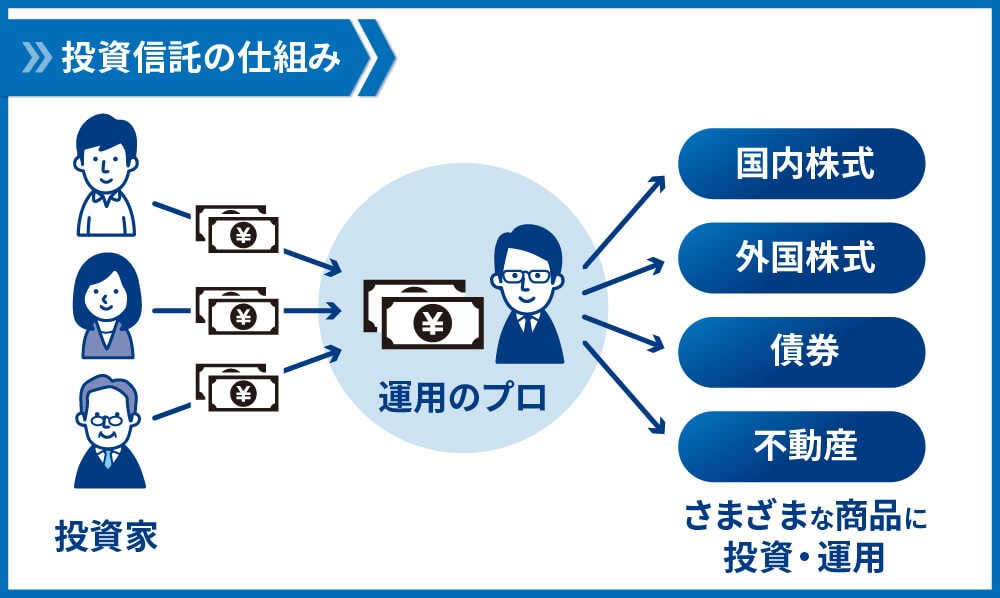

1つ目にご紹介するのは、投資信託です。

投資信託は、不特定多数の投資家から預かった資金を、運用の専門家が複数の資産に分散投資し、その収益を投資家に分配するものです。

プロの運用会社が運用をしてくれるので、気軽に投資をすることができます。また、少額(100円程度)から投資を始められるのもメリットです。

投資信託の中でも証券取引所に上場している投資信託のことを上場投資信託(ETF)と言います。株式に近い投資信託で、取引所において自由に取引をすることができます。また、価格も株式同様にリアルタイムで変動します(投資信託は、1日1回基準価格が計算されて価格が決まります)。

投資信託により利回りは様々ですが、おおよそ5%程度でとらえるといいでしょう。5%で運用を行う場合、資産額は次のようになります。

| 入金額/運用期間 | 5年 | 10年 | 15年 |

|---|---|---|---|

| 5万円 | 340万円 | 776万円 | 2055万円 |

| 10万円 | 680万円 | 1552万円 | 4110万円 |

| 15万円 | 1020万円 | 2329万円 | 6165万円 |

投資信託を選ぶ上では、次のようなポイントを押さえるとよいでしょう。

3.1. インデックスファンドがオススメ

投資信託を選ぶ上では、「インデックスファンド」と呼ばれるものに投資をするのがオススメです。

投資信託には大きく分けて「アクティブファンド」「インデックスファンド」の2種類が存在します。

インデックスファンドは「日経平均」「TOPIX」「S&P500」など、株価指数と同じ値動きを目指す投資信託です。その一方で、アクティブファンドはそうした株価指数より高いパフォーマンスを出すことを目指す投資信託です。

一見後者のアクティブファンドの方が魅力的に見えますが、インデックスファンドを上回る成果を出せるアクティブファンドは10~30%程度しかないと言われています。

また、後述の通りアクティブファンドはインデックスファンドに比べて手数料が高くなりがちです。

これらの点から、初心者の方にはインデックスファンドへの投資がオススメです。

3.2. 高コストの投資信託は避ける

2つ目は、高コストの投資信託を避けることです。

投資信託のコストは、大きく分けて2つです。購入時に支払う手数料と、保有時に支払う信託報酬です。

前者の購入時手数料については、手数料がかからない投資信託(ノーロードファンド)も最近では多いため、こうしたものを選ぶといいでしょう。

投資信託を保有している間は信託報酬を支払います。この信託報酬については、アクティブファンドよりインデックスファンドの方が低い傾向にあります。アクティブファンドは指数以上の成果を出すために銘柄選定に人・手間をかけている一方、インデックスファンドはそうした手間がかからないためです。

そうした点からも、インデックスファンドを選択することをオススメします。

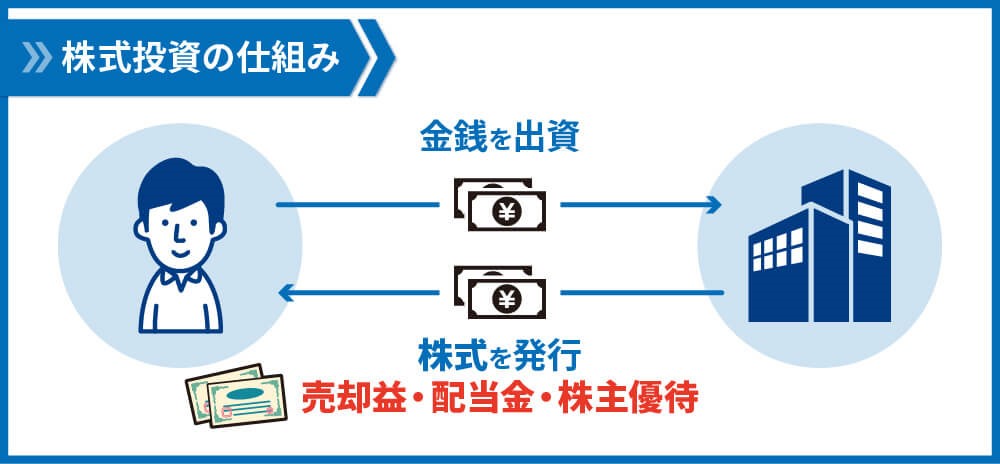

4. FIRE達成のためのオススメ投資法 ②個別株

FIRE達成のためのオススメ投資法、2つ目は個別株投資です。株式を安く買って高く売ることで、売却益を得ることを目的とする投資です。

売買益の他に配当金・株主優待などのメリットも得られます。その一方で、投資信託と比べて値動きは激しいという特徴があるため、投資信託を始める際よりも、勉強を深くする必要があります。

4.1. 銘柄は業績を予想して選ぶ

株式投資を行う場合は中長期(数か月~数年以上)で投資を行うのがオススメです。短期での売買は株で生計を立てているような専門の人でなければ難しいからです。

中長期の視点で銘柄を選ぶ際は、 企業の業績を予測しながら株を買うことが重要になります。なぜなら、多くの場合長期的にみると株価は企業の業績に近づいていくからです。

そのために、自分が検討している企業の業績を予測していきます。その企業にどんなニュースがあるか、今後はどんな商品を世に出していくのか、新商品が社会に受け入れられるのか…。企業の業績が長期的に見て上がることが予測できれば、その株を買ってみるのがいいでしょう。

また、それをいくつもある銘柄すべてで行うのは現実的ではないので、自分が詳しい業界や、好きな業界に絞って銘柄を探していくことをお勧めします。

4.2.株式投資には大きな資金が必要だが、少額から始める方法もある

株式を購入する場合、通常では売買単位(単元)の整数倍の株数で取引が行われます。1単元何株かは企業が決められますが、ほとんどの場合100株です。

そのため、株式を購入するために必要な金額は大きくなりがちです。株価1000円の企業であれば10万円、株価10000円の企業であれば100万円が必要になります。

もっとも、単元未満株取引を行えば単元未満でも取引を行うことができます。ですが、この場合は株主優待を受けられないなど株主の権利に制限がかかります。

5. FIRE達成のためのオススメ投資法 ③高配当株・高配当ETF・REIT

オススメの投資法の3つ目は、高配当株、高配当ETF、REITです。いずれも配当(分配金)収入を得られるという点で、FIRE後の収入源となるものです。

- 高配当株…企業が株主に支払う配当金が、ほかの株に比べて多く、配当利回り(1株当たり配当金÷株価)が高いもの。

- 高配当ETF…配当利回りの高い株式で構成された株価指数等への連動を目指した運用を行う上場投資信託。簡単に言うと、配当利回りが高い株の詰め合わせパック。

- REIT…投資家から集めた資金で、オフィスビルや商業施設、住居など複数の不動産を購入し、そこから生じる賃貸収入や売却益を投資家に分配する商品。

完全にほったらかしで収入を得られるというメリットがあります。ただし、高配当株であれば株価の成長自体はあまり大きく見込めないという点や、得られる配当金がなくなる、減る(無配、減配)ことがある点には注意が必要です。

5.1. 高配当株の中では連続増配株がオススメ

高配当株の中では、連続増配株がオススメです。連続増配株とは、長期間にわたって増配(配当金の増額)を行ってきている企業です。

こうした企業には長期的に業績を伸ばしていたり、一時的な不況時にも配当金を出せる蓄積があったりと考えられます。

もちろん、今後もこれらの株が永遠に増配し続けることが保証されているわけではありませんが、安定した配当収入を得るにはオススメです。

5.2. 高配当ETFの選び方

高配当ETFは、配当利回りの高い複数の株式にまとめて投資ができるものです。配当利回りだけでいえば特定の高配当株に投資するよりも下がりますが、複数の銘柄に分散して投資している分、減配等のリスクを抑えることができます。

高配当ETFに投資をすることで、配当収入を得ることができます。配当利回りの目安は高配当ETFの場合4%程度です。この利回りを用いて、高配当ETFだけで運用を行う場合、資産額と得られる配当収入の関係は次の通りになります(税金等は考慮していません。)

こちらをもとに、FIRE後に得たい配当収入別に目標資産額を決めてみてください。

| 月間配当収入(税引き前) | 年間配当収入(税引き前) | 高配当ETFの資産額 |

|---|---|---|

| 10万円 | 120万円 | 3000万円 |

| 15万円 | 180万円 | 4500万円 |

| 20万円 | 240万円 | 6000万円 |

もし「こんなにも用意できない…」と感じた場合は副業等の収入を得ながら生活するサイドFIREを目指すといいでしょう。

高配当ETFを選ぶ際のポイントは、大きく分けて2つあります。

配当利回りは4%前後がオススメ

配当利回りについては4%前後のものがオススメです。もちろん、配当利回りは高ければ高いほどいいですが、利回りが高い場合それなりのリスクも存在します。

例えば、「景気が悪化するとすぐに利回りが下がる」などといったことが考えられます。

高配当ETFを選ぶ場合であれば、おおよそ4%前後の配当利回りがいいでしょう。

コストが安いもの(0.08%程度が目安)を選ぶ

投資信託同様、運用にかかるコストを抑えることが重要です。高いコストの商品に投資をしてしまうと、たとえ高いリターンを出していたとしても経費でリターンが失われてしまいます。

高配当ETFの場合、おおよそ経費率0.08%以下を目安として商品を選ぶといいでしょう。

5.3. REIT

REITは複数の投資家から集めた資金で不動産に投資を行い、そこから得られた収益を分配します。

現在ですと、REITの利回りはおおよそ4.5%程度です(REITが投資対象とする不動産の種類によっても、変化します)。

この利回りを用いて、REITだけで運用を行う場合、資産額と得られる配当収入の関係は次の通りになります。

| 月間配当収入(税引き前) | 年間配当収入(税引き前) | REITの資産額 |

|---|---|---|

| 10万円 | 120万円 | 2666万円 |

| 15万円 | 180万円 | 4000万円 |

| 20万円 | 240万円 | 5333万円 |

REITを選ぶ際は、次のようなポイントをチェックしましょう。

利回り

REITは高配当ETF同様、高い配当利回りを期待して求められます。利回りが高いともちろんリスクも高くなりますが、まずは利回りに着目して選んでみましょう。

現在だと、高いもので6%弱、低いもので3%程度の配当利回りになっています(ただし、ホテル主体型はコロナ禍の影響で、利回り0%台など低利回りのものも多くなっています)。

組み入れ資産

2つ目のポイントはリートが組み込む資産の種類です。リートにはどんなタイプの物件を組み入れるかによって大きく7種類あります。

- 総合型

- 事務所主体型

- 商業施設主体型

- 住居主体型

- ヘルスケア施設主体型

- ホテル主体型

- 物流施設主体型

物件の用途で選ぶ場合、これから人気になるor不人気になるといったことをある程度予測することも可能です。例えば、コロナ禍によりホテル主体型の人気が下がる、等といった具合です。

銘柄選びの際には、物件の用途にも着目してみましょう。

増配実績

過去の増配実績も、銘柄選びの参考になります。増配は利益を順調に上げていることと関連しています。過去の実績ですから、「増配を続けている銘柄なら失敗しない」というわけではありませんが、銘柄選びの上ではチェックしておきたいポイントです。

その他、REIT(特に日本国内のJ-REIT)については、こちらの記事で詳しく解説しています。

6. FIRE達成のためのオススメ投資法 ④不動産投資

FIRE達成のための投資法、4つ目のオススメは不動産投資です。3つ目の高配当株等と同様、副収入を得る上で役立つ投資法です。FIRE達成後の収入源にもなります。

月5万円程度の手残りであれば、おおよそ4000~6000万円の物件を1棟購入することで実現できます。4000~6000万円というと大きな金額に思えますが、物件価格と同じだけの現金が必要なわけではありません。これまで紹介してきた他の投資と違い、金融機関から融資を引いて投資を行えるのが不動産投資のメリットです。

おおよそ物件価格の1~3割の頭金を入れることで、物件を購入することができます。4000~6000万円の物件なら、400~1800万円程度の頭金で投資を始めることができます。

6.1. 不動産投資の中でも一棟アパート投資がオススメ

不動産投資とひとくちに言っても、いくつか種類が存在します。主に、次の3種類の投資があります。

- 一棟アパート

- ワンルームマンション

- 戸建て

このうち、オススメは一棟アパートです。

ワンルームマンション投資はオススメしない

不動産投資の中でも物件価格が小さく都心にあるため人気なワンルームマンション投資ですが、私たちはオススメしていません。それは、次のような理由からです。

① 収支が出づらい

ワンルームマンション投資では、家賃収入が控えめであるのに対して、支出が多くなります。

1室に対して投資をするため、あまり収入は多くありません。また、次のような支出が発生します。

- 管理委託費用

- 固定資産税、都市計画税

- 保険料

- 修繕費用

- 修繕積立金

- ローン返済

こうした点から、あまり大きな手残りは得られません。

② 空室が発生したときの影響が大きい

ワンルームマンション投資は1室に対して投資を行います。そのため、空室が発生した時の影響が大きくなります。1室空室が発生するだけで家賃収入が途絶えてしまうのです。

一方で、8室の一棟アパートを購入した場合、1室空室が発生しても全体の1/8だけしか収入は減りません。

その他、ワンルームマンション投資についてはこちらの記事で解説しています。

一棟アパート投資のメリット

一方で、一棟アパート投資であれば、ワンルームマンション投資のデメリットをカバーして運用が可能です。

また、その他にも次のようなメリットがあります。

① 資産形成を大規模に、小さな手間で行える

一棟ものは一回の取引でロットがある程度取れるため、資産規模を拡大していくにあたり取引や管理の手間がかかりづらいのが特徴です。ワンルームマンション投資で同じ規模を実現しようとすると何十戸と取引をする必要があり、手間がかかります。また、比較的郊外にも多い事や、ロットが大きいがゆえに購入できる投資家の数が少ない事などから、利回りも高くなっていることが多いのです。このような理由から、資産形成という面で一棟物が優れているといえます。

② 自分で投資効果をコントロールできる

一棟ものであれば、自分の判断で、自分が最適だと思う建物全体に関わる入居付け、賃料アップのための施策を行う事が可能です。ワンルームマンションの場合は建物全体の経営判断(大規模修繕、設備の更新、清掃など)を他者(理事会や管理会社)に依存しなければなりません。また賃貸経営で利益が出る年に合わせて大規模修繕工事を行うなど、タイミングもコントロールできるのが強みと言えます。

③ 所得税・住民税対策の効果が大きい

一棟アパートですと、木造の物件も多く、減価償却費を大きく取ることができます。よって所得税・住民税の節税効果が高い事も、一棟アパートに投資する人が成功しやすい理由となります。

これがRC造や鉄骨造だと、一棟マンションでも区分マンションでも、構造上減価償却期間が長くなり、一年当たりの減価償却費が低くなってしまうので、節税効果があまり出ないのがデメリットです。

その他、一棟アパート投資に関してはこちらの記事で解説しています。

6.2.購入する物件の選び方

実際に物件を購入する場合には、いくつかの観点から物件をチェックしなくてはなりません。代表的なものは、次のような点です。

・空室率が50%を下回っているか(入居率が50%を上回っているか)

・長期空室(3か月以上)があるか

・築年月が1981年(昭和56年)6月以降か

・バス・トイレが別になっているか

・間取り・㎡数が地域の需要に合致しているか

・入居者に人気の設備が導入されているか

・内装のリフォーム率が低くないか

・外壁塗装や屋上防水の工事が実施済か

これらの観点の詳しい説明や、その他の観点についてはこちらの記事で解説しています。

7. 投資をする上で活用すべきNISA・つみたてNISA

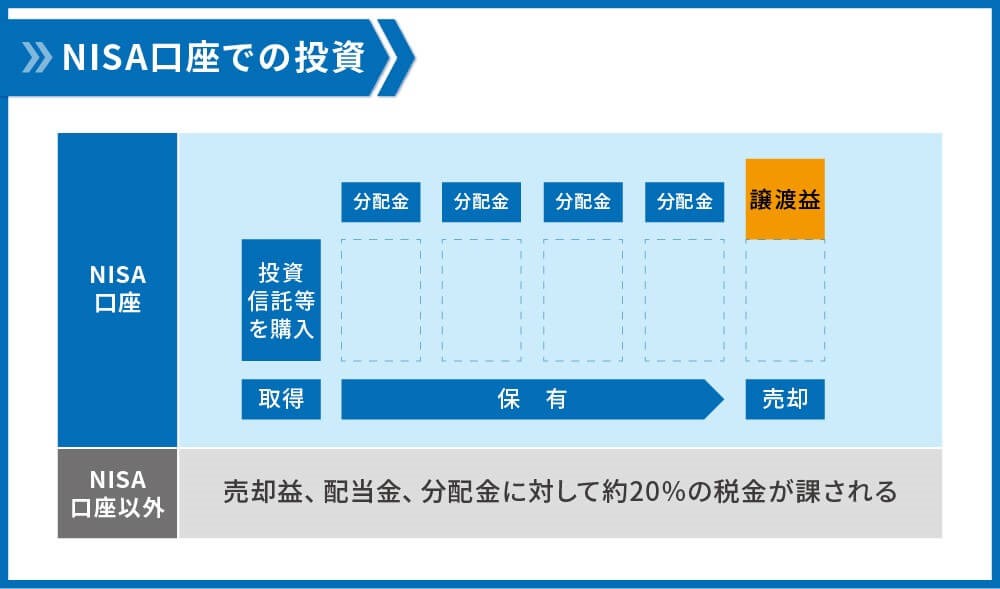

ここまで、FIREを目指す上でオススメの投資法をご紹介しました。記載したような投資を進める上では、国が用意している税制優遇制度を活用するのがオススメです。

例えば株式投資を行っていて儲けがでると、その儲けに対して約20%の税金が課税されます。100万円の利益が出たら20万円税金にとられると考えると、この税率は馬鹿にできません。

しかし、次にご紹介する制度を活用することで、売却益や配当に対する税金が非課税になります。ぜひ活用してみてください。

それぞれの優遇制度は、対象となる商品・ならない商品があります。ここまでご説明したもので、制度が活用できる商品は次の通りです。

| NISA | つみたてNISA | |

|---|---|---|

| 投資信託 | 〇 | 〇 |

| 株式投資 | 〇 | × |

| 高配当株・高配当ETF・REIT | 〇 | ETFのみ可 |

| 不動産投資 | × | × |

7.1. NISA

NISAは短期的な投資向けの投資非課税制度です。NISAを活用することで株式や投資信託などの運用で得た利益が非課税となります。

NISAで投資信託や株式を購入すると、最長5年間の非課税期間を得られます。5年保有後は、売却をするか、5年後のNISA口座枠に移すか、課税される口座に移し継続保有をするかを選ぶことになります。

非課税投資枠は120万円と大きく、短期の株式売買向きの制度です。

7.2. つみたてNISA

つみたてNISAは中長期的に投資を行いたい方向けの投資非課税制度です。つみたてNISAは投資対象商品が金融庁によって指定されています。そのため、「ぼったくり」といわれるような商品が除外されており初心者の方向けになっています。

NISA同様に、得た利益に対して税金はかかりません。

年間の非課税枠は40万円とNISAに比べると少なめですが運用期間は20年と長く、中長期的に投資を行いたい方向けです。

税制優遇制度については、NISAやつみたてNISAの他にiDeCoもあります。下記の通り、NISA等に比べても多くの税制メリットを得られます。

・購入時:掛金が全額所得控除に

・運用時:運用益が非課税

・お金を受け取る時:控除により税金を抑えられる

しかし、FIREを目指す方にiDeCoはあまりオススメではありません。というのも、iDeCo口座内の資金を原則60歳になるまで引き出すことができないためです。

FIRE達成後は、基本的にはそれまで築いた資産を崩しながら生活することになります。急な資金需要が発生(一部の病気や身内の不幸など)したときに、iDeCo口座に資金を置きすぎると対応できません。

iDeCoの掛金には上限が設定されているため多すぎる金額の投資はもともとできないようになっていますが、iDeCoを始めるとしても、FIREを考えているのであれば少額で行うのがオススメです。

8.終わりに

この記事では、FIRE達成のための投資についてお伝えしました。

FIRE達成のためには、まず目標資産額を決め支出の最適化を行うことが重要です。その上で、記事でお伝えしたような投資に取り組んでみてください。コツコツ時間をかけて投資を行うことで、目標の資産額に到達できるはずです。

コメント