貸家建付地は「アパート等、他人に貸している建物が建っている土地」のことです。これまでに築いてきた資産を次世代の家族に遺していくために、貸家建付地は大きな力を発揮します。

具体的には、土地を持っている方はその土地の上にアパート等を建てて貸家建付地にすることで資産の相続税評価額を抑えることができ、結果として相続税を節税することができます。

現状土地を持っていない方でも、保有する現金を元手にアパート等を購入することで、同じように相続税対策をすることができます。

この記事では

- すでに持っている土地を活用して相続税対策をしたい方

- まだ土地は持っていないが現金を不動産に変えて相続税対策をしたい方

- 貸家建付地の相続税対策効果を知りたい方

といった方に向けて

「貸家建付地って何?」

「貸家建付地はどう評価されて節税になるの?」

「貸家建付地のよくある疑問」

これらについて解説します。

「相続税対策をして家族により多くの資産を遺したい!」とお考えの方はぜひご覧ください。

1.貸家建付地とは

貸家建付地(かしやたてつけち)は、「アパート等、他人に貸している建物が建っている土地」のことを言います。アパートだけでなくマンションや貸し戸建て、オフィスビルなどが建っていても貸家建付地と言います。

貸家建付地は一般的に更地よりも相続税評価額が安くなります。評価額が安くなるため、相続税対策になります。「アパート・マンションを経営すると相続税対策になる」という話がよく出ますが、その理由はここにあるのです。

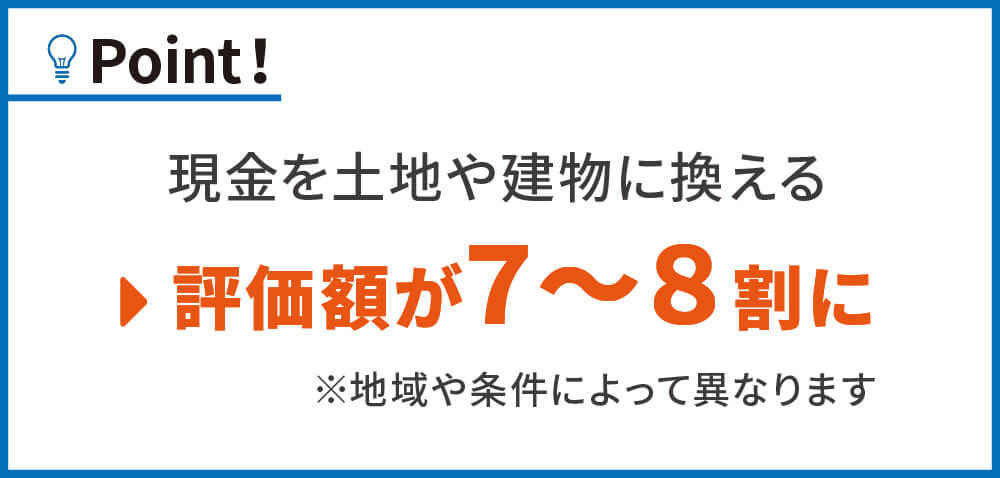

相続税の世界では、実際の物の価値と相続税評価額が異なります。

例えば、同じ1億円の現金と不動産がある場合、相続税評価額は現金1億円、不動産8000万円、といった具合になります。これは、現金が時価でそのまま評価されるのに対して、不動産は相続税路線価や固定資産税評価額といった「時価の7,8割の価額」の数値をもとに評価額が算出されるためです。

さらに、不動産の中でも自己の居住用に使用する場合よりも他人に貸している場合の方が相続税評価額は安くなります。

そのため、貸家建付地は相続税評価額が低くなり、相続税対策になるのです。

2.貸家建付地で相続税対策をすべきか判断する2つのチェックポイント

「貸家建付地を活用すると相続税対策になる」という話があります。ですが、誰もが貸家建付地(つまりアパート等)を活用して相続税対策を行うべきだとは限りません。

2つの点をチェックして、そのどちらの条件も満たす場合に貸家建付地を活用して相続税対策を行うべきなのです。

この章では、その2つのチェックポイントをご紹介します。ご自身でも当てはまるかどうか、判断してみてください。

2.1.財産が相続税の基礎控除額を超えている方(相続税を納める必要がある方)

相続が発生した際に、誰もが相続税を納める必要があるわけではありません。財産の総額が基礎控除額を超えない場合は、相続税の納税義務がないためです。おおよそ、資産が3000万円に満たない方は課税の必要がありません。

相続税の基礎控除額は

です。法定相続人とは、配偶者や子供等、財産を相続する権利のある方を示します。

法定相続人の人数によって、基礎控除額は下記の通りになります。

| 法定相続人の人数 | 基礎控除額 |

|---|---|

| 0人 | 3000万円 |

| 1人 | 3600万円 |

| 2人 | 4200万円 |

| 3人 | 4800万円 |

| 4人 | 5400万円 |

| 5人 | 6000万円 |

少なくとも3000万円は基礎控除額となりますので、ご自身の財産が3000万円に満たない場合は、そもそも相続税対策の必要はない、ということになります。

逆に資産がこうした基礎控除額を上回る場合は、相続税対策をする必要が生まれてきます。

なお、具体的な資産総額については資産の種類や特例の適用などにより変動がありますので、税理士に問い合わせることをオススメします。

2.2.不動産の相続が家族の負担にならないこと

相続税対策と一口にいっても、不動産だけでなく生命保険、家族信託などその手法はいくつか存在します。

貸家建付地を活用することでも相続税対策を行えます(詳細は後述)が、不動産を相続することが家族の負担になる場合、貸家建付地を活用した相続税対策は避けたほうがいいと言えます。

貸家建付地を活用する場合は次のようなポイントを確認してほうがいいでしょう。

①アパート等の不動産経営が家族に負担にならないか

不動産を経営することで相続税対策を行う場合、その経営が後に相続する家族の負担にならないかどうかを確認しておく必要があります。

なぜなら、不動産で相続税対策を行う場合、本人が亡くなるまではもちろんのこと、相続後に家族も不動産経営に取り組む必要があるためです。

不動産経営においては空室対策、修繕の対応、税金の納付など対応すべき事項が多く存在します。こうした対応を怠ると不動産経営で利益を得るどころか赤字になってしまいます。黒字であれば家族にインカムゲインをもたらすことができますが、赤字になっては家族のお荷物です。

アパート・ビルなどは管理会社が存在するため、こうした会社を活用することで経営の負担は軽くすることができます。とはいえ長年にわたって不動産経営に携わることになるため、家族の意向もあらかじめ確認しておくといいでしょう。

②相続時の遺産分割に争いが発生しないか

相続人が複数いる場合、遺産分割のことも考えておく必要があります。相続資産のほとんどが1つの物件に偏ってしまうと、遺産分割で争いが発生してしまう可能性があります。不動産は金銭と違い分割ができず、基本的にだれか1人が所有することになるためです。

下記の対策をとることを検討しましょう。

- 不動産の他にも十分な額の現金や資産を遺す

- 物件を複数棟保有する

以上のような家族の負担が問題なさそうであれば、貸家建付地を活用して相続税対策を行うことをオススメします。

(参考)土地を持っていない方が貸家建付地を活用して相続税対策を行うには

3章以降ではすでに土地を持っている方に向けて、貸家建付地の具体的な評価方法や注意点をお伝えします。土地をまだ持っていない方は、まず2つの方法で相続税対策を進めることになります。

- 土地を不動産業者から購入し、その上にアパート等を建設する。

- アパートを購入する。

どちらの場合も不動産業者の仲介を受けて不動産を購入するか、不動産業者の保有する物件を購入することになります。

不動産会社の選び方については、こちらの記事をご覧ください。

3.貸家建付地の評価方法

この章では土地をすでに持っている方に向けて、具体的に貸家建付地がどのように相続税の節税につながるのか解説します。相続税対策を行う上では資産の相続税計算上の評価額を低くすることが重要です。

貸家建付地は現金や更地の不動産に比べて評価額が低くなります。その評価方法について解説します。また、評価額を計算するにあたり必要になる数値の調べ方も解説します。

3.1.貸家建付地の評価額の計算方法

貸家建付地の評価額は下記のように計算します。

難しい用語が並びますが、「自分で使っている時に比べてアパート等を建てて人に貸している分、土地の使い勝手が悪く評価額が下がる」とざっくり理解すれば問題ありません。

それぞれの言葉の意味、調べ方についてお伝えします。

①自用地評価額

自用地は他人が使用する権利のない土地のことで、その評価額は下記のいずれかの方法で計算します。

-

路線価方式

基本的にはこちらの方式で評価額を計算します。

この方式では、自用地の評価額は

で計算します。路線価は国税庁HP(https://www.rosenka.nta.go.jp/)にて確認できます。

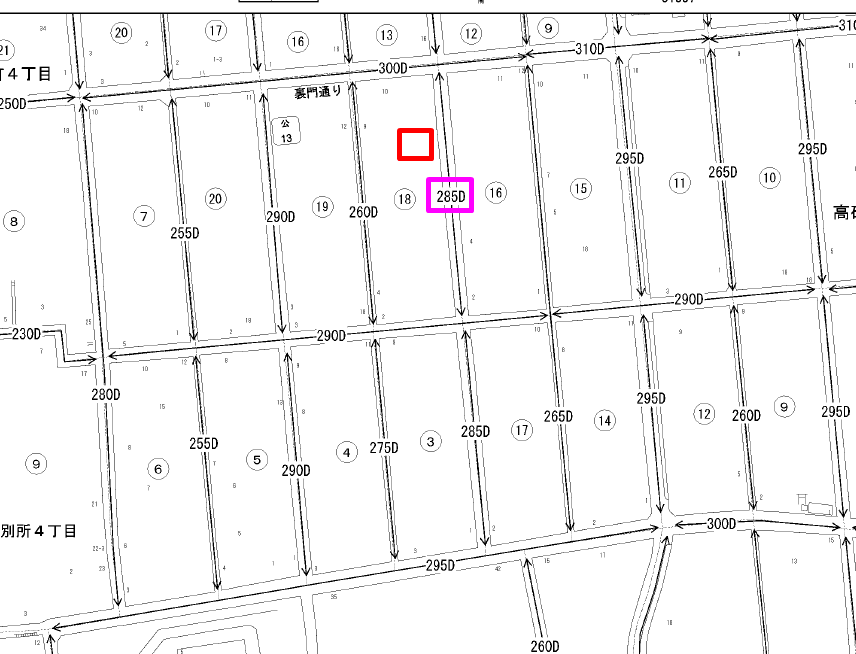

例えば、上の図で赤枠の場所に物件があった場合、路線価は285,000円/㎡となります。

土地の面積は登記簿謄本を取得することで確認できます。法務局で取得できます。

-

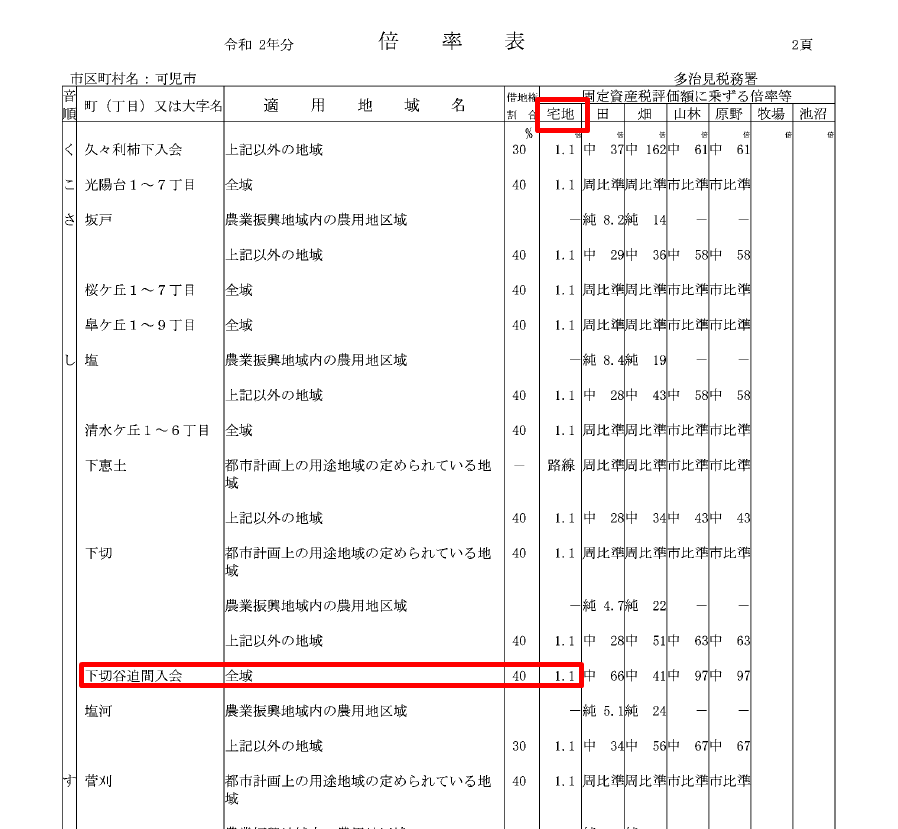

倍率方式

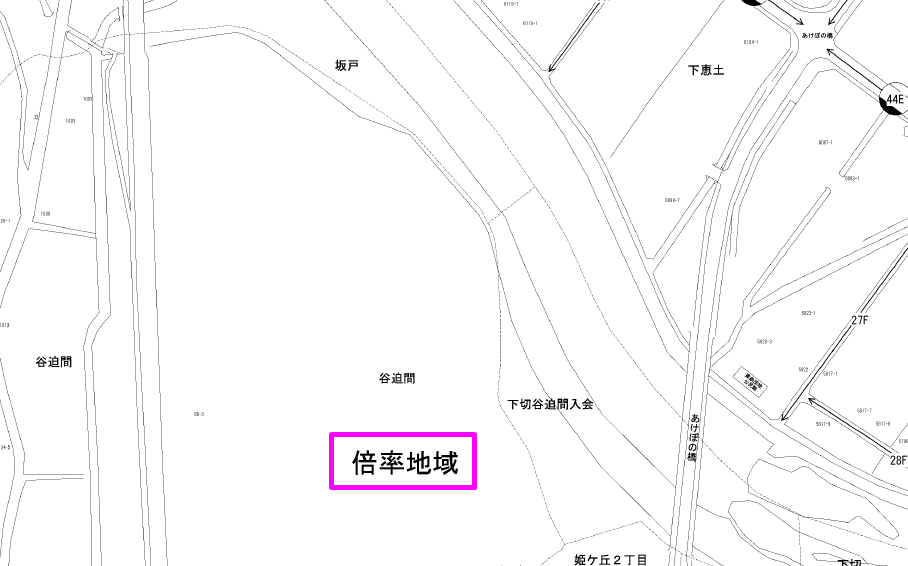

下の図の通り、一部の地域では路線価が設定されていない場合があります。この場合は倍率方式によって評価額を決定します。

地域や土地の用途によって行政が定めた評価倍率を資産の評価額に掛けて相続税評価額を算出するため、「倍率地域」と言われます。

具体的には、

によって計算されます。

固定資産税評価額は市役所等で「固定資産税評価証明書」を取得することで知ることができます。

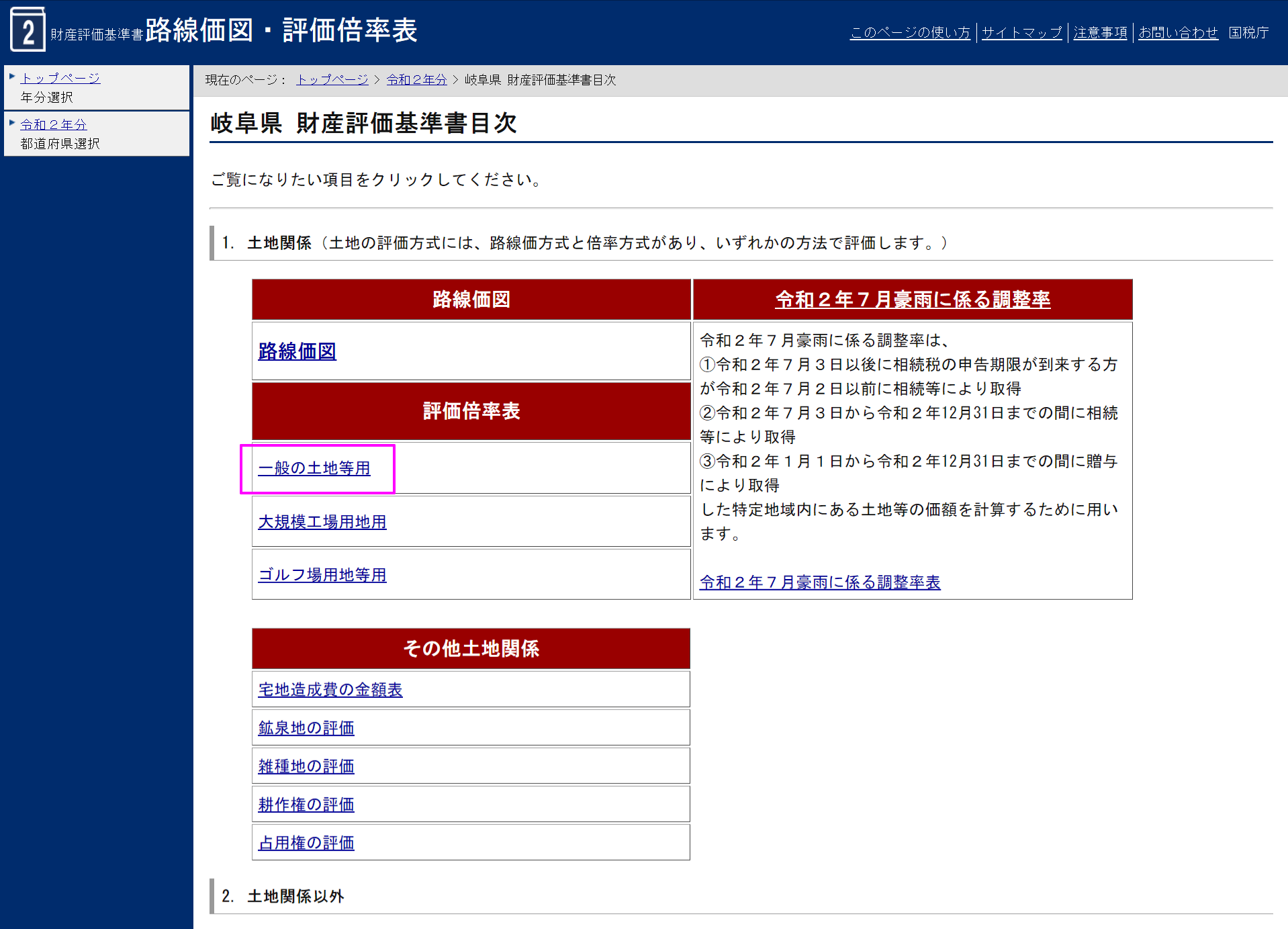

倍率については国税庁HP(https://www.rosenka.nta.go.jp/)にて調べたい土地の都道府県を選択したのち、「評価倍率表」という欄から閲覧できます。

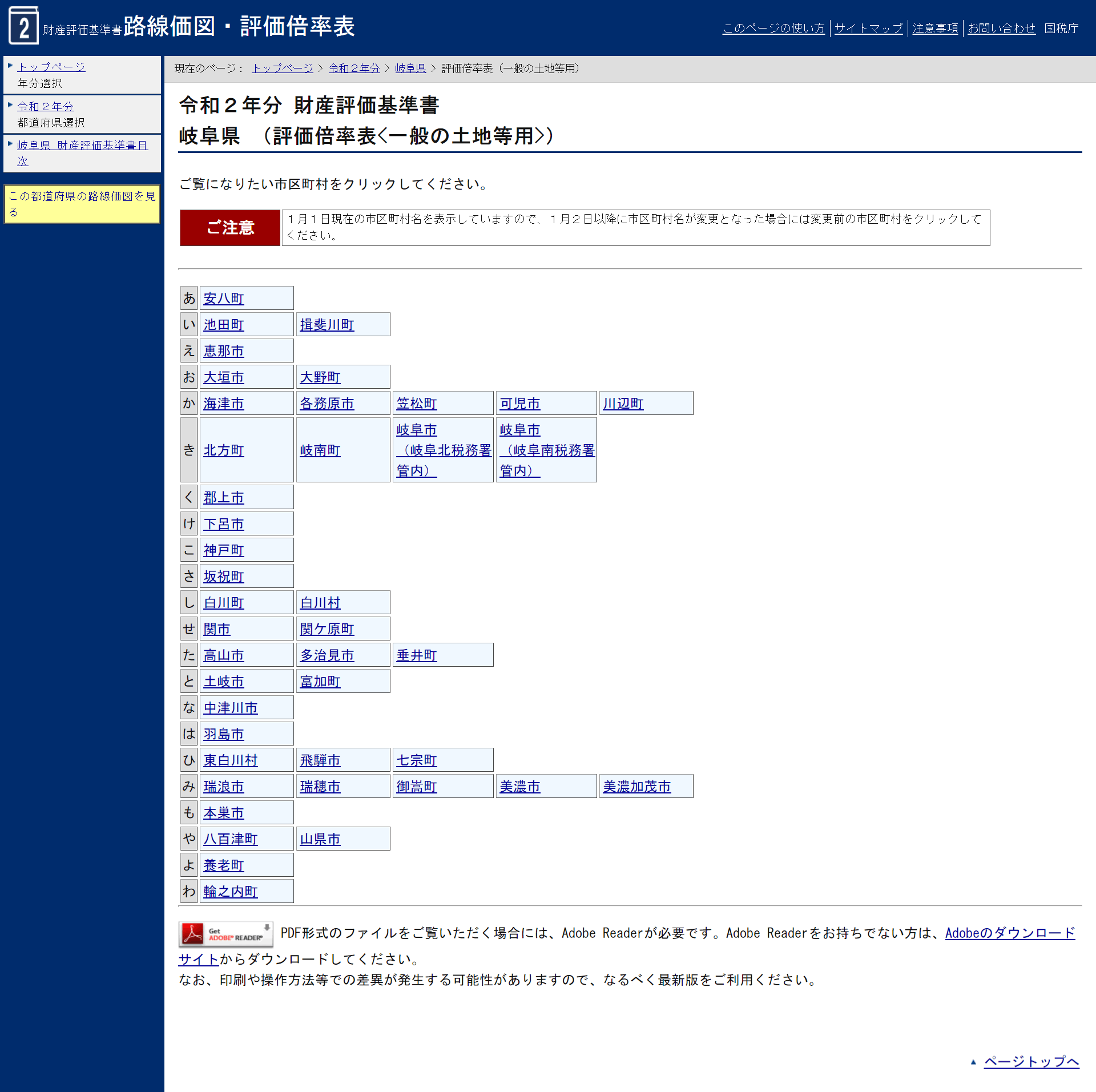

次に、ご自身の調べたい市区町村を選択します。

その後、PDFファイルで土地の用途別に倍率を検索できます。

②借地権割合

借地権割合は借地権の評価額を求める際に用いる値です。借地権の評価額は更地(自用地)としての評価額に借地権割合をかけて求めます。借地権割合は地域ごとに定められ、路線価図等に示されます。

たとえばこちらの図の場合、「285D」と記載されています。この場合、借地権割合は60%になります。

なお、路線価図上では借地権割合を下記の通りアルファベットで示します。

| アルファベット | 借地権割合 |

|---|---|

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

③借家権割合

借家権割合は建物の価値に占める借家権の割合です。全国で一律30%となっています。

④賃貸割合

賃貸割合はアパート等において、入居者が入居している割合を示すものです。厳密には、下記の通りになります。

相続開始日において、20室中16室が入居中であれば、賃貸割合は80%になります。

つまり、入居率が高ければ高いほど結果として相続税評価額を抑えることができるのです。なおサブリースの場合、賃貸割合は100%となります。

相続が発生したタイミングで空室の部屋があっても、それが下記のような「一時的な空室」と認められる場合は賃貸中の部屋としてカウントして問題ありません。

- 相続発生前に継続的に賃貸されていた

- 退去後速やかに新入居者の募集が開始されていた

- 空室の期間が相続発生前後の一時的(例:1か月)な期間である

- 相続発生後、一時的ではなく継続的に賃貸されている

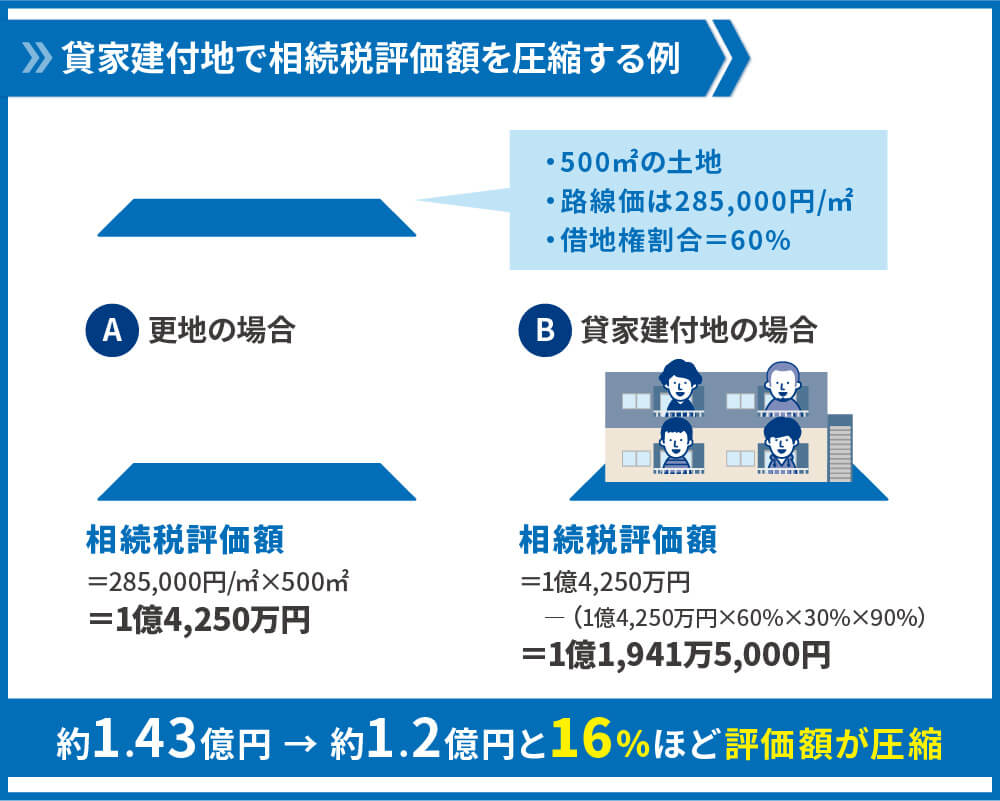

3.2.貸家建付地と更地の評価額の差(計算例)

ここで、貸家建付地と更地で相続税評価額にどの程度の差があるのかを計算してみましょう。

次の赤枠の土地を相続したと仮定します。

この赤枠の土地が(A)更地の場合、(B)アパートを建てて入居者を入れている土地(貸家建付地)の場合とで比較をしてみます。

なお、赤枠の土地の面積は500㎡と仮定します。

(A)更地の場合

更地の場合、自用地評価額としての評価になります。

面する道路の路線価は「285D」、つまり路線価は285,000円/㎡となります。この土地の面積は500㎡ですので

このようになります。

※奥行補正などは今回の計算では考慮にいれていません。

(B)アパートを建てて入居者を入れている土地(貸家建付地)の場合

貸家建付地の相続税評価は下記の通りです。

自用地評価額はAより1億4,250万円です。借地権割合は「285D」とあるので、D=60%、借家権割合は30%です。賃貸割合は20戸中16戸が入居中、2戸は「一時的な空室」と認められるとします。賃貸割合は90%となります。

貸家建付地の評価は、以下の通りになります。

約1,43億円→約1,2億円と16%ほど評価額が圧縮されたのがお分かりいただけるかと思います。

4.貸家建付地に関するよくある疑問6選

4.1.「小規模宅地等の特例」って何?

→賃貸マンション等不動産を貸し付けている宅地の相続税評価額が減額される。

アパート・マンションなどで物件を貸し付けている場合、その宅地の相続税評価額が減額されます。こうした特例を「小規模宅地等の特例」といいます。

評価減の対象となる面積は最大200㎡、減額になる割合は50%です。

例)貸家建付地評価額1億円、500㎡の貸付事業用宅地(アパートマンション等の敷地)について特例の適用を受けた場合、相続税評価額は次の通りになります。

【減額】

1億円 × 200/500 × 50% = 2000万円

【減額後の評価額】

1億円 - 2000万円 = 8000万円

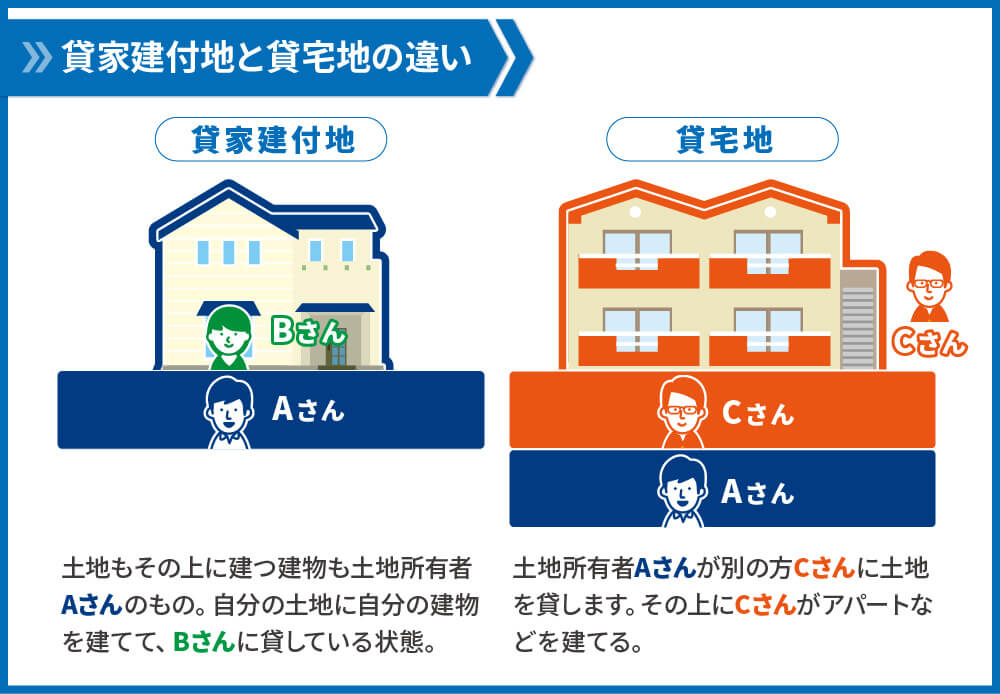

4.2.貸家建付地と貸宅地の違いは?評価額はどう違う?

→貸家建付地は「そこに建つ建物を人に貸している土地」、貸宅地は「人に貸している土地」。

貸家建付地によく似たものとして、貸宅地が存在します。前者は「そこに建つ建物を人に貸している土地」、後者は「人に貸している土地」です。

下の図をご覧ください。

貸家建付地の場合、土地もその上に建つ建物も土地所有者Aさんのものです。自分の土地に自分の建物を建てて、Bさんに貸している状態です。

一方、貸宅地の場合、土地所有者Aさんが別の方Cさんに土地を貸します。その上にCさんがアパートなどを建てるわけです。

土地自体を貸しているかいないか、建物が誰のものか、といった違いが両者には存在するのです。

また、貸家建付地と貸宅地には下記の通り評価額の計算方法に違いがあります。

貸宅地の評価額 = 自用地評価額 ― (自用地評価額 × 借地権割合)

貸家建付地の評価額 = 自用地評価額 ― (自用地評価額 × 借地権割合 × 借家権割合 ×賃貸割合)

同じ状況の土地でも、次の計算例の通り評価額が異なります。

例)自用地評価額5000万円、借地権割合70%、借家権割合30%、賃貸割合(満室)100%の場合

貸宅地の評価額 = 5000万円 - (5000万円 × 70%) = 1500万円

貸家建付地の評価額 = 5000万円 - (5000万円 × 70% × 30% × 100%) = 3950万円

4.3.親族に貸している場合でも貸家建付地としての評価はできるの?

→可能。ただし相場よりあまりに低い賃料やタダで貸すと認められない。

アパートなどを親族に貸している場合でも貸家建付地としての評価は可能です。

ただし、「相当の対価」より低い賃料やタダで貸し出している場合、貸家建付地としての評価を認められない場合があります。「相場よりあまりに低い」かどうかについては、

- 家賃収入から経費を引いても利益が出ているか

- 近隣の相場と相当の乖離があるか

といったことから判断します。

4.4.駐車場として貸している場合でも貸家建付地としての評価はできるの?

→できない。

駐車場として人に貸し出している場合は、貸家建付地としての評価はできません。貸家建付地として評価されるためには、その上にアパート等の建物を建ててそれを人に貸し出す必要があります。

駐車場など、建物ではない土地利用を行っている場合は貸家建付地評価が認められないのです。

ただし建物と同じ敷地内にあって、どの区画も入居者に貸している場合は、駐車場であっても貸家建付地評価が認められる場合があります。

4.5.無料で貸している場合でも貸家建付地としての評価はできるの?

→できない。

無料でアパート等を貸し付けている場合、貸家建付地としての評価はできません。この場合、その土地は自用地としての評価を行うことになります。

親が自分の持つ土地、建物を子供にタダで貸すことは少なくありませんがこの場合は相続税評価額が高くなってしまうので注意しましょう。

4.6.賃貸併用住宅でも貸家建付地としての評価はできるの?

→賃貸部分の割合に応じて貸家建付地評価が可能。

賃貸併用住宅の場合、自身で居住する部分と貸し出す部分の割合に応じて、土地の評価額を減額することができます。

自身で住居する割合が20%、貸し出している割合が80%の賃貸併用住宅の場合、土地のうち20%を自用地評価、80%を貸家建付地評価することができます。

5.さいごに

ここまで、貸家建付地についてお伝えしてきました。もしあなたが土地や現金などの資産をお持ちで相続税対策にお悩みであれば、貸家建付地を活用して相続税対策を行うことがおすすめです。

貸家建付地評価を活用することで、資産の相続税評価額を大きくおさえることができます。相続税対策にお悩みの方は状況に応じてこちらの記事をご覧ください。

・土地を保有していて、その活用方法に悩んでいる

・現金を不動産に変えて相続税対策を行いたい

相続税対策を行って、家族に資産を承継していきましょう。

コメント