実物資産とは、「実物」つまり形があり、それ自体に価値がある資産のことをいいます。代表的なものに、純金やプラチナなどの貴金属や、土地や建物などの不動産があります。

一方、実物資産の反対の言葉は「金融資産」です。お金そのものや預貯金、株式、投資信託、商品券などが含まれます。

この記事では、「実物資産とは何か?」から「実物資産に投資するメリット・デメリット」まで深く掘り下げていきます。

◎実物資産には大きく分けて3種類がある

①不動産系(マンション・アパート・土地・一戸建てなど)

②貴金属系(金・銀・プラチナ・ダイヤモンドなど)

③コレクション系(美術品・アンティークコイン・酒類など)

◎実物資産に投資するメリットは2つある

①実物資産は、金融危機などがあっても価値が急落しにくい!

②実物資産は、インフレに強い

◎実物資産に投資するデメリットは3つある

①実物資産は、損傷や盗難で価値が無くなってしまうことがある

②実物資産は、保有し続けるのにコストがかかる

③実物資産は、収益を生み出しづらいものもある

後半では、実物資産に投資する方法のなかでももっとも利益を得やすい不動産投資について解説しています。インカムゲイン(保有しているだけで継続的に得られる収入)のない実物資産が多いなか、不動産投資なら、売却益だけではなく賃料を得ることができ、所得税・住民税対策の効果も期待できます。

今現在「金融資産の投資しかしていない」という方は、この記事を読んで実物資産のメリット・デメリットを知ったうえで、実物資産投資もスタートしてみて欲しいと考えています。

ぜひ最後までお読みいただき、収益の柱を増やしてみてはいかがでしょうか。

目次

1. 実物資産とは?

実物資産とは何か、その言葉の意味と、金融資産との違いを見ていきましょう。

1.1. 実物資産とはそれ自体に価値があるもの

実物資産とは、「実物」つまり形があり、それ自体に価値がある資産のことをいいます。分かりやすい例でいうと、土地・建物・貴金属などがあります。

紙幣や株券などは、その物自体に価値はありません。ある日突然ただの紙切れになる可能性もありますよね。一方、土地や建物、貴金属などはその物自体に価値があるため、価格が下がったとしても一定の水準は保ち続け、価値が突然ゼロになることはありません(物がダメにならない限り)。

他にどんなものが実物資産に該当するのかは、「2. 実物資産の具体例と投資方法」で更に詳しく解説しています。

1.2. 実物資産と対照的な「金融資産」

実物資産とは反対に、形を持たない資産が「金融資産」です。金融資産は、資産として現金化できる評価額を持つ資産のことをいいます。

例えば、現金、預貯金、株式、債権、投資信託、生命保険、商品券や小切手などが金融資産に該当します。いずれも、そのもの自体に価値があるわけではなく、現金化できる権利を持っています。

金融機関に借入を申し込む際などは、債権回収の確率を高めるために、すぐ現金化できる金融資産の金額を重視する場合があります。

※金融資産について詳しく知りたい場合は、こちらの記事もご覧ください。

2. 実物資産の具体例と投資方法

実物資産の意味が分かったところで、実際どのようなものが実物資産にあたるのか、具体例を見ながら理解していきましょう。

実物資産には、大きく分けて、①不動産系、②貴金属系、③コレクション系の3種類があります。

2.1. 不動産系の実物資産

不動産系の実物資産には、以下のようなものがあります。

②アパート

③土地

④一戸建て

⑤太陽光発電機

3つの実物資産の種類の中でもっとも投資として運用しやすいのが、この不動産系の実物資産です。その物自体に価値があるだけでなく、貸し出すことで新たな利益を生み出せるからです。

高く転売して利益を出すキャピタルゲインだけでなく、賃料などのインカムゲインも狙えるため、両者の利益を得ることができます。

活用方法の幅が広いのも特徴です。マンション・アパート経営で賃貸収入を得る以外にも、駐車場やコインランドリーなどを経営して利益を得ることや、相続税対策に不動産を保有すること、値上がりを狙って売却益を得ることなど、目的に応じてさまざまな活用ができます。

2.2. 貴金属系の実物資産

貴金属系の実物資産には、以下のようなものがあります。

②銀

③プラチナ

④ダイヤモンド

貴金属系の実物資産は、まさにその物自体に価値があるため、安全資産として保有する用途として好まれています。特に「金(ゴールド)」の人気が高く、金融危機などで金融資産が軒並み下がっても、金の価格は下がりにくいといわれています。場合によっては逆に高騰する場面も多いのです。

貴金属系の実物資産で利益を得る方法はシンプルで、相場が低い時に購入して高くなったら売却するというものです。インカムゲイン(利子や配当など保有しているだけで得られる収入のこと)は存在せず、売却益がそのまま利益となります。

2.3. コレクション系の実物資産

コレクション系の実物資産には、以下のようなものがあります。

②アンティークコイン

③クラシックカー

④酒類(ワイン・ウイスキーなど)

⑤スニーカー

コレクション系の実物資産の範囲は広く、投資というよりは趣味レベルのものや小遣い稼ぎなどのものも含みます。美術品はビジネスとして成り立っているものですが、アンティークコインや酒類などは趣味が講じて集めているケースが多く、結果的に希少価値が生まれて高く売れることがある程度でしょう。

最近人気なのが「スニーカー投資」で、転売した時の価格差で利益を得る投資方法です。数量限定で生産されたスニーカーで人気のものは100万円を超えるなど、市場が拡大しています。

3. 実物資産に投資するメリット

実物資産を調べてこの記事を読んでいる方の中には、「実物資産を使った投資もしてみたい」と考えている方も多いのではないでしょうか。

そこで、実物資産は金融資産と比べて何が良いのか、実物資産を保有するメリットについて解説します。

3.1. 金融危機などがあっても価値が急落しにくい

金融資産の相場は金融危機があると暴落する可能性がありますし、株は倒産すると価値が急落してしまう可能性があります。しかし実物資産はその物自体に一定の価値があるため、何かがあっても価値が急落しにくいメリットがあります。

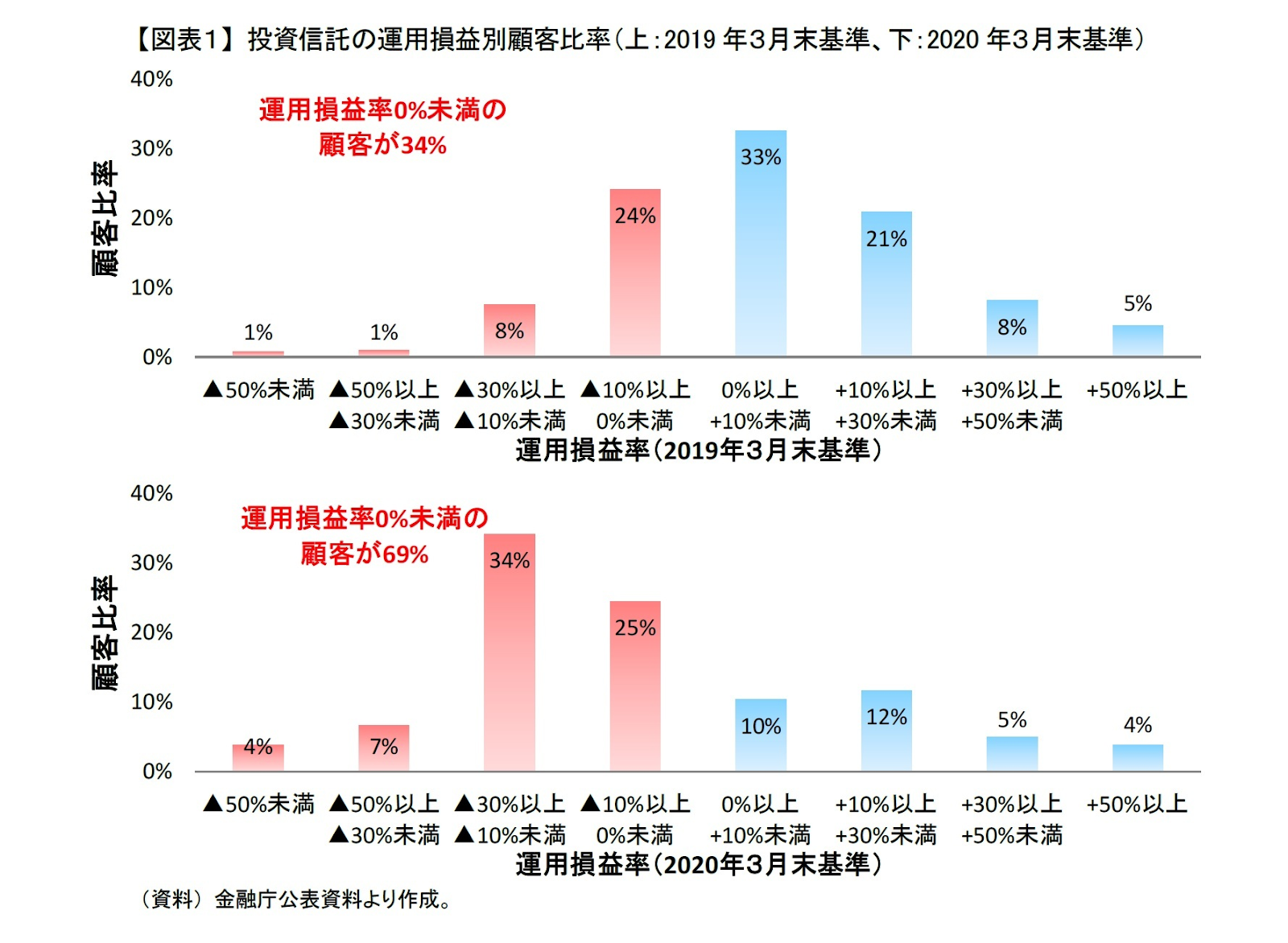

例えば2019年からのコロナショックで投資信託は大打撃を受け、一時期は約7割の投資家が含み損をかかえる場面がありました。

引用:ニッセイ基礎研究所/コロナ・ショックで約7割が含み損~2020年3月末時点での投資信託の運用状況~

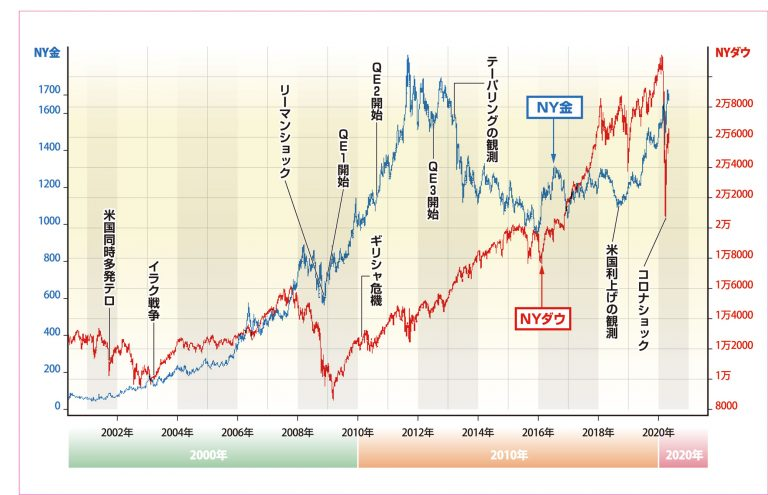

世界経済が悪化した中、コロナショックからいち早く抜け出したのが、実物資産の一種である「金(ゴールド)」です。それどころか金相場は高騰し、40年ぶりに史上最高値を更新しました。

引用:ハーバー・ビジネス・オンライン/「有事の金」は本当か? コロナ禍の中、40年ぶりの史上最高値更新の「金」の投資戦略とは

金はどこの国でもお金に換えられる価値を持った通貨なので、信頼度が高く、世界経済危機といわれる場面でも価格が落ちにくいのです。

3.2. インフレに強い

実物資産の2つ目のメリットは、インフレに強いことです。インフレ(インフレーション)とは、お金の価値が下がり、相対的にモノの価値が上がることをいいます。

例えばインフレでモノの価値が相対的に上がり、100円で買えていたリンゴに200円出さないと買えなくなったとします。この場合、お金の価値は半減したと言えますよね。もし1,000万円を現金のまま保有していたら、その価値も半減したと同じになってしまうのです。

しかし、実物資産はインフレに強い特徴を持っています。例えば不動産を例に取ると、物価の上昇とともに不動産価値も上がっていくといわれています。そのため、金融資産のようにインフレによって資産価値が大幅に下落することは少なく、インフレに対応できる資産と考えられているのです。

現在の日本は「インフレ率2%の達成」を目標に掲げており、今後もモノの価格は上がる可能性が高い情勢です。インフレに強い資産を持っておくことはリスクヘッジにつながります。

4. 実物資産に投資する上でのデメリット

メリットの次は、実物資産のデメリットについても解説します。投資する前にデメリットを知っておくことは重要です。しっかりと理解していきましょう。

4.1. 損傷や盗難などで価値が下がることがある

形のある実物資産だからこそ、その実物が損傷を受けたり盗難されたりすることで、価値が下がるまたはゼロになる可能性があります。

例えばマンションなどの不動産の場合、天災などにより資産が倒壊や破損してしまうと、その価値は大幅に下がってしまい、修復のための多額の費用が必要となります。例えば豪雨による床上浸水があった場合は1戸あたり数百万円以上の修繕費用がかかりますし、地震などで倒壊した場合は建て直しのために数千~数億円の費用がかかります。

また、コレクション系の実物資産は盗難・紛失してしまうと、当たり前ですが価値はゼロになってしまいます。

損傷や盗難などを避けるためには、不動産系の資産なら火災保険や地震保険に入っておくこと、コレクション系ならセキュリティサービスや倉庫保管サービスを利用することなど、事前の準備が必要です。

4.2. 保有し続けるためのコストがかかる

実物資産は形あるものなので、保有し続けるためにコストがかかるデメリットがあります。

例えばコレクション系の実物資産は、盗難・紛失・破損のリスクがあるため、厳重に保管する必要があります。セキュリティーサービスなどを利用する場合には、月額5,000円程度のコストがかかるでしょう。

さらに、温湿度管理が必要となる掛け軸や屏風などの美術品は、美術品専用の倉庫保管サービスに頼むと月額5,000円~2万円ほどの保管料がかかります。

不動産系の実物資産の場合も、保有し続けるだけで相応の固定資産税がかかります。さらに、マンションやアパートなどは修繕費や管理するための費用、火災保険料もかかります。それを上回る利益を見込めない場合は赤字になる可能性もあることを念頭に置いておきましょう。

4.3. 資産によっては収益を生み出しづらい

不動産のように上手くすればキャピタルゲイン(売却益)もインカムゲイン(家賃収入など)も得られる実物資産もありますが、貴金属系やコレクション系の実物資産は、金融資産と比べると収益を生み出しづらいといえます。

なぜならば、貴金属系やコレクション系には配当や利子などのインカムゲインが無いからです。それでいて、保管するためのコストや購入手数料などはかかるため、収益を生み出しづらいのです。

5. 実物資産を使った投資方法なら不動産投資が利益を得やすい

ここまで解説したように、実物資産とひとくちに言っても利益を出しやすいものとそうでないものがあります。実物資産を使って積極的に投資したいならば、不動産投資がもっとも向いています。

純金積立などで安全資産を持っておくのも良いですが、利益となるのは売却差益だけで、それほど多くの利益を得ることはできないからです。一方、不動産投資なら、売却益だけではなく賃料を得ることができ、所得税・住民税対策の効果も期待できます。

不動産投資の中でも当社では、小さな手間で投資効果をコントロールできる「一棟アパート投資」を特におすすめしています。なぜ一棟アパート投資がおすすめなのか知りたい方は、こちらの記事もぜひご覧ください。

6. 金融資産と実物資産の双方に投資するのがおすすめ

ここまで実物資産に投資するメリットやデメリットをお伝えしました。金融危機やインフレにも強い実物資産を持っておくことで、金融資産が目減りしてしまった場合のリスクにも備えることができます。

「今は株式投資や投資信託などの金融資産しか持っていない」という方は、実物資産である「不動産」にも投資する選択肢を考えておくと良いでしょう。ただし、大幅に金融資産を減らして実物資産を増やせば良いという訳ではありません。

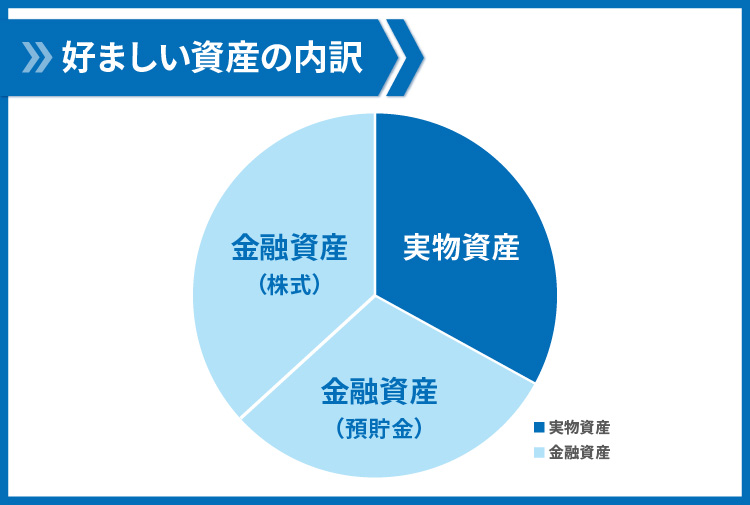

当社の投資相談にいらっしゃる方には、保有資産の3分の1を不動産に投資することをおすすめしています。これは資産の三分法に基づいたもので、ローリスクローリターンの預貯金(金融資産)、ミドルリスクミドルリターンの不動産(実物資産)、ハイリスクハイリターンの株式(金融資産)を3分の1ずつ持ちましょうという考えです。

「そうはいっても不動産投資なんて初めてで良く分からない…」という方がいらっしゃいましたら、まずはぜひ当社の無料セミナーや無料投資相談にお越しください。

まとめ

この記事では、「実物資産とは何か」について解説した後、実物資産に投資するメリットやデメリットについても解説しました。

本文で述べたように、実物資産は金融資産と違って、金融危機などの局面でも価値が急落しにくくインフレにも対応できる資産です。リスクヘッジを考えるならば、金融資産だけでなく実物資産も所有しておくのがベターではないでしょうか。

実物資産への投資に興味が出てきたのなら、ぜひまずは不動産投資の方法について勉強してみるのはいかがでしょうか。当サイトでは不動産投資に関するさまざまな情報を発信しています。ぜひ当サイトで不動産投資について理解を深めてください。

コメント