20代の方の中には「若いうちから不動産投資で家賃収入を得たい」と考えている方もいらっしゃるのではないのでしょうか?

最近では、ワンルームマンション投資など「10万円から始められる」とうたう不動産業者もあり、多くの20代の方が不動産投資を検討されているのではないでしょうか。

しかし、年収1200万円に満たない20代の方が20代のうちから不動産投資を始めるのはオススメできません。20代の方の多くがワンルームマンション投資に取り組むことを考えられるのですが、このワンルームマンション投資では利益を得ることが難しいからです。

「年収1200万円を超えている方」のみ、不動産投資を始めることをオススメできます。つまり、20代かどうかという年齢より年収の方が不動産投資を検討する上では重要なのです。年収1200万円を超えている方であれば一棟アパート投資に取り組むことを検討できます。

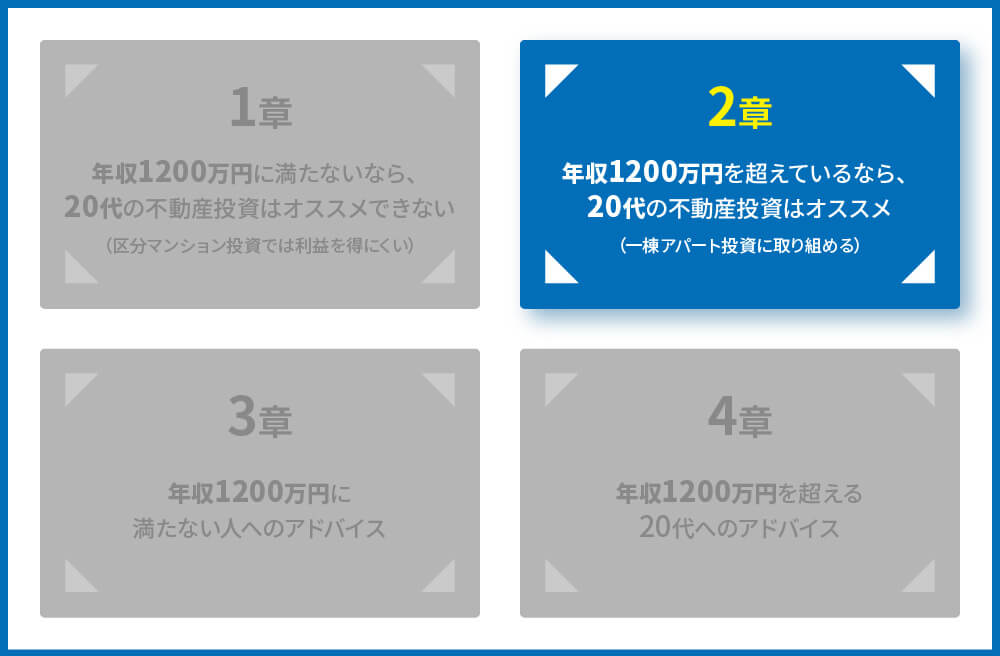

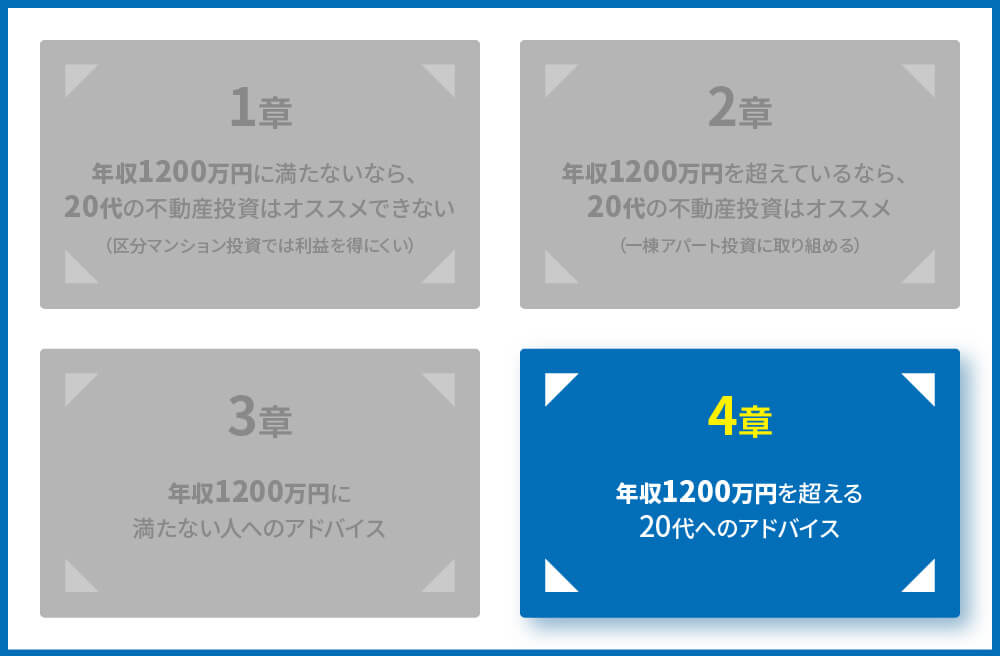

この記事では20代で不動産投資を検討されている方に向けて、下記の内容をお伝えします。

・年収1200万円に満たない場合、20代の不動産投資はオススメできない(区分マンション投資では利益を得にくい)

・年収1200万円を超えているなら、不動産投資はオススメ(一棟アパート投資に取り組める)

・年収1200万円に満たない方へのアドバイス

・年収1200万円を超えている方へのアドバイス

この記事をもとに、自身にとって最適な資産運用方法を見つけてください。

目次

1.年収1200万円に満たないなら、20代の不動産投資はオススメできない

年収1200万円に満たない場合、20代の方が不動産投資に取り組むのはオススメできません。この年収帯の方は主に区分マンション投資に取り組むことになるのですが、区分マンション投資では利益が得にくいためです。

一方で、一棟アパート投資であれば利益を得ることが可能なのですが、年収1200万円未満の方が一棟アパート投資に取り組むのは難しいという現状があります。

以下で、詳しく解説します。

1.1.区分マンション投資なら20代でも取り組み可能だが、利益は得にくい

先述の通り、区分マンション投資であれば年収1200万円未満の20代の方でも取り組みが可能です。

物件を購入する際は基本的に金融機関から融資を受けて資金を用意するのですが、区分マンションは物件価格が小さく、都心部にあることが多いため金融機関からの評価が出やすい傾向にあります。そのため、年収が高くない20代の方でも不動産投資を開始することができます。

しかし、区分マンション投資で不動産投資を始めるのはオススメできません。区分マンション投資は利益を得づらいためです。金融機関からの評価が高いことと、区分マンション投資の良し悪しはイコールではありません。

そもそも1室を購入して運用するため、得られる家賃収入はそこまで多くありません。一方で、必要になる支出は下記の通り、多数存在します。

- 管理委託費用

- 固定資産税・都市計画税

- 保険料

- ローン返済

- 修繕費用

そのため、せっかく家賃収入を得ても支出が多く、手元にほとんど残すことができません。

中古区分マンション投資であれば、下記のような収支例になります。

価格1350万円、利回り8.89%の中古区分マンションを購入した場合の2年目の収支(概算)

家賃収入(賃料下落を年5%とする):1,194,000円

家賃収入(空室を加味):1,134,000円

運営費:491,000円

ローン返済:471,000円

税引前キャッシュフロー:172,000円

1000万円を超える額を投資して、月々1万円ちょっとしか手にすることができないのが区分マンション投資です。一棟アパート投資であれば、月10万円の手残りを得ることができるのに、です。

区分マンション投資の営業トークでよく言われるのは「ローンの支払いが終われば家賃収入が年金代わりになる」というものです。しかし、ローンを返済するころには家賃は築年数の経過に伴い下落します。またローン返済後でも家賃収入から修繕積立金や原状回復費などの費用を払う必要があります。年金としての力はリスクに対しては小さいと言えます。

その他、区分マンション投資の注意点についてはこちらの記事を参照してください。

1.2.一棟アパート投資は融資が出づらい

先述の通り区分マンション投資では利益を得づらいです。一方、一棟アパート投資であれば利益を大きく得ることが可能です。

ですが、残念ながら年収1200万円に満たない方が一棟アパート投資に取り組むのは難しいでしょう。一棟アパートは価格が区分マンションと比べて大きく、郊外にあることも多いため、金融機関からの融資審査は厳しくなります。この審査に通過するためには年収1200万円以上でないと難易度が高くなってしまいます。

また、金融機関からの審査においては年収だけでなく保有する金融資産についても評価されます。金融資産が3000万円以上ないと審査に不利に働くのですが、20代のうちにこの資産を貯めるのは年収が高い方でないと難しいと言えます。

1.3.資金が少なく、急な出費に対応できない

不動産投資においては急な出費が発生することがあります。修繕や原状回復、入居者募集の広告費などです。20代の方で資産が多くないうちは、こうした急な出費に対応できない可能性があります。

こうした点からも、不動産投資をオススメすることができません。

2.年収1200万円を超えているなら、20代の不動産投資はオススメ

年収1200万円を超えている方であれば、20代でも不動産投資に取り組むことをオススメできます。

先ほど一棟アパート投資であれば利益を大きく得られるとお伝えしましたが、この年収帯であれば一棟アパート投資に取り組むことが可能になってくるからです。

2.1.年収1200万円を超えていれば、一棟アパート投資に取り組める

年収1200万円以上であれば、アパート購入にあたり必要な融資審査に通過しやすくなります。加えて金融資産が3000万円以上であればさらに審査通過の可能性が高くなり、融資条件も良くなりやすいです。

さらに、資産を蓄えておけば先述の急な出費にも対応することができます。

2.2.一棟アパート投資のメリット

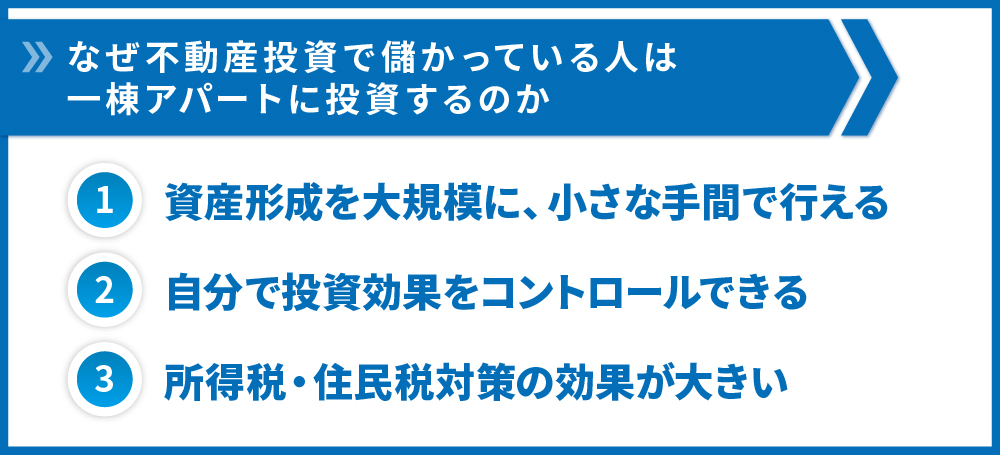

一棟アパート投資では、下記のようなメリットを得ることができます。

資産形成を大規模に、小さな手間で行える

区分マンション投資の場合、比較的利回りの高いワンルームが投資の対象となります。物件の価格は2000万円~3000万円程度が上限になります。資産規模を拡大するにあたり、区分マンションを複数戸購入していくという手法もありますが、手間や時間がかかるため効率的ではありません。

一方で、一棟アパート投資であれば一回の取引である程度のロットを確保できるため、資産規模拡大にあたり取引や管理の手間が少ないというメリットがあります。物件が郊外にあることが多く、ロットの大きさ故に購入できる投資家数も少ないため、利回りも高くなっていることが多いです。

このため、一棟アパート投資では資産規模を大規模に、小さな手間で行うことができるのです。

自分で投資効果をコントロールできる

一棟アパート投資であれば、入居率を高めるために賃料を下げる、などアパート管理上の要望に対して大きなコントロールを効かせることができます。

区分マンション投資の場合、オーナーの権限は自己所有の室内のみにしか及ばず、建物全体の判断(大規模修繕、設備の更新など)はマンションの管理組合に依存しなくてはなりません。

一方で一棟アパート投資の場合、入居付けや設備の更新、大規模修繕など建物全体に関わる判断をすべて自分で行うことができます。利益が出る年に合わせて大規模修繕を行う、などの戦略を立てることも可能です。

所得税・住民税の節税効果が大きい

一棟アパートの場合木造の物件が多く、減価償却を大きく取ることができます。そうして得られる所得税・住民税の節税効果によって、一棟アパート投資で上げられる利益は大きくなります。特に、年収1200万円以上の方であればこうした節税効果を大きく享受できます。

区分マンションや一棟マンションの場合RC造の物件が多いのですが、こうした物件は単年度あたりの減価償却費を多くすることができず、節税効果は薄くなってしまいます。

節税効果については、下記の記事でも解説しています。

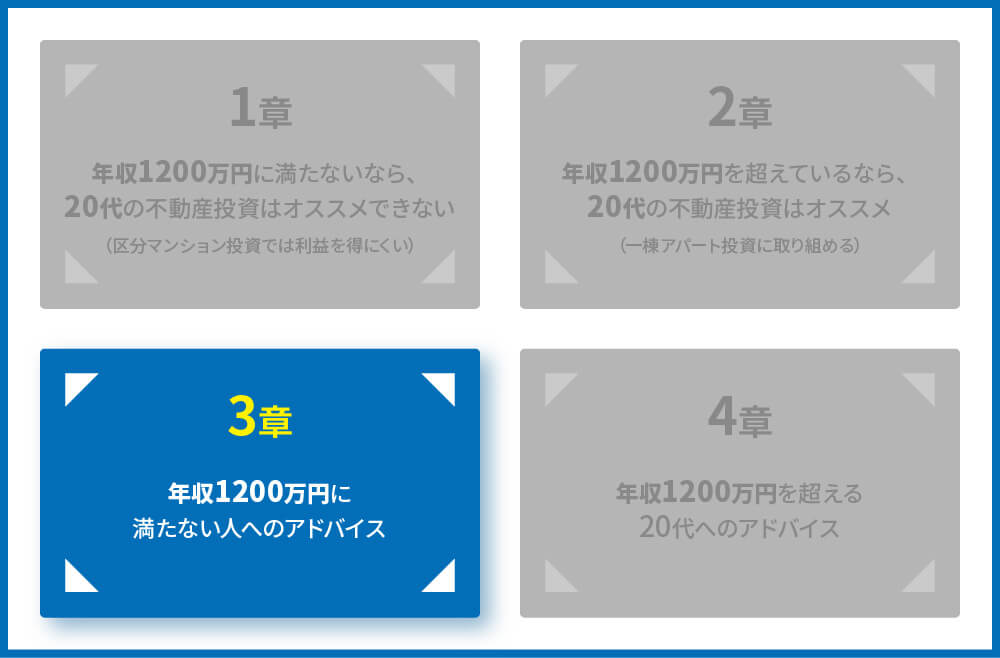

3.年収1200万円に満たない人へのアドバイス

1章では年収1200万円未満の方が不動産投資に取り組むのはオススメではない旨をお伝えしました。この章では、年収1200万円に満たない方が一棟アパート投資に取り組み不動産投資に成功するために20代のうちから行っておくべきことをお伝えします。

3.1.年収を上げる

1つ目は年収を上げることです。

何度かお伝えしていますが、金融機関の融資審査にあたっては年収が重要な項目として審査が行われます。一棟アパート投資に取り組む上では、この年収を上げる必要があります。年収1200万円に届けば、一棟アパート投資に取り組みやすくなります。

年収を上げるには主に次の4つの方法があります。

- 社内で昇格・昇進する

- より給料がよいところに転職する

- 会社を起業する

- 副業を始める

いずれの方法にしても、相当な努力が必要になってきます。しかし時間も体力もある20代のうちにこうした努力を積み重ねることは不動産投資を始める上でも、人生をよりよくする上でもよいことです。

3.2.自己資金を貯める

2つ目は自己資金を貯めることです。こちらも先ほどお伝えしましたが、金融機関からの審査においては金融資産をどれだけ保有しているかも重要視されます。金融資産が3000万円以上あれば、融資が出やすくなったり、融資条件が良くなったりします。

20代の方であれば、貯蓄・投資によって資産を作ることになります。「不動産投資は難しくても何か投資を始めたい!」という方には「外国株式のインデックスファンドを長期積立投資」することをオススメしています。

こうした投資を含めて、20代の方がいかに資産を築き、不動産投資の自己資金を用意するかという点についてはこちらの記事で解説しています。

3.3.不動産投資に関する知識を付ける

3つ目は不動産投資に関する知識を付けることです。時間がある20代のうちに不動産投資に関する知識を付けることは次のようなメリットがあります。

・長い時間をかけて知識を付けることで、怪しい情報や業者に騙されない

・投資に対する熱量が高まり、資金を貯めるために日々の支出を見直せる

・物件の良し悪しを見分ける目が見につく

私たちは不動産投資初心者の方向けに、さまざまな記事を公開しています。初心者の方にオススメの記事については、こちらからご覧ください。

また、不動産投資の勉強をしたい方向けに、おすすめの書籍を以下の記事で多数紹介しています。

4.年収1200万円を超える20代へのアドバイス

一方で、年収1200万円を超える方については、

- 自己資金を貯める

- 不動産投資の勉強をある程度する

ことで、すぐにでも不動産投資に取り組むことができます。

具体的に、下記にアドバイスを記載します。

4.1.自己資金を収入の中から確保する

1つ目は自己資金を自身の収入の中から確保することです。一棟アパートを購入する上では、物件価格の15%以上の初期費用が必要になってきます。7000万円の物件を買うのであれば、だいたい1000万円以上の資金が必要になってきます。

- 株式などの金融商品への投資を行う

- 自身の収入から貯蓄に回す額を増やす

こうした努力によって、自己資金を用意する必要があります。まずは1000万円程度を目安に資金を貯めましょう。

4.2.不動産投資の勉強を深める

自己資金を貯めるのと並行して行いたいのが、不動産投資に関する勉強を深めることです。年収1200万円以上の方が特に知っておきたいのが、

・不動産投資を実際にどう始めるか

・不動産投資を通じて節税効果を得る方法

・不動産投資物件の選び方

といった点です。それぞれ、下記の記事でお伝えしています。ぜひご覧ください。

・不動産投資を実際にどう始めるか

・不動産投資を通じて節税効果を得る方法

・不動産投資物件の選び方

5.おわりに

ここまで、20代の方が不動産投資を始めることの是非をお伝えしてきました。年収1200万円を超える方であれば、不動産投資で一棟アパート投資に取り組むことで大きな利益を得ることができます。

一方で、年収1200万円に満たない方は残念ながら不動産投資に取り組むことはオススメできません。年収を上げる、資産をつくる等の努力を積み重ねる必要があります。

この記事ではそれぞれの方がすべきことについても最後に解説しました。自分にあった方法に取り組んで、よりよい資産形成の道を進まれることを願っています。

コメント