「これから不動産投資をするか判断するために、土台となる仕組みを知っておきたい」

「不動産投資の仕組みを知り、確かな基礎知識を身につけてから投資を開始したい」

多くの方が不動産投資を学ぶ際、単なる表面的な情報ではなく、その根本的な仕組みを深く理解したいと考えているでしょう。

「不動産投資の仕組み」と一口に言っても色々ありますが、要するに、投資によって利益を生み出すメカニズムを理解することが重要です。

詳しくは後述しますが、不動産投資から生み出せる収益は大きく分けて2つです。

(1)家賃収入による「インカムゲイン」

(2)物件の売却益による「キャピタルゲイン」

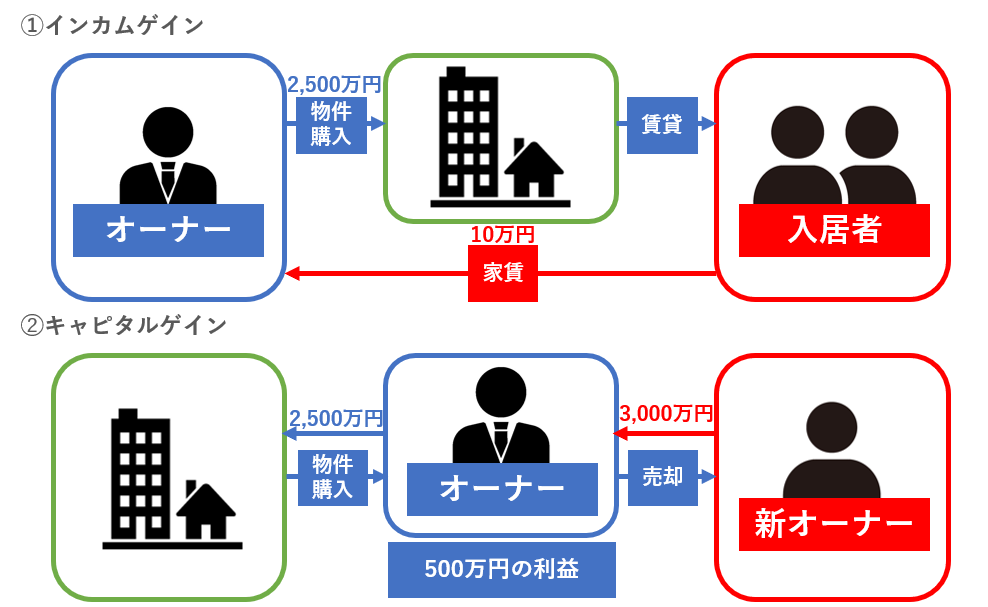

【不動産投資で利益を得られる2パターンの仕組み】

これだけ見るとシンプルな仕組みのようにも見えますが、不動産投資はほかの融資と異なり、「安く売って高く売る」といった単純な仕組みではありません。

物件の保有と運営に関する広範な知識とスキルが求められるため、覚えるべきことが多く、挑戦の難易度も高いです。

そこで本記事では、以下の内容に焦点を当てて詳しく解説します。

この記事を読んで分かること

- 不動産投資で利益を出す仕組みが分かる

- 物件種類別の管理・投資効果・初期投資目安額が分かる

この記事を読むことで、不動産投資の基本的な仕組みと運用メカニズムを詳しく学べます。

特に、物件タイプに応じた利益の出し方や、それぞれの投資アプローチが持つリスクと効果に焦点を当てています。

ぜひ、記事の最後までお読みいただき、不動産投資の仕組みを根本から理解してください。

目次

1.不動産投資において利益を生み出す2つの仕組み

冒頭でもお伝えしたように、不動産投資から得られる利益には、「インカムゲイン」と「キャピタルゲイン」の2種類があります。

|

インカムゲイン |

物件を貸出して得られる家賃収入 |

|

キャピタルゲイン |

物件を購入して高く売却した際の利益 |

同じ不動産投資でも、両者はまったく異なる投資方法です。

自身に適した方法で不動産投資をおこなうために、それぞれの利益構造についての仕組みの理解を深めましょう。

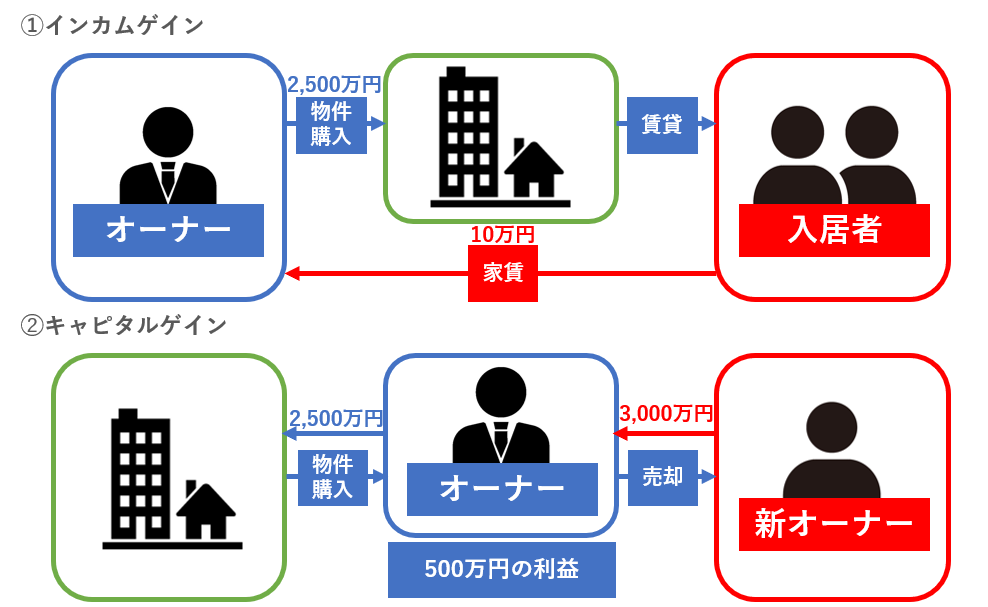

1.1.インカムゲイン(家賃収入)を得る

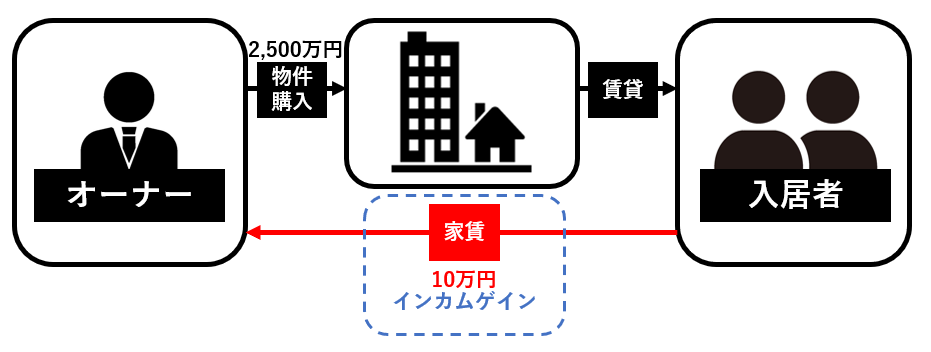

インカムゲインとは、物件を購入して賃貸として貸し出すことで得られる「家賃収入」を指します。

たとえば、オーナーが2,500万円で物件を購入し、それを10万円で貸した場合、毎月家賃として10万円が入居者から支払われます。この家賃がインカムゲインです。

【インカムゲインの仕組み】

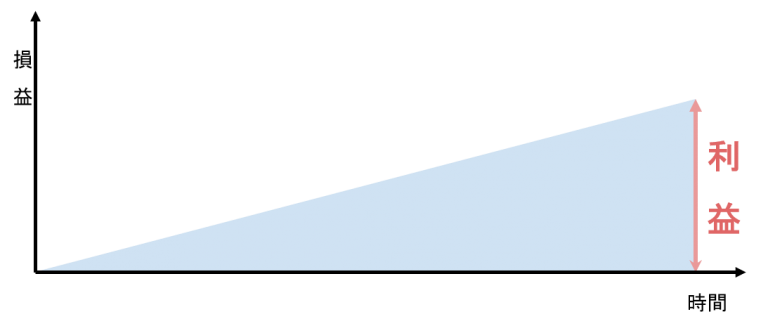

入居者がいれば毎月収入を得られるため、以下のように安定して利益が積み重なっていきます。

【インカムゲインを得た場合の利益イメージ】

後ほど解説するキャピタルゲインと比較した場合、ローリスクな投資方法といえるでしょう。

ただしインカムゲインは、空室が発生するとその分の家賃収入が得られなくなります。そのため、安定的に収入を得るには、空室が発生しにくい物件や、空室対策に強い管理会社を選定するスキルが求められます。

これが不動産投資で利益を得る方法のひとつ目、インカムゲインです。

1.2.キャピタルゲイン(売買差益)を得る

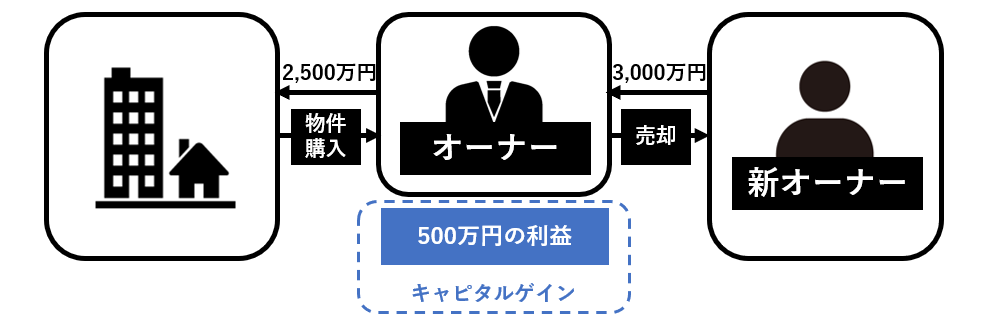

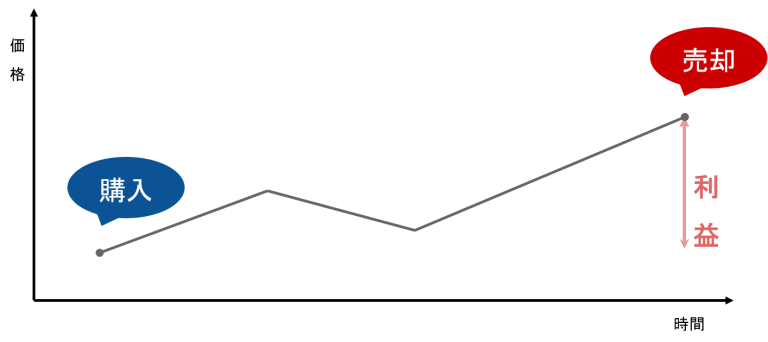

キャピタルゲインとは、購入した物件を売却し、得られた「売買差益」を指します。

具体的に説明すると、今後価値が上がりそうな物件を購入し、高く売れるタイミングを見計らって売却し、利益を得る方法です。

たとえば、2,500万円で物件を購入し、3,000万円で売却できれば500万円の利益が得られますね。この利益がキャピタルゲインです。

【キャピタルゲインの仕組み】

キャピタルゲインは、インカムゲインよりも大きな収益が見込めます。

インカムゲインは家賃収入という長期的に小さな利益を得るのに対し、キャピタルゲインは購入した物件の値が上がり、売却に成功すれば利益も高額になるからです。

【キャピタルゲインを得た場合の利益イメージ】

ただし、キャピタルゲインは、購入する物件の見極めに失敗すると、値下がりして損失を出してしまうこともあります。(これを「キャピタルロス」と言います。)

そのため、経験・知識・見極めが重要となる、ハイリスクハイリターンな不動産投資の方法といえるでしょう。

インカムゲインとキャピタルゲインについては、以下の記事でも詳しく解説しているので、合わせて確認してみてください。

1.3.インカムゲイン・キャピタルゲインのどちらを選択すべきか

不動産投資をする際には、これらの2つの仕組みの違いを理解し、自分の投資目的やリスク許容度に合わせて適切な方法を選択することが重要です。

それぞれの違いを、表を用いて比較してみましょう。

【インカムゲインとキャピタルゲインの比較】

| インカムゲイン | キャピタルゲイン | |

| リスクとリターン | ・ローリスク・ローリターン | ・ハイリスク・ハイリターン |

| 収益率 | ・数%~8%程度(首都圏の物件) | ・購入時以上での売却価格も狙えるが、大きな損失を被ることもある |

| メリット | ・安定的・継続的に利益が出る(家賃収入など) | ・短期間で大きな利益を得られる可能性がある |

| デメリット | ・キャピタルゲインより収益率が低め ・収益性が見えにくい |

・元本割れリスクが高い ・譲渡所得税がかかる |

これらを踏まえて、インカムゲイン・キャピタルゲインの仕組みのどちらを選ぶべきか、解説します。

リスクを抑えて安定的に利益を得るならインカムゲイン

インカムゲインはキャピタルゲインに比べて収益率は低いものの、リスクを抑えて安定的な利益を得たい場合に適した投資方法です。

たとえば、10室のアパートを2,000万円で購入し、1室7万円で貸し出した場合、満室になれば毎月70万円、年間840万円のインカムゲインを得られます。

(※別途、経費・修繕積立金・銀行への返済などが必要です)

不労所得がこれほど入るという状況は、分かりやすい投資の魅力です。

ただし、インカムゲインでも「物件を賃貸にして保有していればいい」というわけではなく、空室対策で入居率を上げる必要があるということは覚えておきましょう。

【インカムゲインは節税効果もある】

インカムゲインを狙った不動産投資は、税金対策をしたい人にもおすすめです。

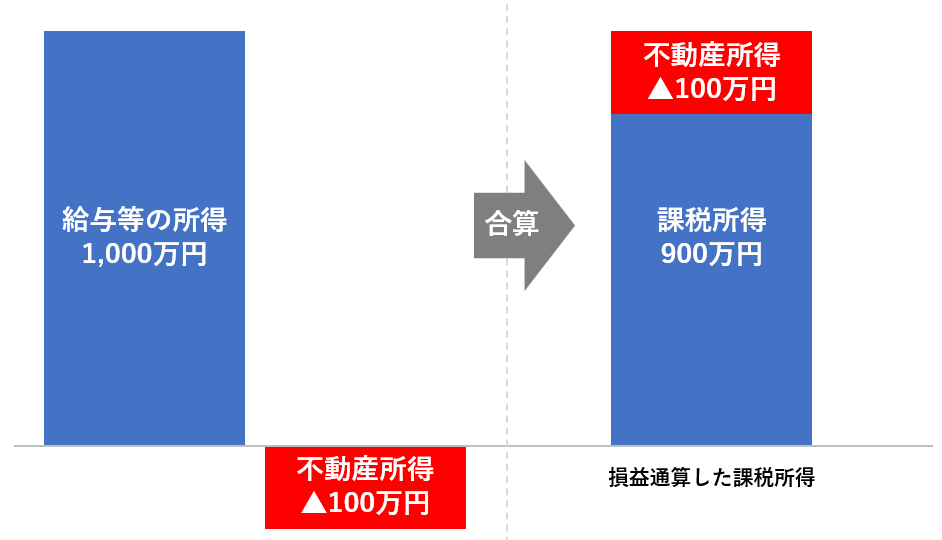

この投資方法では、以下のようにして節税効果が得られます。

- 減価償却費の活用:経費計上できるのに実際のお金は出ていかない減価償却費を使い、会計上の赤字をつくる

- 損益通算:減価償却費の赤字分を給与所得などのほかの所得からマイナスし、所得を圧縮させる

たとえば、木造アパートの耐用年数は22年とされており、これが減価償却期間となります。

建物価格4,000万円の新築木造アパートであれば22年間、約182万円を減価償却費として経費計上できるということです。

もし1年間の不動産所得が82万円だった場合、減価償却費として182万円を計上すれば、会計上は100万円の赤字が発生します。

さらに、仮に給与などの他の所得が1,000万円である場合、不動産所得の赤字100万円を損益通算により差し引くことができ、課税所得を900万円まで抑えられることができるのです。

これにより、課税所得が下がれば、所得税や住民税の税額も下がります。

インカムゲインはこのような仕組みで、節税効果が得られるも大きなメリットです。

短期間で大きな利益を得るならキャピタルゲイン

キャピタルゲインはハイリスク・ハイリターンの特性があるため、大きな利益を得たい場合に適した投資方法です。

不動産投資の場合は物件を購入することから、投資金額も大きくなるため、必然的にキャピタルゲインの利益額も大きくなります。

たとえば、アパートを2,000万円で購入し、後に3,000万円で売却することができれば、1,000万円のキャピタルゲインを得られます。

(※別途、売買にかかる手数料などの支払いが必要です)

ただし、前述したように不動産価格が下落するリスクもあり、購入した物件が値下がりすることによって大きな損失を被ることもあります。

成功的な不動産投資を行うためには、市場価値が上昇する可能性の高い物件を選び、適切な売却タイミングを見極める知識と経験が求められます。

不動産投資初心者には、無理にキャピタルゲインを狙わず、リスクが低く比較的安定した収入が見込めるインカムゲインを得るところからはじめるのがおすすめです。

2.【不動産投資の種類別】管理方法と投資効果

不動産投資は、投資する物件の種類によって管理方法や投資効果が異なるため、その仕組みを十分に理解してから投資を行うことが重要です。

【不動産投資の種類】

- 区分マンション投資

- アパート・マンション一棟投資

- 戸建て投資

これらの不動産投資の種類別の仕組みを理解せずに、初期投資額だけで判断すると賃貸経営で赤字になるリスクがあります。

投資前に各種類の管理方法や投資効果、初期費用の目安を把握することが賢明です。

それぞれを詳しく解説します。

2.1.【区分マンション】に投資した場合

区分マンション投資とは、マンションの一部屋単位での投資を指します。

この方法では、全体の建物一棟を購入するのではなく、個々の部屋単位で購入することになるため、投資に必要な費用を比較的抑えることが可能です。

このタイプの投資は、初期投資が低額ではじめられる上に、選択肢が豊富なことから、初心者は投資しやすいでしょう。

また、自身の賃貸契約や分譲マンション購入の経験を生かしやすいため、不動産投資の入門として理想的なのです。

【区分マンション投資の特徴】

|

物件管理 |

・購入した専有部分の管理をおこなう |

|

投資メリット |

・物件価格が幅広く、数百万円から不動産投資をはじめられる |

|

投資デメリット |

・利回りが低い傾向がある |

|

目安となる初期投資額 |

・物件価格の15%程度 |

区分マンションの管理

区分マンション投資では、オーナーは購入した専有部分のみを管理します。

廊下・階段・エレベーターなどの共有部分は、マンションの管理会社が担当します。

このため、他の不動産投資形態と比較して、管理の手間が大幅に少なくなります。専有部分に関しても、管理会社に委託することで、オーナー自身が直接対応する必要はほぼありません。

区分マンション投資が「本業が忙しい方にもおすすめ」とされるのは、このような管理の手軽さが一因です。

区分マンション投資をおこなうメリット

区分マンション投資には、以下のようなメリットがあります。

区分マンション投資のメリット

◆物件価格が幅広く、数百万円から不動産投資をはじめられる

区分マンションは、物件価格が数百万円から億単位のものまであり、幅広い価格帯です。そのため、自身の資金に合わせた投資がしやすいという特徴があります。

◆金融機関の融資を受けやすい

物件価格が低い区分マンションに投資するのであれば、借入額が抑えられるため、金融機関の融資も受けやすいでしょう。

◆ほかの不動産投資と比べて売却しやすい

不動産投資は株と異なり、「売却しにくい(流動性が低い)」と言われますが、区分マンションの場合はアパートやマンションを一棟売りに出すよりも比較的容易に売却することが可能です。

ただし、その流動性を高めるには、マンションが買い手にとって魅力的な立地にあることが重要です。

区分マンション投資をおこなうデメリット

区分マンション投資には、以下のようなデメリットがあります。

区分マンション投資のデメリット

◆利回りが低い傾向がある

区分マンション投資は、アパートやマンション全体の一棟購入に比べて利回りが低い傾向にあります。これは、家賃収入に対する管理費、修繕積立金、固定資産税などの経費の割合が高いためです。

◆利益が出にくく赤字になりやすい

利回りが低いと、つまり利益が少なくなり、キャッシュフローがマイナスになる可能性が高まります。

特に、経年劣化による修繕積立金の増加や家賃の下落リスクがあり、赤字が蓄積しやすくなるこ状況が懸念されます。

赤字が続けば、自己資金の持ち出しも必要になるでしょう。

◆空室リスクによるダメージが大きい

区分マンションは空室の影響が大きく、特に一戸のみの保有では、空室になると収入が完全に途絶えます。これにより、赤字がさらに拡大するリスクがあります。

対照的に、多戸数を持つ一棟物では、一部の空室があっても全体の収入に与える影響は限定的です。

たとえば、10戸のアパートで1戸が空室になっても、収入は10%減にとどめられます。

◆不動産経営の自由度が低い

区分マンションは管理が簡単な反面、運営の自由度は低いです。

たとえば、物件の古さがネックとなって入居者が見つからない場合でも、ペットの受け入れなどの変更を自由に行うことはできません。また、マンション全体の管理状況によっては、物件価値が低下する可能性もあり、それに対する直接的な対処が難しいです。

以上を踏まえて、下記記事では「区分マンション(ワンルームマンション投資)はやめろと言われる理由」について解説しているので、気になる方は確認しておきましょう。

2.2.【アパート・マンション】に一棟投資した場合

一棟投資は、アパートやマンションそのものを保有し、賃貸経営する投資のことです。

初めて聞くと、高額な投資が必要だと感じるかもしれませんが、実際には価格帯は幅広く、1,000万円以下で始められるアパートもあれば、より高額なマンション投資も可能です。

【アパート・マンション一棟投資の特徴】

|

物件管理 |

・家賃回収や設備点検など、管理業務は多岐に渡る |

|

投資メリット |

・利回りが高い傾向がある |

|

投資デメリット |

・まとまった投資資金が必要 |

|

目安となる初期投資額 |

・物件価格の15%程度 |

アパート・マンション一棟の管理

一棟投資を行う場合、アパートやマンションの一棟すべてを全体管理する必要があります。

これには以下のような多岐にわたる業務が含まれます。

・入居者からの問い合わせや苦情への対応

・家賃回収や滞納の督促

・設備点検や共用部分の修理

・大規模修繕

これらの広範囲にわたる管理業務は、専門知識と時間を要するため、多くのオーナーは費用を負担して専門の管理会社に業務を委託することが一般的です。

一棟投資をおこなうメリット

一棟投資には、以下のようなメリットがあります。

一棟投資のメリット

◆利回りが高い傾向がある

一棟投資は、その性質上、高い利回りを達成しやすい傾向にあります。

健美家株式会社の「収益物件 市場動向 年間レポート<2022年1月~12月期>」によると、以下のような平均利回りが報告されています。

・区分マンション:7.41%

・一棟アパート:8.29%

・一棟マンション:7.84%

上記は表面利回りであり、実質利回りを計算する際には購入時の諸費用や運営費も考慮する必要があるため、より区分マンションとの差が出るところでしょう。

◆空室によって収入がゼロになるリスクが低い

一棟投資では多数の戸数を保有するため、一部の空室が出ても全体へのダメージを抑えられます。

前述したように、10戸のアパートに投資した場合、1戸が空室になっても収入は10%減にとどめられるでしょう。

そのため、空室が発生しても、残りの部屋からの収入で損失を相殺できる可能性が高いです。

◆不動産経営の自由度が高い

一棟投資では、区分マンションと異なり、経営の自由度が高くなります。

たとえば、入居条件の変更や賃料の調整が自由に行えます。

また、宅配ボックスの設置のような時代に合わせた改装など、物件の価値を高めるための取り組みも容易に実施できます。

これにより、リスクの軽減と資産価値の維持を期待しやすくなります。

|

【表面利回りと実質利回りとは?】 ・表面利回り:経費を含めず、物件購入価格と1年間の家賃収入をもとに計算する収益割合 広告などの物件情報に表示されている利回りは、表面利回りです。なぜなら、実質利回りは諸費用をあらかじめ算定することが難しく、表示できないためです。 表面利回りは高く見えますが、経費が含まれていないことを理解しておきましょう。 |

一棟投資をおこなうデメリット

一棟投資には、以下のようなデメリットがあります。

一棟投資のデメリット

◆まとまった投資資金が必要

一棟投資にはまとまった投資資金が必要です。

価格帯は幅広く、1,000万円以下の物件もあるとお伝えしましたが、一般的にはアパートは数千万円、マンションは1億円以上の投資が必要です。そのため、頭金を用意するにも高額な費用がかかります。

たとえば、3,000万円の中古アパートを購入する場合、2割の頭金である600万円が初期費用として求められます。

さらに、物件価格の3~5%にあたる諸経費も準備する必要があります。

たとえば、3,000万円の中古アパートでは、諸経費として90万円から150万円が必要になります。これを含めると、頭金と合わせて690万円から750万円の資金が必要です。

◆維持管理に費用や手間がかかる

アパートやマンションの維持管理には、相応の費用と手間がかかります。

特に、「自主管理」を選ぶと、入居者からの問い合わせ対応、家賃の回収、定期的な点検や修繕など、多くの業務を自分で行わなくてはなりません。

また、建物の大規模修繕には、特にマンションの場合は高額な費用がかかることもあります。

たとえば、屋上の防水工事などを実施すると1,000万円を超えることもあります。

これに加えて、火災保険、固定資産税、都市計画税などの費用も考慮に入れる必要があるということを理解しておきましょう。

◆リスク分散が困難

一棟投資は高額な資金を必要とするため、複数の物件に分散投資することが難しいという特徴があります。

特定の一棟に集中することで、物件選びを誤った場合のリスクが増大するためです。このリスク分散しにくいという点はデメリットと言えるでしょう。

たとえば、選んだアパート一棟がで長期間空室が続くと、投資金額が大きい分大きな赤字が発生する可能性があります。

そのため、物件選びの際には空室リスクが高くないかを十分に検討しなければなりません。

空室リスクを高めない不動産投資の物件の選び方については、以下の記事でも解説しています。

2.3.【戸建て】に投資した場合

戸建て投資は、戸建て住宅を購入し、賃貸経営する投資のことです。

新築戸建ての場合、投資には数千万円以上の費用がかかりますが、築古物件などであれば数百万円で購入可能な物件もあります。

また、土地を所有しているものの、アパートを建てるには広さが足りないといった場合でも、戸建て住宅であれば建築が可能です。これにより、土地の有効活用が期待できます。

【戸建て投資の特徴】

|

物件管理 |

・一棟投資のようにさまざまな業務があるが、管理は一軒のみであるためボリュームは小さい |

|

投資メリット |

・利回りが高い傾向がある |

|

投資デメリット |

・リフォーム費用が高額になる可能性がある |

|

目安となる初期投資額 |

・物件価格の15%程度 |

戸建ての管理

戸建ての管理には、以下のような様々な業務が含まれますが、一棟投資と比較するとその規模は小さくなります。

・入居者からの問い合わせや苦情への対応

・家賃回収や滞納の督促

・設備点検や修理

・修繕やメンテナンス

これらの業務は一棟全体を管理するよりも規模が小さいため、自主管理を選ぶオーナーも多いです。管理会社に支払う費用が節約でき、結果的に利益が増加します。

しかし、自主管理にはクレームや突発的なトラブルへの対応が必要であり、オーナーは常に対応可能な体制を整えておく必要があるでしょう。

戸建て投資をおこなうメリット

戸建て投資には、以下のようなメリットがあります。

戸建て投資のメリット

◆利回りが高い傾向がある

戸建て投資は、5~10%程度と比較的高い利回りを期待できます。これは、戸建ての家賃が他の物件タイプに比べて高く設定されることが多いためです。

たとえば、東京23区の3LDKの戸建てでは、家賃相場は20~40万円程度です。

さらに、戸建ての賃貸は市場に少ないため、周辺の物件や家賃相場の変動の影響を受けにくいという強みがあります。そのため、地域全体の家賃が下落しても、自身の物件の家賃をやむなく値下げする必要が少なく、予想外の利回りの低下を避けることが可能です。

◆管理が比較的楽

戸建ての管理は、アパートやマンションと異なり比較的容易です。共用部分がないため、日常の維持管理にかかる手間が少ないのです。

また、小さな修繕や手入れは入居者が自ら行うことも多く、コールセンターや24時間対応のサポートサービスを利用することで、管理の手間はさらに大幅に軽減されます。

◆入居期間が長期になりやすい

戸建て物件は、入居期間が比較的長期になる傾向があります。

特にファミリー層が多く入居するため、学校の事情などで頻繁に引っ越しを行うことが少ないのです。これにより、頻繁な入居者の入れ替わりによる原状回復費用や広告費を抑えられます。

◆好条件でなくても入居者が見つかりやすい

戸建て物件は、立地条件が完璧でなくても、ファミリー層を中心に需要が見込めます。

供給が限られているため、多少駅から離れていても「戸建てに住みたい」と考える家庭が多いのです。ペット可、駐車場付き、広い収納スペース、庭付きなど、特定の条件を満たしていれば、さらに入居希望者を引きつけやすくなるでしょう。

戸建て投資をおこなうデメリット

戸建て投資には、以下のようなデメリットがあります。

戸建て投資のデメリット

◆リフォーム費用が高額になる可能性がある

築年数の古い物件では、必要な修繕やリフォームの範囲が広がるため、費用が高額になる可能性があります。

特に、格安で販売されている戸建ては、リフォームを施さないと入居者を確保するのが困難な状態であることが多いです。このような場合のリフォーム費用は想定を超えることもあり、結果として利回りが大幅に低下することがあります。

例えば、築30年以上の戸建てのリフォーム費用目安は、300~1,000万円程度です。

◆空室によるダメージが大きい

戸建て投資も区分マンションと同様に、空室時のダメージが大きいというデメリットがあります。

1戸のみを所有し運用している場合、その戸建てが空室になると収入が完全に途切れるため、経済的な影響は大きいでしょう。

好条件でなくても入居者は見つかりやすいと解説しましたが、需要があるかを見極めることは大切です。

先ほどお伝えしたように、戸建ては駅から離れていても需要がある場合が多いですが、実際に需要が存在するかどうかは慎重に評価することが必須です。

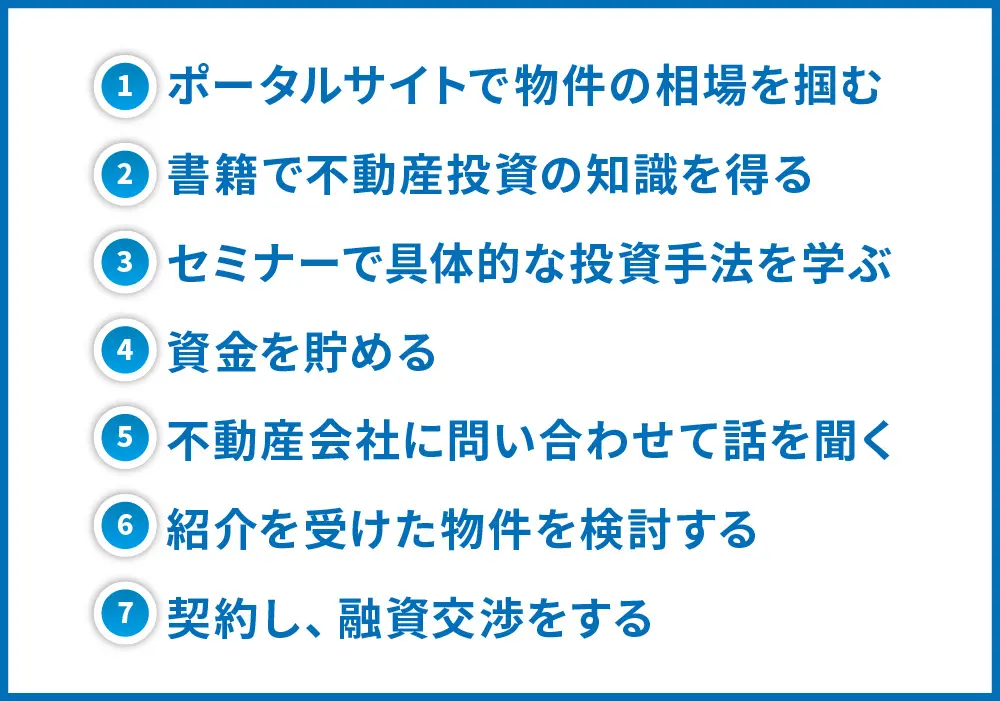

3.不動産投資の正しい始め方

最後に、「次に何をしたらいいかわからない」という方のために、不動産投資を始めるための正しい手順を紹介します。

不動産投資は、「とりあえず始めてやりながら覚えていこう!」といったアプローチでは、知識不足から失敗するリスクが高まる投資方法です。

そのため、しっかりとした知識を身につけ、適切な物件選定が可能になるよう、正しい手順を踏むことが重要です。

不動産投資を始める基本手順は次のとおりです。

【不動産投資を始める基本手順】

これらの手順に従い進めることで、投資の知識をしっかりと身につけることができ、物件や不動産会社選びも適切に行うことができるでしょう。

詳しい解説は、以下の記事で行っていますので、ぜひ合わせてご覧ください。

4.まとめ

本記事を通じて、不動産投資の基本的な仕組みについて解説してきました。

最後に要点をまとめます。

不動産投資で得られる利益には、家賃収入を得る「インカムゲイン」と、購入した物件を売却して利益を得る「キャピタルゲイン」があります。

【不動産投資で利益を出す仕組み】

投資する物件の種類によって、管理の仕方や投資の成果に大きな違いが生じます。

【不動産投資の種類による違い】

|

投資対象 |

管理の自由度 |

収益性 |

初期投資額の目安 |

|

区分マンション |

低い |

低い |

物件価格の15%程度 |

|

アパート・マンション一棟 |

高い |

高い |

物件価格の15%程度 |

|

戸建て |

高い |

高い |

物件価格の15%程度 |

そのため、不動産投資を始める前には、これらの利益の仕組みと物件の特性を深く理解することが重要です。

効果的な不動産投資を行うためには、これらの仕組みを十分に把握し、適切な物件選定を行うようにしましょう。

コメント