不動産投資の収益性を表す「利回り」にはいくつかの種類があります。

中でも「実質利回り」については、与えられた物件情報をもとに自分で必ず計算して、物件同士の比較を行わなければ、不動産投資の失敗は避けられません。

「高い利回りのはずだったのに、全然お金が残らない」

という事態にならないためにも、利回りが何を指すのか理解し、検討する物件の収益性を自分で把握することが重要です。

この記事をお読みいただければ、不動産業者から紹介された物件でも、自分でポータルサイトから探してきた物件でも、どれだけの実質利回りがあるのかどうか分かるようになるでしょう。

営業マンの話を鵜呑みにせず、自分で収益性を予測できる強い投資家になりましょう。

東京大学 経済学部卒業。

三井不動産株式会社に新卒入社し、商業施設(ショッピングセンター)やオフィスビルの開発・運営業務に携わる。

平成17年に武蔵コーポレーションを設立。

富裕層向けに賃貸用アパート・マンションを用いた資産形成のサポート事業を展開。累計取引棟数は1,700棟に及ぶ。

また、販売後の賃貸管理にも力を入れ、独自の手法(プロパティマネジメント)により管理戸数17,000戸、入居率97%を維持している。

著書『「アパート事業」による資産形成入門』ほか多数。

目次

1.表面利回りと実質利回りの違い

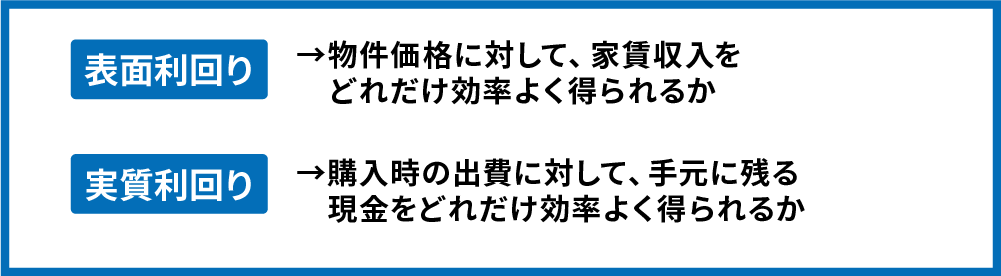

表面利回りは「物件価格に対して、家賃収入をどれだけ効率よく得られるか」を指します。

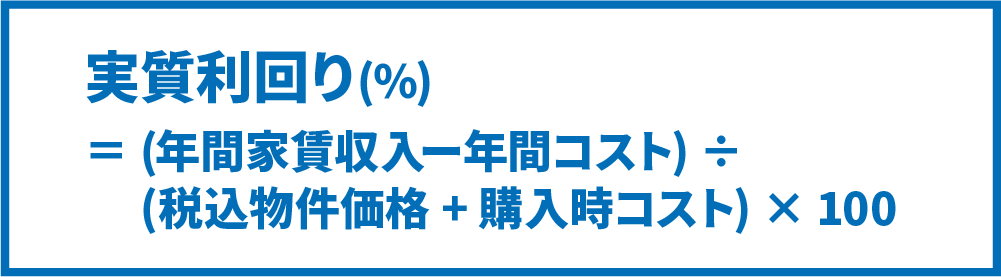

それに対して実質利回りは、上記にコストも加えて計算し、「物件価格を含めた購入時の出費に対して、手元に残る現金をどれだけ効率よく得られるか」を指すのが違いです。

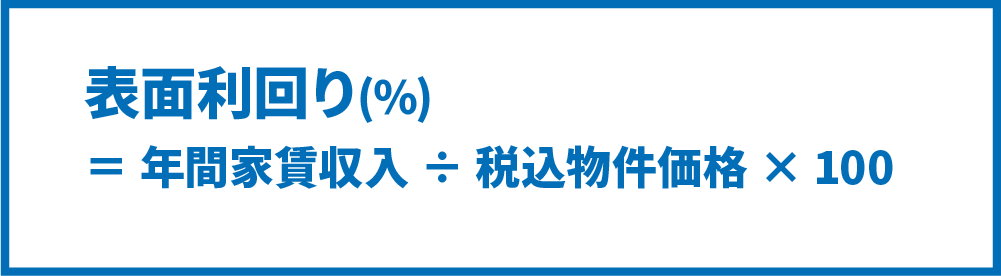

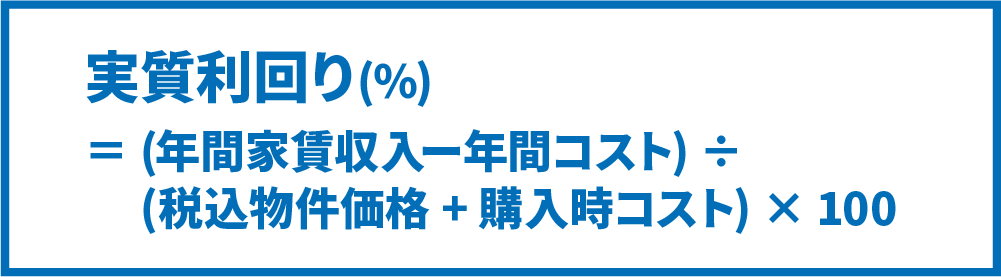

それぞれの計算式は以下の通りです。

不動産投資で出てくる利回りのうち、表面利回りと実質利回りの意味と違いを理解すれば、物件の収益性をきちんと判断することができます。

1.1.表面(グロス)利回り

表面利回りは、物件の価格に対して現時点で家賃収入をどの程度得られているか、という収益性を表す数値です。グロス利回りと呼ぶこともあります。

また、個人の(ファンドなどプロの法人が行うものではない)不動産投資の世界で単に「利回り」とのみ表現される場合は、表面利回りを指すのが通常です。計算方法は単純です。物件価格(税込)で家賃収入を割って計算します。

現時点での月家賃を基準に考えます。12をかけて年間家賃収入にして考えましょう。この計算で、5%や8%などの数値が出てきます。

もちろん、この観点のみで比較すると数値が大きい物件の方が収益性の高い物件(=良い物件)と言えます。

ですが、この数値のみを比較し、高い方の物件を選べばよいわけではありません。下に示していくように、実質利回りを計算して、比較検討する必要があります。

1.2.実質(ネット)利回り(NOI利回り)

実質利回りは、運営時や購入時のコストを考慮に入れたうえで、購入時の出費に対して、手元に残る現金をどれだけ効率よく得られるかを指す数値です。

ネット利回りやNOI利回り(NOIはNet Operating Incomeの頭文字をとったもの)とも呼ばれますが、同じ意味です。

計算の基本構造は表面利回りと同じですが、コストを考慮するため複雑になっています。

同じ物件であれば、コストを考慮している分、実質利回りは必ず表面利回りよりも小さくなります。この観点のみで比較しても、数値が大きい物件の方が収益性の高い物件(=良い物件)と言えます。

1.3.収益性で物件を比較検討する際は実質利回りを採用する

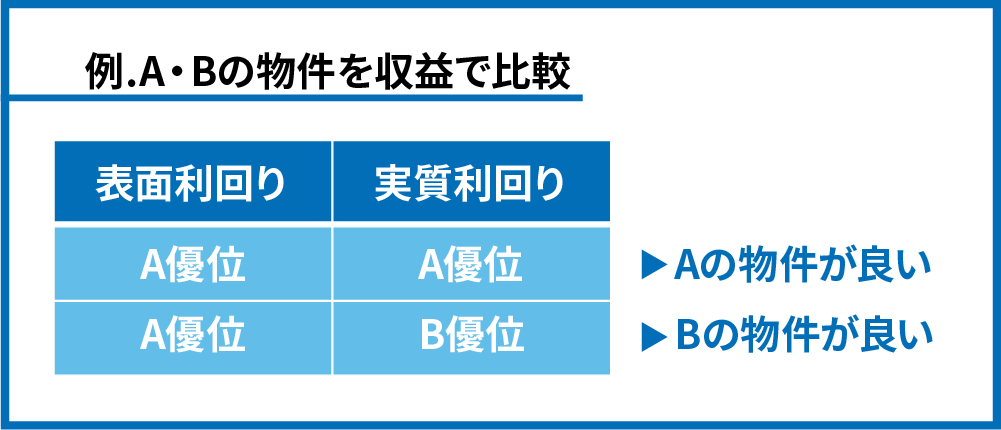

二つの利回りの種類について解説しましたが、保有中における収益性の観点で物件を比較検討する際は、表面利回りではなく実質利回りの高い物件を選ぶのが正解です。

コストは物件によって異なるため、二つの物件を比較した際に、表面利回りでの優位性と、実質利回りでの優位性が異なるケースが出てきます。その際は、実質利回りで優位な方を選びます。

図のように、収益性という観点で見れば、表面利回りを比較した際の結果にかかわらず、実質利回りの高い方の物件を選ぶのが正解になります。

実際に、例えば「表面利回りは20%であったが、運営をする中でエレベーターのメンテナンス費用や電気代などの経費がかさんでしまい、実質利回りは4%になってしまった」などはよく見られるケースです。

表面利回りの大小に惑わされることなく、実質利回りを見て収益性を判断しましょう。

2.実質利回りはなぜ自分で計算しないといけないのか

ここまでの説明をお読みいただき

「実質利回りだけを見て選べばよいのでは?」

「表面利回りは不要では?」

と思った方もいらっしゃると思います。

しかし個人投資家として収益物件のポータルサイトで物件を探したり、不動産業者が送るメルマガでの物件紹介を見たりしても、ほぼすべてのケースで記載されているのは表面利回りのみで、実質利回りについての記載はありません。

実際には

- 表面利回りを基準にして物件を検索する

- 実質利回りを計算して物件を比較検討する

という流れになります。

「最初から実質利回りで紹介してくれれば手間がかからないのに」

「表面利回りしか記載がないのは、悪意ある不動産業者が騙そうとしているからだ!」

と不満を抱く方もいるかもしれません。気持ちは分かります。

しかし、物件資料に実質利回りの記載がなく、自分で計算しなければならないのにはちゃんとした理由があります。その理由を解説していきます。

2.1.計算の定義が曖昧だから

実質利回りの計算方法、特に考慮すべきコストの定義は、法律や業界ルールではっきりと定義されていないのが実情です。

個人の見解によって入れるかどうかの認識が異なるコストもあるため、買う人が分からない状況で売主としても「実質利回りはこれです」とは言えないのです。

自身の状況や購入する物件によって、計算に入れる要素を決定していかなければ計算できないので、実質利回りはあらかじめ提示されていないのです。

2.2.予想の値を含むから

運営にかかる年間コストなどは、実際には投資をしてからでないと分からない、予想の値を含んでいます。実質利回りを計算する際は、この予想を自分自身でより現実的に行なっていかなければなりません。

予想の値を含むものの代表的な例として、空室コストがあります。空室の時は家賃が入ってこないため、空室期間分の家賃収入をコストとして計上することが、実質利回りの計算時には必須と言えます。

ただ、正確な空室期間は投資前に確定することはないので、「どれくらいの期間空室になりそうか?」は予想するしかありません。

エリアの空室率や物件のグレードなどからより現実的な数値を出していく方法論はありますが、数値を確定することは不可能なため、実質利回りをあらかじめ計算して案内することはできないのです。

以上が、不動産投資において実質利回りを自分で計算しなければならない理由です。

物件情報にあらかじめ実質利回りが提示されていたとしても、それは「未来の事は分からないけど、誰かが予想して計算したコストが誰かの基準で入っている」くらいの適当さだと考えましょう。

その妥当性を確認しながら、自分で収益性を判断していかなければいけません。

3.実質利回りを計算する手順

物件購入、運営時にかかるコストを最大限に考慮し、実質利回りを計算できるようになると、どれくらい儲かるのか、がある程度分かるようになります。

各要素に関する情報を集め、可能な限り現実に即した予想を立てて、物件購入に役立てましょう。

3.1.年間家賃収入

満室想定の家賃収入を計算します。月間の家賃に12をかけて算出します。区分の1室を購入する際は単純ですが、1棟の購入を検討する際は、レントロールから家賃収入を計算します。

レントロールは、1棟物件の資料の一つです。どのお部屋がいくらの賃料で入居、募集されているかが記載されています。

現況で空室がある場合は、現在の募集賃料か、現況の同じグレードの部屋のうち、一番低い家賃をあてはめて計算します。

3.2.年間コスト

年間コストは、項目も多く、予想値を含むため計算も複雑になります。

ここでは一般的に考慮すべきとされているコスト項目を挙げていきますが、「年間コストは年間家賃収入の30%」とある程度割り切って物件購入の基準とすることを、私たちはこれまでの経験からお勧めするケースが多いです。

より購入したい物件の絞りこみができてから、下記の項目を参考に年間コストを見積っていきます。

- 固定資産税、都市計画税

- 空室コスト

- 入居者募集費用

- 原状回復費用

- 管理委託手数料

- 建物管理料

- 火災保険料、地震保険料

- 建物メンテナンスコスト

3.3.税込物件価格

物件紹介資料から判断します。消費税が入っているのかどうかを確認しましょう。消費税が入っていない場合は、物件価格のうち土地以外の部分(建物、設備)の価格を調べ、それに消費税率をかけて消費税額を計算します。

土地部分の価格には消費税がかかりません。

3.4.購入時コスト

物件購入時のコストとしてよく挙げられるのは、以下のものです。

- 不動産取得税

- 印紙税

- 登録免許税

- 仲介手数料

年間コストとの違いは、ほとんどの項目が、金額があらかじめ決まっている事です。分からない項目があれば、不動産業者に聞いておきましょう。

4.物件選定基準はイールドギャップから考える

実質利回りの計算まで行なっても、なお、その物件を買ってよいかどうかをそれだけで決めてはいけません。

個人で行う不動産投資は金融機関からの借り入れを前提として行いますので、実質利回りと金利にある程度の差がないと、投資として成功しているとは言えないのです。

この、実質利回り(投資利回り)と借入金利の差をイールドギャップと呼びます。例えば、実質利回り5%の物件を金利3%の融資で購入すれば、イールドギャップは2%です。

どれくらいの実質利回りの物件を購入すればいいかは、「自分がどれくらいの金利で融資を引くことができるか」によっても変わってきます。融資金利に比べて、どれくらい実質利回りが大きいのか、が重要になるわけです。

適切な投資(物件)かどうかは、適切なイールドギャップが取れているかどうかで考えていきますので、自分が融資を引く場合の金利も大まかに想定しながら考えましょう。

どれほどのイールドギャップが適正か、については個人個人の投資のスタンスの違いがあるため一概には言えませんが、3%以上は確保しておきたいところです。

5.(参考)その他の利回り

ここまで主に紹介してきた利回りの種類以外にも、不動産投資の場面で目にする可能性のある利回りを紹介します。混乱しないように確認しておきましょう。

5.1.想定利回り

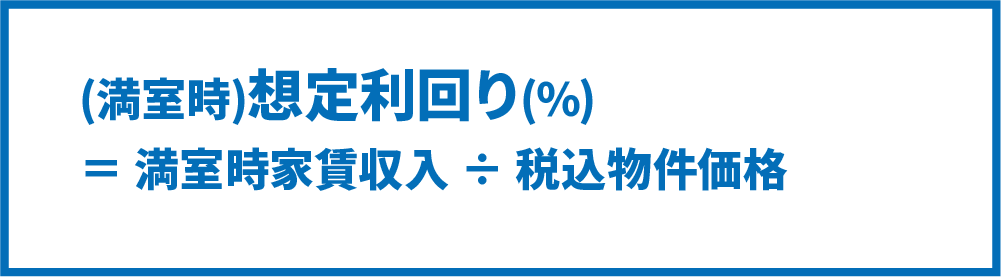

想定利回りは、1棟物件で、全ての部屋で1年間ずっと空室がなかった場合の家賃収入をもとに計算した利回りの事です。もっと厳密に満室時想定利回りなどと表現される場合もあります。

最も収入が多くコストが発生しない想定での利回りの事を指しますが、不動産投資の現場では表面利回りと混同されている場合もありますので、自分でレントロールを確認することをお勧めします。計算式は以下の通りです。

5.2.自己資金利回り

不動産業者によっては、レバレッジ効果を強調するための営業トークとして、自己資金利回りという言葉を使うケースもあります。満室時の年間家賃収入を、物件購入価格に占める自己資金の額で割ることによって算出できます。

自己資金をどれくらい効率よく使用できるのか、という観点で使えなくもない指標ではあります。しかし購入しようとしている物件の収益性よりも、自己資金の額により自己資金利回りは大きな影響を受けるため、収益性を検討する指標としては使用できませんので、覚えておきましょう。

6.まとめ

不動産投資の収益性を検討する指標として、表面利回りと実質利回りを主に紹介しました。

見ていただいたように実質利回りは、自分で要素を確定、予想しながら計算する必要があります。

表面利回りで物件の候補を大まかに選出し、実質利回りを計算しながら絞っていく事が、より収益性の高い物件選びのためには必須なので、この流れと計算方法をマスターして不動産投資に臨みましょう。

コメント