あなたは自分に最適な不動産投資の種類を見極められているでしょうか?

自分にあった不動産投資手法を見つけることで、あなたは不動産投資の成功に近づきます。一方、自分の状況や目的に合わない手法を選んでしまうと成功するどころか、むしろ損してしまう可能性もあります。

そこで、この記事では不動産投資の王道の4種類について、下記の内容をお伝えします。

- 各手法のメリット・デメリット

- それぞれの種類がオススメの方、必要な自己資金

- それぞれの投資手法の収支例

この記事を読んでいただくことで、自分にとって最適な不動産投資の種類はどれか、またその手法で進めるメリット・デメリットが分かります。

記事を読んで、自身に最適な投資方法を見極めてください。

目次

1.不動産投資の種類とあなたにオススメの手法

始めに、不動産投資の主要な種類をお伝えします。不動産投資には大きく

- 新築一棟アパート

- 中古一棟アパート

- 新築区分マンション

- 中古区分マンション

の4種類があります。それぞれの投資は比較すると下の表の通りになります。

| 新築一棟アパート | 中古一棟アパート | 新築区分マンション | 中古区分マンション | |

|---|---|---|---|---|

| 利回り | △ | 〇 | × | △ |

| 減価償却による節税 | △ | 〇 | × | × |

| 空室リスク | 〇 | × | 〇 | △ |

| 建物リスク | 〇 | × | 〇 | △ |

| 賃料下落リスク | × | 〇 | × | 〇 |

新築の投資物件は利回りが中古と比べて低くなる傾向にある一方、入居が決まらず空室になるリスクや、建物に不具合が発生し修繕が必要になるリスクは中古物件より少なくなります。

一方、中古物件は利回りが高くなりますが、空室・建物のリスクも大きくなります。さらに言えば中古アパ―ト(特に木造)の場合、減価償却期間の短さから所得税・住民税を節税することが可能になります。

また、こうしたメリット・デメリットから、どの人がどの投資に向いているかは、下の表の通りになります。

| 新築 | 中古 | |

|---|---|---|

| 一棟アパート | 資産を3000万円以上保有し、中長期的に資産運用を行いたい方 | 高いリターンを狙っている方、年収1200万円以上の方 |

| 区分マンション | (オススメできません) | 高年収で、高利回り物件探しに時間・手間をかけられる方(ただしあまりオススメではない) |

2章からは、それぞれの投資法のメリット・デメリット、収支例等を具体的にお伝えします。

2.新築一棟アパート投資

新築一棟アパート投資は中長期的な資産形成を行うために有効な手法です。

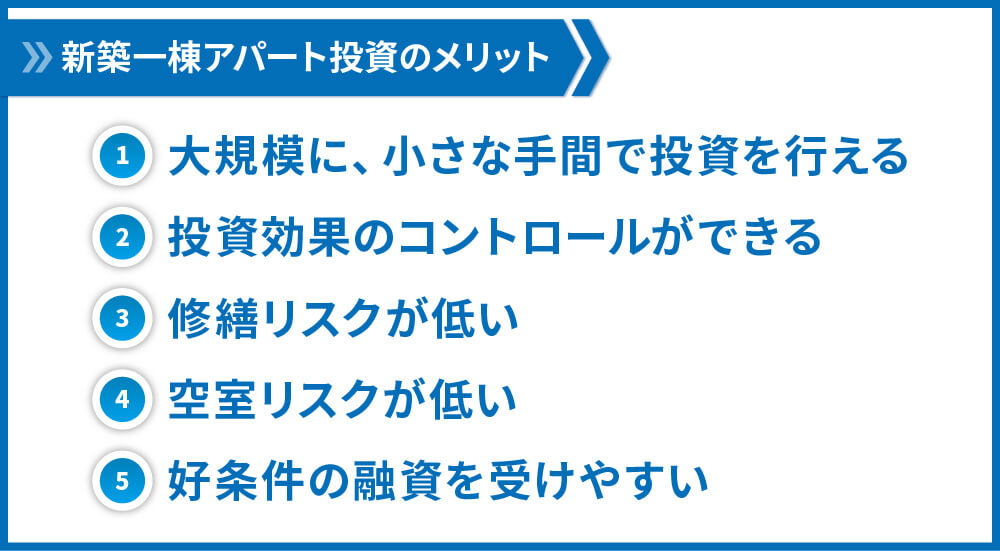

2.1.新築一棟アパートのメリット

新築一棟アパートには下記のようなメリットがあります。

- 大規模に、小さな手間で投資を行える

- 投資効果のコントロールができる

- 修繕リスクが低い

- 空室リスクが低い

- 好条件の融資を受けやすい

①大規模に、小さな手間で投資を行える

新築一棟アパートの場合、1回の取引でロットがある程度取れるため、資産規模を拡大していく上で取引や管理の手間がかかりにくいというメリットがあります。

区分マンションの場合1室1室購入を進めていくことになるため、資産拡大をしていくうえで時間や手間がかかってしまいます。

②投資効果のコントロールができる

新築一棟アパート投資であれば設備の更新や清掃会社の選定など、建物全体の経営判断をコントロールすることができます。建物全体にインターネット無料の設備を設けて入居付けの強みにしたり、今より少し安い清掃会社に変更したりと、費用対効果を考えながら様々なアイデアを実行できます。

区分マンションでは管理組合でそうした判断を行うため、自分ひとりではそうしたコントロールはききません。

③修繕リスクが低い

新築一棟アパート投資は10~15年程度、大規模な修繕が発生するリスクが低いです。また室内も大幅なリフォームをする必要はなく、アパート経営全体の収益が安定しやすいです。

④空室リスクが低い

新築物件のため入居者からの人気は高く、特段不利な条件がなければ空室の心配をしなくていいと言えます。

⑤好条件の融資を受けやすい

耐用年数が残っていること、物件としても新しいことから、新築アパートは銀行からの融資が受けやすいです。また低金利・長期間の融資も受けやすい点もメリットです。

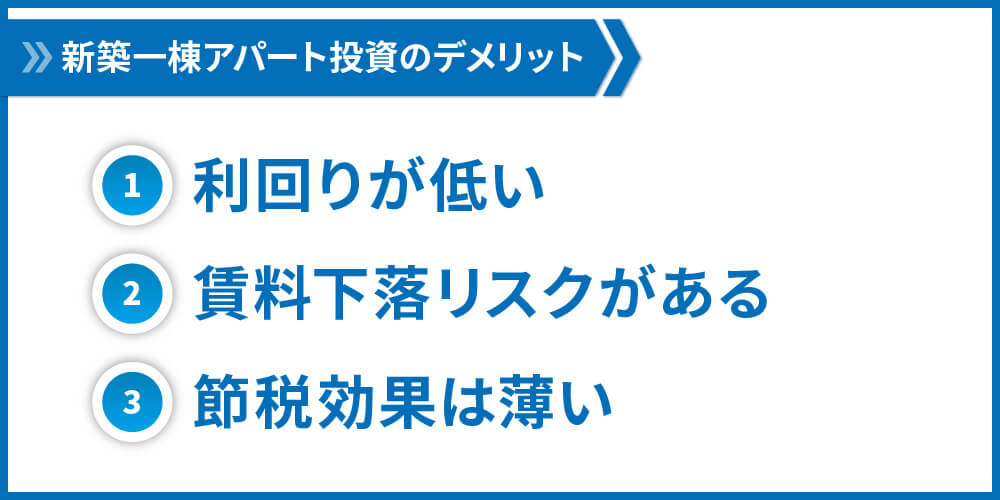

2.2.新築一棟アパートのデメリット

こうしたメリットの一方で、新築一棟アパートには次のようなデメリットも存在します。

- 利回りが低い

- 賃料下落リスクがある

- 節税効果は薄い

①利回りが低い

一般的に新築物件であれば価格が高くなるため利回りは低くなります。関東圏では、中古一棟アパートが8~10%程度の物件が多いのに対して、新築一棟アパートでは6~7.5%程度の物件が多いです。そのため中古一棟アパートに比べると得られる利益は少なくなりがちです。

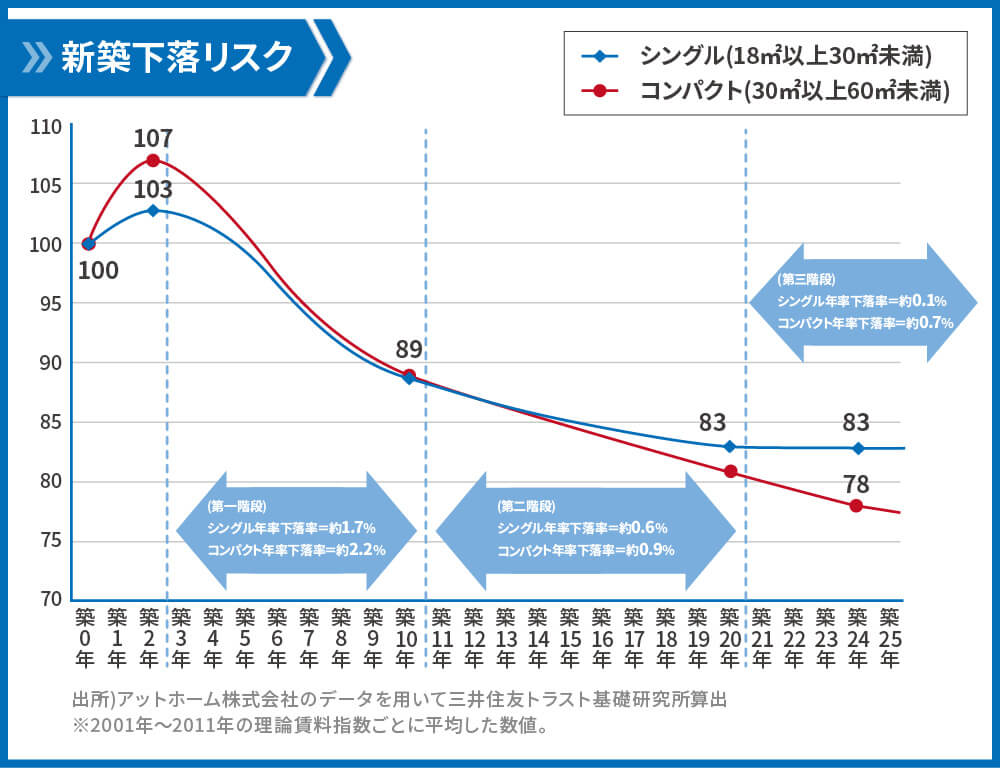

②賃料下落リスクがある

新築の物件は人気が高く、多少賃料が高くても入居者がつきます(新築プレミアム)。一方、この新築プレミアムは最初の入居者にのみ有効で、一度退去が発生すれば賃料は大きく下落してしまいます。

下記のデータによれば、賃料は10年で20%程度下落することが分かります。

③節税効果は薄い

新築一棟アパートの場合、耐用年数が中古物件に比べて長くなります。そのため単年の減価償却費が少なくなり、節税効果は薄くなります。

減価償却については、こちらの記事で解説しています。

2.3.新築一棟アパートの収支例

新築一棟アパートの収支例をご紹介します。実際の収支は物件の価格や利回り、融資条件、管理形態などによって変動しますので、あくまで一例としてご覧ください。

価格1億6500万円、利回り7.2%の新築アパートを購入した場合の2年目の収支

家賃収入:11,880,000円

サブリース料:10,098,000円

運営費:1,139,000円

ローン返済:6,586,000円

税引前キャッシュフロー:2,373,000円

2.4.新築一棟アパートがおすすめの方・必要な自己資金

新築一棟アパートがおすすめなのは、次のような方です。

- 資産を3000万円以上保有している方

- 中長期的に副収入を得たい方

一棟アパート購入にあたっては銀行から融資を受けることになりますが、その際の審査基準として金融資産をどの程度持っているかという点があります。

※金融資産については下記の記事を参考にしてください。

資産を3000万円以上保有している方は融資審査を通過しやすい、融資条件が良くなりやすいという傾向があるため、一棟アパート投資を始めやすくなります。

また、新築一棟アパートは中古アパートと違い、中長期的に副収入を得ることに向いています。10年以上にわたって安定的に副収入を得ることができるため、資産運用の柱になってくれます。

3.中古一棟アパート投資

中古一棟アパート投資は高利回りの運用が期待できる一方、リスクは新築一棟アパートと比べて高くなります。節税効果も得られる点がメリットです。

年収の高い方にとっては、節税をしながら資産運用をできる魅力ある手法です。

3.1.中古一棟アパートのメリット

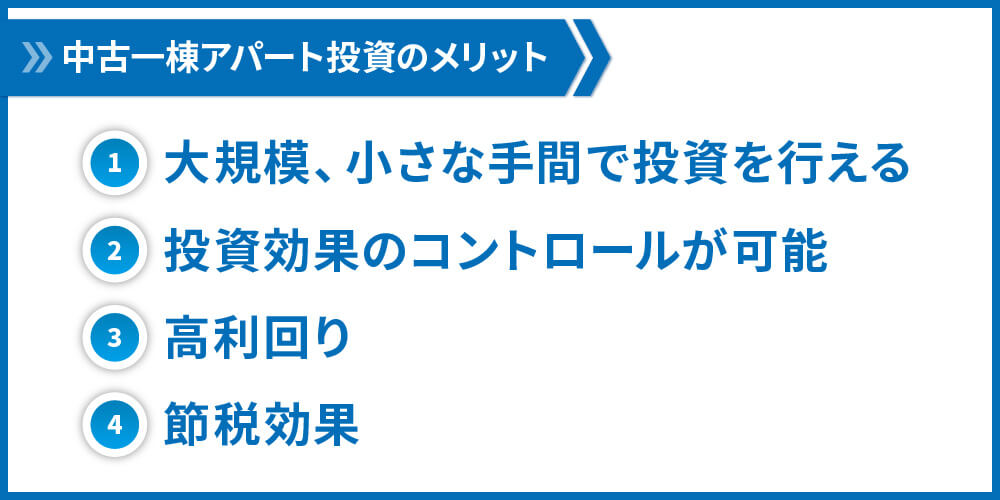

中古一棟アパートのメリットは次の通りです。

- 大規模、小さな手間で投資を行える

- 投資効果のコントロールが可能

- 高利回り

- 節税効果

①大規模、小さな手間で投資を行える

新築の一棟アパート同様、中古一棟アパートも一回の取引である程度の規模をとれるため、大規模に・手間を小さく投資を進めることができます。

一棟アパートであれば一度よい条件の物件を取得してしまえばよいですが区分マンションの場合は異なってきます。一度良い物件を見つけ購入しても、規模を拡大していくためにはさらに物件を探し続けなければなりません。そのたびに売買契約や融資交渉などを行わなければならないため、手間が増えてしまいます。

②投資効果のコントロールが可能

こちらも新築一棟アパート同様のメリットになります。区分マンションの場合、管理組合を通してマンション全体の管理を行うため、自分ひとりでは決められないことが増えてしまいます。

一棟アパート投資であれば設備の更新や大規模修繕の実施など、自己の投資判断で行えます。投資判断次第で、アパート経営をより大きな成功に導くことができるのです。

③高利回り

中古一棟アパートは新築一棟アパート、または区分マンションと比べて利回りが高いというメリットがあります。

健美家レポートによると、2021年1~3月の投資種類別の利回りは下記の通りです。

▼2021年1~3月 投資種類別の利回り▼

一棟アパート(築10年未満):6.91%

一棟アパート(築20年以上):9.85%

区分マンション(築10年未満):4.77%

区分マンション(築20年以上):8.79%

(出典:収益物件 市場動向 四半期レポート:「不動産投資と収益物件の情報サイト 健美家 ( けんびや )」https://www.kenbiya.com/img/press/pre2021-04-13.pdf)

データから見ても、中古一棟アパートは1~5%程度高いことがわかります。

物件の利回りについては、こちらの記事も参考にしてください。

④節税効果

中古一棟アパートを購入することで、節税効果を得ることができます。ここでの節税とは、「実際のキャッシュフローは黒字にしながら、会計上の赤字を作成する」ことです。

特に、木造の築古アパートを購入することで、節税効果を大きくすることができます。会計上のみ発生する経費である減価償却費を単年で大きく計上することで、節税効果を得られるのです。

節税効果については、こちらの記事で詳しく解説しています。

3.2.中古一棟アパートのデメリット

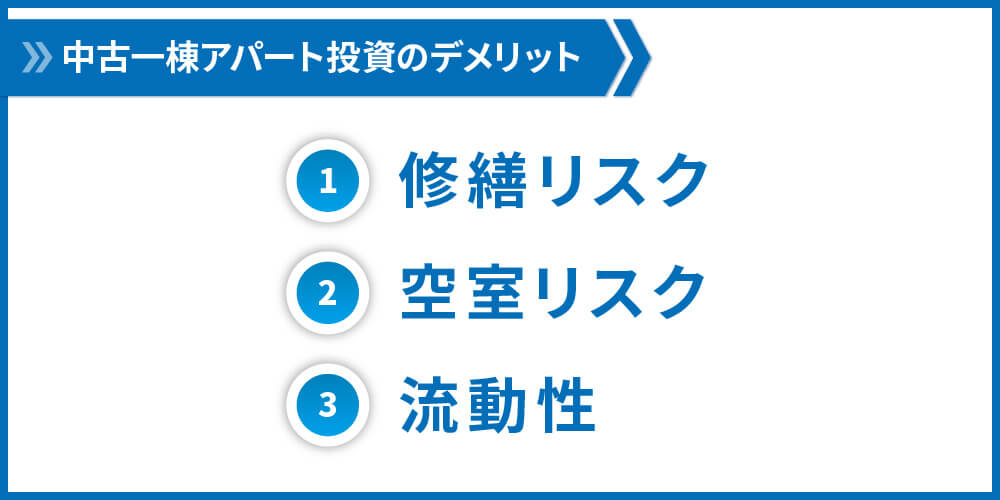

中古一棟アパートのデメリットは下記の通りです。

- 修繕リスク

- 空室リスク

- 流動性

①修繕リスク

中古一棟アパートの場合、新築と比べて修繕リスクが高くなります。外壁塗装や設備点検などで修繕費用を捻出しなくてはならない場面が出てきます。また、雨漏りなどのトラブルが発生することも。

修繕費をあらかじめ家賃収入から積み立てるなどの対策が必要です。

②空室リスク

中古物件の場合、空室リスクも高まります。新築時と比べて設備が古くなり、時代遅れのものも出てくるため部屋の人気が下がってしまうためです。

適切なリノベーションを行うことで、時代にあった部屋にするなどの努力が必要です。

③流動性

中古一棟アパートは新築の物件や区分マンションに比べて、物件を売却する際の難易度が高くなります。中古物件は新築の物件に比べて金融機関の融資条件が厳しくなるため、買手がつきづらいからです。

物件を買う際に、多くの見込み顧客を抱えている会社から買うなどの対策を講じた上で物件を購入することをオススメします。

3.3.中古一棟アパートの収支例

中古一棟アパートの物件の収支例をお伝えします。参考までにご覧ください。

価格9,450万円、利回り約9.5%の中古木造アパートを購入した場合の2年目の収支(一部端数処理のため概算)

家賃収入(満室時):8,982,000円

家賃収入(空室率15%):7,634,700円

運営費:1,358,000円

ローン返済:4,840,000円

税引前キャッシュフロー:1,436,700円

減価償却費:11,340,000円

課税所得額:-6,532,000円

納税額:-3,592,700円

税引後キャッシュフロー:5,029,400円

※所得税・住民税率55%として計算。

3.4.中古一棟アパートがおすすめの方・必要な自己資金

中古一棟アパートは高いリターンを狙っている方や、年収が高く節税をしたい方にオススメです。先ほど述べた通りで利回りが高く、さらに節税効果も得られるためです。

年収のラインとしては、1200万円以上ある方にオススメです。年収1200万円に満たない方は、減価償却による節税効果が薄いです。

4.新築区分マンション投資

新築区分マンション投資は始めやすい不動産投資ではあるものの、損をする可能性が高くオススメできません。

4.1.新築区分マンションのメリット

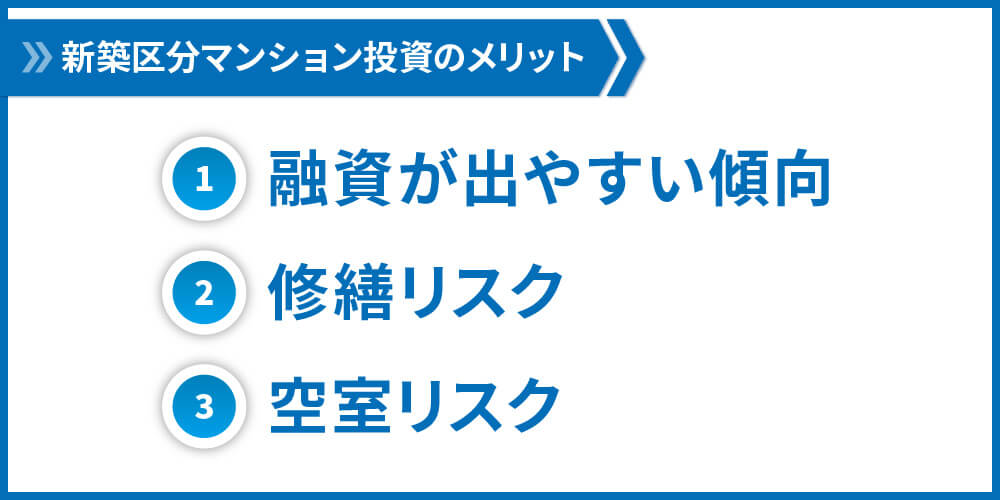

新築区分マンションのメリットは下記の通りです。

- 融資が出やすい傾向

- 修繕リスク

- 空室リスク

①融資が出やすい傾向

新築区分マンションは銀行から有利な融資条件が出やすい傾向にあります。

新築区分マンションは物件としてまだ新しく後述のリスクが小さいこと、そして物件の金額も一棟アパートに比べて小さくなるためです。

②修繕リスク

新築物件ですので、中古物件に比べて修繕の必要性も低くなります。

③空室リスク

新築一棟アパート同様、空室リスクは低くなります。

4.2.新築区分マンションのデメリット

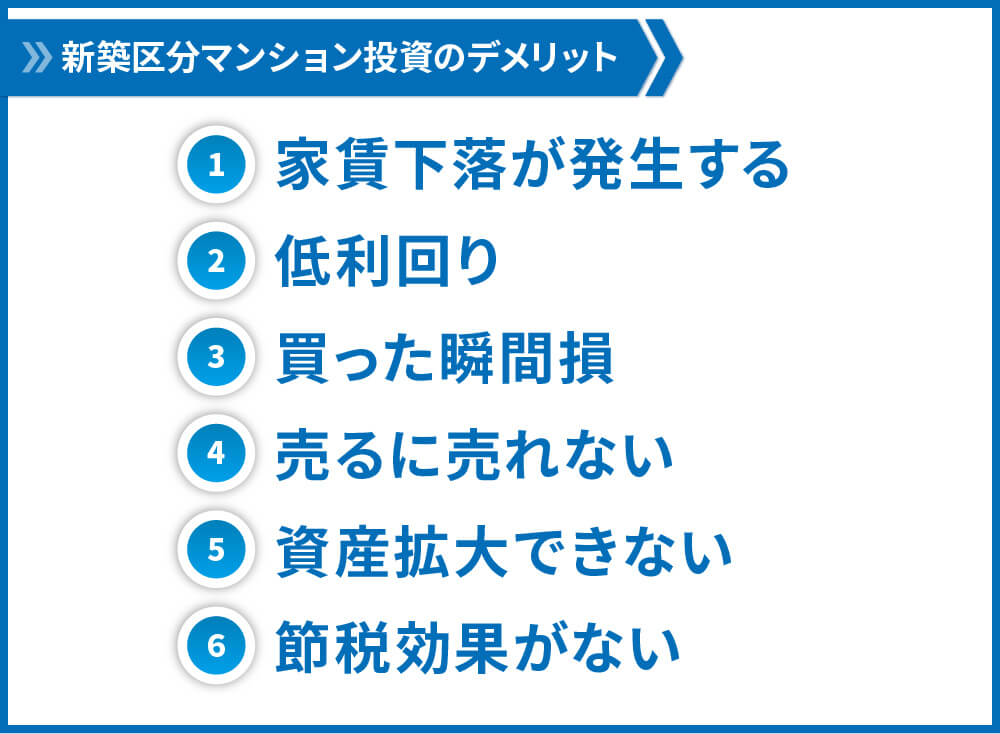

新築区分マンションには、下記のようなデメリットが存在します。

- 家賃下落が発生する

- 低利回り

- 買った瞬間損

- 売るに売れない

- 資産拡大できない

- 節税効果がない

①家賃下落が発生する

新築区分マンションの場合、家賃下落が生じるというリスクがあります。

次の図からもわかる通り、新築物件の家賃は10年で20%程度下落します。

②低利回り

新築区分マンションはいくつかある不動産投資の手法の中でも最も利回りが低くなります。

一棟アパート(築10年未満):6.91%

一棟アパート(築20年以上):9.85%

区分マンション(築10年未満):4.77%

区分マンション(築20年以上):8.79%

(出典:収益物件 市場動向 四半期レポート:「不動産投資と収益物件の情報サイト 健美家 ( けんびや )」https://www.kenbiya.com/img/press/pre2021-04-13.pdf)

そのため、家賃下落と相まって購入してもしばらく赤字の状態、つまり自分のお財布からお金を支出する状態が続きますので、投資としては成り立っていません。

③買った瞬間損

新築区分マンションの販売価格にはデベロッパーの利益と販売費が上乗せされています。また新築区分は買ったとたんに中古物件として扱われることになるため、次に購入する投資家にとって収支が合う価格で成約ので、デベロッパーの利益や販売費の分、安くしないと売ることができません。

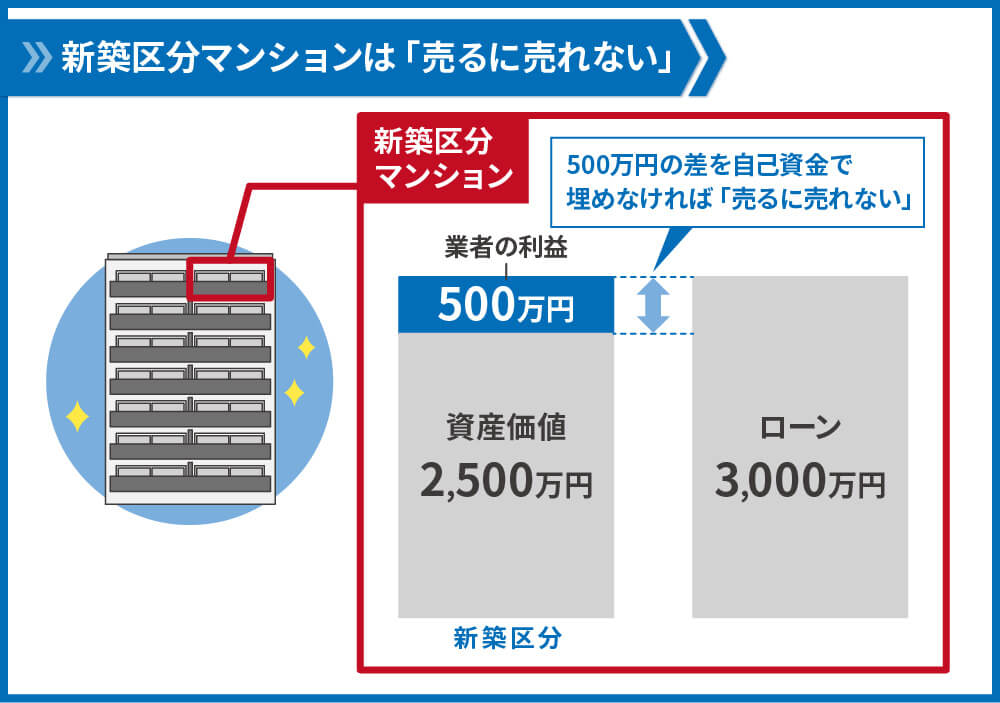

④売るに売れない

買った瞬間損をする新築区分マンションですが、売るに売れないというデメリットも存在します。デベロッパーの利益や販売費の分安くしないと売れないのに対して、融資の残債はそれらの利益・販売費も含まれるため、利益・販売費を自分の資金で返済しないと売れないのです。

例えば中古での成約価格が2500万円の物件を、新築時に3000万円で購入したとします。業者の利益は500万円です。一方、銀行の融資額はフルローンの場合3000万円です。

売ると2500万円になる物件に対して、返す必要のあるお金は3000万円あるため、500万円を自分の資産から捻出しないとならないのです。

この500万円を用意できなければ、「売るに売れない」状態になってしまいます。

⑤資産拡大できない

毎月赤字になる上に、売るに売れない状態になりかねない新築区分マンションですが、「資産拡大できない」というデメリットも存在します。

新築区分での失敗を取り返そうと中古のアパート購入に向けて相談にこられる方が当社によくいらっしゃいますが、そのほとんどの人が中古アパートを購入できません。

なぜなら、新築区分購入による残債が重なり、これ以上銀行から融資を引くことができなくなってしまうためです。

こうした観点からも、新築区分マンションは購入すべきでないと言えます。

⑥節税効果がほぼ皆無

新築区分マンションの節税効果はほぼ皆無です。不動産投資における節税は減価償却費の計上によって可能になりますが、新築区分マンションはこの減価償却費が計上できる額が少なくなります。

これは、マンションの構造が鉄筋コンクリート造であり新築の場合耐用年数が47年になるためです。

例えば価格4000万円(建物価格2000万円)の木造アパート(築22年)と新築区分マンション(新築)の所得圧縮額を比べると次のようになります。

木造アパートの所得圧縮額 … 2000万円 ÷ 4年 = 500万円

新築区分マンションの取得圧縮額 … 2000万円 ÷ 47年 =約43万円

このように、新築区分マンションではほとんど節税効果を得られません。

4.3.新築区分マンションの収支例

新築区分マンションの収支例は下記の通りです。

価格2550万円、利回り3.83%の新築区分マンションを購入した場合の2年目の収支

家賃収入:1,086,000円

サブリース料:977,000円

運営費:118,000円

ローン返済:956,000円

税引前キャッシュフロー:-97,000円

4.4.新築区分マンションがおすすめの方・必要な自己資金

新築区分マンションはオススメできません。

デメリットのところでもお伝えしましたが、新築区分マンションは

- 毎月持ち出しが発生する

- 買った瞬間損になり、しかも売るに売れない

- 他の物件でカバーしようにも、物件を買えない

と、買うだけで八方ふさがりになってしまうからです。

他の手法で不動産投資を行うことをオススメします。

5.中古区分マンション投資

最後は中古区分マンション投資です。高利回りの物件を見つけられる方や、今後年収が上がる見込みのある方にとっては有効な手法です。

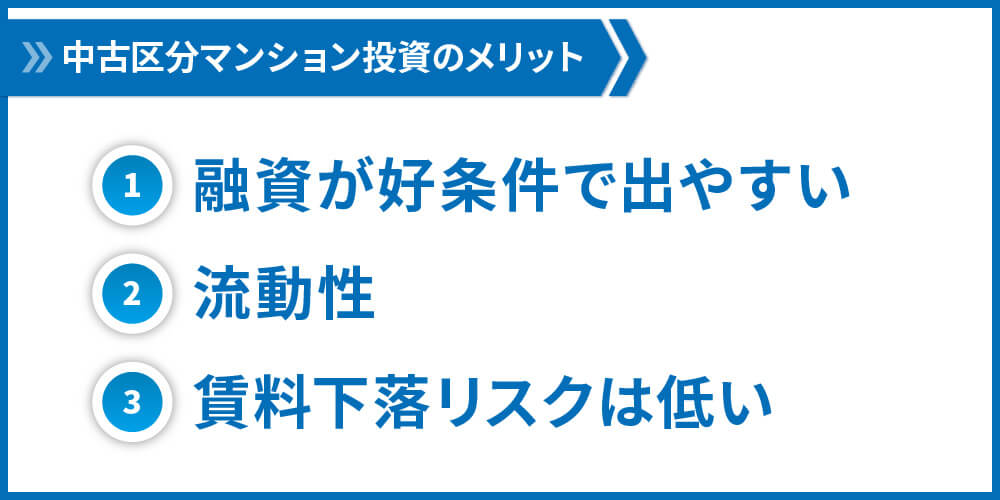

5.1.中古区分マンションのメリット

中古区分マンションのメリットは次の通りです。

- 融資が好条件で出やすい

- 流動性

- 賃料下落リスクは低い

①融資が好条件で出やすい

中古区分マンションも新築区分マンション同様、融資は出やすい傾向にあります。物件価格が新築区分以上に小さいことや、都心に位置していることが多く、銀行からの評価が出やすいためです。

②流動性が高い

中古区分マンションは流動性が高いメリットがあります。中古区分マンションの物件は都心部に多く、景気の状況に関わらず投資家からの人気が高いため、流動性が高くなります。また、物件価格自体も小さい(1000~2000万円)ため、物件を購入できる投資家が多いことも、流動性を高くする要因になっています。

③賃料下落リスクは低い

新築の投資物件に比べると賃料下落のリスクは低いと言えます。

築後年数がたっており、下落をすでにある程度経験しているため、それ以上の下落リスクが低くなります。

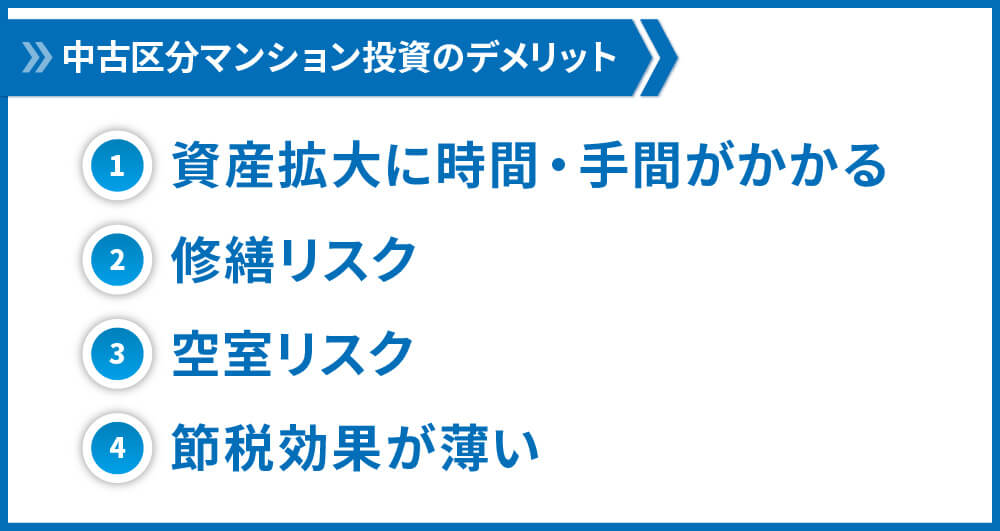

5.2.中古区分マンションのデメリット

中古区分マンションには次の通りのデメリットが存在します。

- 資産拡大に時間・手間がかかる

- 修繕リスク

- 空室リスク

- 節税効果が薄い

①資産拡大に時間・手間がかかる

中古区分マンションは資産拡大をする上で時間と手間がかかるというメリットがあります。高利回りの中古区分マンションを見つけて購入することで利益を上げることができますが、いい物件を見つけて買っても1戸しか投資規模は増えません。

その後も資産拡大をしていく上ではいい物件を探し続けなければならず、それには手間がかかります。また、いい物件を見つけて購入するたびに契約や融資交渉をする必要があるため、そうした手間もかかってしまいます。

②修繕リスク

中古区分マンションの場合新築よりも修繕が必要になるリスクが高まります。日々の家賃収入から積立を行う必要があります。また、マンション全体で集める修繕積立金についても、中古区分マンションの方が値上がりする傾向にあります。

③空室リスク

中古一棟アパート同様、空室リスクも高まります。設備の老朽化、時代とのミスマッチなどで人気が下がってしまう危険性があります。

適切なリノベーションを行うことで、時代にあった部屋にするなどの努力が必要です。

④節税効果が薄い

中古区分マンションはほとんどがRC造のため減価償却期間が長くなりやすく、効率的な節税は行いづらいというデメリットが存在します。

5.3.中古区分マンションの収支例

価格1350万円、利回り8.89%の中古区分マンションを購入した場合の2年目の収支(概算)

家賃収入(賃料下落を年5%とする):1,194,000円

家賃収入(空室を加味):1,134,000円

運営費:491,000円

ローン返済:471,000円

税引前キャッシュフロー:172,000円

5.4.中古区分マンションがおすすめの方・必要な自己資金

中古区分マンションは20代の若い方、年収が上がる見込みのある方、投資に時間をかけられる方には向いています。中古区分マンションは時間や手間をかけてよい物件を見つけながら、だんだんと規模を拡大していく投資になります。

そのため、時間がかけられる方にはメリットがあります。

その一方で、中古区分マンションにも新築区分マンションほどではありませんが、多くデメリットが存在します。区分マンション投資では利益を上げづらいため、あまりお勧めはしていません。

なお、必要な自己資金は300万円程度になります。

6.自分に最適な投資手法が定まったら、さらに勉強をしよう

ここまで、不動産投資の種類についてお伝えしました。ある程度、自身にあった手法を判断できたら、次はその手法についてさらに勉強を進めることをオススメします。

この章では、種類別に勉強を進める上でオススメの書籍・セミナーをお伝えします。なお、前述の通り新築区分マンションについてはオススメできませんので、それ以外の3つの手法についてお伝えします。

6.1.書籍で学ぶ …手法別のおすすめ書籍

書籍で各種の投資について学ぶ場合、次の書籍がオススメです。

①新築一棟アパート

・『不動産投資は「新築」「木造」「3階建て」アパートで始めなさい!』田脇 宗城

〇本の内容

本書は先述の新築一棟アパート投資の中でも、「木造・3階建て」アパートでの投資を推奨しています。

新築木造3階建てのメリットだけでなく、パートナー会社選び、入居付け、入居者に選ばれるための設備など、賃貸経営する上でのポイントも丁寧に解説しています。

〇おすすめポイント

本書では中古と比較した上での新築の魅力を解説しているため、新築の購入を考えている人はもちろん、既に中古を検討している人にとっても、どちらが本当に自分に適しているか、判断の参考になるでしょう。

②中古一棟アパート

・『年収1000万円から始める 「アパート事業」による資産形成入門 [改訂版]』大谷 義武

〇本の内容

高所得の不動産投資初心者に向けて、アパート投資のノウハウを解説する入門書。理論編と実践編に分かれており、理論編では不動産投資のメリットや市況分析など、基礎的な知識を身に付けられます。実践編では、物件選定から資金調達、運用までの一連の流れを学ぶことができます。

アパート経営がなぜ高所得者に最適かを理論的に説明した上で、実際の投資戦略まで解説しています。

〇おすすめポイント

アパート事業でどのように資産形成ができるかをわかりやすく解説しています。購入する物件の選定ポイント、資金調達の方法、管理会社選びのチェック項目など、初心者がアパート投資を始めるために必要な知識を一通り学べます。

・『利益と節税効果を最大化するための収益物件活用Q&A50』大谷 義武

〇本の内容

物件選びから購入・管理・売却まで、不動産投資のあらゆる疑問を50のQ&Aにまとめた一冊。

〇おすすめポイント

不動産投資における疑問がQ&A形式でまとめられているため、初心者でも大変読みやすいです。初心者が気になる疑問にここまで網羅的に答えてくれる書籍は他にないため、通しで読んで知識を身に付けるのはもちろん、知りたいことがある時に辞書的に利用するのもよいでしょう。

③中古区分マンション

・『少額現金ではじめる! 「中古1Rマンション」堅実投資術』芦沢 晃

〇本の内容

理系エンジニアサラリーマンとして働きながら57室の区分運営を行ってきた著者が、これまでに経験をもとに中古ワンルーム物件の探し方、管理運営の方法をまとめた書籍。24年間にわたりワンルーム投資を実践し、その投資手法は賃貸需要の旺盛な立地の割安な中古区分物件を現金購入するものです。

〇おすすめポイント

著者はエンジニアとして勤めていたこともあり物件価格の考え方など随所でデータ・数式をもとにした記載があり分かりやすいです。その一方で物件紹介のルート開拓など、不動産業界ならではの地に足のついた努力の重要性も説いており、参考になる部分が多くあります。

この他、不動産投資に関するオススメの本については、こちらの記事でも紹介しています。

6.2.セミナーで学ぶ …手法別のオススメセミナー会社

セミナーで学ぶ場合、次のようなセミナーがおすすめです。

①新築一棟アパート

・武蔵コーポレーション

武蔵コーポレーションは1都3県で新築・中古アパートを手掛ける不動産投資会社です。売買棟数は約2000棟、管理戸数約21000戸の実績を有しています。

武蔵コーポレーションは1都3県で新築・中古アパートを手掛ける不動産投資会社です。売買棟数は約2000棟、管理戸数約21000戸の実績を有しています。

新築一棟アパート投資を始めるにあたり必要な知識や物件の選び方をお伝えしています。

②中古一棟アパート

・武蔵コーポレーション

武蔵コーポレーションは1都3県で新築・中古アパートを手掛ける不動産投資会社です。売買棟数は約2000棟、管理戸数約21000戸の実績を有しています。

こちらの会社の中古一棟アパート投資セミナーでは次のような投資ノウハウをお伝えしています。

講師は10棟121室を運営する不動産投資家が担当しています。

- この10年間での投資環境の変化

- 収益物件活用の全体像

- 事故物件あり、傾きあり!講師太田のポートフォリオ

- 講師太田が採用した投資戦略とは

- 賃貸管理において入居者を早く確実に見つける方法

- 入居者により長く住んでもらう重要性とその方法

③中古区分マンション

・日本財託

日本財託は東京都心の中古区分マンションを手掛ける不動産投資会社です。管理戸数は約24000戸、全体入居率は98.70%の実績を有しています。

日本財託ではサラリーマンなど中古区分マンションを検討している方にむけて、次のような内容を伝えています。

- 不動産投資の目的

- 不動産投資の危ない7つの特徴

- なぜ「東京・中古・ワンルーム」なのか

- 定年までにどうやって物件を増やしていくのか

- 賃貸管理会社だから分かる物件選びのポイント

- 金利上昇リスクにも負けない安全な借入割合

7.さいごに

不動産投資の種類について、ここまでお伝えしてきました。自分に合った不動産投資の種類を見つけることで、投資の成功に近づくことができます。

この記事でお伝えしたようなポイントを押さえて、ぜひ不動産投資にチャレンジしてください。

不動産投資初心者の方向けにはこちらの記事がオススメです。ぜひご覧ください。

コメント