「今の家を売って、もっと広い家に住みたい!」

「子供が独立したから、老後の住まいに住み替えたい!」

「親から相続した不動産がお荷物!手放したい!」

こうしたお悩みから、不動産の売却を検討する方は多いです。しかしその一方で、多くの人は次のように思っています。

「不動産の売却なんて、何もわからない」

不動産の売却は人生においてそう何度もあることではありません。それゆえ、売却を検討する状況に至っても何から手を付けていいか分からないことが往々にしてあります。

しかし、不動産の売却に関する知識を身に付けないと、こんな失敗をしてしまいかねません。

- マイホームを安く売りすぎて、残っていたローンを支払いきれない

- 早く売りたいのに、不動産業者が全然買主を見つけてくれない

- 不動産を売って儲けたのに、高額な課税をされた

こうなっては、不動産を売ったことで人生が悪い方向に向かってしまいます。

逆に、しっかり知識を身に付けた上で最高の形で不動産の売却をすることで、次のようなバラ色の未来を迎えることも可能です。

- 子供がはしゃげる庭付きの広々住宅に住み替える

- 退職後の夫婦2人で海の見える家に住み替えてのんびりスローライフ

- 相続した不動産を売却して、そのお金でマイホーム購入

この記事では、

- 不動産の売却を考え始めた方

- すぐにでも不動産を売らなければならない方

- 不動産売却に関する知識がゼロの方

これらの方に向けて不動産売却に関する全知識を、各STEPに分けて解説します。

目次

1.不動産売却の流れ

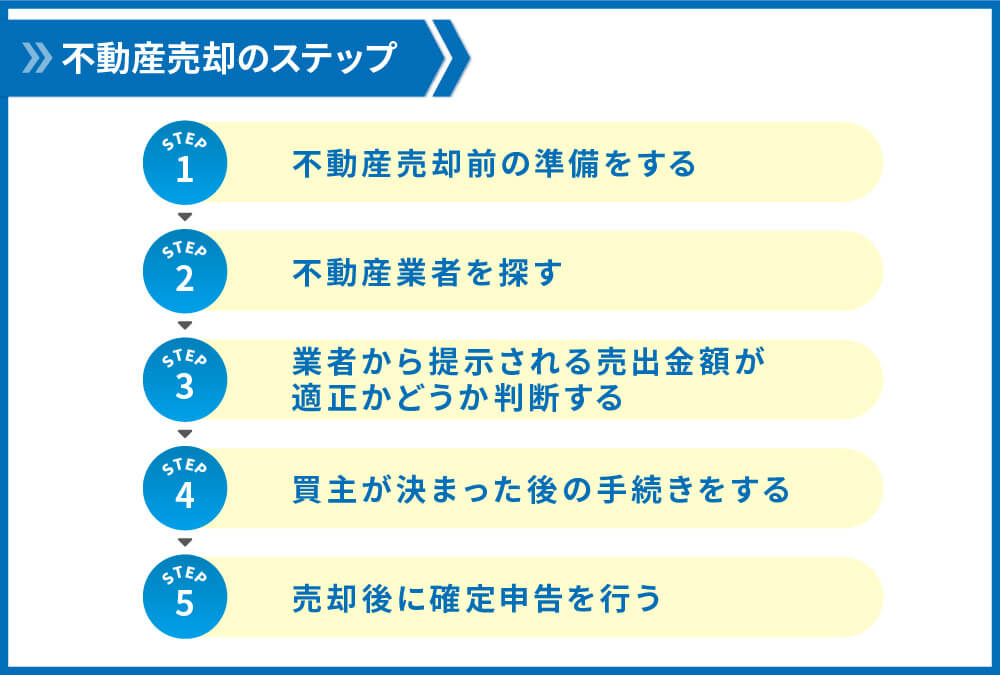

不動産の売却は大きく分けて次のように進みます。

STEP①不動産売却前の準備をする

実際に売却活動を始める前に、不動産に関する書類や権利関係を整理します。売却する不動産が新築で取得したものであれば新築当時に建築会社から渡されたものをまとめます。相続した不動産であれば、相続の手続きが済んでいるか確認します。

この準備を行うことで、後々の売却活動がスムーズになります。

STEP②不動産業者を探す

準備が完了したら、実際に不動産業者を探す段階になります。不動産業者の探し方にはネットで探す、近所で探す等いくつかの方法があります。

また、候補になる不動産業者をいくつか探したら、その中から具体的に相談を持ち掛ける不動産業者を決めます。選ぶ上では①信頼できる会社かどうか、②不動産売買の専門知識があるかどうかという2つの観点が重要になります。

STEP③業者から提示される売出金額が適正かどうか判断する

不動産業者に相談を持ち掛けると、そこから1週間程度で売出金額が提示されます。提示された金額に納得できたら、売買契約または媒介契約を不動産業者と締結します。

売出金額が適正かどうか判断するために、どの程度の価格であれば適正価格なのか、その相場を把握しておくとよいでしょう。

また、売却活動を手伝ってくれる不動産業者には「買取」業者と「仲介(媒介)」業者がいます。それぞれのメリット、デメリットを知ることで自分にとって最適な売却方法を知ることができます。

STEP④買主が決まった後の手続きをする

売出金額のすり合わせが完了したら、実際に売却活動(買主探し)が開始します。

買取業者と取引をする場合は、そのまま契約・決済に向けた手続きに進みます。

一方で、媒介(仲介)業者に依頼をする場合は、そこから長くて半年程度、買主を探す売却活動が始まります。晴れて買主が決まったら、売買契約、そして決済へと進みます。

買主が決まってから契約、そして決済までの手続きでおおよそ1~2か月程度かかります。

STEP⑤売却後に確定申告を行う

売却決済が終わったら、その次の確定申告(売却の翌年の2月中旬ごろ)で売却によって得た利益から税金を支払います。

以下、各章でそれぞれの詳細についてお伝えします。

2.STEP①不動産売却前の準備をする

不動産の売却は大きな金額の取引になるため、前もって入念に準備しておく必要があります。不動産に関する書類や権利関係を整理します。この準備を行うことで、後々の売却活動がスムーズになります。

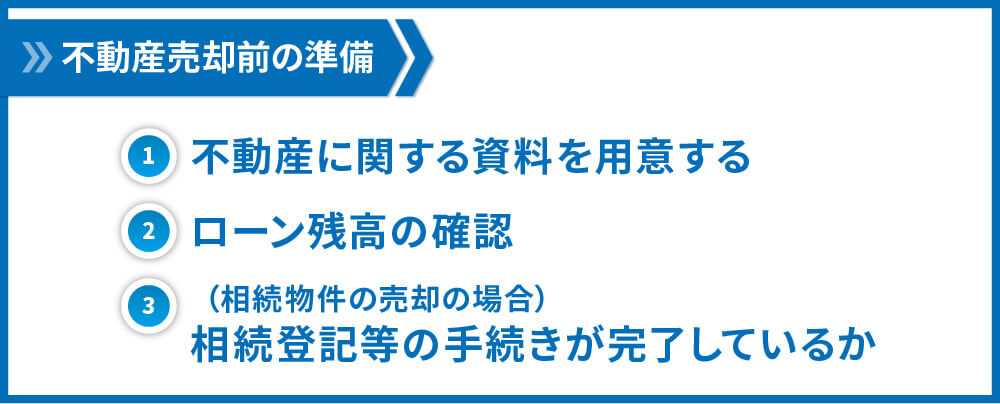

大まかに言うと

- 不動産に関する資料を用意する

- ローン残高の確認

- (相続物件の売却の場合)相続登記等の手続きが完了しているか

これら3つの作業を行う良いでしょう。

2.1.不動産に関する資料の用意

不動産を売却する際には多くの資料が必要になります。これは、売主についての情報、物件の状況、権利関係等を確認するために必要とされます。

身分証明書や住民票等のほか、

- 登記済権利証

- 固定資産税評価証明書、納税通知書

- 土地測量図

- 確認済証、検査済証

- 新築時、購入時など物件取得時に使用した売買契約書等の書類

これらの資料が最低限必要となります。

市役所や法務局等、あるいは取引を行った業者と確認を行ってこれらの書類を収集しましょう。

2.2.ローン残高の確認

不動産を取得した際に金融機関からローンを引いている場合、売却時にローン残高を返済しなくてはなりません。

不動産の売却価格がローン残高を下回ると、不足分を補う方法の確認など売却活動に大きな影響を与えます。あらかじめ、自身のローン残高を確認しておきましょう。

ローン残高は金融機関から送付される残高証明書や返済予定表で確認できます。場合によっては、金融機関のWEBサイトなどでも確認できます。

2.3.(相続物件の売却の場合)相続登記等の手続きが完了しているか

相続した不動産を売却する場合、相続登記等、いくつかの手続きを踏まないと売却活動を行うことが困難になります。

不動産を相続した場合、大きく分けて次の手続きが必要になります。

- 遺言書、相続人の確認

- 遺産分割協議

- 相続登記

これらの手続きを経て不動産を自身のものとして確定しなければ、不動産の自由な処分や活用ができなくなってしまいます。

相続した不動産の手続きで完了していない部分があれば、他の相続人と共同して早めに完了させましょう。

3.STEP②不動産業者を探す

不動産売却にあたっての準備が完了したら、次は売却活動を手伝ってくれる不動産業者を探します。

3.1.不動産業者の探し方

不動産業者の探し方には大きく次のような手段があります。

- 自宅の周辺で探す

- WEBで探す

- 口コミで探す

| 探し方 | メリット | オススメの方 |

|---|---|---|

| 自分の足で自宅周辺などを探す | 地元の事情に強い |

より売却不動産について詳しい人に依頼したい方 |

| WEBで探す | カンタンに、多数の業者を探せる | できるだけ高く・早く売りたい方 |

| 口コミで探す | ある程度信頼できる(過信は禁物) | 安心できる不動産業者に依頼したい方 |

①自宅の周辺で探す

1つ目の方法は自宅の周辺で探すことです。自宅を売却する場合は地元の事情に強い不動産業者にあたることができます。投資用アパート等自分が居住していない物件を売却する場合でも自宅から近ければ通いやすいというメリットがあります。

- 家に投函される不動産業者のチラシを見る

- 家の近くに出店している不動産業者を探す

こうした方法で自宅周辺の不動産業者を探します。

不動産のあるエリアに詳しい業者に依頼したい方はこの方法で探すのがよいでしょう。

②WEBで探す

WEBで検索する場合は「○○市 不動産 売却」「○○市 一戸建て 売却」などのキーワードで検索を行いましょう。検索結果にヒットする不動産業者で売却の手伝いを行っている可能性が高いです。

SUUMOやアットホームなどのポータルサイトがヒットすることもあります。その場合は、サイト内に不動産業者の一覧が書かれていることがあります。

WEBでの検索の場合は検索結果の3ページ目まで調べると、不動産業者が見つかるでしょう。

カンタンに多くの業者を見つけることができるため、できるだけ早く・高く売りたい方にオススメです。

③口コミで探す

あなたのまわりに実際に不動産を売却した同僚や知人がいれば、その紹介を受けて探すのも方法の1つです。どんな会社か分からない会社に不動産という大きな資産の売却を依頼するよりは、信頼できる会社に依頼したいですよね。ただし、この場合は「あの人の紹介だから大丈夫」と早合点しないよう注意する必要があります。あなたの知人が不動産売却に関する知識を十分に持っているとは限りません。

安心できる業者と取引したい方にとってオススメです。

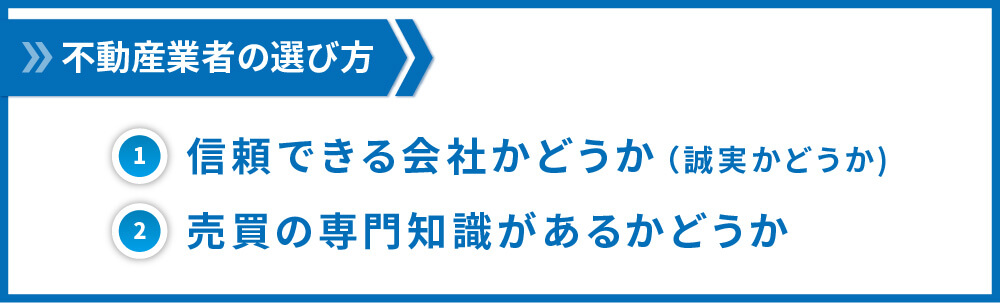

3.2.不動産業者の選び方

これらの方法で探した不動産業者の中で、実際に相談を持ち掛ける不動産業者を選択することになります。不動産業者の中には、売主を騙して不利な条件で売る業者や、賃貸メインで売買のノウハウをあまり持っていない業者もいます。

下記のような点を考慮して、どの会社に相談するかを決めるとよいでしょう。

- 信頼できる会社かどうか(誠実かどうか)

- 売買の専門知識があるかどうか

①信頼できる会社かどうか(誠実かどうか)

当たり前のことですが、その不動産業者・担当者が人間として信頼できるかどうかが重要です。

特に不動産は最低でも数百万円、場合によっては何億円にもなる高額なものです。しかしそのような高額なものを扱う業界でありながら、誠実な人(会社)ばかりでないのも実情です。

実際に会社に行ってその担当者と会って話しをしてみて、その会社および担当者が信頼できるかどうかを見極めるというのが最も重要です。

面談の際に無理やり売らせようとしたり、執拗に電話や訪問をしてくる強引な会社と取引をしたりするのは危険ですので、避けたほうが無難でしょう。

また、会社の信頼度を測る尺度として、地元の金融機関との取引を確認するという方法もあります。地元の金融機関が取引をしている会社であればその最低限の信頼は金融機関が担保してくれている可能性が高いと言えます。金融機関は人を騙したりするような会社、違法な取引をしている会社とは付き合いをしない傾向があるためです。(ただし、この基準も絶対ではないので注意が必要です)

②不動産売買の専門知識があるかどうか

誠実で信頼できる人と取引をするというのが大前提です。その点では昔から取引のある不動産業者や、(アパートの場合)管理会社に任せれば安心できる可能性は高いように思えます。

しかし、誠実な人(会社)でも専門知識がないために間違った金額をつけて、不当に安い金額で売却されてしまっては結果として騙されたのと同じです。

このように、「昔から取引がある会社に売却を依頼したけれど、その会社に不動産売却の知識・ノウハウがないために、不当に安く売ってしまった」というケースを見ることが多いのも事実です。

不動産は1つとして同じものはありません。築年数や物件のエリア等の複合的な要因で金額が決まります。知識・経験の有無や専門性が大きくものをいう世界です。

売却を依頼する会社の専門知識の有無を必ず確認しましょう。

具体的には、面談した不動産業者や取引のある不動産会社の取引実績を確認し、売買を年間何棟程度行っているかを聞きましょう。賃貸アパートの場合は、取引を年間10棟程度行っていればまず大丈夫ですし、過去に取引を行ったことがない場合や1,2度しかないといった場合は注意が必要です。

4.STEP③業者から提示される売出金額が適正かどうか判断する

STEP②で不動産業者を選び、相談を持ち掛けると、それから1週間程度で売出金額が提示されます。提示された金額に納得がいく場合、不動産業者と売買契約または媒介契約を締結します。

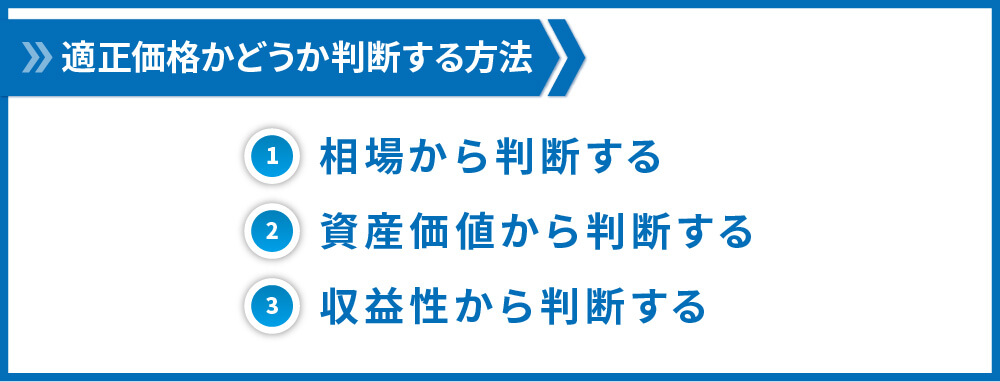

4.1.適正価格の判断方法

不動産業者から提示された金額は必ずしも適正価格(不動産のもつ価値通りの価格)とは限りません。適正価格よりも安い場合や高い場合もあります。

適正価格より高い場合はあまり問題ではありませんが(※)、適正価格より安い場合は注意が必要です。適正価格より安い場合はすぐに売却をすることができますが、得べかりし利益を失い損してしまうからです。

この章では、不動産業者に提示された金額が適正価格より安いかどうか判断する方法をお伝えします。

(※)なお、適正価格より高い場合は不当な損はしませんが、買主がつく可能性は大きく下がってしまいます。買主がつかなければ、最終的には業者とのやり取りの中で販売価格を下げることになります。

相場から判断する

1つ目の方法は物件の販売価格の相場を知ることです。自分の物件と

- 同じエリア

- 同じ築年数

- 同じ構造

- 同じ広さ(平米数)

の物件がポータルサイトでいくらくらいの価格で売り出されているのか、その相場感を養う必要があります。

自己居住の一戸建てや分譲マンションであれば、SUUMOやアットホーム、ライフルなどのサイトに情報が掲載されています。

また、投資用のアパートや区分マンションであれば楽待、健美家等のサイトが有名です。

自分の養った相場感に対してあまりにも安い価格で不動産業者から提案されている場合は他の不動産業者にも相談を持ち掛けるといいでしょう。

資産価値から判断する

2つ目の適正価格の判断方法は、資産価値から判断する方法です。

築20年以上の物件は建物の価値がほとんどゼロになりますが、その場合は下記の通り、物件の価格が決まります。

価値がない建物を取り壊して更地にした上で活用をする前提で価格が決定されます。坪100万円の土地が30坪ある場合は、3000万円の価格になり、ここから更地にするための費用を引くことで物件価格を出すことができます。

より具体的には、更地価格の90%程度が資産価格による価格となります。(「旗竿地(敷延)」の場合の土地の価値は更地価格の70%程度となります。)

「更地価格の90%」というのは、不動産が建っているために更地の状態よりは価値が減じてしまうからです。更地であれば、住宅を建てたり、店舗を建てたり自分の好きなように土地を活用できますが、不動産が建っていれば自由に活用することはできません。また、建物を解体する費用や(アパートの場合)入居者に立ち退いてもらうための立ち退き費用が掛かります。

更地価格からそれらの費用相当が減額されるという考え方です。

更地にするための費用は建物の構造や(アパートの場合)入居者の数・属性に左右されるため一定ではありませんが、だいたい更地価格の1割程度で見ておけばある程度の当てがつけられます。

収益性から判断する(収益物件の場合)

3つ目の適正価格の判断方法は、収益性から判断する方法です。こちらはアパート等の収益物件の売却を行う場合に活用することができます。

アパート等の場合、家賃収入を得ることができますが、その家賃収入を期待利回り(キャップレート)で割ることで適正な価格を判断することができます。

例えば毎月の賃料が80万円(年間賃料が960万円)のアパートが利回り9%で売れる場合、物件の価格は下記の通りになります。

960万円 ÷ 9% = 1億666万円

基準賃料については、おおよそ下記のような目安で決定されます。(あくまで参考で、物件事情により変動します)

・入居率が7割以上の場合 →満室時の賃料

・入居率が7割未満の場合 →満室時賃料の90%程度

利回りについては立地、築年数、建物構造、入居率、間取り等様々な要素が複合的に重なって決まってきます。

立地については利回りと地価が反比例の関係になります。つまり、地価の高いエリアほど利回りが低く(=価格は高く)なり、地価の低いエリアほど利回りが高く(=価格は低く)なります。

築年数については築の浅い物件ほど利回りは低く、築古の物件ほど利回りは高くなります。

構造についてはRC造・鉄骨造の物件は利回りが低く、軽量鉄骨造・木造の物件は利回りが高くなる傾向にあります。

また入居率については、店舗やテナントの物件があると利回りを高くしなければ売りづらくなります。

間取りについては、3点ユニット(風呂・トイレが一緒になっているもの)の物件はバス・トイレ別の物件に比べて期待利回りが1%ほど高く(その分価格が低く)なります。

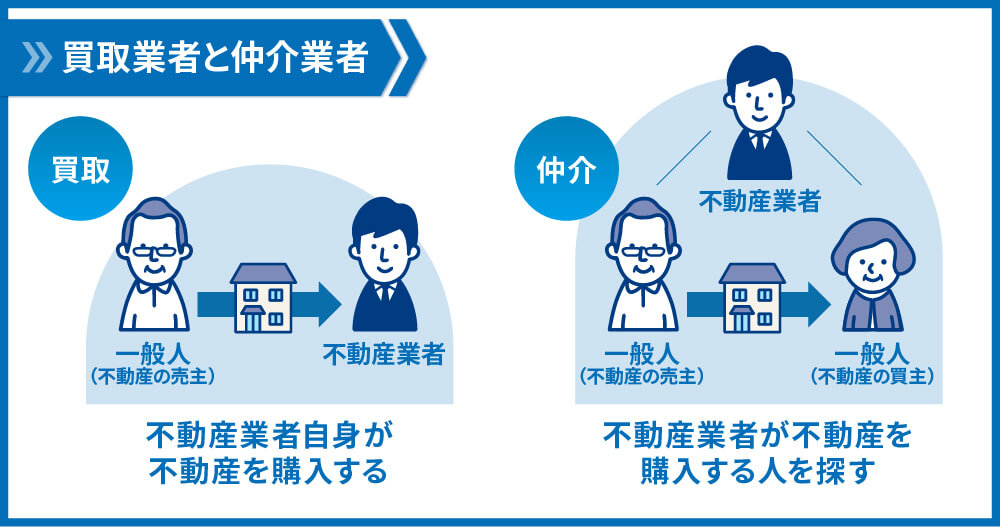

4.2.売却を依頼する2つの方法 「買取」と「仲介」

売却活動を行ってくれる不動産業者には「買取」業者と「仲介(媒介)」業者がいます。業者から提示される価格をどうとらえるかは、「買取」か「仲介」かによって変化します。

買取業者はその不動産業者自身が売りに出す不動産を買い取ります。一方で、仲介業者は業者自身が不動産を買い取るのではなく、その不動産を買ってくれる人を探してくれます。

買取と仲介の業者それぞれに不動産の査定依頼を出すと、多くの場合仲介業者の方が買取業者より高い査定金額を提示します。ですが、仲介業者の場合最終的に不動産を売却できる価格は最初の査定金額よりも下がることがほとんどです。

仲介の場合、業者が不動産の売主を囲い込みたいがために高めの金額を提示することが多くあります。高めの金額で売主と媒介契約を結び、他の業者に依頼できなくするためです。結局、仲介の場合は買取とあまり変わらない価格で売却することになります。

買取の場合、仲介に比べると低めの金額が提示されますが、そこから価格が下がることは(物件に大きな欠陥が発見されない限り)ほとんどありません。また価格に合意が取れたらすぐに売却できるのもメリットです。仲介の場合、金額に納得してから買主探しが始まるので、買取に比べて売却まで長い時間がかかります。

その他、買取と仲介では次のような違いがあります。

| 買取 | 仲介 | |

|---|---|---|

| 買主 | 不動産業者 | 主に個人 |

| 売却の速さ | 〇(早い) | △(3か月~6か月程度) |

| 売却価格 | △(仲介に比べて低くなることも) | 〇(一般相場) |

| 契約に伴うリスク | 〇(業者の現金購入であれば融資の心配なし、契約不適合責任免責の場合が多い) | △(買主のローン審査が通らなければ契約が流れる、契約不適合責任を負う) |

| 手数料 | 〇(仲介手数料不要) | △(売却価格の約3%の手数料がかかる) |

| オススメの人 | 早く・確実に売りたい方 | 時間がかかっても高く売りたい方 |

4.3.仲介業者と結ぶ契約3種類

仲介業者に売却を依頼する場合、その仲介業者と媒介契約を結びます。

この媒介契約には大きく3つの種類があります。

- 一般媒介

- 専任媒介

- 専属専任媒介

それぞれ、下記のような違いがあります。

簡単に言うと、それぞれの特徴は下記の通りです。

【特徴】

- 一般媒介契約 他の2つの媒介契約に比べて早く高く売ることができ、売り方の自由度が高い

- 専任媒介契約 あまり手間もかからず自由度もあり、バランスが良い

- 専属専任媒介契約 できるだけ手間をかけずに売ることができる

ただし、厳密には、売る物件が売りやすい物件(人気の物件)か、売れにくい物件かによって、売れる速さに違いがでてきます。一般媒介契約では、売りやすい物件(人気の物件)を早く売ることができますが、売りにくい物件を売る際には向いていません。売りにくい物件の場合には、専任媒介・専属専任媒介契約の方が早く売ることができます。

媒介契約についての詳細は下記の記事で解説しています。

5.STEP④買主が決まった後の手続きをする

この章では不動産を売り出して買主が決まった後の手続きや売却にかかる費用についてお伝えします。

5.1.買主が決まった後の手続き

買取業者に売却を依頼する場合は、価格のすり合わせ、買取業者の現地調査等を経て、売買契約へと進みます。

仲介業者に依頼する場合は価格をすり合わせた後に売却活動を経て、買主が決まります。

買主が決定した後は買付証明書の受領→売買契約→決済・引渡しという流れで進みます。

買付証明書は不動産の購入希望者が購入意思を書面で示すもので、こちらに購入金額や契約の諸条件が記載されています。その後、買主との間で売買契約を締結し、最終的に決済をする、という流れです。

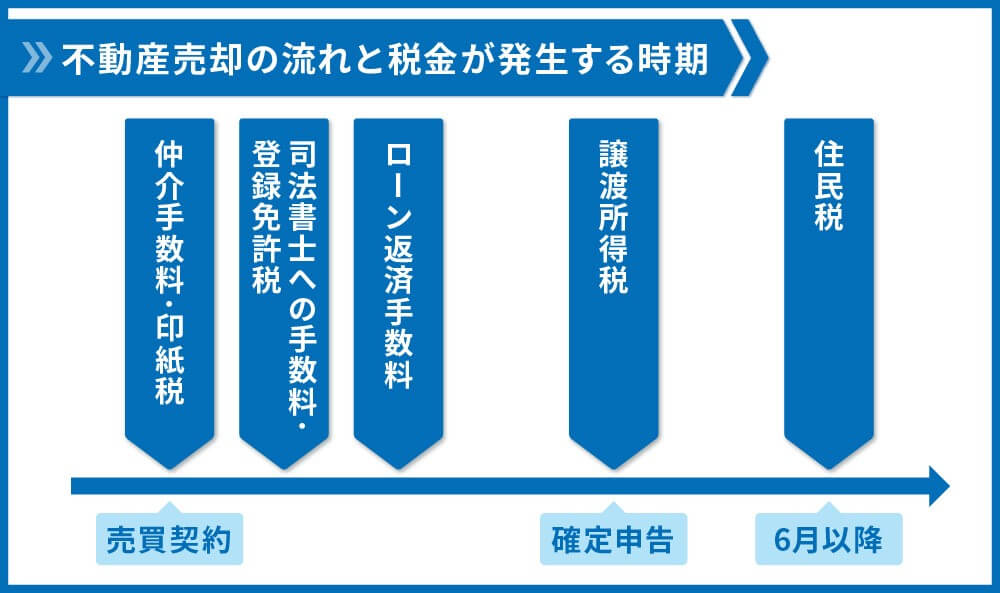

5.2.不動産売却にかかる費用・税金

不動産の売却にあたっては何種類かの費用・税金が掛かります。

大きく分けると、次の通りになります

- 仲介手数料

- 印紙税

- 登記費用

- ローン返済手数料

- 譲渡所得税・住民税

売買契約から決済、その後の確定申告にいたるまでに下記のように費用が掛かります。

仲介手数料

仲介手数料は成功報酬で、実際に売却が成立したときに支払うものです。商慣習としては買主と売買契約を結んだときに半額を、物件を引き渡したときに残りの半額を支払うのが一般的です。

なお、買取業者に売却する場合はこの仲介手数料は不要になり、売却価格の3%程度の費用を抑えられます。

印紙税

売買契約書には印紙を貼付する必要があります。売買契約書は売主分と買主分の計2通を作成することが通常ですので、売主と買主がそれぞれ1通ずつ印紙を負担することがほとんどです。

なお、仲介会社と締結する媒介契約書には印紙は必要ありません。

登記費用

不動産の売買をする際は、登記費用も掛かります。

- 売主側…抵当権抹消登記(抵当権がついている場合)

- 買主側…所有権移転登記

といった形で費用負担するのが一般的です。

ローン返済手数料

対象物件にローンが残っている場合は、売却時に残額を一括で返済することが必要です。

返済資金については、売却価格が残債(ローン残高)を上回っていれば、売買代金から返済ができますのでさほど問題はありません。しかし、一括返済には手数料がかかるのが一般的です。

譲渡所得税、住民税

不動産を売却すると、売却益に対して税金がかかります。

所得税(復興特別所得税を含む)については売却があった翌年の確定申告期間中(原則2月16日~3月15日)に支払います。

これらの費用や税金についての詳細、そしてそれらを安くする方法については下記の記事で解説しています。

6.STEP⑤売却後に確定申告を行う

不動産を無事売却した後は、そこから得た利益をもとに確定申告を行って所得税を納税する必要があります。

不動産売却時には所得税と住民税が課税されます。これらは他の所得と区分して課税されます(分離課税)。つまり、たとえ売却によって損をしたとしても、本業の所得と通算をするなどといったことは(一定の場合を除き)できません。

また給与所得者の場合でも、不動産の譲渡により売却益が出て税金が発生した場合は、会社の年末調整とは別に確定申告をする必要があります。不動産を売却した翌年の3月15日までに、必ず済ませるようにしましょう。

不動産売却時の分離課税については、こちらの記事で解説しています。

7.不動産売却でよくある疑問

ここまで、不動産を売却するまでの流れについて解説を行ってきました。この章では、不動産の売却に関するよくある質問について解説します。

7.1.不動産の一括売却査定サイトって便利なの?

→便利だが、営業が面倒であれば避けたほうがいい。

一括査定サイトを利用すると、多くの不動産業者に一度に査定依頼を出すことができます。通常であれば自分で1つ1つ会社を探さなければならないところを一気に依頼できるので、大変便利です。

しかし、デメリットもあります。一括査定サイトで依頼を行うと多くの会社からメールや電話が怒涛の勢いでかかってきます。そうした営業が億劫であれば、一括サイトはあまりお勧めしません。

7.2.不動産を売る時の登記って何すればいいの?

→難しいので不動産業者に任せるか、自分で司法書士を探して依頼する。

不動産を売却する際は、売却する不動産の所有権移転登記を行う必要があります。また、ローンが残っている場合は抵当権の抹消手続きが必要です。

この登記事務を自分で行うためには書類の整理等が必要になるため、基本的には司法書士に任せるのがよいでしょう。

司法書士については相談した不動産業者が指定する場合があります。その指定に従えばあとは自分で特別何かをする必要はなく、書類をそろえておけば足ります。

不動産業者指定の司法書士以外にも、自身で司法書士を探してその司法書士に依頼することもできる可能性があります。

7.3.不動産を売る時の控除にはどんなものがあるの?

→居住用財産を中心にいくつかある。

不動産を売却する際、売却によって得た利益に対して税金が課税されます。課税にあたってはいくつかの控除制度が存在します。活用できるものを活用することで、うまく税金を抑えることができます。

ここでは、代表的な控除制度の概要をお伝えします。

①居住用財産を譲渡した場合の3000万円の特別控除

個人が居住していた一定の居住用財産を売却した場合にはその売却益から最高3000万円を控除できます。

ポイントを簡単に記載すると、下記の通りになります。

- ・現に自分が住んでいるか、すまなくなってから3年経過した年の年末までの売却であること

- ・適用を受けるためには確定申告が必要

- ・配偶者、直系血族、同一生計の親族等への譲渡の場合は適用不可

- ・一度特例を適用すると翌年、翌々年には適用不可

- ・売却した年の前年や前々年に買換え特例(③)や譲渡損失の繰越控除(7.5.)の特例を受けている場合は適用不可

②居住用財産の譲渡による軽減税率の特例

個人が居住していた一定の居住用財産を売却した場合で、保有期間が10年を超えているときには3000万円の特別控除後の金額にさらに軽減税率が適用されます。

適用される税率

| 課税長期譲渡所得 | 軽減税率 |

|---|---|

| 6000万円以下の部分 | 14%(復興税付加により14.21%) |

| 6000万円超の部分 | 20%(復興税付加により20.315%) |

ポイントは下記の通りです。

- 売却した年の1月1日における家と土地の両方の所有期間が10年を超えていること

- 居住しなくなってから3年を経過する年の年末までの売却であること

- 配偶者や直系血族などへの売却ではないこと

- 一度特例を適用すると翌年、翌々年の適用不可

- 特例を受けるには確定申告が必要

③特定居住用財産の買換え特例

個人が所有期間10年を超える居住用財産を売却して新しく居住用財産を購入する場合、売却益に対する課税を先延ばしにすることができます。

・売却した資産の売却価格 ≦ 買換え資産の取得価格 の場合

→売却はなかったものとみなされ、課税は先延ばしにされます。

・売却した資産の売却価格 > 買換え資産の取得価格 の場合

→差額分が譲渡益とみなされ課税されます。

ポイントは下記の通りです。

<売却する居住用財産の要件>

- 売却した年の1月1日における所有期間が10年を超えていること

- 売却する方の居住期間が合計で10年以上であること

- 売却額が1億円以下であること

- 配偶者や直系血族などへの譲渡でないこと

<取得する居住用財産の要件>

- 建物の床面積が50㎡以上で、土地の敷地面積が500㎡以下であること

- 中古住宅は築25年以内であること(ただし一定の耐震性があれば築年数の制限なし)

- 売却した土地の前年から売却の翌年までの3年間に買換え資産を取得し取得した年のよく年末までに居住する見込みがあること

その他のポイントは下記の通りです。

- この特例と①②の特例は併用できない、どちらかを選択する

- 特例を受けることで譲渡所得がなくなる場合でも確定申告は必要

- 買換え資産は、譲渡した資産の取得費は引き継ぐが、取得時期は引き継がない(取得日が新しい日になる)

7.4.不動産の売却で損をしたら、本業の所得と合算できるの?

→要件を満たせば可能。

居住用不動産については、売却して発生した損失を本業の所得と合算することができます。結果として、支払うべき税金を抑えることができます。

また、本業の所得と合算しても損失を補いきれない場合は譲渡損失として翌年以後3年間にわたって繰越控除できます。ポイントは次の通りです。

- 売却した年の1月1日における所有期間が5年を超えていること

- 配偶者や直系血族などへの譲渡でないこと

- 取得日の翌年末までに居住するまたは居住する見込みであること

- 取得した居住用財産に控除を受ける年の年末時点で償還期間10年以上の住宅ローンがあること

- 控除対象者が繰越控除する年の合計所得金額が3000万円以下であること

なお、買換えをしない場合でも譲渡損失と本業の所得を一定の条件のもとで損益通算することができます。

8.おわりに

いかがでしたでしょうか。今回の記事では、不動産の売却知識が全くない方に向けて広く浅く売却に関する基礎知識をお伝えしました。いくつか参考記事を掲載していますので、詳しく知りたい方は各記事もご覧ください。

不動産の売買は一生の中でも一番大きな取引になります。しっかりと基礎知識を身に付けて、後悔しない売却活動を行ってくださいね。

コメント