脱税は絶対にしてはいけない行為です。

なぜなら、脱税は納税額を減らすために法律に違反する行為をすることだからです。

とはいえ脱税を行う個人・法人は多く存在します。その中には、意図的ではなく、うっかり申告漏れをしてしまい脱税となっているケースもあります。意図的ではなくても、脱税となり罰金を支払う必要があります。

また、意図的に脱税をして、それが発覚した場合には、罰金以外にも刑罰を受ける可能性もあります。

もし、納税額を減らしたいなら、「節税」をオススメします。

脱税や節税と似たものに「租税回避」がありますが、こちらは税法の抜け穴を利用して納税額を小さくする方法でグレーなものですので、オススメではありません。

この記事では、脱税の基礎知識・脱税に当たる行為・節税や租税回避について・納税額を減らす一例を紹介します。

目次

1.脱税とは「偽り」や「その他不正行為」によって納税を免れる行為のこと

『脱税』とは、「偽りやその他不正行為によって納税を免れる行為のこと」すなわち「非合法に納税の一部もしくは全部をしないこと」です。

脱税の例でよくあるのが、所得税の脱税です。所得税は、労働をしてその対価である賃金、すなわち所得を年間通して一定額以上得た場合に生じます。

日本の所得税の課税方式は累進課税方式が採用されていて、所得が上がるにつれて税率が高くなっていきますので、高所得者ほど納税額が大きいことに悩む傾向にあります。

「高額の納税額を少しでも減らしたい」という気持ちから脱税をしてしまう人が一定数います。

納税は国民の義務ですので、1円でも脱税してしまうと罰則を受けてしまう可能性があります。

政府から脱税の認定を受けた場合には以下のようなペナルティを課される場合があります。

- 追徴課税(延滞税、重加算税など)の納付

- 10年以下の懲役もしくは1000万円以下の罰金、あるいはこれらの併科

追徴課税は、脱税が発覚した際に基本的に課されるペナルティです。

懲役や罰金は、脱税額が大きい、もしくは手口が悪質であると判断された場合に処されることがあります。

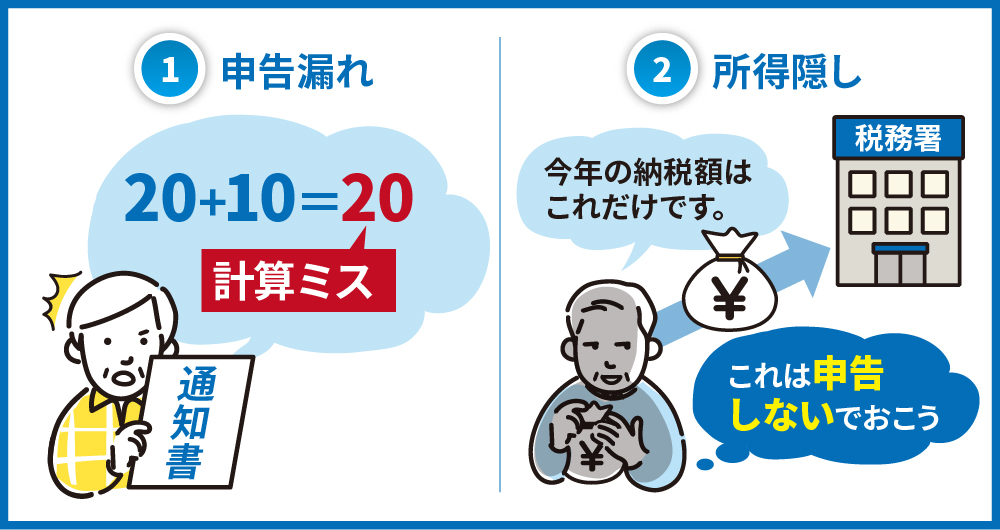

なお、脱税には大まかに分けて以下の2種類あります。

- 申告漏れ:ケアレスミスによって、意図せずに申告しなかった分の納税額があること

- 所得隠し:書類の改ざんなどによって、意図的に納税額を減らそうとすること

どちらも脱税にはあたり、上記で説明したペナルティを課されますので、申告の際は細心の注意を払うことをオススメします。

脱税をしてしまうと、いずれ確実に見つかってしまいます。そして、脱税が判明すると、個人・法人問わず、社会的信用を失ってしまいます。

信用はコツコツと積み上げていくことでしか得られないもので、脱税はそれを一瞬にしてなくしてしまう行為です。

したがって、2章で紹介するような脱税行為ではなく、節税できる方法を考えましょう。

なお、節税行為は政府から認められた行為ですので、ペナルティはありません。

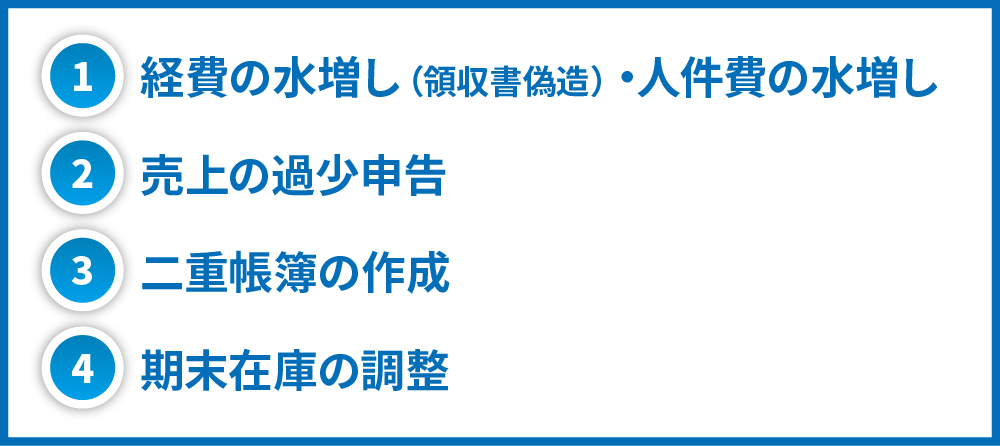

2.脱税に当たる行為4選

本章で紹介する4つの行為は、脱税に該当します。

納税額がどれだけ高くても、絶対にしてはいけない行為ですし、意図せずに脱税をしてしまった場合にも税務署が必ず発見し、通知が届きます。

絶対に脱税にならないように、細心の注意を払うことをオススメします。

2.1.経費の水増し(領収書偽造)・人件費の水増し

典型的な脱税行為の一つに、経費や人件費の水増しがあります。

- 経費の水増し:領収書の日付や金額の書き換えなどをして、実際の経費よりも多い金額で申請すること

- 人件費の水増し:短期アルバイトを雇っていないのに、雇ったように見せかけるなどをして、人件費がかかっているように見せること

経費の水増しは、絶対にしてはいけない行為です。軽い気持ちでやってしまうと、詐欺罪や業務上横領罪などの罪に問われることがあります。

些細なことで人生を棒に振らないように気を付けましょう。

一方で、人件費の水増しも同様にしてはいけない行為です。通常人の雇用の際には、支払調書を作成して提出する必要がありますが、短期のアルバイトの場合にはその必要がなく、水増しがしやすくなっています。

しかし、税務署が従業員に対して、細かく聞き取り調査をする場合などがあり、その際に発覚することがあります。

2.2.売上の過少申告

毎月の売上から一定額を差し引くことや、現金で受け取った売上を申告しないなどをすることによって、売上を小さく見せることを、売上の過少申告と言い、これも脱税に該当します。

売上を実際のものよりも少なくして申告すれば、それだけ納税額が小さくなり、過少させた分を横領することだってできます。

過少申告で多いのは、現金で受け取った売上の隠ぺいや、2.3.で紹介する二重帳簿の作成などです。

税務署は「現金売上は申告されないことが多い」と分かっていますし、帳簿を別に作って納税額を減らそうとしている企業が一定数いることにも目を光らせているので、仕入れ・売上・在庫の関係を入念に調査します。

税務署は脱税に対して常に目を光らせていますので、売上の過少申告は必ず見つかります。

2.3.二重帳簿の作成

税務署に申告している銀行口座とは別の口座を売上代金回収用として使用することや、帳簿を複数作成して売上や経費を実際のものよりも少なく見せることも禁止です。

申告していない銀行口座を発見するために税務署の調査員は銀行に出向いて入出金記録をチェックしたり、帳簿の売上・仕入れ・在庫などの数値が合わなかったりすると、徹底的に調査をされます。

会社が帳簿を複数作成したくなる理由は、納税額を小さくすること・銀行や株主に対して利益が出ているように見せて評価をあげることの2つがあります。

会社の入出金を正確に把握するために、帳簿は必ず作成されます。実は会社は税務署・銀行・株主などそれぞれに対して個別に決算書を作成する必要があり、その決算書は帳簿を元に作られます。

本来すべての決算書で参照する帳簿は同じ帳簿でなければなりませんが、脱税しようとして帳簿を複数作成した場合、税務署向けのものは利益が小さい帳簿を、銀行・株主向けのものは利益が大きい帳簿を使って、決算書を作成することで、納税額を小さくし、さらに銀行や株主からの評価をあげることが可能です。

このように二重帳簿を作成し、脱税&評価アップをする個人・企業が一定数います。

もちろん、決算書ごとに違う帳簿を使うことは法律に違反しますので、絶対にしないようにしましょう。

2.4.期末在庫の調整

抱えている在庫を実際よりも少なく申請することも脱税に当たります。

納税額を計算するときに、売上から売上原価を差し引きます。

売上原価は、実際に期内に売れた商品の仕入れ・製造などにかかった費用のことなので、売れなかった在庫は売上原価には含まれません。

すなわち、売れなかった在庫を売れたものとして計算することで売上原価を上げ、最終的に納税額を減らすことが出来るという仕組みです。

これも、脱税に当たりますし、税務署は在庫のチェックも怠りませんので、軽い気持ちでやらないようにしましょう。

3.節税・租税回避は、脱税と似ているが脱税ではない

脱税と似たものに「節税」「租税回避」というものがあります。

「節税」は法に則り、合法的に納税額を小さくすることです。国の制度をうまく利用することで、あなたが納める税額を本来の姿にしていくことができます。

また、「租税回避」は「節税」とは違い、法の抜け穴に目を付けて納税額を小さくすることです。こちらは、国が推奨していない方法となりますので、グレーな方法と言えます。

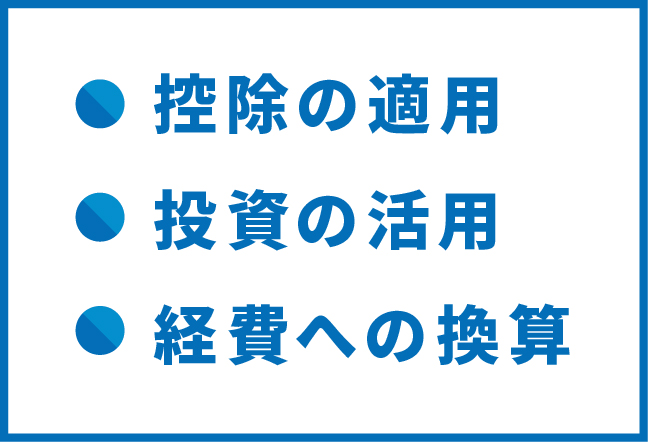

3.1.節税に当たる行為

節税とは、税法に則って税負担を小さくするような選択肢を取って、納税額を減らすことです。

つまり、法に従って、合法的に納税額減少を試みる方法です。

節税は誰でも利用できる方法から法人が利用しやすいものまで、多くの方法があります。

この記事では、代表的な節税の種類と例を紹介します。

控除の適用

控除とは、金額を差し引くことを意味し、誰でも一定の控除をすることで所得税を減らすことができます。

節税に関する控除には大きく分けると、「所得控除」と「税額控除」の2種類があります。

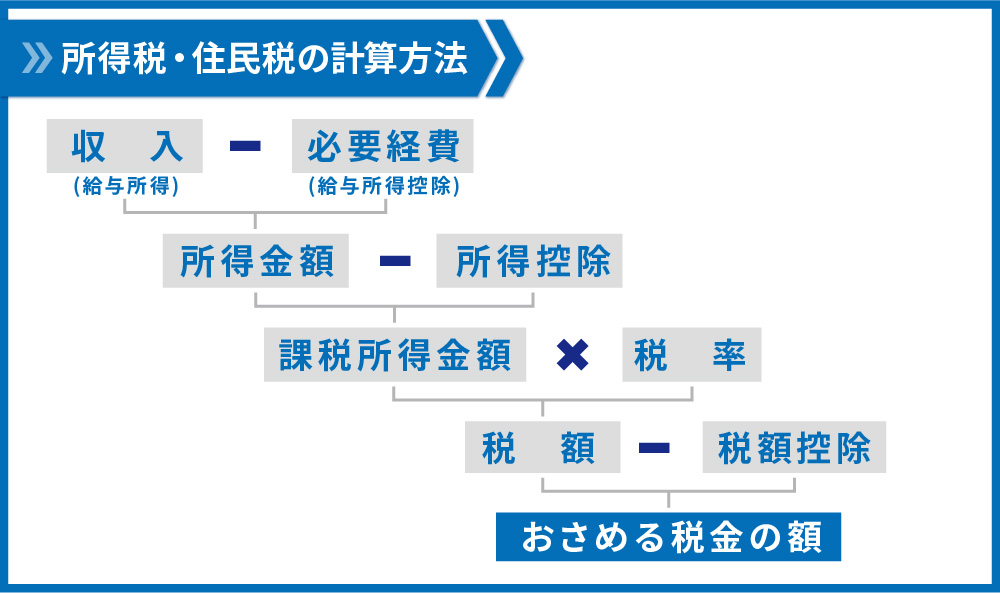

上図は所得税・住民税の計算方法となります。

図の2,4段目にある「所得控除」と「税額控除」がこの節で説明する節税の要となります。

- 所得控除:所得金額から一定の金額を差し引く

- 税額控除:税額から一定の金額を差し引く

これら2つの違いは、どのタイミングで控除額を差し引くかのみです。

例えば、生命保険料控除・地震保険料控除は、「所得控除」に当たります。年末調整時に保険会社から送られてくる証明書を会社に提出する、もしくは確定申告することで納税額を減らすことができます。

例えば、一般生命保険料を年間18万円、医療保険料を年間18万円支払っている場合、控除額は13万6000円です。

所得税率を20%とすると、約2万2000円分支払う税金を減らすことができます。

さらに近年積極的に推進されている、ふるさと納税も「所得控除」となります。ふるさと納税では納税金のうち、自己負担額の2,000円を除いた全額が控除の対象となり、所得税・住民税から還付を受けることができます。ただし、還付できる金額に上限がありますので、注意しましょう。

また、住宅ローン控除は「税額控除」に当たり、住宅ローンを組み、マイホームを新築・増改築・購入した人が適用できます。控除額は住宅ローンの年末時点での残高の1%となり、最大控除額は10年間で400万円(1年で40万円)です。

(2022年の住宅ローン控除制度改正により、控除額は0.7%となります。)

以下の記事では、以上の控除による節税を含めて、サラリーマン向けに節税方法を書いています。

誰でも利用できるものばかりですので、節税方法についてもっと知りたい場合は、ぜひお読みください。

投資の活用

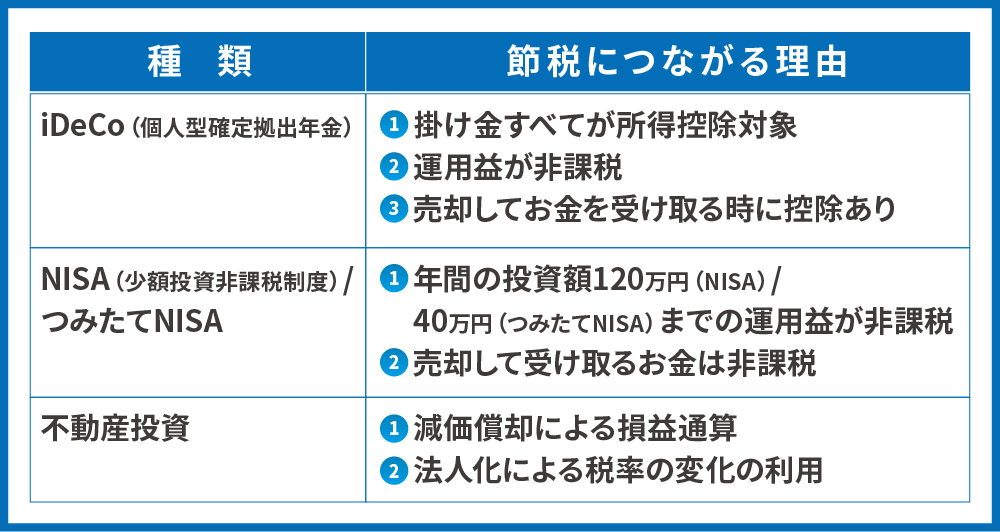

一部の投資はうまく活用することで節税できます。

ここに挙げたのは、節税につながるメリット部分だけです。

詳しくは、4章または以下の記事を読んでください。

これらの投資は節税だけではなく資産形成の面もありますので、有効に活用することでさらに余裕を持った生活ができますので、節税対策の一歩としてオススメしています。

経費への換算

経費をうまく活用して節税する方法は、個人事業主や法人で利用できる節税方法となります。

売上から経費を引くことで所得税を計算しますので、経費分を大きくすると所得税が小さくなります。

また、事業に関わるものは、すべて必要経費として換算できます。

例えば、事務所の家賃、取引先との飲食代、交通費なども必要経費として計上可能です。

個人事業主や法人では必ず利用したほうがいい節税方法です。

ただ、事業とは関係ない経費を含むことや領収書の偽造は、2章で紹介した脱税に当たりますので、ご注意ください。

3.2.租税回避に当たる行為

租税回避とは、税法に規定されていない行為によって納税額を減らすことです。

つまり、法の抜け穴をうまく使い、納税額軽減を試みる方法ですので、グレーな方法と言えます。

ですので、この方法はオススメできませんが、参考のために理解しておくとよいでしょう。

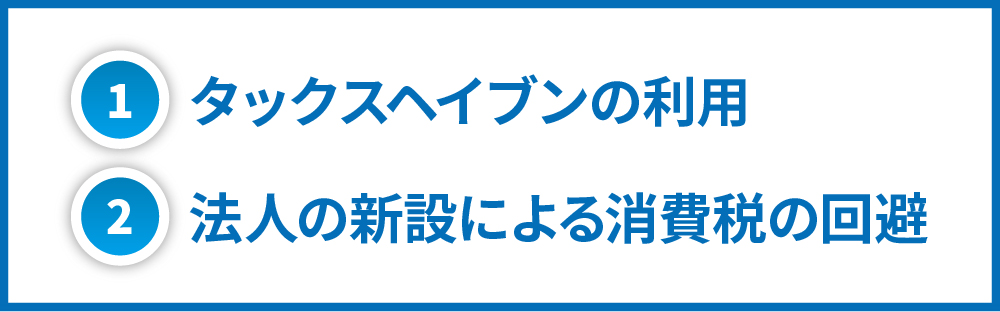

例えば、以下の2つが租税回避に当たります。

タックスヘイブンの利用

タックスヘイブンとは、特定の国・地域を指す言葉で、そこでは法律で課税の著しい軽減や完全免除などが認められています。低価税地域や租税回避地とも呼ばれています。

代表的な国や地域として、スイス、シンガポール、香港、バハマなどがあります。

これらの地域に子会社を作り、親会社と取引をさせて、親会社の所得の一部を子会社に移動させます。そうすることで、親会社には支出が発生し、親会社の売上が減り、結果的に納税額が減ります。

さらに、子会社ではほとんど税負担がありませんので、結果的に会社のグループ全体で大きく納税額を減らすことが可能です。

一見、脱税のようにも思えますが、海外進出による子会社の設立は法に違反していません。また、タックスヘイブンとなっている地域では、積極的に会社設立を受け入れているので、脱税とはみなされません。

しかし、タックスヘイブンを利用する会社から日本政府への納税額がほとんどないと困りますので、タックスヘイブン税制を定めて一部規制をしています。

法人の新設による消費税の回避

この方法は、法人を新たに立ち上げることで、消費税の納税義務を免れる方法です。

新設法人は設立第1期と第2期については、法人の消費税納税義務が課されません。

なぜなら、法人の消費税は前々年度の課税売上高によって決まるからです。例えば、第3期は第1期の課税売上に応じて、消費税を払うことになります。

つまり、法人の新設を繰り返すことで消費税の納税義務から逃れることができるというわけです。

法人を2年ごとに設立することは、法に触れる行為ではありませんので脱税とはなりません。

しかし、このような事例が相次いだため、以下の条件のどれかに当てはまる場合は、法人を設立しても消費税を納めなければなりません。

- 資本金が1000万円以上であれば、設立第1期より納税義務が生じる

- 前事業年度の当初6ヶ月間の課税売上高と給与支給額の双方が1000万円を超える場合には、設立第2期に納税義務が生じる(なお、第1期の事業年度が7ヶ月以下であれば、この条件は適用されない。)

また、企業の子会社の場合も一定の要件を満たすと第1期より納税義務が生じる場合があります。

4.あなたが脱税にならず納税額を減らすのに最適な方法とは

脱税は絶対にしてはいけない行為です。

とはいえ、納税額が多くて困る場合があると思います。

3章にて合法的に節税できる方法を紹介しました。

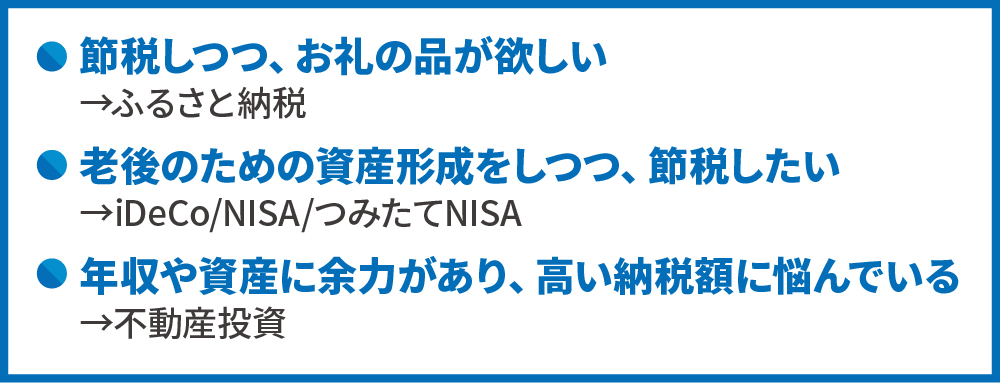

その中で、誰でも今すぐに始められる節税方法を、詳しく紹介します。

効果的に節税したい場合は、紹介する節税方法を1つだけでなく、複数もしくは全部することをオススメします。

4.1.ふるさと納税

ふるさと納税とは、全国各地にある自治体からあなたの好きなところへ寄付することで、寄付金控除を受けることができる制度です。

寄付すると返礼品として、その自治体独自の品物をもらえます。

つまり、税金を前払いしながらお礼の品ももらえるシステムが、「ふるさと納税」です。

3章でも紹介したように、ふるさと納税は所得控除に該当し、自己負担額の2,000円を除いた全額が控除の対象で、所得税・住民税から還付を受けることができます。

サラリーマンなどの給与所得者で寄付した自治体の数が年間で5つ以下の場合は、寄付した自治体に所定の申請書を提出するだけで、翌年の6月以降1年間住民税から控除を受けることができます。

しかし、自営業やフリーランスの場合や、6つ以上の自治体に寄付した給与所得者は、確定申告が必要となりますので、ご注意ください。

還付額の上限の目安は以下の通りです。詳しくは、「ふるさと納税のしくみ(総務省)」をご覧ください。

(参考)ふるさと納税は厳密には節税にはならないが、お得な制度

上記の説明ではふるさと納税を簡単に「節税」対策として説明しましたが、厳密にはふるさと納税は節税にはなりません。というのも、後々支払うことになる税金を前払いしているだけだからです。それでも、前払いをすることで返礼品をもらえる分、ふるさと納税はお得な制度です。

ふるさと納税について詳しくは、こちらの記事をご覧ください。

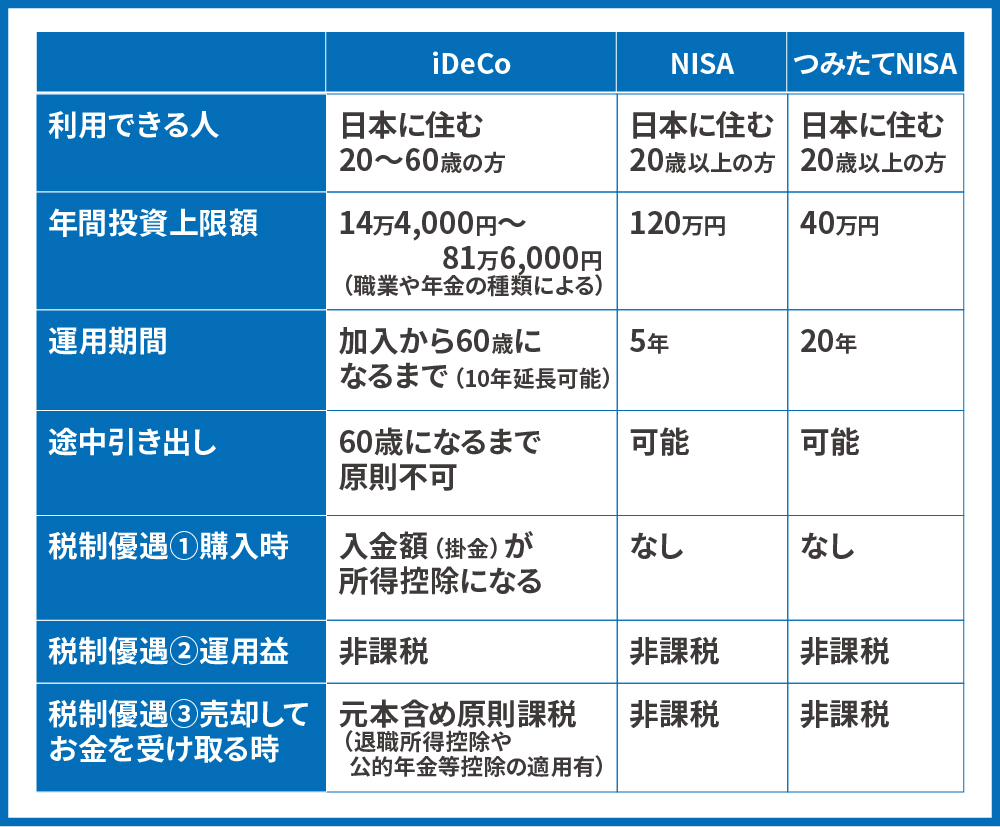

4.2.iDeCo/NISA/つみたてNISA

iDeCo・NISA・つみたてNISAは、いずれも節税効果がある投資制度です。

それぞれの特徴を簡単に説明すると以下の通りです。

- iDeCo:行政制度にある年金にプラスして、自分で資産を運用し老後資金を準備するための年金制度

- NISA:少額から投資を始め、さらに節税もしたい人を支援する制度

- つみたてNISA:NISAよりも少額の投資で、かつ長くコツコツ投資をしつつ、節税をしたい人を支援する制度

それぞれの違いについて、始める前に抑えておいた方がいいポイントを記します。

3つのそれぞれに違いがあるものの、すべて「今始めたい」と思った時から行動が可能で、投資できる制度です。

資産形成を始めつつ、節税をしたい方はぜひ検討してみてください。

詳しくは、以下の記事を読んでいただければ、3つのうちどれがあなたに合っているかが分かります。

4.3.不動産投資

不動産投資も節税しつつ、資産形成が可能な投資方法となっています。

不動産投資で節税できる仕組みは、「減価償却」にあります。減価償却によって作った会計上の赤字を損益通算することで所得を小さくすることができます。つまり、納税額が少なくなります。

また、収益用不動産を保有すると、その物件の戸数や家賃に応じた家賃収入を毎月得ることができます。

しかし、節税効果が顕著に現れたり、資産形成の面で大きな一助となったりするのには、以下の3つの条件が必要です。

- 年収が1000万円を超えている

- 築古木造一棟アパートの購入をする

- 適切な管理会社に管理を任せる

つまり、所得が高い方かつ良い物件・良い管理会社に出会えた方が節税をしつつ、資産形成が可能です。

なお、3つの条件を満たして、年収3000万円の方で年間500万以上節税できた事例もあります。

上記3つの条件を満たす必要がある理由は、以下の記事をお読みください。

最後に

脱税はしてはいけない行為です。

納税額が多くて困っている場合は、節税することを試みるとよいでしょう。

特にサラリーマンで節税をしたい方は、こちらをお読みください。

コメント