「毎年支払う税金をおいしい食べ物や日用品に変化させる…」そんな望みがかなったらいいと思いませんか?

ふるさと納税はこのような希望を叶えてくれる制度です。この制度では、あなたが生まれ育った町などの応援したい自治体に寄付ができます。寄付を行うと、自己負担額2000円を除いて、税金の還付・控除を受けることができます。さらに、寄付先の自治体から返礼品として名産品や日用品などを受け取ることができるオトクな制度です。

そんなふるさと納税はよく「節税対策になる」と言われますが、厳密には節税にはなりません。ふるさと納税は寄付額のうち2000円を超える部分について、所得税・住民税から控除される制度です。つまり、税金を前払いしているだけだと言えます。ですが、それを踏まえても返礼品をもらえる分オトクになるのです。

そんなふるさと納税を一言でいえば、節税ではなく「2000円の参加料でただ支払うだけの税金を飲食品等に変えられる企画」と言えるでしょう。

この記事では、ふるさと納税について

- 節税にならない理由とそれでもやるべき理由

- ふるさと納税の流れ、控除の時期と確認方法

- ふるさと納税の代わりになる節税方法2選

これらについてお伝えします。この記事を通して、ふるさと納税を理解しうまく活用してくださいね。

目次

1. ふるさと納税は節税にはならないがオトクな制度

ふるさと納税は節税にはなりません。しかし、お得な制度ではあるため利用するのがオススメです。

1.1. ふるさと納税が節税にならない理由

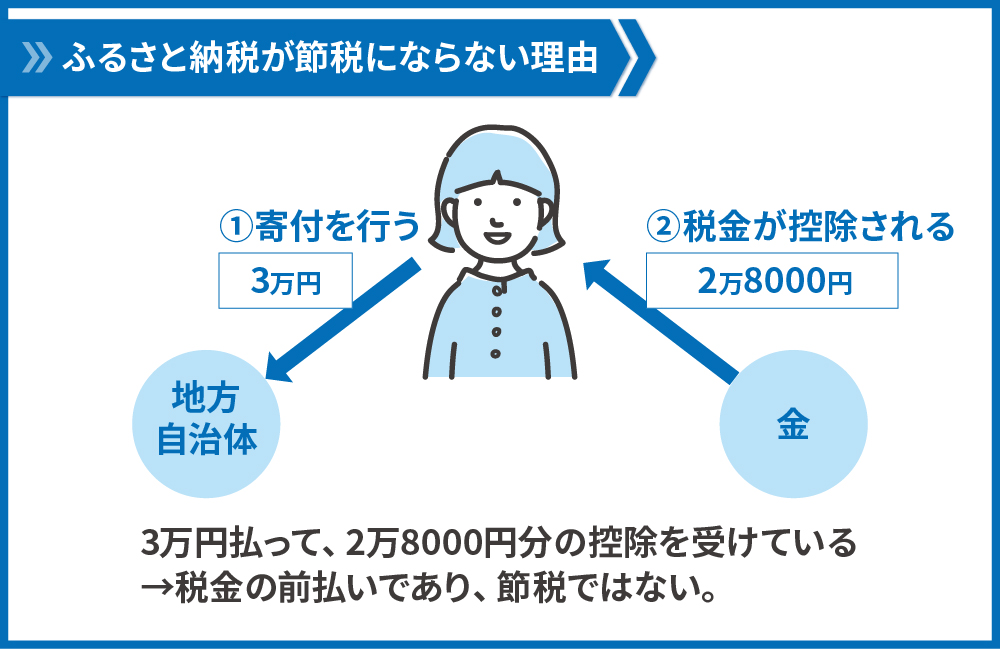

ふるさと納税は、支払った分とほぼ同額の税金の支払いが控除されるだけであり、節税にはなりません。

ふるさと納税は自分の好きな自治体に対して寄付を行い、寄付額から2000円を引いた金額分の所得税・住民税が控除される仕組みです。さらに、寄付に対して返礼品として、地元の名産食料や飲料などを受け取ることができます。

例えばふるさと納税を3万円行った場合、所得税・住民税合わせて2万8000円が控除されることになります。3万円お金を払って2万8000円分支払う税金が減ったということで、実質的には税金を前払いしているだけです。節税にはならないことがお分かりいただけるかと思います。

1.2. 節税にならないとしてもふるさと納税をするべき理由

このように節税にはならないふるさと納税ですが、ふるさと納税はするべきですし実際に多くの人がふるさと納税を行っています。これは、ふるさと納税を行うことで返礼品を受け取ることができるからです。

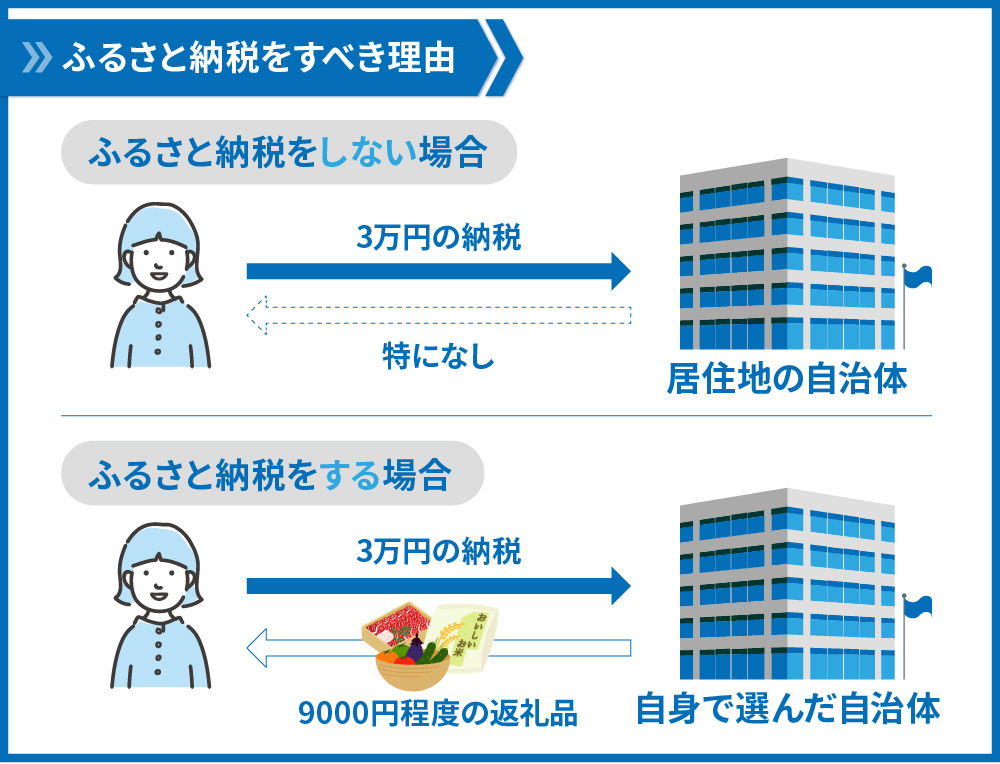

ふるさと納税をする場合としなかった場合で比べてみましょう。ここでは、ふるさと納税が最大3万円できる人を例にとって考えてみましょう。

① ふるさと納税を行わずただ単に税金を払う場合

この場合、ただ税金の支払いにお金が消えてしまいます。3万円分あるふるさと納税の枠も使用されません。

② ふるさと納税を行う場合

最大3万円までふるさと納税を行えば。3万円 - 2000円で、2万8000円分が税金から控除されます。

さらに、3万円のふるさと納税に対して返礼品として飲食料・日用品を手に入れることができます。返礼品の価値は寄付額に対して3割以内になるように設定されますから、返礼品の価値は9000円程度です。この返礼品の価値まで考えると、3万円を寄付として支払って2万8000円の税金控除と9000円分の品物を受け取っているので、7000円分得をしていると言えます。

このように、本来「税金を支払って終わり」だったのが、ふるさと納税を行うことで「支払う税金分のお金を返礼品に変える」ことができるのです。

2. ふるさと納税の流れ

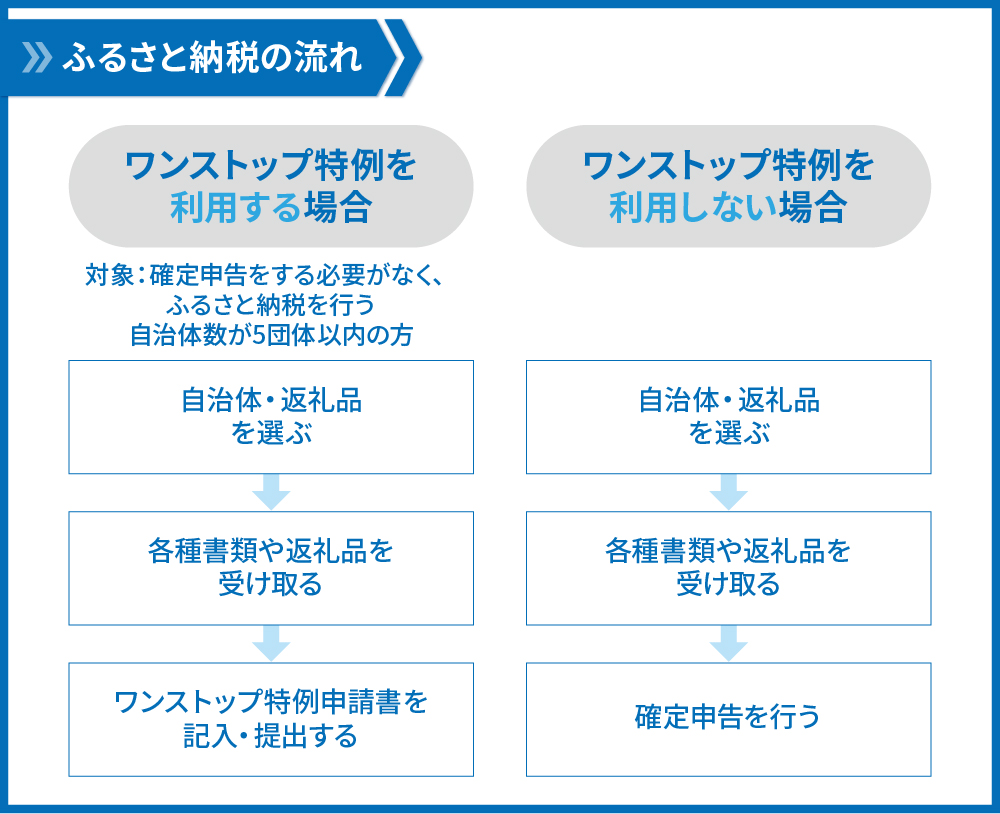

この章では、実際にふるさと納税を行う際の流れについてお伝えします。どのような流れでふるさと納税をするかどうかは、ワンストップ特例を利用するかしないかによって変わってきます。

通常ふるさと納税を行う場合は確定申告をしなくてはなりませんが、一定の条件を満たす人は確定申告の手続きなしに税金の控除を受けることができます。ワンストップ特例を利用できる人は利用することをオススメします。

ワンストップ特例とは、ふるさと納税を行う際に通常必要な確定申告を行わずに、ふるさと納税をすることができる制度です。ふるさと納税先の自治体が5団体以内であればこの制度を活用できます。確定申告を行う場合と異なり、住民税のみから控除がされます。

2.1. ワンストップ特例を申請する場合

ワンストップ特例は、確定申告が不要な方で、ふるさと納税を行う自治体数が5団体以内である方が利用できます。

ワンストップ特例制度を利用してふるさと納税を行う場合は、次のような流れで進みます。

① 自治体・返礼品を選ぶ

まずは、ふるさと納税を行う自治体・返礼品を選びます。「ふるさと」と名がついていますが自分が過去に住んでいた自治体以外でもふるさと納税をすることができます。

ふるさと納税についての情報をまとめているサイトがいくつかありますので、そこから自分の気になる返礼品を選ぶのがいいでしょう。

楽天ふるさと納税

https://event.rakuten.co.jp/furusato/

さとふる

https://www.satofull.jp/static/instruction01.php

ふるなび

https://furunavi.jp/

② 各種書類や返礼品を受けとる

返礼品を選んだら、注文を行います。通販で商品を購入するのと同様に、簡単に注文ができます。

注文が済むと、各種書類や返礼品が届きます。書類の中には、寄付金の受領証明書とワンストップ特例申請書が封入されています。

書類は注文後1~2週間で届くことが多いです。一方で返礼品は到着まで時間がかかることもあります。人気の返礼品では、半年間待たなければならないことも。

③ ワンストップ特例申請書を記入した上で提出する

書類を受け取った後は、ワンストップ特例申請書に記入した上で提出を行います。申請書には申込時に入力した個人情報(氏名、住所)が記載されていますので、こちらが間違っていないかを確認します。また、個人番号については空白になっているので、マイナンバーカードなどを参照して記入します。

申請書を記入したら、寄付先の市区町村に書類を返送します。届いた書類に返送用封筒が同封されている場合が多いです。

2.2. ワンストップ特例を申請しない場合

ワンストップ特例を申請しない場合は、確定申告を行うことで税額の控除を受けることができます。

① 自治体・返礼品を選ぶ

② 各種書類や返礼品を受けとる

以上2点については、ワンストップ特例を利用する場合と同様です。ただし、今回は寄付金の受領証明書を使用するので、捨ててしまわないように注意が必要です。

③ 確定申告を行う

寄付をした翌年の2~3月ごろに確定申告を行います。通常の確定申告は2月16日から3月15日までの間に行いますが、e-Taxを利用した電子申告であれば1月から申告を行うことができます。

パソコンなどを利用した確定申告の詳細はこちらのページで解説されています。

https://www.eltax.lta.go.jp/documents/04722

3. 税金が控除される時期と確認方法

ふるさと納税を行うと、所得税・住民税が控除されます。ただし、ワンストップ特例を利用するかどうかによって控除される税額は変わりませんが、控除の仕方・時期が異なります。

3.1. ワンストップ特例を申請する場合

ワンストップ特例を利用する場合、所得税の控除は行われず、控除額の全額が寄付翌年の住民税から控除されます。

会社勤めの方であれば、寄付翌年の6月から控除が始まります。住民税控除分を引いた6月以降1年分の住民税が決定され、その住民税を1年かけて納めていく形になります。

毎年6月に住民税決定通知書を勤務先から受け取るかと思いますが、その中に控除額が記載されています。

3.2. ワンストップ特例を申請しない場合

ワンストップ特例を利用せず確定申告を行う場合は、所得税・住民税ともに控除されます。

住民税はワンストップ特例を利用する場合と同様に寄付翌年6月以降の住民税に対して控除が行われます。

所得税は寄付翌年の2~3月ごろに確定申告を行った後、指定する口座に直接控除分が振り込まれます。

4. (参考)ふるさと納税以外でおすすめの税金対策

ここまで、ふるさと納税についてお伝えをしました。

ふるさと納税はお得な制度ではありますが、厳密には節税にはなりません。税金を支払う代わりに同じだけのお金を支払っているからです。

この章では、節税対策としてオススメの方法をお伝えします。

4.1. iDeCo

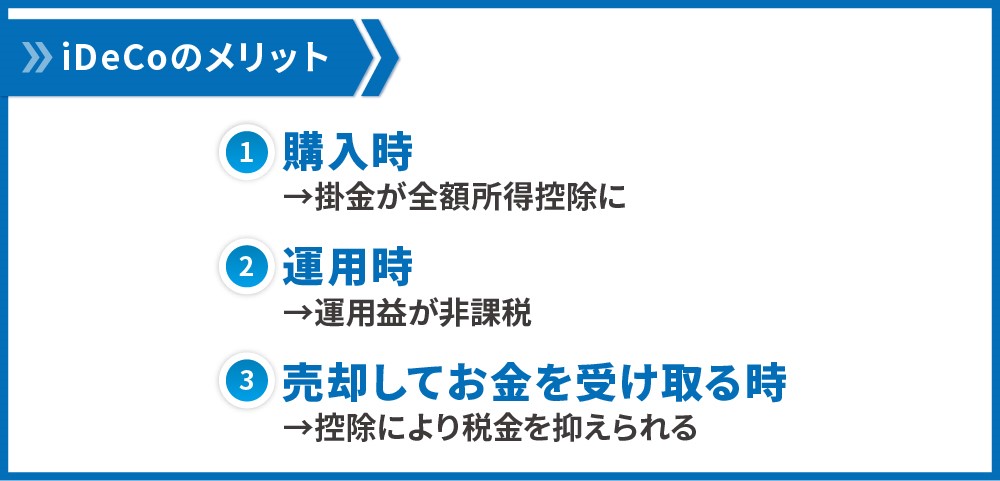

1つ目の節税対策はiDeCoです。個人型確定拠出年金:iDeCoとは、加入者が設定した毎月の掛金を積み立て、あらかじめ用意された金融商品で運用し、60歳以降に月々または一時金として受け取る年金制度のことをいいます。

掛金の積み立て時、運用時、受取時それぞれで税制優遇を受けられるのがメリットです。

まず、掛金の積み立て時には掛金と同額を所得から控除できます。例えば、年収850万円の自営業者が毎月6.8万円をiDeCoで拠出すると、年間81.6万円を所得から控除でき、1年で27.3万円の節税になります。

また拠出したお金を運用している際も節税効果があります。通常は株式投資や投資信託などの金融商品から得た利息や利益には20.315%の税金がかかりますが、iDeCoで運用した場合にはなんと運用益が全て非課税となります。

60歳以降、iDeCo口座のお金を受け取ることができますが、受取時にも税制優遇があります。所得控除を受けることにより、一定額までは税金がかからずに済みます。

iDeCoでの節税効果については、こちらの記事で詳しく解説しているのでご覧ください。

4.2. 不動産投資(年収1200万円以上の方)

年収1200万円以上(課税所得で900万円以上)の方は、不動産投資を通じて大規模に節税を行うことができます。

不動産投資で節税できる理由は

- 「減価償却費」という経費計上はできるのに実際の支出は伴わないとても便利な経費を使い会計上の赤字をつくって、

- その赤字を給与所得にぶつけて所得を圧縮させる(=「損益通算」)ことができるから

になります。

例えば、1億円のマンション(建物価格5,000万円)を購入して、その減価償却期間(=会計上の使用可能な年数)が5年の場合減価償却費は年に1,000万円ずつ発生し、5年にわたって費用計上します。

経費を計上すると利益が減るので、利益にかかる税金は少なく済みます。

しかしながら、大多数の経費(接待交際費等)は経費計上をして利益を小さくし税金額を減らしたとしても、実際の支出を伴っているため、トータルでみると手残りを増やせたとはいいづらいです。ところが、減価償却費は会計上費用を計上できて、利益を小さくし税金額を減らせるのに、実際の支出は伴わない費用であるため、正しく使えば手残りを増やすことができるのです。

この方法を使って、年間500万円以上の節税に成功された方もいらっしゃいます。

不動産投資での節税方法については、次の2つの記事で詳しくまとめています。

5.おわりに

この記事では、ふるさと納税と節税に関してお伝えしてきました。

ふるさと納税は節税になるわけではありませんが、返礼品をもらえることを考えるとお得な制度です。

ぜひ活用して、各地の名産品を楽しんでみてください。

一方で、節税をしたい方にはiDeCoや不動産投資がオススメです。特に年収1200万円以上の方は本文でご紹介したような節税に関する記事をご覧ください。

コメント