商社マンは不動産投資を行うことで大きなメリットを得ることができます。

なぜなら、高所得の商社マンは普通のサラリーマンよりも信用度が高く条件のいい融資が付きやすい、また、減価償却の期間を見込んで正しく始めれば大きな節税効果が得られるからです。

実際、当社にも不動産投資によって資産形成・節税に成功され、大きな効果を得ているお客様が多くいらっしゃいます。

しかし、1つ懸念点があります。

海外転勤です。

商社マンにつきものともいえる海外転勤ですが、不動産投資を始めるのならばきちんと知識を得る必要があります。なぜなら、海外転勤をしてしまうとかえって不利益を被ってしまう可能性があるからです。

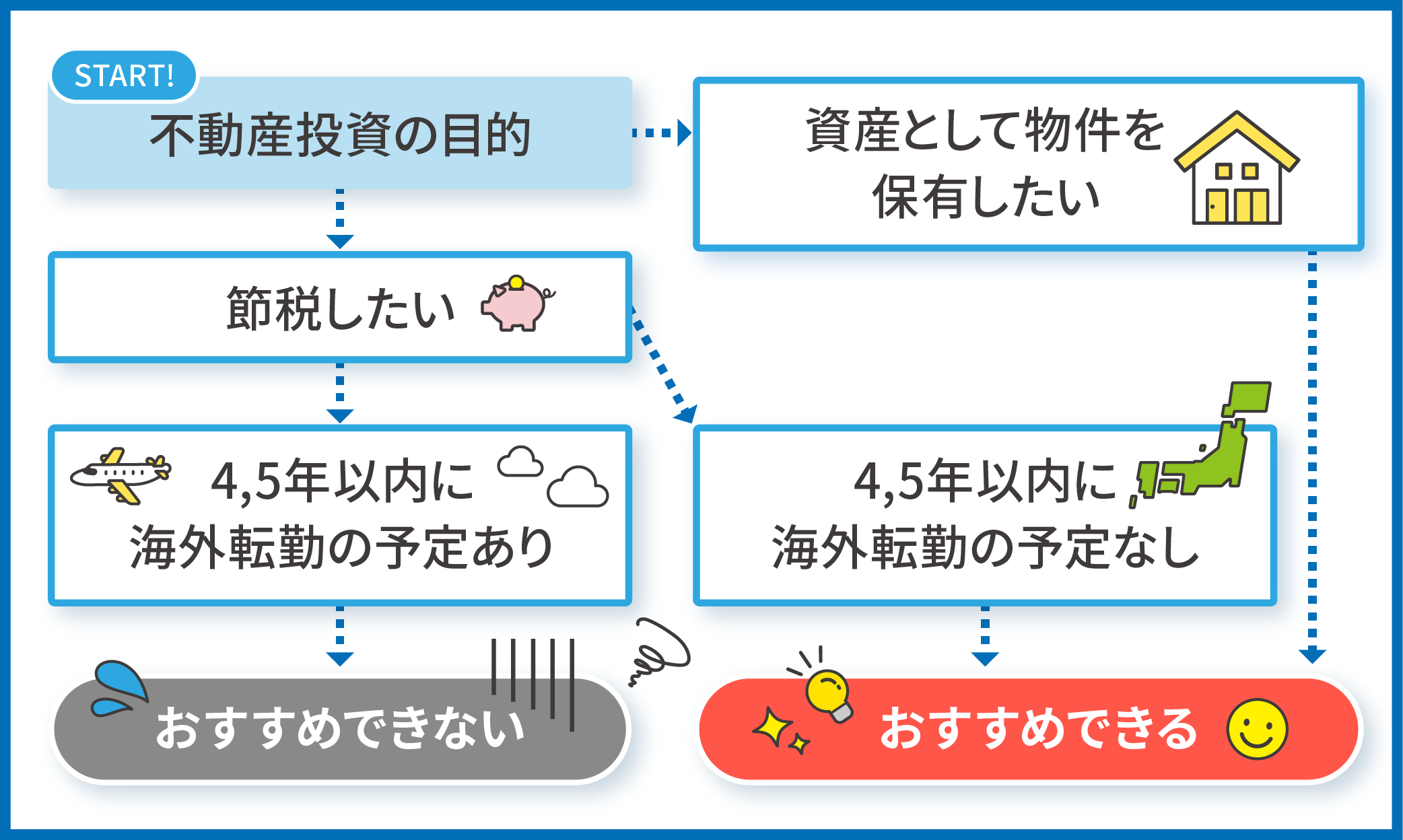

商社マンにおける不動産投資は以下のようにパターン分けされます。

不動産投資の目的は、節税したいというニーズと資産として物件を保有したいというニーズの二つに分けられます。そして、そこから4,5年以内に海外転勤の予定があるかないかで不動産投資をお勧めできるかできないかが分かれてきます。

本記事では、なぜ一般的に商社マンに不動産投資がお勧めと言われているのか、また、その際注意しなければならない点について解説いたします。

正しい知識を得ることで自身の悩みや目的に合う物件を選び、不動産投資の効果を最大化させましょう。

年収増加にともなう税負担にお困り&そろそろ将来のために資産を形成したいとお考えの商社マンの方はぜひ本記事をお読みください。

1.商社マンに不動産投資がお勧めである理由

高所得かつ融資の下りやすい商社マンに不動産投資は最適です。この章では商社マンに不動産投資をお勧めする理由を4つご紹介いたします。

1.1.築古物件を購入することで大きな節税効果が得られる

給与所得が高ければ高いほど、不動産の減価償却を利用した節税効果は大きくなります。

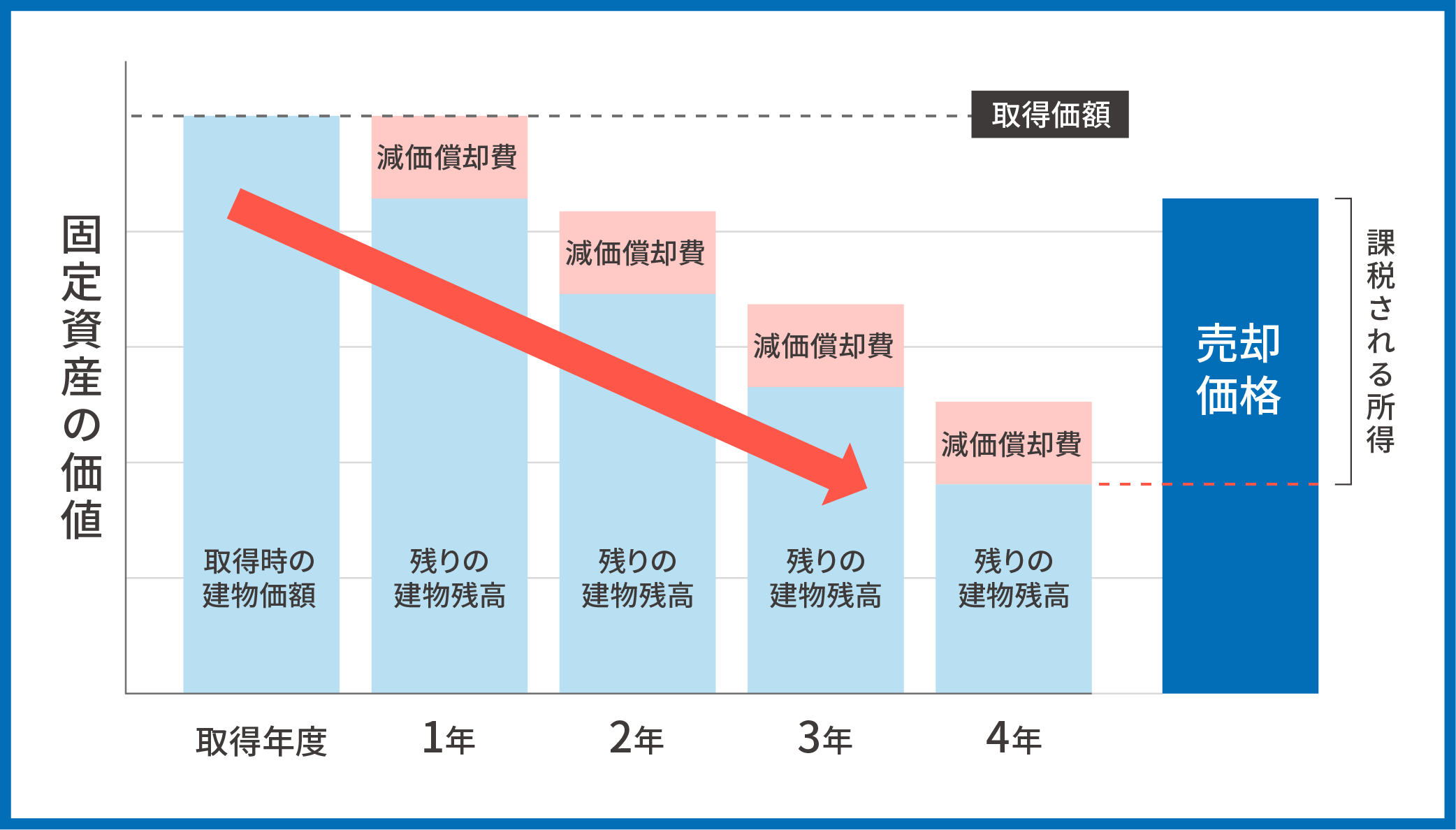

そもそも減価償却とは、時間が経つにつれてその価値が減っていく資産について、一定の期間(法定耐用年数)に応じて分割して経費計上するという考え方です。

実際にはお金は出ていないのに会計上の赤字をつくることでその赤字を給与所得にぶつけて所得を圧縮させる(損益通算)ことができるという仕組みになっています。

ただ、保有期間中に計上した減価償却費が譲渡所得の計算に加算されるため、税を先送りにしているように見えてしまうかもしれません。しかし、不動産投資による節税の効果とは、物件保有中の税率(所得税率・住民税率)と売却時にかかる譲渡税率の差によって得ることができます。

つまり、この税率差が大きければ大きいほど節税効果は高まるので、給与所得金額が高ければ高いほど不動産投資による節税に向いていることになります。

ただし、売却時にはこれまで計上した減価償却金額に譲渡税20%(長期譲渡の場合)がかかります。

物件保有中の税率と売却時にかかる譲渡税率の差は30%であり、その差分を節税できたということです。

このような減価償却のスキームを利用する点において、商社マンのような高所得の方はかかる税率も高いことから不動産投資によって得られる節税効果が高いと言えるのです。

不動産投資の節税の仕組みについてはこちらの記事をご覧ください。

1.2.条件の良い融資が受けられる

一般的に、大手の商社に勤める商社マンは金融機関からの信用度が高い傾向にあります。そのため、次のようなメリットがあります。

・返済ローンを長期間で組むことができる

・低金利で融資を受けられる

先述した、減価償却を大きくとった節税を行うには、築年数が古く法定耐用年数をオーバーした物件を購入する必要があります。

なぜなら、築古の物件は減価償却期間が短くなるからです。

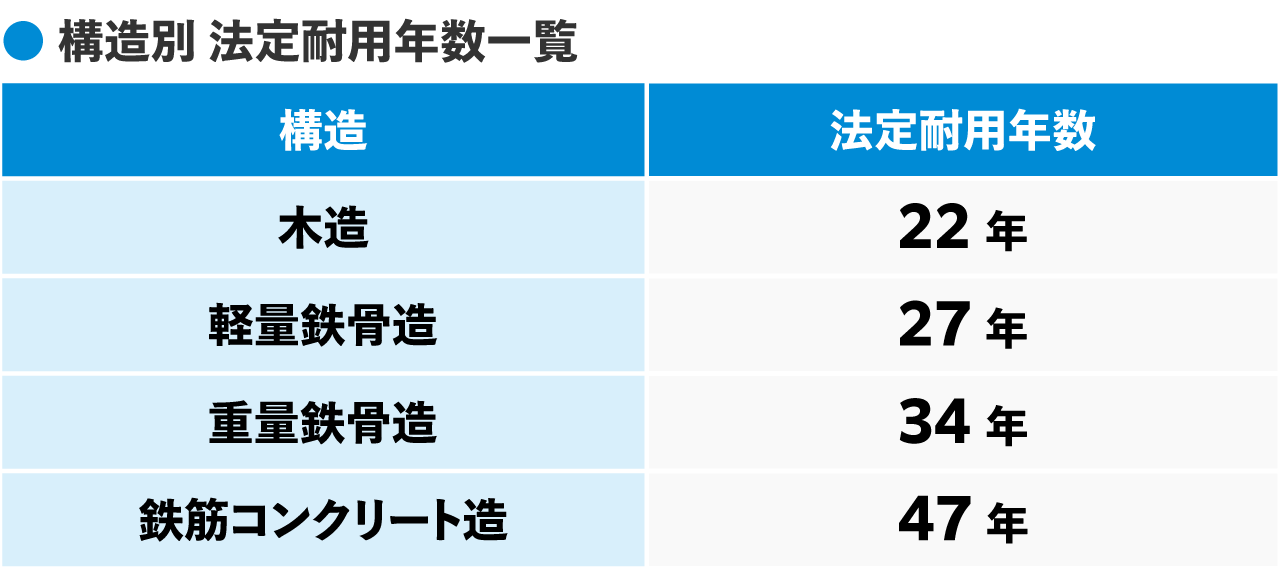

また、木造物件は、鉄骨、RC造と比べると耐用年数が最も短い22年と定められています。築年数が法定耐用年数を超えている場合の減価償却期間は、法定耐用年数に一律20%をかけて算出できます。よって、22年を超えた築古木造の物件の場合、法定年数の22年に20%をかけて減価償却期間は4年と分かります。4年で減価償却を終えることができるという点で、1年あたりの経費として計上できる額が大きくなるのでその分課税所得を圧縮できます。つまり、築古の木造が節税に効果的です。

以下の表が構造別の法定耐用年数を表したものです。

そして本題となるのが本節の融資の問題ですが、築古の物件は、金融機関から金利や借入期間等、条件がいい融資を得るのが困難です。そもそも融資が付かない場合も大いに考えられます。

そこで強みとなるのが商社マンの信用度の高さです。

例えば住宅ローンの金利は金融機関の審査の結果が大きく影響します。年収・勤務先・勤続年数・年齢など、さまざまな情報から総合的に判断されるのが基本です。不動産投資ローンもその仕組みと同様です。

当社のお客様の実例を挙げると、某大手総合商社にお勤めで年収2800万円の42歳の方は築33年の軽量鉄骨アパートにおいて、融資割合98.17%で35年という長期ローンで融資が下りています。

このように、金融機関からの信用度が高い場合は、築古の物件であっても比較的条件のいい融資が下りやすいのです。

下記に、条件のいい融資についてをまとめてみましたのでご覧ください。

条件のいい融資とは

低金利で借り入れができる →返済総額を減らすことができる

融資期間が長い →月々のローン返済額を減らすことができる

融資割合が高い →自己資金の負担を減らせる

1.3.海外赴任しても運営を管理会社に任せることができる

不動産投資のメリットとして本業に専念できることが挙げられますが、それは海外転勤の多い商社マンからすると大きなメリットであるといえます。適切な管理会社を選ぶことで、管理会社が入居者募集や契約業務、家賃回収、クレーム対応、清掃・点検、リフォームまでを行ってくれるのでオーナーは管理会社にすべてをお任せして海外転勤時も安心して本業に専念できます。

1.4.タイミングよく海外転勤すると不動産収入にかかる税金を抑えることができる

結論から言うと、減価償却期間を終えたタイミングで海外転勤すると、日本での本業収入がゼロになるので不動産収入にかかる税率を下げることができます(海外で得た所得にはその分海外の所得税がかかります)。

繰り返しになりますが、不動産投資は不動産の減価償却を利用して赤字を作って本業収入と合算することで節税ができます。

しかし、減価償却期間が終わると、家賃収入などの不動産所得がそのまま黒字になるので、本業収入と合算すると税率が上がってしまうという事態が起きてしまう場合=デッドクロスがあります。

デッドクロスとは…

会計上は黒字だけど手元資金は赤字、いわゆる黒字倒産を引き起こしかねない状態のことを指します。

減価償却期間中はキャッシュアウトしない減価償却費を経費計上できていたため、課税所得(会計上の利益)を小さくでき、その分手残りを多くすることができます。ところが、減価償却期間を経過すると、経費を計上できなくなることで課税所得(会計上の利益)が大きくなるためより多くの税金を支払うことになり、帳簿上見えている黒字額よりも実際の手残りが少なくなってしまいます。

つまり、海外転勤によってその事態=デッドクロスを防ぐことが可能なのです。

たとえば課税所得1800万円のサラリーマンの場合、

本業課税所得1800万円に、不動産課税所得900万円が上乗せされると…

【日本にいる時】 ⇒本業課税所得に上乗せされる不動産課税所得に所得税40%・住民税10%がかかり、450万円が税金として引かれる

【海外転勤した時】 ⇒日本での課税所得と住民税がないので、不動産課税所得900万円には所得税が約143万円かかる

➡約300万円程度おさえることができる!

よって、減価償却期間が終わるタイミングで海外転勤ができると

・【日本にいるとき】不動産の減価償却で給与所得を圧縮し、節税できる

・【海外転勤後】日本の給与収入がゼロになるため、不動産収入にかかる税金を(日本で働き続ける場合よりも)抑えられる

というメリットが得られます。

デッドクロスについては以下の記事で詳しく解説しておりますので是非ご覧ください。

2.海外転勤のある商社マンに不動産投資をお勧めしづらい理由

本記事のタイトルにもあるように、不動産投資はすべての商社マンにお勧めであるとはいえません。以下の2つをおさえたうえで検討することが大切です。

2.1.減価償却期間内に海外転勤をすると、節税効果は得られなくなる

海外で得た給与と不動産投資で出た赤字は損益通算できません。

そのため海外転勤中に減価償却費を計上したとしても、海外で得た収入とぶつけることができません。そうなると節税効果は全く得られなくなってしまうため、節税目的で不動産投資をする場合は海外転勤には要注意です。

たとえば、節税目的で耐用年数切れの木造アパート(減価償却期間は4年)を購入したい場合、今後4~5年以上は海外転勤の予定がないと分かっているなら問題ありません。しかし、減価償却期間内に海外転勤のリスクがある方は不動産投資の目的を再度考える必要があり、場合によってはやめるべきと判断するということも理解しておきましょう。

2.2.管理会社選びを失敗すると本来の収益を実現できなくなる

1章でも先述したように、管理会社選びは賃貸経営で成功するための重要な要素です。

なぜなら、同じ物件でもどの管理会社に任せるかによって、収益が大きく変わってしまうからです。

何を重視するかはオーナー様によりますが、ただコストが安いことや物件からの距離が近いなどで選んでしまうと本来の収益を実現できなくなってしまうかもしれません。特に、海外転勤ありきでの不動産投資をお考えの場合は、できるだけキャッシュフローを効率よく回す必要があるので、入居率を高く維持しているかやトラブル発生時に早急に対応してくれるかなどの顧客満足度は非常に重要です。

管理会社選びについては以下の記事で詳しく解説しておりますので是非ご覧ください。

3.ニーズ別 商社マンにお勧めの物件の選び方

不動産投資はニーズによってお勧めできる物件が変わります。自分の悩みや目的に合わせて物件を選ぶ必要があります。

3.1.節税効果を得るなら築古の木造一棟アパート

そして、給与所得の高い人が節税効果を最も大きくすることができるのが築古木造物件です。

不動産投資による節税は、減価償却費を大きくとることで不動産所得に会計上の赤字をつくり、給与所得と相殺して所得を圧縮する仕組みなので、減価償却費を大きくとることがカギになります。そのため、減価償却費が大きくとれる築古木造物件が最適です。

節税効果を最大限得たいのであれば、築古の木造一棟アパートがお勧めです。なぜなら、これまでも述べてきたように築古の木造物件は減価償却期間が短いからです。鉄骨、RC造と同じ建物価格・同じ築年数だったとしてもより大きな減価償却費をとることができます。

そして、なぜ一棟アパートがお勧めなのかというと、商社マンのように銀行からの信用が高いと、上記のような築古の物件でも融資が下りることが多いからです。一棟物は資産価値が高い分、銀行からの融資の審査が厳しく、条件のいい融資が下りずに購入を断念される方が多いのが事実です。

しかし、一棟物は部屋数が多いため家賃収入が多く得られる、空室リスクが低い、資産価値が高いなどといったメリットがあり、不動産投資による効果を発揮するには最もお勧めであるといえます。

商社マンであるメリットを利用し、効果を最大化させましょう。

3.2.短期での売却予定はなく資産として物件を保有したいなら新築物件

資産として物件を保有したいのであれば、新築物件がお勧めといえます。

新築物件のメリットとして、入居者を確保しやすい、金融機関からの融資を受けやすい、家賃を高めに設定できる、物件の劣化によるトラブルが少ないといったメリットが挙げられます。実際に自分が住む物件を選んでいるとしたら、新しくてまだ誰も住んでいない物件に住みたいと思うはずです。

そのため、短期での売却予定はなく、長く物件を保有して家賃収入を得たい、資産として物件を保有したいとお考えの方には新築物件をお勧めします。

さいごに

商社マンによる不動産投資について解説しました。

商社マンならではの強みである、高所得であることや信用力を最大限活かし節税効果を狙うのであれば、築古の木造一棟アパートがお勧めできるといえます。しかし、この場合、海外転勤してしまうと効果を得ることができないのでその点を知ったうえで検討することが重要になります。

本記事を読み、不動産投資の仕組みや知識を得ることで自分が不動産投資を行う目的を今一度考えるきっかけにしていただけますと幸いです。

コメント